理想汽车(02015)L9刚上市订单就破万的消息持续发酵,小康,长安的新能源车型陆续亮相,比亚迪海豹马上量产,汽车产业链再掀起热潮。

短期资金炒作概念,长期则是要靠业绩驱动,港股和A股最大区别在于前者以机构投资者为主,因此更看标的的长期发展。在港股汽车零部件中,亿和控股(00838)是优质标的之一,2021年汽车零部件业务产能开始释放,业绩加速,明确的业绩拐点,今后两到三年确定性的高速增长的起点。公司把握填产能,放业绩的经营主线,同时积极在新能源赛道进行布局。公司近期陆续得到各大投行的重视,并密集有深度研报覆盖。

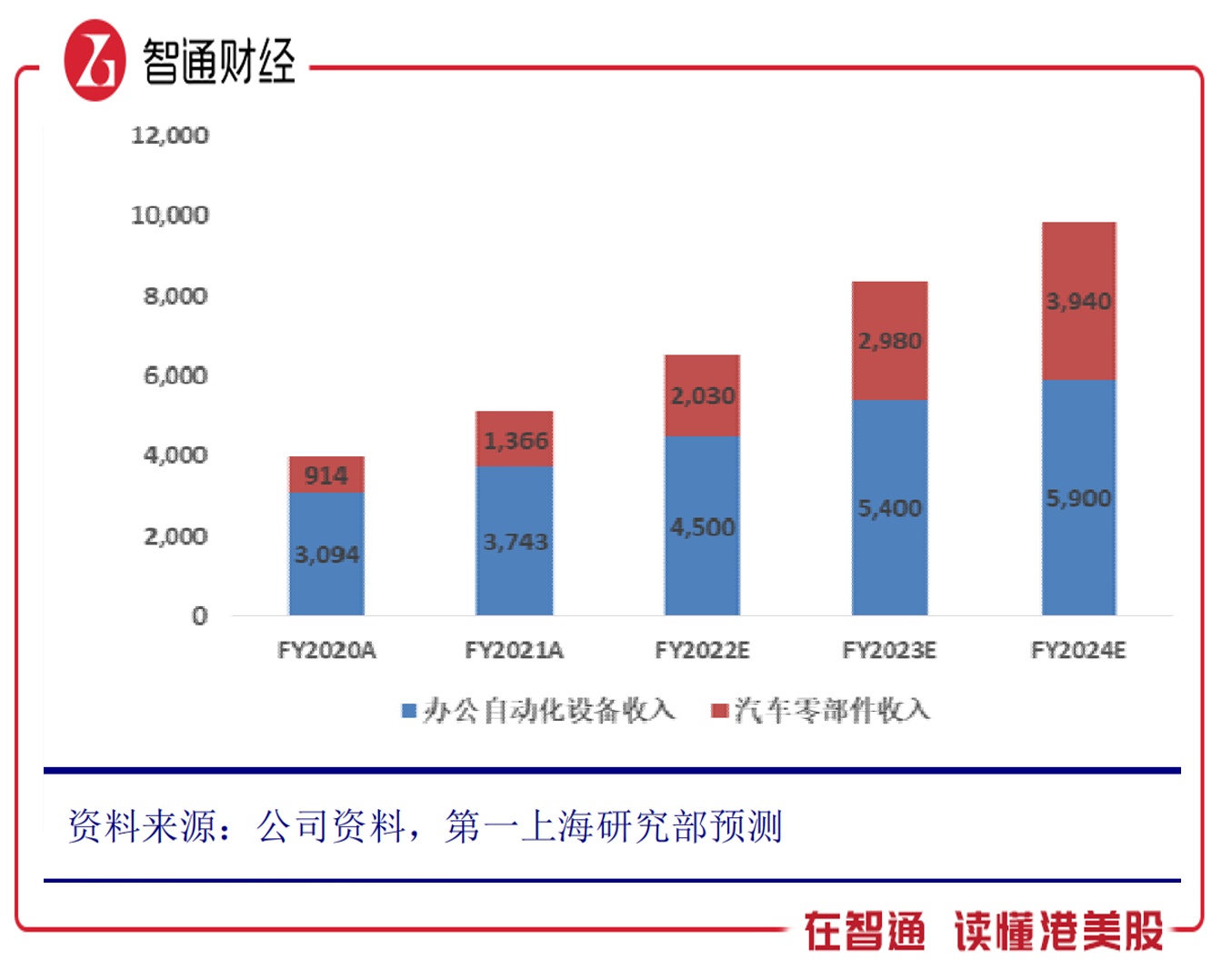

第一上海6月初曾发布研报看好公司发展前景,称汽车板块业务未来有望取得爆发性增长,预计2022-2024年将持续保持40%以上的销售收入增长,并给予3港元的目标价,较现价高出近一倍。其实,各大投行看好行业挖掘个股价值,比如大和近日给予力劲科技买入评级,目标价27港元,较现价高出56.6%。

亿和控股汽车零部件业务增长确定性在于:新能源汽车行业的高速发展;国内及墨西哥产能持续释放;2021年实现业务盈利后随着产能爬坡,经营杠杆的加速释放,利润快速提升。其实该公司高增长的不仅有汽车零部件业务,还有信创业务,投资者关注的焦点被投行聚焦到汽车零部件,而忽略其信创业务的长期价值。

“汽车零部件+信创”双驱该公司业绩及估值提升,在确定性业务上,我们更应关注整体价值的挖掘。

OA业绩稳增长,信创业务是亮点

智通财经APP了解到,亿和控股信创业务在分部上表现为办公自动化设备(OA),该公司在OA业务上已深耕30年,在行业已建立起品牌口碑,商业模式也在不断探索升级,从OEM升级至DEMS,使得该业务收入更加多元化,及获得更高的利润率。OA是该公司起家的基础业务,去年收入贡献超过七成。

OA业务业绩稳健增长,2021年收入37.43亿元,同比增长20.98%,占比收入73.3%。该业务产能主要在深圳、中山、苏州、越南和威海(两个)6个工业园区,期间DEMS业务(信创产品)业绩释放,带动威海业务营业额增长达63%,DEMS业务占威海工业园整体产能约20%,业务量占威海销售约 45%。

DEMS目前在整个OA产能中占比较小,但是该公司重点发展的业务模式,其首个与客户共同设计和开发的一系列单功能打印机及多功能复合机产品于2021年5月份正式量产,该产品取得国际性评估机构及客户的认可。DEMS利润率高,带动OA业务毛利率提升,使得2021年OA板块利润率提升至3.71%。

产品优势、客户认可另加上利润率高,预计该公司产能规划将更多落实在DEMS模式上,亿和威海(双岛湾)工业园占地有34.9万平方米,是其他工业园总和的1.04倍,而一期产能仅为15亿港元,其他产能合计85亿港元,后期开发想象空间大。目前DEMS客户主要在国内,包括长城电子,联想和华为等行业龙头,未来大概率加快进军海外市场。

拉长周期看,OA业务将在DEMS模式下加快成长,在产能扩张预期下,信创业务在产品结构中的占比有望获得显著提升,将带来两大影响:一是信创收入贡献提升驱动业绩成长,新客户也带来业绩增量及口碑;二是在高利润率的带动下,OA分布利润率将持续提升,长期价值逐步释放。

不过,我们仍需要论证信创业务市场可行性,产能释放的前提是需求释放,这还是要看外部需求环境。

外部需求环境乐观,产能扩张或加速

信创是信息技术应用创新产业,产业链庞大,包括基础软硬件产品,涉及数据安全及网络安全,2019年以来行业支持政策密集发布,2020年在新基建全面启动背景下,核心技术领域国产化替代需求迫切,信创产业再次推上投资浪潮。地方性政策频出,比如2021年深圳市出台《中国特色社会主义先行示范区科技创新行动方案》。

在政策支持下,行业成长迅猛,根据中国软件行业协会发布的《2021年中国信创生态市场研究报告》,2020年中国信创生态市场的规模为1617亿元,预计到2025年规模将达到8000亿元,复合增长率达37.7%。打印机及复印机是产业比较细分的领域,打印机国产化为信创国产化重要的一环,行业需求前景可观。

打印机市场较为成熟,目前主要处于存量市场,但国产化趋势下,众多外资打印机其他纷纷撤出中国市场,挤出的市场蛋糕就成为国内品牌的增量市场。亿和控股与富士施乐、京瓷及惠普等国际大品牌都有长期合作,DEMS模式已开始和长城光电及联想等国内品牌合作,该公司深耕OA达30年,客户优势明显。

此外,亿和控股打印机产品及产能规划主要分布在威海地区,该地区产业集群效应明显,扎堆惠普、捷普、富士康及联想等几十家全球打印机企业,同时也聚集了100多家供应商,按照规划,全球3台打印机中,将有1台出自威海高新区。该公司深处庞大的需求地,凭借多年客户积累及产品优势,有望持续扩张市场份额。

成长确定性高,估值看高一线

政策支持、外资撤离挤出增量市场、威海地区的产业集群,再加上公司的客户及产品优势,可以说亿和控股信创业务占尽天河地利人和,外部需求环境非常乐观,而其威海地区拥有最大的工业园区,目前仅投入一期,有较大的产能规划空间。该公司信创业务需求确定性高,产能扩张将成为大概率事件。

亿和控股的“汽车零部件+信创”两大业务成长确定性,共同驱动业绩持续性成长,根据第一上海证券的研报,预计到2024年,其汽车零部件业务收入将达到39.4亿元,OA业务将达到59亿元,复合增速分别为42.3%及16.4%,驱动整体收入复合增速24.4%。上文谈到,DEMS模式将带动OA利润率提升,而汽车零部件已实现盈利,若整体净利率提升至10%,参照第一上海的预测,将实现净利润9.8亿元。

该公司整体价值有待被市场挖掘,目前市值不足30亿港元,PB估值低于1倍,在业绩预期下,PE(TTM)将不到3倍,这估值明显低估,具有非常大的投资诱惑力。

值得一提的是,在今年4月底,该公司公告从公开市场按每股不超过2元回购不超过2亿元的股份,这2亿港元的回购,为该公司史上最大的回购,甚至高于历史上亿和控股所有的回购额度总额。管理层认为公司估值低,除了回购外,控股股东一致行动人张耀华与蒋璐持续增持,表明对公司未来发展的信心。

在这汽车零部件板块驱动的行情中,亿和控股手里不仅有高成长的“汽车零部件业务”这一张王牌,其“OA信创业务”的长期发展价值也将持续驱动估值提升。业绩成长预期,各大投行认可,历史上最大的回购额,加上管理层及股东持续增持,该公司长线布局可期。