智通财经APP获悉,克而瑞研究中心发布的数据显示,6月份,在重点城市供地节奏加速、纷纷进入第二轮土拍之下,全国300城经营性土地成交量迎来环比回升,总成交建筑面积11955万平方米,环比上升45%,但同比降幅也有45%;由于本月核心城市成交占比上升,单价回升至4230元/平方米,且溢价率小幅上升至4.6%,同时流拍现象也有所缓解,重点监测城市的土地流拍率下降至9.2%,下降9.5个百分点。截止6月末,百强房企整体拿地销售比达到0.16,较上月末再度微升0.01,但对比去年同期基本腰斩,在市场下行、资金压力之下,2022年房企投资态度持续处于非常谨慎、理智的状态。

一、6月成交量价环比回升 上半年总量同比依旧降五成

6月份,在重点城市供地节奏加速、纷纷进入第二轮土拍之下,全国300城经营性土地成交量迎来环比回升,总成交建筑面积11955万平方米,环比上升45%,但同比降幅也有45%;由于本月核心城市成交占比上升,单价回升至4230元/平方米,且溢价率小幅上升至4.6%,同时流拍现象也有所缓解,重点监测城市的土地流拍率下降至9.2%,下降9.5个百分点。

上半年整体来看,土地成交体量同环比下降均超五成,而随着能级的提升,成交量价同比降幅也持续增大,在行业信心重建期间,三四线城市无疑受到的影响最为严重。

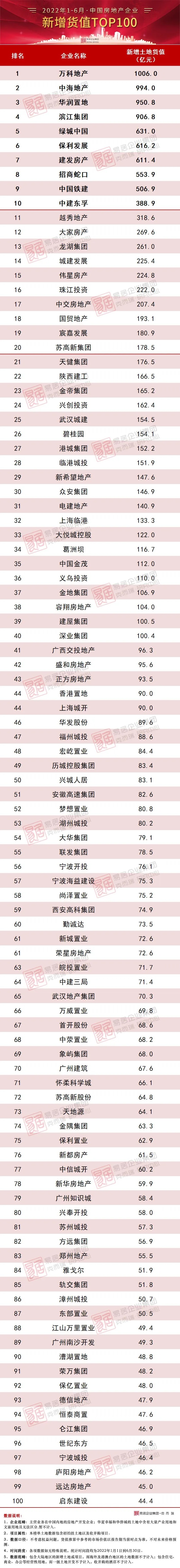

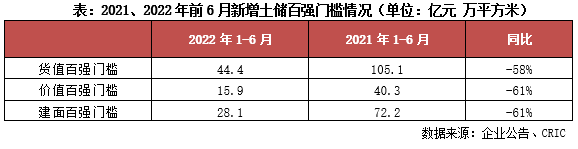

二、新增货值门槛同比下降58% 上半年拿地销售比仅0.16

2022年上半年房企投资的力度、投资意愿显著下滑,延续了去年下半年以来投资谨慎的策略。截止6月末,新增货值百强门槛达到44.4亿元,环比上涨41%,但同比大降58%;投资金额、建面百强门槛分别为15.9亿和28.1万平方米,同比降幅为61%。

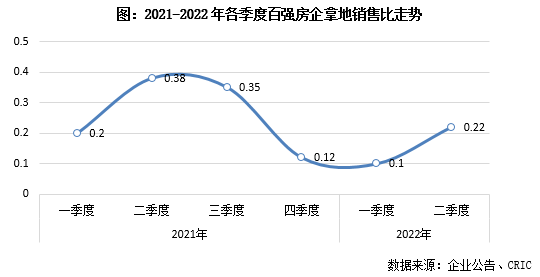

从拿地销售比来看,截止6月末,百强房企整体拿地销售比达到0.16,较上月末再度微升0.01,但对比去年同期基本腰斩,在市场下行、资金压力之下,2022年房企投资态度持续处于非常谨慎、理智的状态。

对比各季度走势,第一季度受春节影响,且由于集中供地尚未大面积启动,因此,百强整体拿地销售比延续2021年四季度的低位,仅有0.1;进入二季度,在核心城市积极推进集中供地的情况下,拿地销售比回升至0.22,但与去年二季度相比仍低0.16。

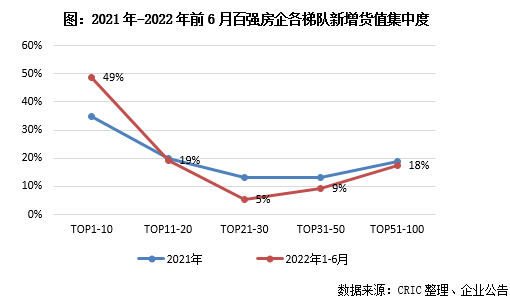

三、10强房企占据近五成新增货值 国企央企投资超70%

在整体投资放缓、收紧的情况下,新增货值集中度维持高位,截止今年6月末:TOP10房企新增货值占百强总货值的49%,且十强房企内部分化明显,万科、华润、中海持续纳储的同时,而融创则暂未有土地入账;11-20强房企新增货值集中度保持在19%;后50强房企新增货值仍维持在18%,处于较低水平。

而不同类型房企的表现也有明显差异,与去年下半年保持一致,国企、央企仍是土地市场的主力军,民企几乎隐身,地方平台公司仍旧处于“托底”态势。就全口径销售TOP50企业而言,国央企投资金额占比达到73%,尤其中海、华润、招商等房企在22城投资相当积极。相较之下,民企则近乎“隐身”,拿地金额占比仅有27%,且集中在少数企业中,如龙湖、滨江等。

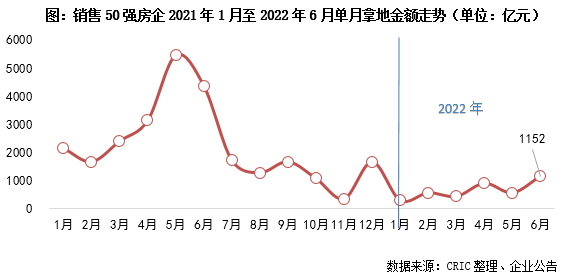

四、TOP50单月拿地金额环比涨105% 但上半年仍较去年同期下降近八成

6月,在宁波、武汉、杭州、苏州、合肥、青岛、北京开启第二轮集中供地,以及上海、郑州首轮土拍的带动下,销售TOP50房企单月拿地金额2022年首次突破千亿元,环比上涨105%。虽然多数城市土拍未因政策宽松出现显著的预期反转,表现依旧冷清,但上海、北京、杭州等市场相对坚挺的城市仍吸引大部分规模房企、全国化的国企央企竞争。

实际上6月份拿地房企集中在中海、招商、保利、滨江、建发等此前集中供地拿地较多“老面孔”上,滨江、招商等单月拿地金额超过200亿,保利也在厦门、南京、合肥等核心城市频频“出手”。

但整体来看,上半年的销售TOP50强房企投资力度仍处在低位,一方面有三成房企投资几乎停滞;另一方面,无论是从单月亦或是上半年拿地金额来看,仍较去年同期处于低位。其中6月单月拿地金额同比下降74%,1-6月拿地金额下降79%。

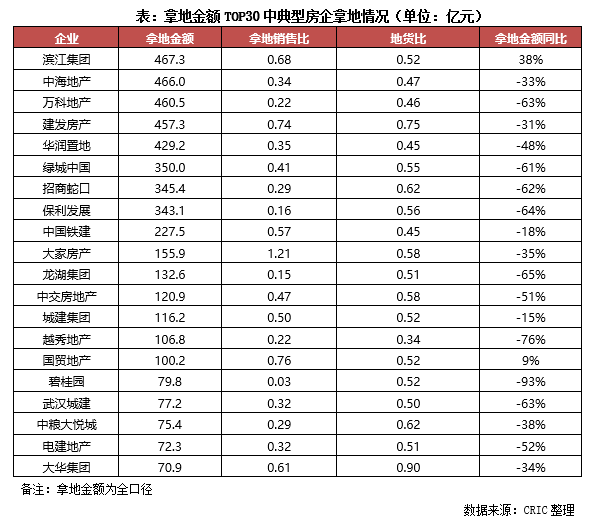

五、国央企占主导、民企隐身 近九成房企拿地金额同比下跌

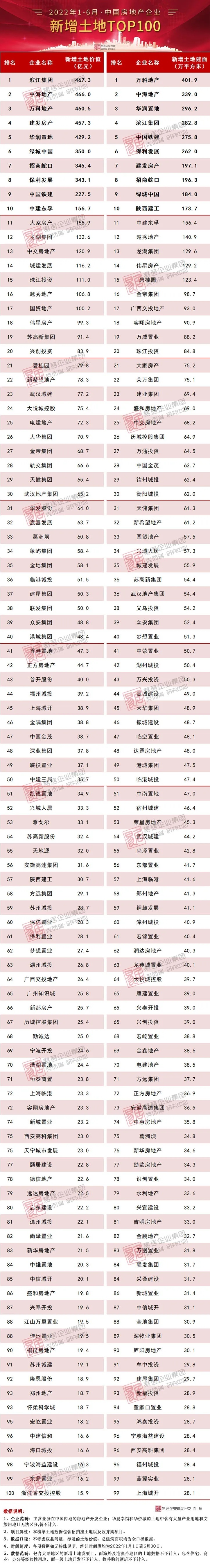

从上半年拿地金额TOP30的房企来看,仍是以百强房企为主,且主要集中在50强房企,仅有4家房企位于全口径销售百强以外。由此可见,即便是多数百强投资停滞之下,规模房企的优势仍然突出。

在拿地相对靠前且积极的房企中,一方面是是规模化、全国化的国企、央企投资金额较高,如中海、万科、建发、华润等1-6月拿地金额超过400亿元,且建发、中国铁建、国贸等拿地力度远高于行业平均,拿地销售比超过0.5;另一方面,虽然民企整体表现低迷,但诸如滨江、龙湖等,在集中供地中相对积极,拿地金额同样排在行业前列。滨江上半年拿地几乎全部来自杭州的两轮集中供地,而龙湖则在北京、重庆、杭州、合肥等核心城市分散投资。

值得注意的是,相较去年同期,房企的投资力度均出现大幅下滑,也印证了当前投资的谨慎态度。从已拿地的典型百强企业来看,除滨江等少数房企拿地金额维持正增长,万科、绿城等拿地金额同比跌幅超过60%。

另外,从地货比来看,以拿地金额TOP30为样本,尽管核心城市地价较高,但在部分城市地价下调、政策宽松之下,超过2/3的企业地货比低于0.6,近三成房企地货比达到1:2,整体盈利空间尚存。

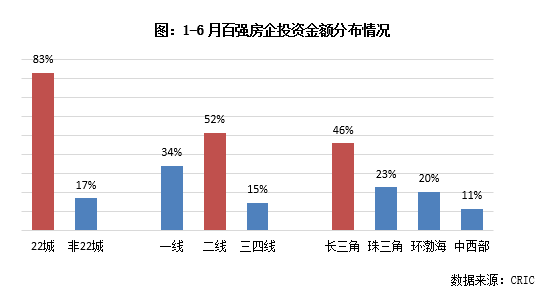

六、83%投资金额集中于集中供地城市 环渤海、中西部占比持续走低

截止6月末,百强房企投资金额的83%集中于22城,22城以外仅占17%,百强房企对于核心城市以外的投资可谓“慎之又慎”。在22城以外,较受青睐的城市主要包括佛山、常州、东莞等发达城市群中热点的三四线城市,环渤海、中西部的三四线城市投资减退更为严重。

从企业角度来看,部分企业上半年超过80%的投资额都集中于22个核心城市之中,例如龙湖、越秀、华润、建发等在集中供地中积极投资的企业。无论从城市角度或企业角度,房企的投资集中度都在持续走高。

七、政策“暖风”下房企投资积极性或有提升 但全年谨慎预期不变

自二季度以来,房地产利好政策不断,在“房住不炒”的大方针下,诸多地方出台了相应的宽松政策,意在盘活市场与提升购房的积极性。市场预期的改善跌加集中供地城市的土拍门槛宽松,克而瑞研究中心认为会在一定程度上提振房企拿地的信心,第二轮土拍部分城市或将迎来拿地的“窗口期”。

值得注意的是,尽管政策“暖风”不断,但市场目前并未出现实质性的逆转,且多数城市政策出台仍以“试探”为主,落地效果尚未达预期。且2022年大部分房企将迎来偿债高峰,资金面的吃紧也是阻碍房企投资复苏的重要因素。在保交付、保现金流之下,全年投资态度仍会维持谨慎。

从企业端来看,国央企+平台公司的强势局面不会反转,仍是集中供地的主力军。克而瑞研究中心认为,下半年随着销售的复苏以及金融环境的相对宽松,民企会更多的参与到土拍中,且地方城投、平台公司的“托底”会有一定减少,主要原因在于部分平台公司不具备完全开发的能力,且持续托底对于资金要求也较高。对于部分房企而言,想要介入集中供地的核心城市,合作开发、联合开发或将是有效的渠道。