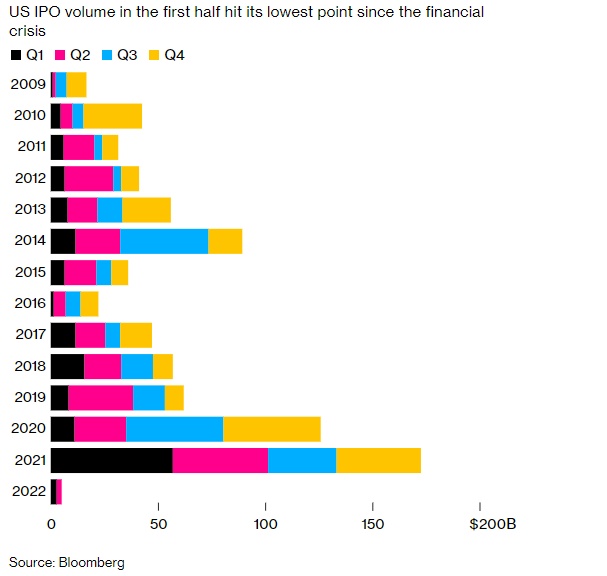

智通财经APP获悉,2021年,大量公司无视疫情以创纪录的速度上市。而在今年,市场波动、通胀高企以及对经济下行的担忧令美股IPO市场迅速冷却。根据彭博汇编的数据,2022年上半年美股IPO筹集到的总资金仅为49亿美元,不及2021年同期筹集的近1020亿美元的6%。尽管2021年的数值是由特殊原因造成的异常值,但今年上半年的筹资额仍远低于近五年平均水平的470亿美元。

交易撮合者表示,美股“IPO荒”在今年夏天不太可能缓解。如果经济前景没有好转,这种情况还可能延续到今年下半年。

摩根大通金融机构和金融技术股权资本市场联席主管Alaoui Zenere表示:“投资者非常关注的所有这些指标都需要出现积极的势头,我们才能预期资本市场活动会有所改善。”她所称的这些指标包括CPI, VIX等。

她还指出:“如果市场持续稳定一段时间,我们将看到相当数量的IPO。但如果市场继续波动,企业将保持谨慎。”

更急剧的下降

尽管全球整体的IPO融资额已从去年的创纪录高点下降,但美国的跌幅要大得多。数据显示,美国较去年同期下降了95%,而其他市场仅下降41%。

今年迄今,只有两宗美股IPO融资额超过5亿美元。另类资产管理公司TPG Inc.在1月筹集了11亿美元,而眼部护理公司公司博士伦在5月筹集了6.3亿美元。

交易亏损

根据彭博汇编的数据,不包括空白支票公司,去年在美国上市的公司按照加权平均值自上市以来下跌了44%。在这500多家公司中,只有大约十分之一的公司的交易价格高于其发行价。

私营公司尤其是在过去几年以惊人的估值进行融资以实现IPO的科技初创公司,已将上市计划搁置一旁。数据显示,今年没有一家由风投支持的估值达到10亿美元或以上的科技初创公司在美国上市。

富国银行ECM联席主管Lear Beyer和Craig McCracken表示,由于投资者基于现金流而不是增长转向其资金,未实现盈利的新上市公司的表现五年来首次落后于那些更稳健且盈利的同行。

IPO积压

与此同时,过去一年向美国证券交易委员会申请IPO的公司已积压至185家。这还不包括尚未公开提交IPO计划的初创公司。

Instacart Inc.在今年5月向美国证券交易委员会秘密提交了上市文件,现已将估值下调了40%。其估值在3月跌至240亿美元,低于2021年3月融资时的390亿美元。

知情人士表示,Instacart现在正寻求机会窗口重新打开时进行IPO,但预计不会早于9月。

其他等待上市的公司包括RedditInc., StripeInc.和DiscordInc.。知情人士称,整个行业对在线广告收入的担忧令Reddit承受更大压力。

大宗交易

IPO冻结也延伸到大宗交易,这是另一项传统上对投资银行有利可图的业务。

持有已上市公司股份的金融赞助商不太愿意在低迷的公开市场上出售所持股份。有一些公司选择将股票转让给它们的投资者或有限合伙人,而不是在大宗交易后返还现金。

富国银行的McCracken称,这种被称为配售的做法传统上被风投公司使用,但在私募股权公司中也很受欢迎。

一些寻求筹集资金的上市公司已转向更具结构化的筹资产品如可转债。

高盛ECM全球主管David Ludwig表示,虽然可转换债券是缓解市场的好方法,但公司仍会谨慎使用它们。