智通财经APP了解到,美国知名对冲基金公司Elliott Management Corp.前投资经理Jay Newman近日表示,新兴市场正面临自上世纪80年代初二十多个发展中国家发生债务违约以来最严重的危机。据了解,Jay Newman因阿根廷自身的债务违约问题与阿根廷政府针锋相对而闻名。“这对于新兴市场来说几乎是一场‘完美风暴’。”Jay Newman强调道。

2001年阿根廷政府违约后,这位主权债务专家帮助Elliott与阿根廷展开了长达15年的拉锯战,当时他认为,阿根廷不继续向拒不合作的债权人支付违约赔偿,就无法对其债券进行重组。最终在美国法院判决出炉后,这一策略最终帮助该对冲基金赢得了20多亿美元资金,并一度令对冲基金公司Elliott扣押了一艘阿根廷海军舰艇,视为阿根廷政府的抵押物。

新兴市场债务违约潮即将来袭?

随着发展中国家现在面临着通胀率和利率上升双重难题,Newman认为,新兴国家债券市场在经历了多年的繁荣和旺盛需求过后,将迎来又一次崩盘。他表示,在投资者可能对购买新债券持谨慎态度之际,偿债成本似乎即将上升,这将为新兴市场债务危机更大范围蔓延创造条件,其规模将达到自上世纪80年代初拉美债务危机以来的最高水平。

在当时,由于大规模能源冲击和美国收紧货币政策等因素带来的综合性影响,包括墨西哥、巴西和委内瑞拉在内的国家无力偿还债务,导致许多新兴市场经历了“失去的十年”。

Newman表示:“我们在20世纪80年代看到有大约25个国家违约,他们违约是因为市场对他们保持‘关闭’,即市场不信任他们,拒绝债务展期,而这就是通常发生的情况。波兰和墨西哥的最初违约情况让贷款机构感到非常紧张,当债市债务展期来临的时候,没有人愿意接受,这就是如今可能发生的事情。我的意思是,这几乎是一个不可避免的过程。当形势大好,赚钱容易时,人们蜂拥而入,承销商短时间内找到大量买家。但突然间,当一个国家违约时,以黎巴嫩,斯里兰卡等国为例,所有人都说:天呐,那X国,Y国,Z国如何呢?然后他们变得紧张,这样债务就无法顺利展期。”

但Newman也强调到,并不是所有债务违约都会出现上述情况。“因此,西方国家应该坚持,作为任何涉及主权债务重组的条件,无论是私营部门还是政府部门,所有的债权人都应该坐到谈判桌前,拿出他们的底牌,展示他们的实力。这似乎是一个非常容易团结一致的立场,但如今的事实并不如此。”Newman在采访中表示。

有过违约记录的主权国家需警惕!

与此同时,支撑许多新兴市场债券的合约普遍表现疲软,这一次也可能导致投资者蒙受更大损失。多年来的低利率促使投资者争相购买新兴市场债券提供的收益率较高的债券,这一方式打破了权力平衡,并使力量的天平向发行这些债券的公司或主权政府倾斜。

“那么,如今的这个周期是否会有变化?”Newman问道。“两年前,我们在阿根廷债务重组中就看到,债券合约非常脆弱,因此债权人意识到他们没有施加很多杠杆,正是因为他们没有很多杠杆,他们同意的交易。你知道,这对债务人要好得多,而对债权人则非常不利。因此我没有看到任何改变。”

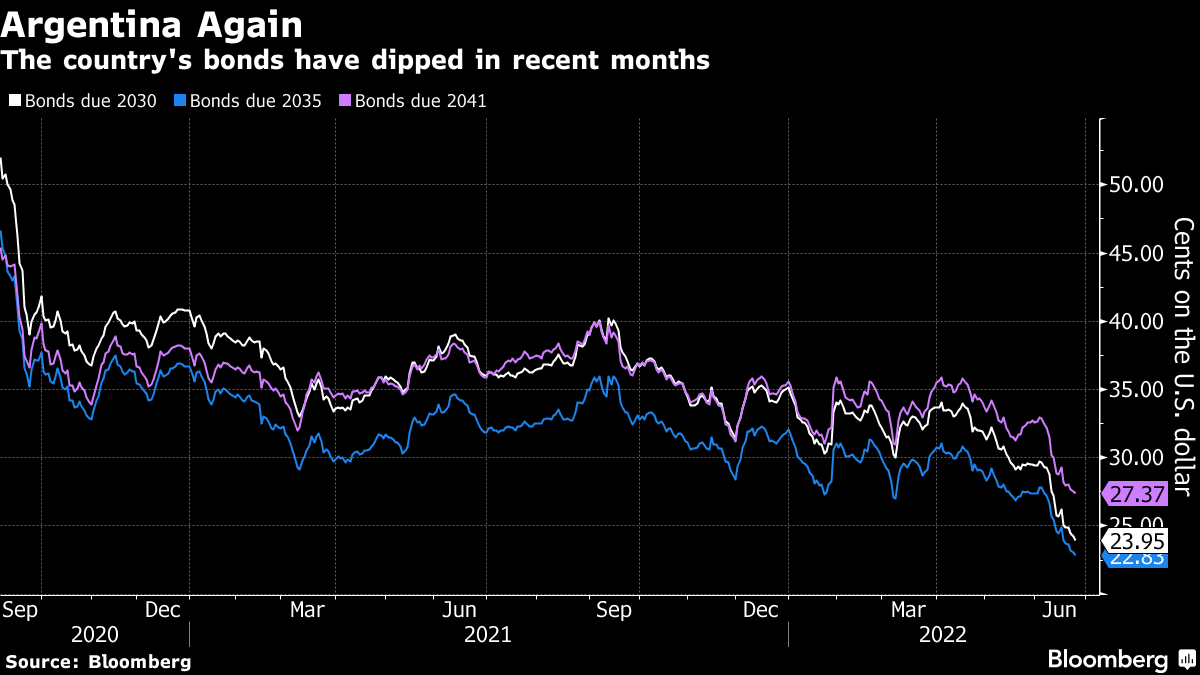

阿根廷债券价格在最近几个月急剧下滑

由于价格上涨推高了阿根廷的国内债务负担,阿根廷债券上周跌至历史新低,其中约80%由通胀挂钩债券组成。与此同时,由于债券投资者都在关注阿根廷不断减少的外汇储备,阿根廷以美元计价的债券价格一直处于下跌状态。

这个国家已9次违约,包括2001年那次事件, Elliot公司与阿根廷政府发生激烈交锋。在当时,阿根廷新任总统Mauricio Macri 帮助推动了2016年双方达成和解协议,阿根廷政府向Elliot支付违约赔偿。然而,自那以后,阿根廷换了一位新总统,并将在明年举行选举,因为经济继续恶化,市场预计今年年底该国年通胀率将超过70%。

Newman表示:“(债券市场)目前回避了阿根廷。”“但我认为,市场需要很长时间才能发展出这种肌肉记忆。以阿根廷为例,人们耗费几十年的时间才意识到阿根廷根本不是一个可靠的交易对手。我认为,对于大多数没有这种大举违约和反复违约的历史的其他国家来说,投资者愿意给新政府一个犯错的机会。我认为,就阿根廷而言,问题将是如果阿根廷政权某一时刻发生变化,市场是否会给这个新政权一个机会?”

Newman最后表示,在他看来,现有的主权债务体系“完全有缺陷,且完全腐朽”。

他表示,如果他能挥舞魔杖,他将“废除《主权法案》(Sovereign Act)和《国家豁免法案》(State Immunity Act)”,这两项法案都让外国投资者更容易将主权政府告上法庭。但同时,在Newman看来,这样做的结果将是,各国从国际借款者那里筹集硬通货债务变得不那么容易,而且极端的繁荣和萧条周期也将大大减少。

他表示,在这样一个世界里,主权国家将有资格说道:“我想要什么就会给你什么,你必须信任我。”他补充称:“这不会让承销界感到高兴,因为这意味着他们不能卖出那么多债券,但这对主权国家来说是有利的”