当前,全球经济已经面临来自通胀和股市的巨大压力,但需要警惕的是,又一个威胁经济的因素可能已经正在路上:大规模房地产繁荣的破灭。

随着全球各大央行迅速加息,不断飙升的借贷成本意味着,楼市可能已经达到了极限。在加拿大、美国和新西兰等国都可以看到这种情景,在这些国家,一度炙手可热的住宅房地产市场突然变得冷清了。

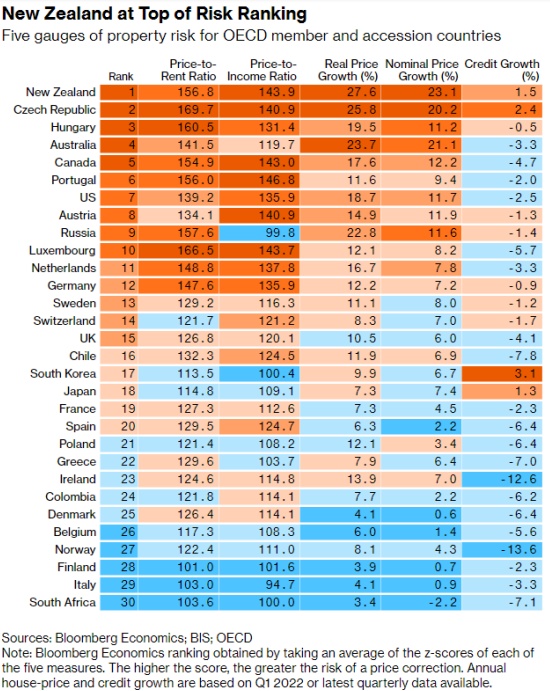

在过去多年来,房价不断在飙升,这是因为抵押贷款利率一直处于最低水平,与此同时,各国政府出台刺激政策,以及一场由疫情推动的居家办公趋势,让楼市进入了一个火热的阶段。根据彭博经济的一项分析显示,19个经合组织成员国的房价租金比和房价收入比均高于2008年金融危机前的水平,这表明房价已经偏离了基本面。

因此,抑制房价泡沫成为了许多决策者努力遏制数十年来最快通胀目标的关键部分。但随着市场对全球经济衰退前景的担忧,房地产市场的放缓可能会产生连锁反应,加深经济衰退。

野村控股全球市场研究主管Rob Subbaraman表示:“危险在于商业和金融周期同时下滑,这可能导致更持久的衰退。十年的量化宽松政策助长了房地产市场的泡沫,但如今我们可能很快就会进入这一局面的另一面,因为住房负担能力被拉紧,偿债比率可能大幅上升。”

而随着坏账风险的增加,这种情况将阻碍银行放贷,窒息经济赖以繁荣的信贷流动。在美国和西欧,引发金融危机的房地产崩盘多年来一直困扰着银行系统、政府和消费者。

诚然,类似2008年的崩盘不太可能再次发生。尽管贷款机构收紧了放贷标准,但目前家庭储蓄仍然强劲,许多国家仍然存在住房短缺。劳动力市场也很强劲,提供了一个重要的缓冲。

丰业银行亚太经济主管Tuuli McCully表示:“房价下跌将对消费者支出和整个经济产生直接影响,因为房地产通常占家庭财富的很大一部分。但尽管如此,由于许多主要市场的家庭资产负债表保持健康,我并不特别担心与房价和全球经济相关的风险。”

不过,彭博经济驻伦敦分析师Niraj Shah依然警告称,当全球同步收紧货币政策时,房价大幅下跌的风险显然更大。截至目前,今年已有50多家央行一次性加息至少50个基点,预计未来还会有进一步加息的可能性。在美国,美联储早前已将其主要利率上调了75个基点,这是自1994年以来的最大增幅。

据彭博经济的数据显示,新西兰、捷克共和国、澳大利亚和加拿大的房地产市场目前是全球泡沫最严重的国家之一,尤其容易受到房价下跌的影响。在欧元区,葡萄牙面临的风险尤为显著,奥地利、德国和荷兰也面临重重风险。

在欧洲其他地方,瑞典的住房需求出现了戏剧性的转变,在该国的债务占家庭收入的200%的背景下,这无疑引发了该国的担忧。亚洲地区方面,据标准普尔全球评级公司的一项分析显示,韩国房价似乎看起来也很脆弱。

高盛经济学家上周在一份报告中写道,房屋被抛售的信号通常比房价早六个月左右出现,这表明部分国家的房价可能会进一步下跌。以Jan Hatzius为首的经济学家表示,房地产市场大幅降温是发达经济体经济可能放缓的一个重要原因。

高盛经济学家写道:“住房负担能力的迅速恶化和房屋销售的大幅下降表明,硬着陆是一个重大风险,尤其是在新西兰、加拿大和澳大利亚。”

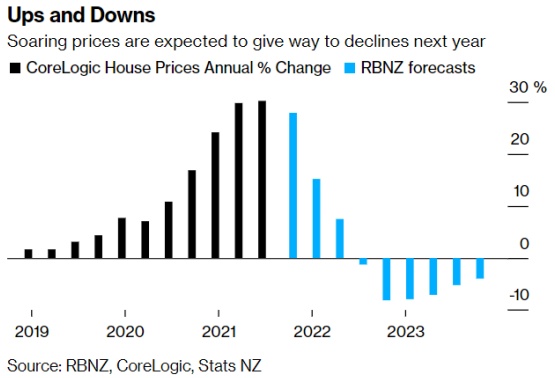

各大央行也对此发出了警告。加拿大央行本月在其金融体系年度评估中表示,由于利率上升和越来越多的借款人无力支付账单,高水平的抵押贷款债务尤其令人担忧。新西兰联储的半年度金融稳定报告也指出,对金融体系的整体威胁有限,但房价“急剧”下跌是可能的,这可能会大幅减少财富,导致消费者支出收缩。

彭博经济的Shah表示:“随着借贷成本的上升,房地产市场面临着严峻的考验。如果各大央行官员的行动过于激进,他们可能会播下下一场危机的种子。”

存在巨大泡沫的房地产市场

新西兰

如果说2021年是新西兰房价增长达到令人眩晕高度的一年(年增长率接近30%),那么2022年将极有可能是美妙故事结束的一年。

今年4月,新西兰联储采取了积极措施应对通胀,将官方利率上调50个基点,至1.5%,创下22年来的最大幅度。紧接着,该联储在5月份又一次上调了50个基点,并预计明年利率将达到接近4%的峰值。

对此,经济学家预计,新西兰房价今年将下跌约10%,最终可能较2021年底的高点下跌20%。虽然对许多房主来说,这与近年来股票的巨大收益相比只是一小损失,但这可能会产生更广泛的影响。澳新银行新西兰首席经济学家Sharon Zollner表示,由于房价下跌、利率上升对现金流的影响以及食品和能源价格上涨,消费者支出将受到抑制。

加拿大

今年4月,加拿大全国房价出现了两年来的首次下跌,随后在5月又出现了一次下跌。虽然到目前为止,痛苦主要集中在疫情最严重的市场——多伦多及其周边地区,但压力已经逐渐向温哥华周围、过往也非常热门的市场蔓延开来。

与其他国家一样,加拿大房地产市场的动荡也是由央行积极提高利率的行动所造成的。目前该国的基准利率已经从年初的0.25%上升到1.5%。一些经济学家表示,由于预期利率还会上升,最热市场的房价可能最多会下跌20%。

这与疫情爆发后两年的火热阶段形成了鲜明对比,当时该国的房价上涨了50%。加拿大国家银行副首席经济学家Matthieu Arseneau表示:“支持当前估值的是边际买家,因此这可能会对房地产市场产生重大影响。”他预计,全国房价可能会下跌10%。

美国

据房地美的数据显示,美国今年抵押贷款利率的增幅达到了半个世纪以来的最高水平。上周,30年期贷款的平均利率达到5.78%,为2008年以来的最高水平。这使得房地产市场需求迅速冷却,并导致建筑商和现房卖家不得不降价出售。

据经纪公司Redfin Corp称,在截至5月22日的四周内,近20%的美国卖家选择降价,这是自2019年10月以来的最大比例。在疫情期间成为人们寻求更廉价住房的热门目的地的部分市场,这一比例甚至更高。例如,在爱达荷州的博伊西,4月份有41%的卖家选择降价。

Redfin首席经济学家Daryl Fairweather表示,卖家开始意识到,随着买家日益受到挤压,价格可能不会像以前那样继续上涨。“价格将不得不下降以满足需求,”她表示。

房地美对此预测,在预计2021年增速达到18%之后,2022年和2023年美国独栋住宅价格的价格预计将分别以更温和的速度(10%和5%)增长。该公司副首席经济学家Len Kiefer表示:“这是一个相当显著的放缓。”但他也指出,待售房屋的短缺,以及寻求更大空间的人们被压抑的需求,加上千禧一代购房者开始组建家庭,这意味着全国房价仍呈上升趋势。

不过,需求放缓的影响已经开始在房地产行业产生影响:上周,Redfin和Compass Inc.表示,在市场突然降温后,他们将采取裁员措施。

捷克共和国和匈牙利

投资公司Cyrrus高级经济学家Vit Hradil表示,捷克共和国以其高住房拥有率、高通胀和低失业率在欧洲表现突出,再加上其独特复杂的建筑许可证制度,以及在首都寻求工作的外籍人士日益增长的需求,该国面临着惊人的房价上涨,涨幅远远超过了收入增长。

根据伦敦数据分析公司CEIC data的数据,去年12月份,捷克房价季度指数同比上涨26%。该国普通公民收入与房地产价格之间的差距目前是欧盟最大的,这引发了严重的泡沫担忧。

另一方面,为了遏制5月份达到16%的通胀,捷克央行一直在收紧货币政策,并在本周举行另一次会议之前,将利率提高到1999年以来的最高水平。

Hradil表示:“利率上调预计将会冷却需求,但由于通胀率依然非常高,这一举措可能起不到太大作用。”他补充道,该国民众将楼市视为通胀对冲工具,并且相比起股市,他们更喜欢楼市投资。

另外值得注意的是,在彭博经济的一项泡沫指数中可以看到,捷克邻国匈牙利也榜上有名,排名第三。在该国,总理Viktor Orban不断推行住房激励措施,以提高生育率。

另外,据欧盟数据机构欧盟统计局的数据显示,该国物价在2021年最后三个月同比上涨了近20%。俄乌冲突推高了该地区能源成本,并限制了建筑工人的供应,这进一步加剧了物价上涨。与此同时,上周,该国央行还出人意料地将关键利率上调了50个基点。

英国

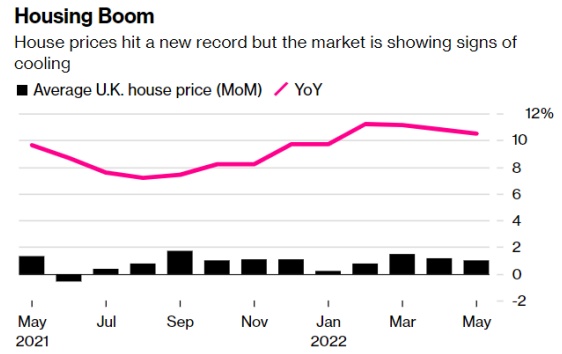

英国房地产市场在经历了两年的历史性增长后开始放缓。Knight Frank英国住宅研究主管Tom Bill表示,作为应对疫情措施的一部分,在2020年7月至去年6月期间,相关政策免除了购房者对价值高达50万英镑(约合61.4万美元)的房产免征印花税,这导致房价进一步上涨,使该国楼市“与经济的其他部分脱节”。

但在近期,新屋贷款批准数量已经降至近两年来的最低水平。英国皇家特许测量师学会的一项调查显示,在连续八个月增长后,5月份买家问询量出现下降。

英国房地产公司汉普顿国际研究主管Aneisha Beveridge对此表示:“人们担心经济,担心俄乌冲突将如何影响房价和不断上涨的生活成本。他们变得更加谨慎。”

另外,英国央行本周决定从8月1日起取消衡量借款人偿还抵押贷款能力的负担能力测试。这可能会增加首次购房者购买他们负担不起的房屋的风险。

政策方面,近几个月来,英国已经加息五次,未来预计还会有更多的加息。这令人们担心,这可能预示着今年剩余时间房地产市场将降温,同时随着房主们急于应对房价下跌的压力,市场供应将会逐渐增加。