一、 7月科创板“大非”解禁潮将至

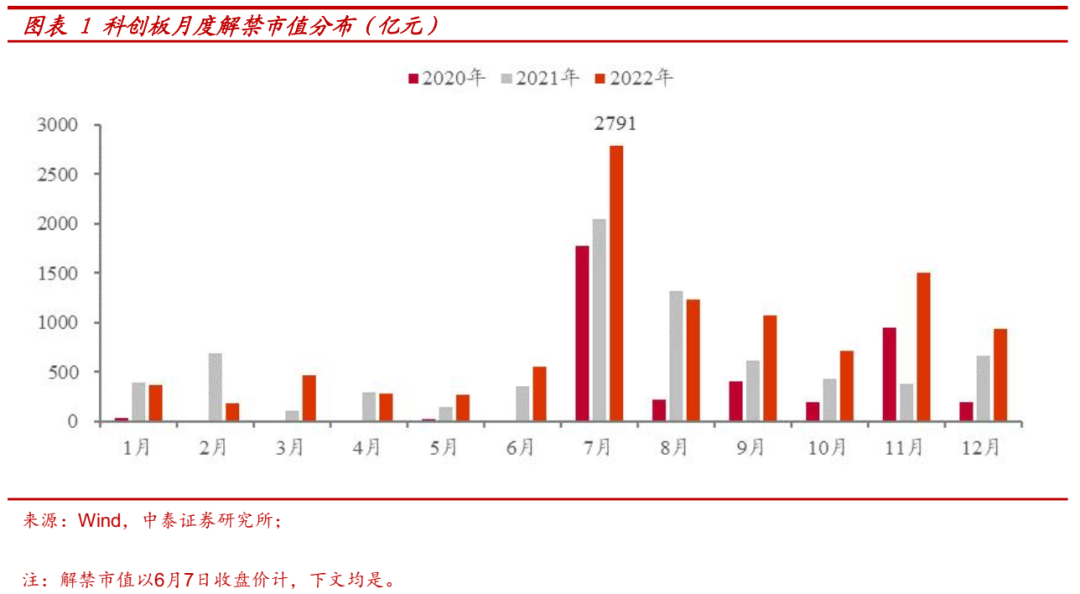

剔除新股首发带来的解禁分流,今年科创板7月解禁规模约 2791亿元(以6月7日收盘价计,下文同),相较前两年同期增幅显著,且7月解禁大潮以首发原股东限售股份为主,大部分为首批科创板上市公司“三周年”集中解禁。相较前两年仍有不少战略机构的集中解禁,本轮解禁涉及的大股东行为对市场的影响更为深刻。1)从行业分布来看,本轮科创板电子行业解禁规模最大,7月共有13家半导体公司合计868亿市值解禁。2)从个股来看,剔除首发解禁,科创板7月共有76只个股解禁。其中,解禁市值在百亿以上的个股有7只,以电子、机械为主,前三位分别为澜起科技、中微公司、中国通号;解禁数量占总股本比重在50%以上的个股有10只,前三位分别为华兴源创、杭可科技、南微医学。

二、科创板与创业板解禁潮后市场演绎复盘

从科创板运营至今的三年时间维度来看,科创板与创业板相关板块的整体估值表现趋于收敛,这使得有基本面韧性且高景气度领域的科创公司领衔本轮反弹。而当前科创板即将进入解禁股陆续释放的阶段,解禁后的短期集中减持的产业资本与逢低布局优质科创企业的中长期资金或出现明显的博弈。

理论上,从产业资本逐利行为的角度来看,限售股占总股本的比例较高的公司在集中减持前股价或受到提振,而在减持后股价表现受到明显抛压。根据对以往解禁高峰前后的市场复盘,可以观察到两种力量的博弈之下,市场相关板块的短期表现往往“顺应”产业资本的资金行为。

1)参考科创板2次解禁高峰:解禁大潮前科创板往往会有一波快速拉升的情绪高点,解禁大潮后则往往进入较长的调整期。

2)复盘创业板开板前三年解禁高峰:整体上难言创业板开板前三年的两波解禁大潮对其短期的市场表现产生了强烈的供给冲击,但或许我们注意到在创业板平稳运行三年之后,流通市值比例逐步提升,重要股东减持预期的情绪干扰逐步消退,2013年创业板开始进入以基本面及产业政策积极驱动下的独立牛市。

三、本轮科创板解禁潮或将如何影响市场

科创板成分股的估值定价不断修正,板块展现出结构性行情。由于成长型科技企业容易享受估值溢价、初创型企业业绩稳定性不足易被忽略等原因,使得市场对科创企业定价偏短期的认知与技术升级长周期的现实存在“偏差”。科创板开板近三年,整体指数因处于估值“再定价”的不断修正中而表现相对疲软。科创50指数自2020年年中最高点至4月26日已跌破发行点位,跌幅达49%。虽然4月底以来,在全国疫情逐渐缓解、稳增长政策进一步加码,高景气的板块表现相对占优下,成长股率先完成超跌修复。截至6月17日,科创50指数底部上涨25.8%,远超上证综指的14.9%,领跑市场,但仍有3成左右科创板个股跌破发行价。

展望科创后市表现,我们认为,7月集中解禁带来的情绪扰动,或使得科创板短期将进入波动加大时期,参考科创板历史解禁规律,6月整体或将震荡向上。但考虑到今年与前两年截然相反的美联储政策以及疫情下全球供应链环境变化,预计今年拉升幅度或小于过去2年。

近年来保持资本市场平稳运行制度建设加快,在大力鼓励科技创新及科创企业参与直接融资的背景下,叠加北交所降低投资门槛的示范效应,当前市场存在科创板投资者门槛下降的预期。目前个人投资者参与科创板股票交易,资金门槛为人民币 50 万元,远高于创业板的10万元资金门槛,若引入当前A股市场重要的个人投资者,科创板流动性有望提升。基于科创板集中解禁前夕的资金行为,以产业资本和大股东诉求为出发点,或可从股价与产业资本增持价格、增发价格、股权激励行权价等的比较出发精选科创板个股。

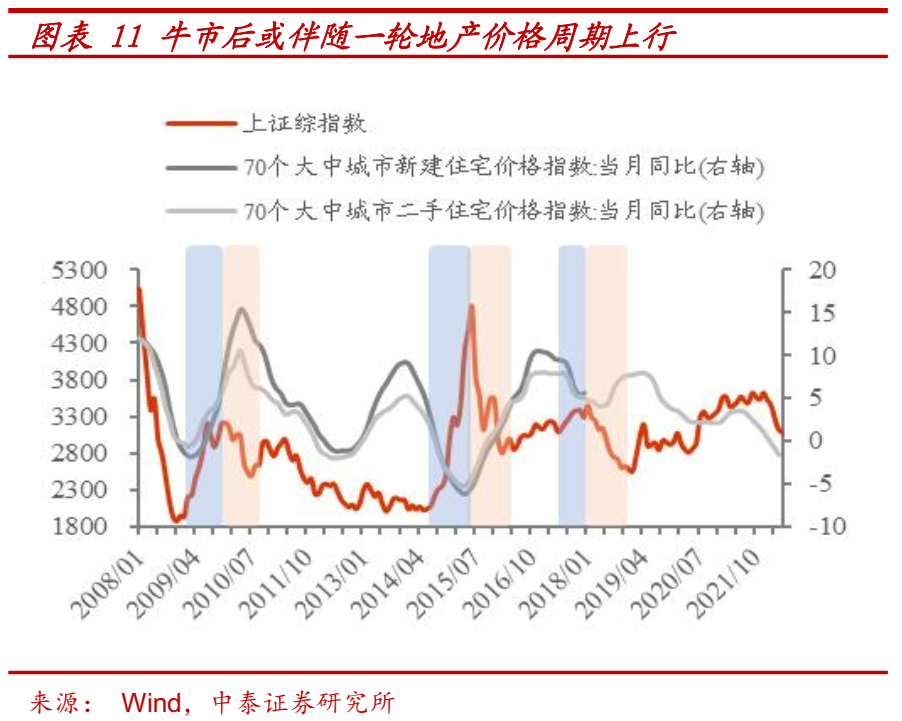

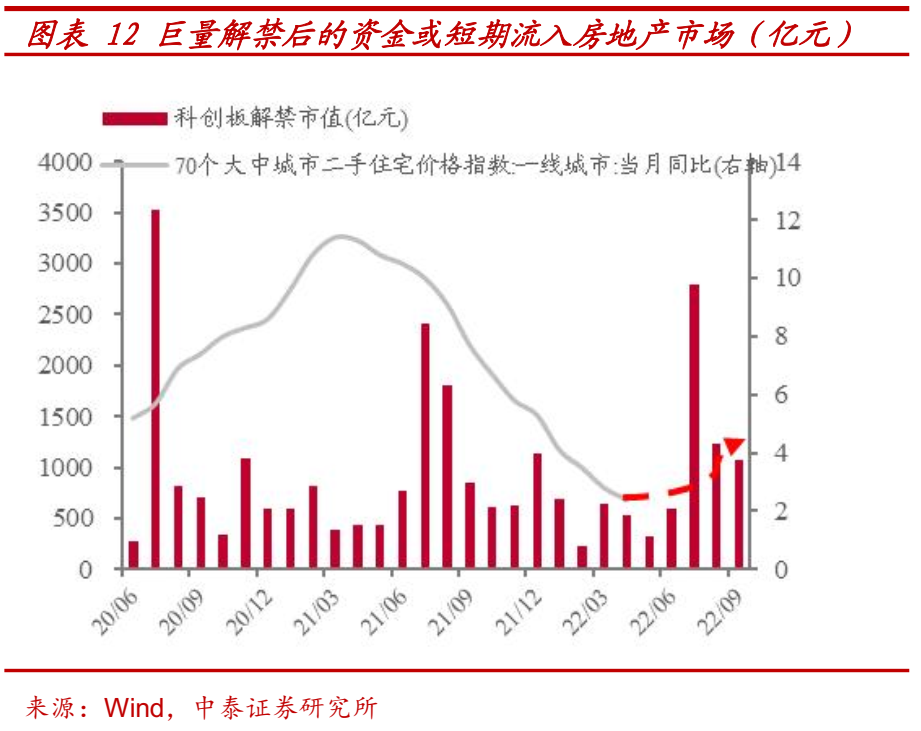

另一方面,而基于长期大类资产配置角度看,过去10年我国资本市场往往与房地产市场呈现一定的“跷跷板”效应:每一轮“融资牛市”后或伴随一轮地产景气度上行。从参与科创板的一级市场机构主体的退出渠道来看,诸多资金伴随科创板巨量解禁后的减持获利,资金短期或更容易流入核心城市房地产。我们预计2022Q4、2023Q1以上海、杭州为代表的核心城市房地产表现或会有所企稳好转。同时,以核心城市房地产修复带来的财富预期的增长,亦或会支撑相关高端消费品景气度进入修复阶段。

风险提示:统计误差、历史规律不代表未来发展、国内宏观经济下滑超预期、稳增长政策不及预期、科创板解禁潮的集中减持造成的相关个股抛售压力超预期。

报告正文

一、7月科创板“大非”解禁潮将至

科创板迎解禁大潮。剔除新股首发带来的解禁分流,今年7月解禁规模约 2791亿元,相较前两年同期增幅显著,成为市场科创投资的关注热点。

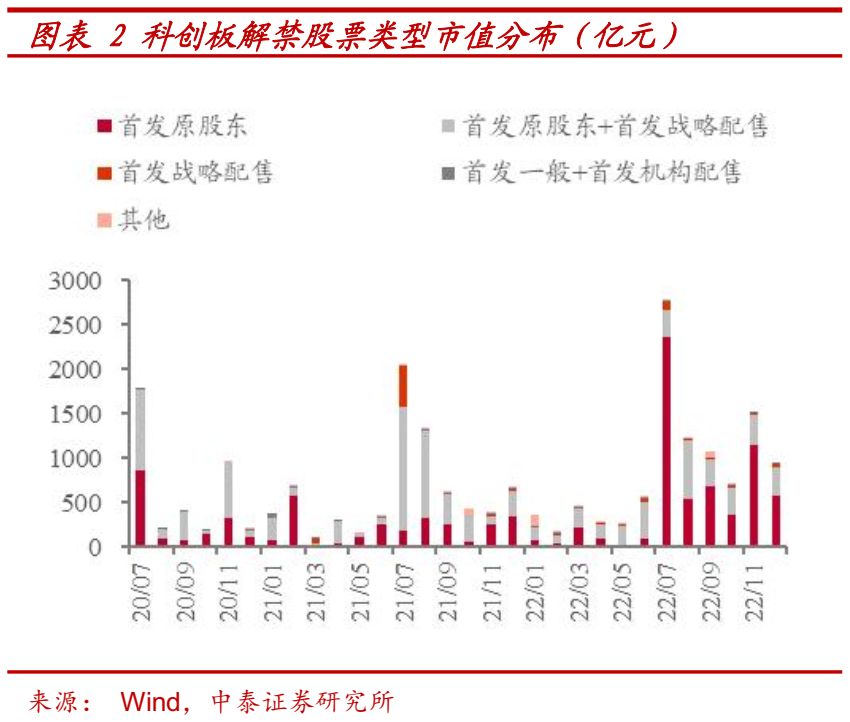

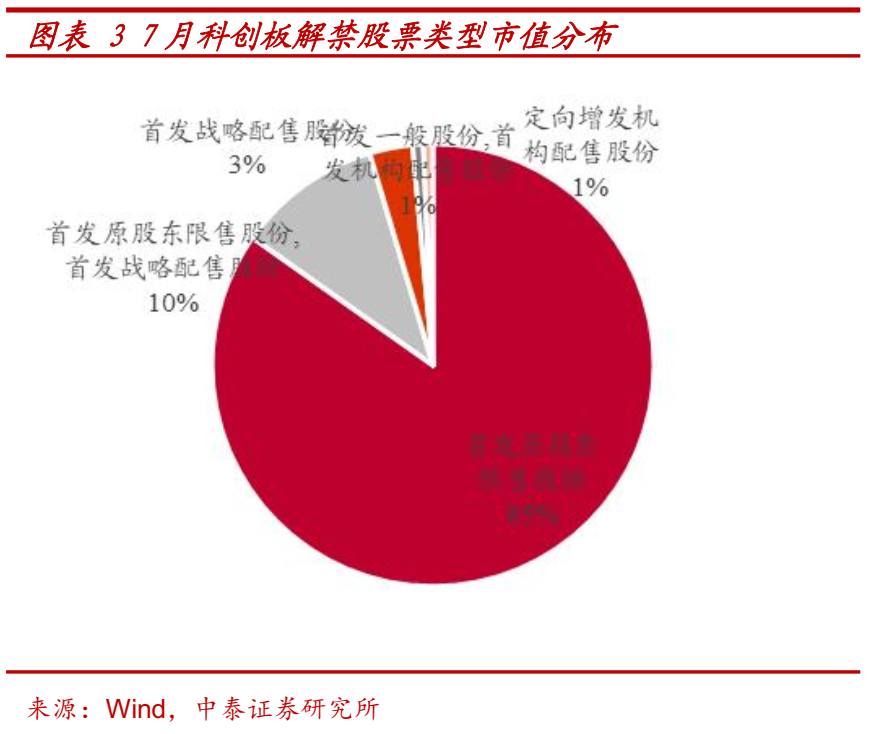

从解禁股份类型来看,7月解禁大潮以首发原股东限售股份为主,大部分为首批科创板上市公司“三周年”集中解禁。相较前两年仍有不少战略机构的集中解禁,本轮解禁涉及的大股东行为对市场投资者的影响或更为深刻。

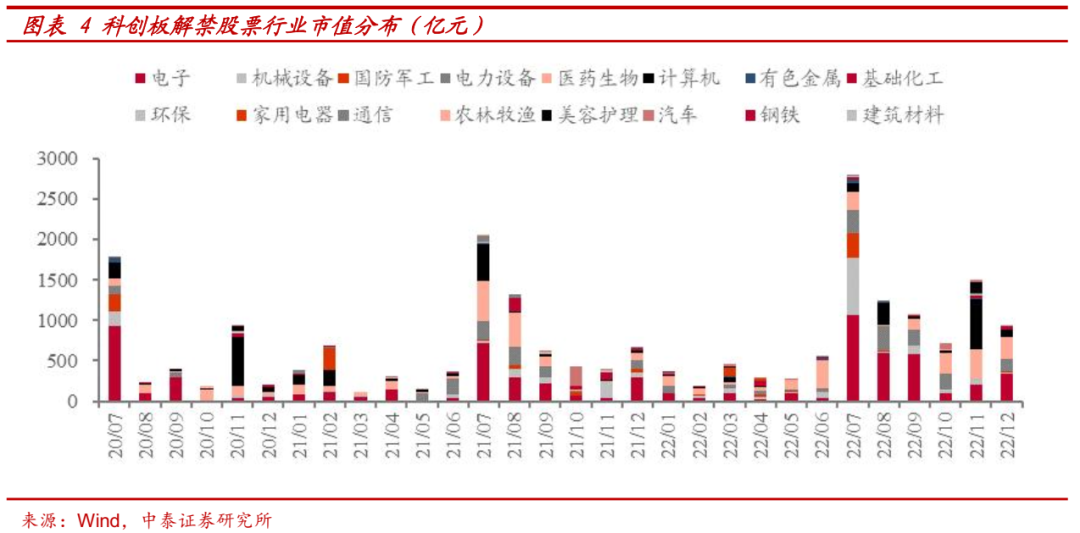

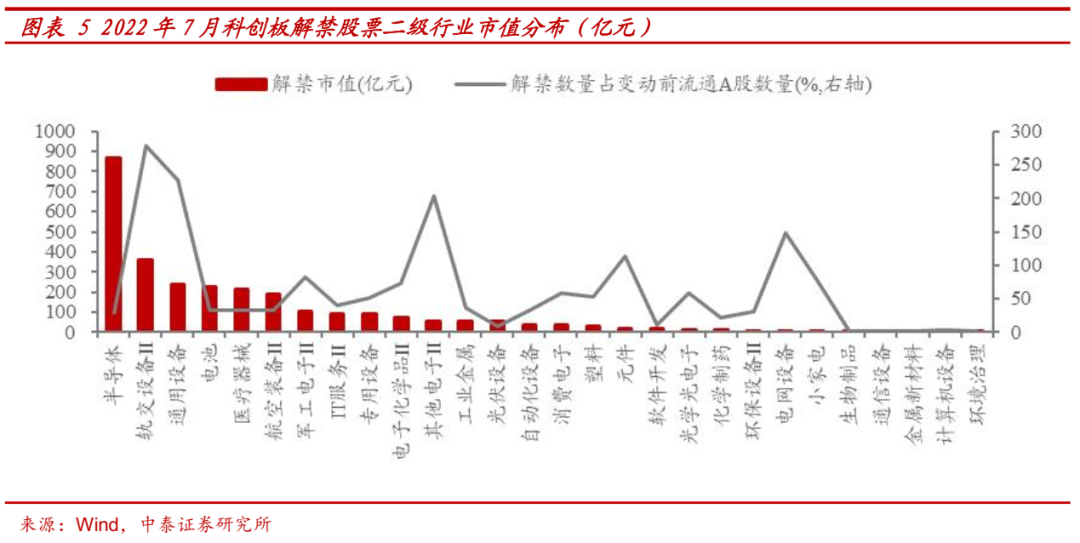

从行业分布来看,本轮科创板电子行业解禁规模最大。7月科创板电子行业解禁规模达1061亿元,居于行业解禁规模榜首。7月共有13家半导体公司合计868亿市值解禁,相较第二位的轨交设备细分行业,仅3家公司合计约358亿元市值解禁。具体来看,7月科创板解禁规模排名二到四位依次是机械设备、国防军工和电力设备,分别解禁718亿元、291亿元和285亿元。

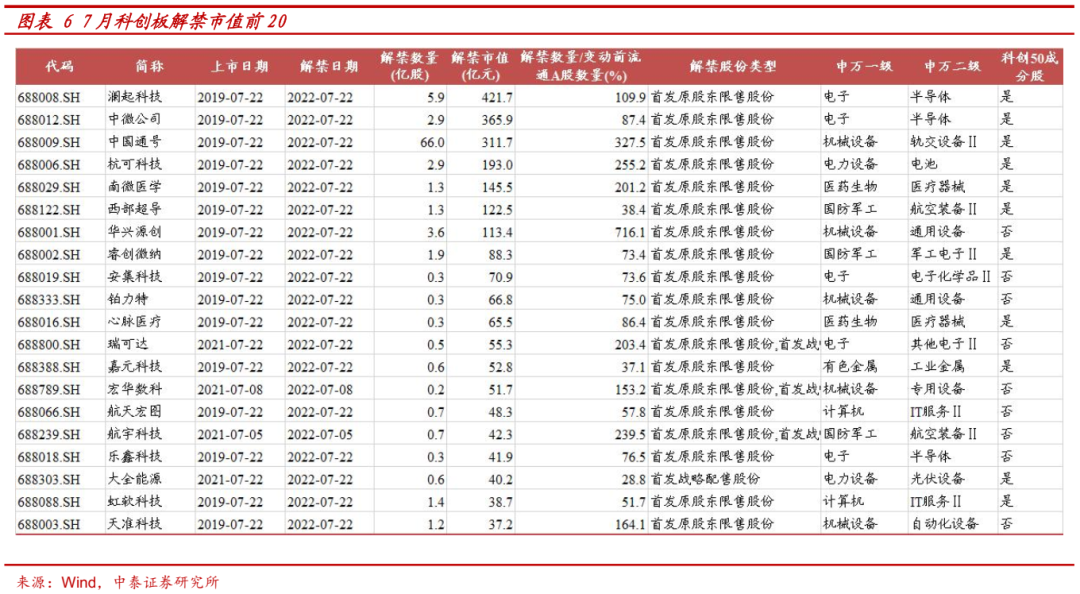

从个股来看,剔除首发解禁,科创板7月共有76只个股解禁。其中,解禁市值在百亿以上的个股有7只,以电子、机械为主,前三位分别为澜起科技、中微公司、中国通号;解禁数量为变动前流通A股数量2倍以上的个股有20只,前三位分别为华兴源创、中国通号、杭可科技,华兴源创本次解禁数量为流通A股数量的7.16倍,巨量解禁之下对其股价和流动性的影响不可忽视;属于科创板50成分股的有15只,数量上看并不多,但解禁金额达2373亿,科创50指数的波动值得关注。

二、科创板与创业板解禁潮后市场演绎复盘

从科创板运营至今的三年时间维度来看,科创板与创业板相关板块的整体估值表现趋于收敛,这使得有基本面韧性且高景气度领域的科创公司领衔本轮反弹。而当前科创板即将进入解禁股陆续释放的阶段,解禁后的短期集中减持的产业资本与逢低布局优质科创企业的中长期资金或出现明显的博弈。

理论上,从产业资本逐利行为的角度来看,限售股占总股本的比例较高的公司在集中减持前股价或受到提振,而在减持后股价表现受到明显抛压。根据对以往解禁高峰前后的市场复盘,可以观察到两种力量的博弈之下,市场相关板块的短期表现往往“顺应”产业资本的资金行为。

2.1 复盘科创板两次解禁高峰

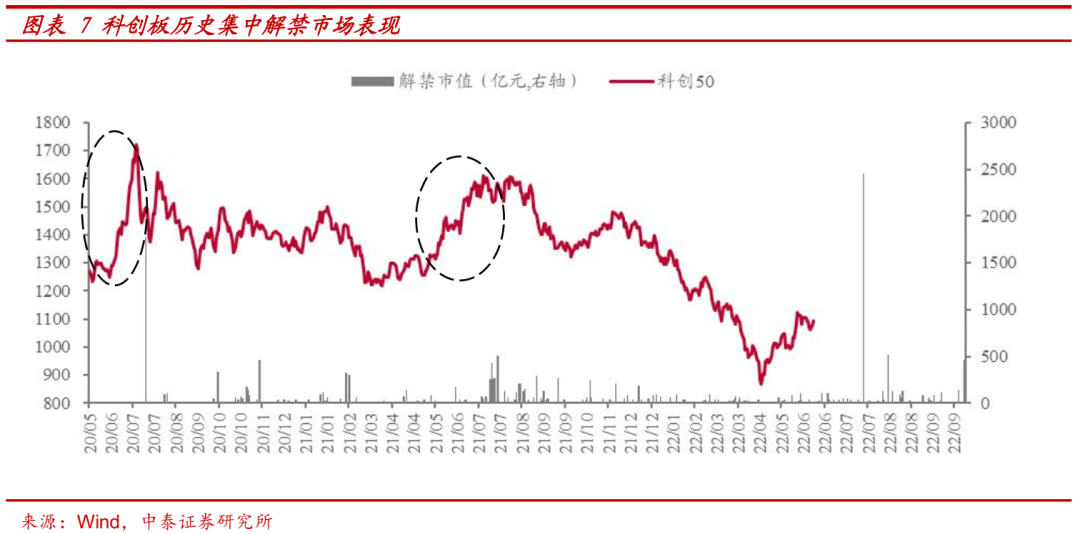

参考科创板2次解禁高峰:可以发现解禁大潮前,科创板往往会有一波快速拉升的情绪高点,解禁大潮后,则往往进入较长的调整期。

2020年7月、2021年7月,科创板均有集中解禁,整体月度解禁市值接近,不同点在于2020年7月集中解禁主要集中在2020年7月22日,单日解禁金额达1772亿元,且以首批科创板公司的“周年”解禁为主。21年则时间窗口更长,最高日均解禁市值仅为500亿。相较之下,今年7月22日单日解禁金额2452亿的集中解禁从规模上更类似2020年,也同样以首批科创板上市公司“三周年”解禁为主。

2020年集中解禁前夕,科创50指数快速拉升。但临近集中解禁窗口期,市场或由于情绪扰动,指数出现快速的大幅回撤,7月14日-17日遭遇四连阴,累计跌幅近20%。7月22日大规模解禁过后,指数连跌3日回落8.3%后随即快速上扬,但并未达到前期拉升水平便进入了相对长期的调整。直至第二年集中解禁来临前2月左右,才开始新一轮的快速拉升。

同样的,2021年5月-7月,科创板经历了两波快速拉升,自5月发酵至7月8日科创50指数涨幅达28%,在7月22日(去年集中解禁中单日解禁市值最高)的前后10个交易日市场波动明显加大,随后进入较长时间的调整期。

2.2 复盘创业板开板前三年解禁潮

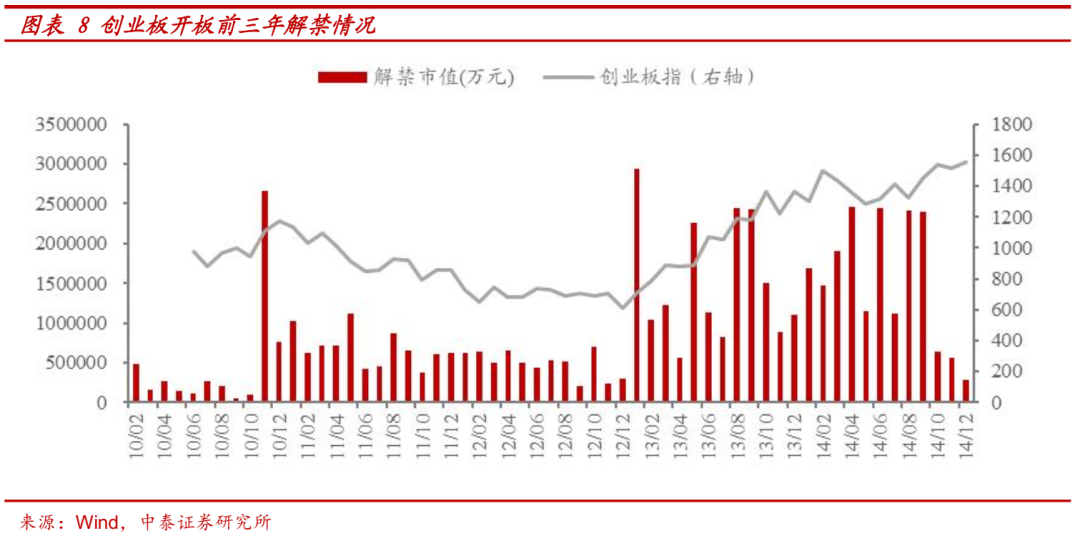

整体上难言创业板开板前三年的两波解禁大潮对其短期的市场表现产生了强烈的供给冲击,但或许我们注意到在度过开板三年,流通市值比例逐步提升,重要股东减持预期的情绪干扰逐步消退后,2013年创业板开始进入以基本面及产业政策积极驱动下的独立牛市。

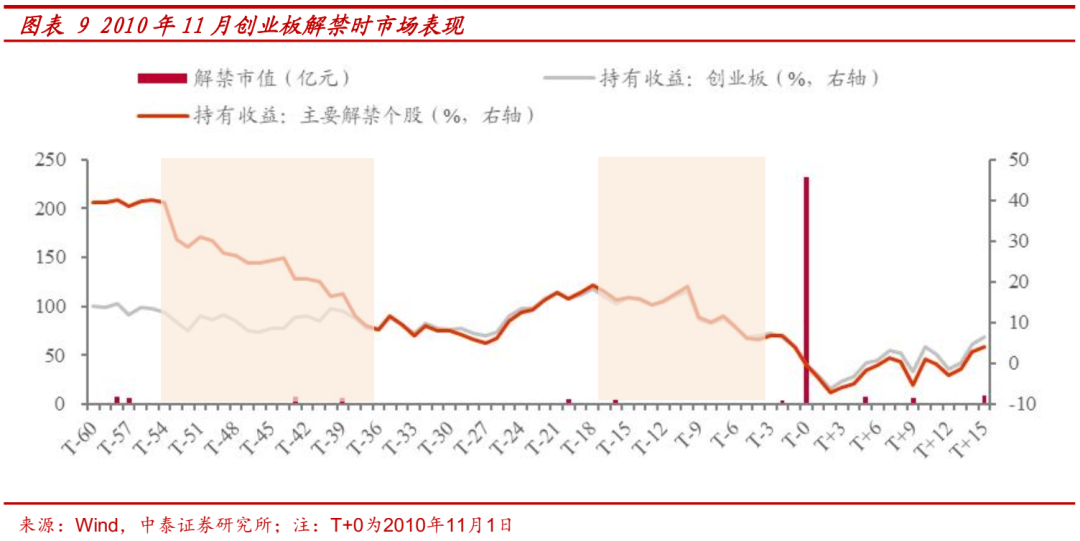

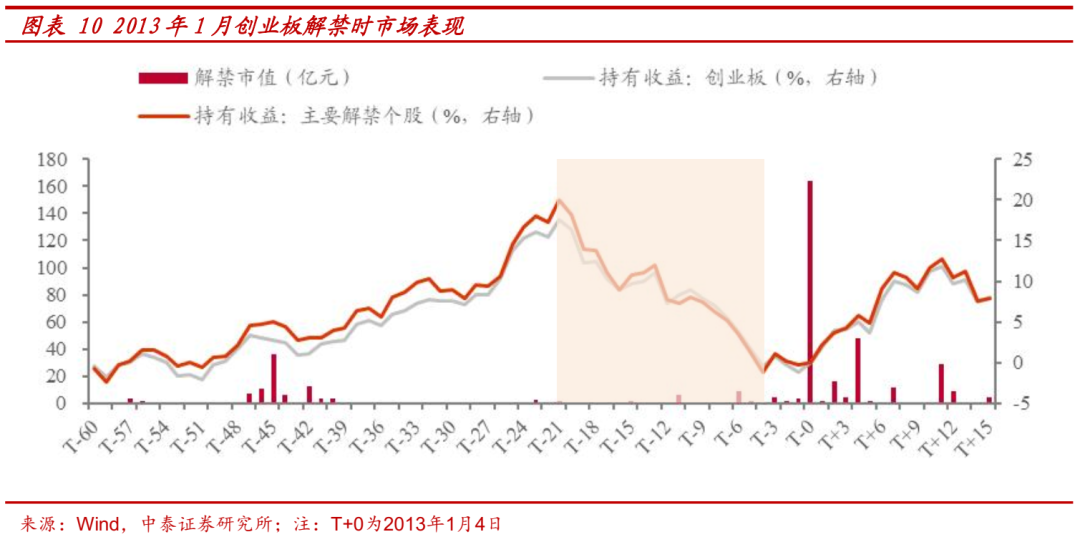

创业板于2009年10月开板,首批有28家公司上市。在2010年11月、2013年1月,即开板第一年、第三年,均出现了解禁大潮,均为首发原股东限售股份。

剔除首次上市解禁、解禁前10个交易日停牌以及解禁数量占总股本不及5%的个股,观察创业板指及主要个股在解禁日期前60个至后15个交易日的持有收益率情况,我们大致可以观察到在创业板开板前三年里这两次解禁大潮对市场的影响:在临近集中解禁的重要日期时,市场往往会有拉升阶段,解禁事件之后,创业板“一周年”则进入较长期的调整。而在“三周年”之际,随着后续解禁规模常态化,解禁的影响则逐步消退。

三、本轮科创板解禁潮或如何影响市场?

科创板成分股的估值定价不断修正,板块展现出结构性行情。由于成长型科技企业容易享受估值溢价、初创型企业业绩稳定性不足易被忽略等原因,使得市场对科创企业定价偏短期的认知与技术升级长周期的现实存在“偏差”。科创板开板近三年,整体指数因处于估值“再定价”的不断修正中而表现相对疲软。科创50指数自2020年年中最高点至4月26日已跌破发行点位,跌幅达49%。虽然4月底以来,在全国疫情逐渐缓解、稳增长政策进一步加码,高景气的板块表现相对占优下,成长股率先完成超跌修复。截至6月17日,科创50指数底部上涨25.8%,远超上证综指的14.9%,领跑市场,但仍有3成左右科创板个股跌破发行价。

市场表现上,展望科创后市,7月集中解禁带来的情绪扰动,或使得科创板短期将进入波动加大时期,参考科创板历史解禁规律,6月整体或将震荡向上。但考虑到今年与前两年截然相反的美联储货币政策方向以及疫情下全球供应链环境,预计今年拉升幅度或小于过去2年。

近年来保持资本市场平稳运行制度建设加快,在大力鼓励科技创新及科创企业参与直接融资的背景下,叠加北交所降低投资门槛的示范效应,当前市场存在科创板投资者门槛下降的预期。目前个人投资者参与科创板股票交易,资金门槛为人民币 50 万元,远高于创业板的10万元资金门槛,若引入当前A股市场重要的个人投资者,科创板流动性有望提升。基于科创板集中解禁前夕的资金行为,以产业资本和大股东诉求为出发点,或可从股价与产业资本增持价格、增发价格、股权激励行权价等的比较出发精选科创板个股(如需筛选的个股清单,欢迎与我们联系)。

另一方面,而基于长期大类资产配置角度看,过去10年我国资本市场往往与房地产市场呈现一定的“跷跷板”效应:每一轮“融资牛市”后或伴随一轮地产景气度上行。从参与科创板的一级市场机构主体的退出渠道来看,诸多资金伴随科创板巨量解禁后的减持获利,资金短期或更容易流入核心城市房地产。我们预计2022Q4、2023Q1以上海、杭州为代表的核心城市房地产表现或会有所企稳好转。同时,以核心城市房地产修复带来的财富预期的增长,亦或会支撑相关高端消费品景气度进入修复阶段。

本文编选自中泰策略微信公众号:修炼投资的水晶球。智通财经编辑:叶志远。