那些认为“5月卖出就走”的人就可以避免一次今年标普500指数有两次在单周内下跌超过5%的情况(另一次发生在1月底)。

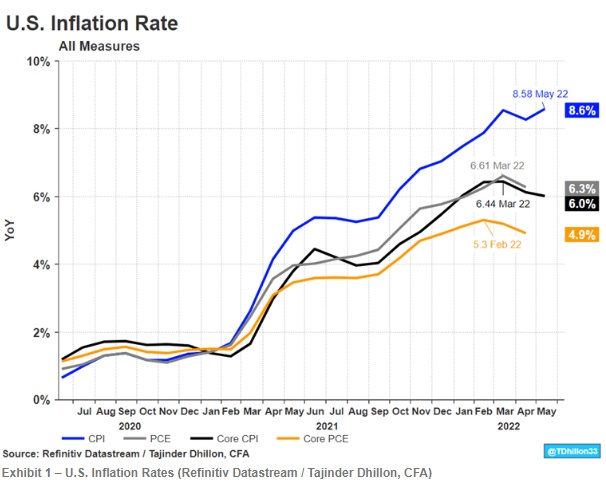

许多人认为,美国的通胀预期在今年3月见顶,因为4月份的总体和核心CPI均出现下降。然而,5月份CPI不仅超预期而且又达到了另一个新高,同比增长8.6%,如下图所示,这是40年来的新高。核心CPI环比也保持坚挺,上涨0.6%,较4月份没有下降。

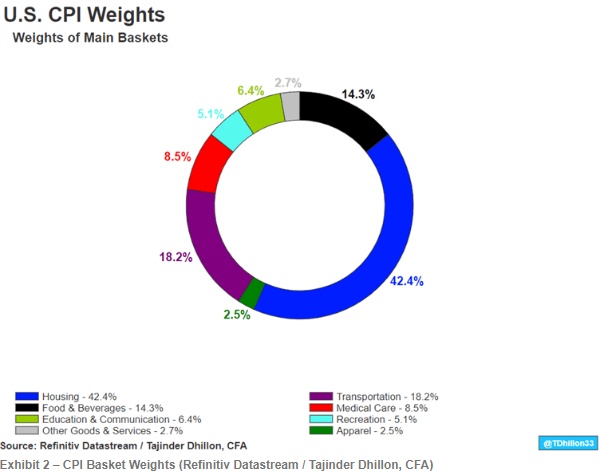

下图按权重对CPI进行了细分,显示哪些类别对CPI贡献最大。包括住房、租金、家庭能源和公用事业在内的权重中占最大,达到42.4%。包括私人和公共交通在内的交通工具占18.2%,排名第二,其次是食品和饮料,占14.3%。

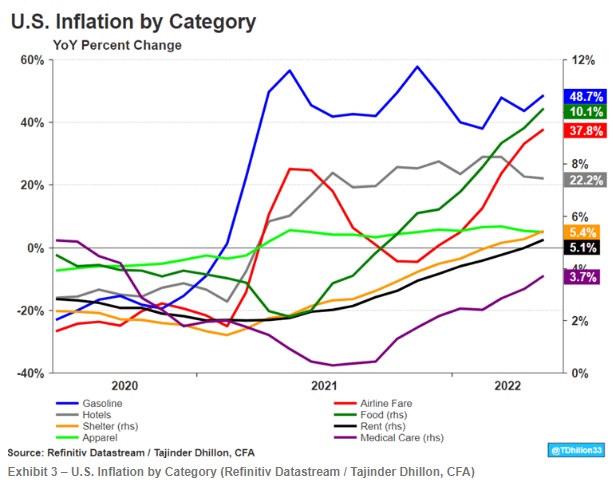

更详细地看每个类别,住房价格同比上涨5.4%,租金同比上涨5.1%。酒店价格同比上涨了22.4%,驾车(使用汽油)和乘坐飞机前往目的地的价格分别上涨了48.7%和37.4%。

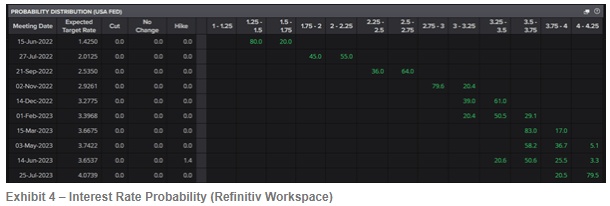

当地时间6月15日美联储将召开政策会议,Refinitiv Workspace提供了一份市场对利率路径预期的研究报告。7月联邦基金期货合约目前定价在98.5375,这意味着政策利率将达1.46%。根据下表,这意味着保单利率在1.25-1.50%之间的可能性为80%。

虽然加息50个基点已经为人所知,但更值得注意的是,根据IRPR应用程序,6月13日,更新的数据显示,加息75个基点的可能性从20%上升到69%。

展望7月的会议,图表显示有55%的概率政策利率可能会落在2.00-2.25%之间。最终,我们可能会看到在6月至7月的会议期间共加息125个基点,无论是加息75个基点后再加息50个基点,还是反之亦然。考虑到5月份的通胀数据,支持前者并非不可能。

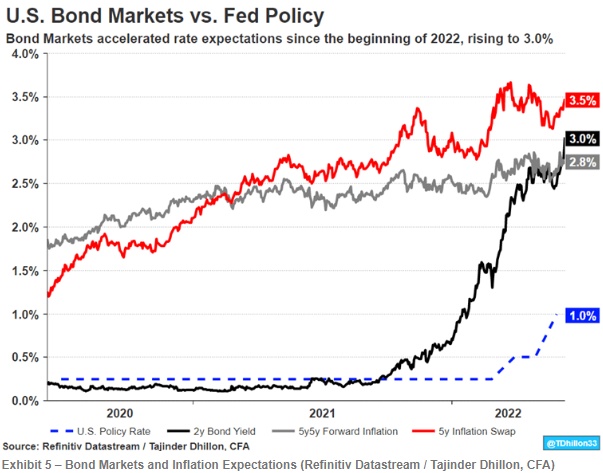

即使7月政策利率到2.25%,但从下图所示的债券市场来看,其仍将偏离目标。两年期美国国债收益率(黑线)创下3.0%的历史新高,这可以被视为政策利率的一个代表。此外,美国10年期美国国债和2年期美国国债的利差在9个基点,显示收益率曲线趋平。

红色和灰色的线来覆盖未来的通胀预期,这表明5年的通胀仍将高于2%的目标,这给美联储抗击通胀带来了进一步的压力。

PCE物价指数将是5月的关键数据,因为核心PCE是美联储衡量市场通胀温度的首选指标。核心PCE在今年2月达到5.3%的峰值,4月下降到4.9%。5月份这一指标的上升肯定会给美联储抗击通胀增加更多压力。下一次核心个人消费支出报告预计将在6月30日发布,也就是6月15日美联储会议的两周后。