或不断求存求变,或大力发展线上业务,或加码会员店,或“卖身”而退……于传统零售企业而言,2021年是困局、变局与破局交织并存的一年,也是面临一定经营压力的一年。

据相关研报披露,受经济下行压力加大及疫情等因素影响,零售企业在2021年仍面临较大经营压力:具体来看,实体零售企业经营状况走势不一;百货业态盈利探底回升;超市业态受2020年累计的高基数、疫情反复及社区团购等新零售冲击影响增长乏力;为适应消费方式变化,零售企业虽持续调整销售策略,但业绩后续增长仍是一个“未知数”。

来自于零售行业的经营压力,亦可以从高鑫零售(06808)5月24日发布的年度业绩窥出。

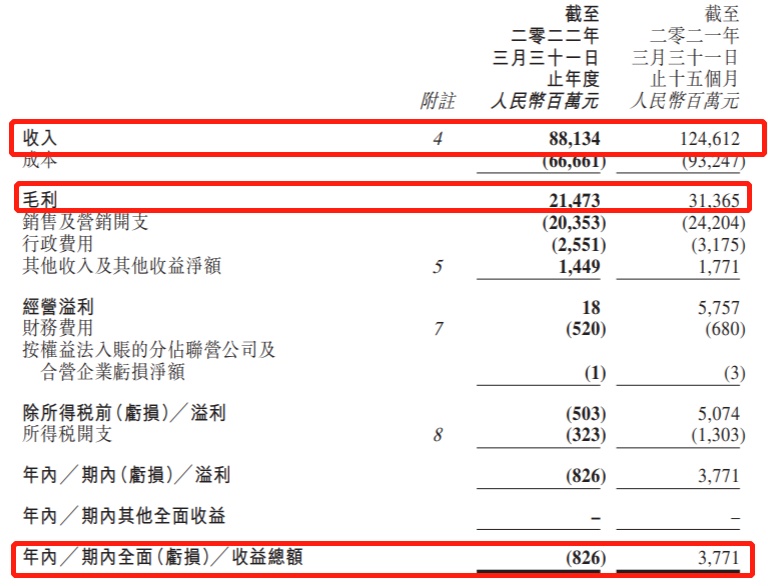

据财报数据显示,截至2022年3月31日止全年业绩,该公司实现全年收入为881.34亿元,同比下滑29.3%;净亏损为7.39亿元,去年同期赚35.72亿元,由盈转亏,而这也是其上市以来的首次亏损。

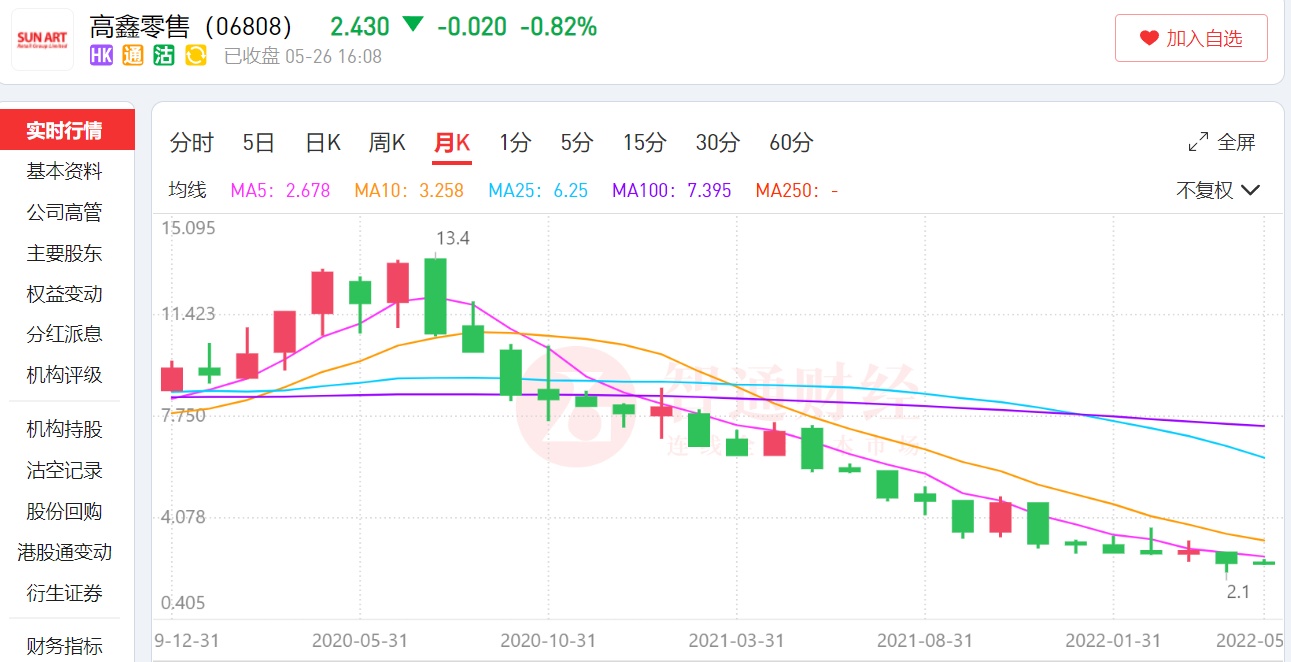

与此同时,行业上的发展压力也传导到高鑫零售的股价上了——自2020年7月2日股价到达13.4港元的高点之后,其股价开始步入下行“通道”,截止目前累跌逾80%,市值蒸发逾1045亿港元。

据智通财经APP了解,高鑫零售起步于1998年,作为传统商超“老大哥”之一,在传统商超业务上手握“大润发”和“欧尚”两大知名品牌卖场,在新零售业态上则凭借着背靠阿里新零售生态圈优势大力发展社区团购业务。

而2022财年于高鑫零售而言,也是非常重要的一年——这是林小海接任高鑫零售CEO以来经历的第一个完整财年,是高鑫零售大刀阔斧发力新业务的一年,亦是该公司上市后首次出现亏损的一年。由此一来,透过其财报,我们或许更能看到到零高鑫零售在2022财年经历了哪些挑战与机遇?

一次性计提18.75亿元,盈转亏“真相”?

从财报披露的内容来看,高鑫零售营收同比下滑和净利润由盈转亏各有缘由。

其中,营收的下滑主要是受各地爆发疫情对线下商品销售和租金收入造成冲击的影响。过去一年,高鑫零售旗下共有33个城市的61家门店,经历了1到15天的闭店,营业时间缩短致使期内营收降低。

而净利润亏损的原因则主要是“一次性计提18.75亿元”有关。在财报中,高鑫零售表示,年度亏损与报告期内一次性计提人民币18.75亿元相关,主要归因于减值损失、一次性诉讼计提及贸易应收款项的亏损拨备等,扣除计提后经营性的净利润为正。

不过,话虽如此,高鑫零售的毛利率水平于2022财年还是呈下滑趋势——期内,该公司毛利为214.73亿元,同比减少11%;毛利率为24.4%,同比减少1.5个百分点。据悉,该公司毛利率有所下滑主要是由于销售货品的收入及租金收入减少,以及公司渠道结构变化,线上业务营收占比提升所致。

此外,多因素也促使高鑫零售费用端有所承压。据悉,报告期内,该公司销售费用率同增2.2ppt 至23.1%,主因疫情冲击下门店减值10.9 亿元及部分政府优惠政策取消;管理费用率同比微增0.2ppt 至2.9%,主要受到优惠政策取消及计提贸易应收款项亏损拨备2.3 亿元影响。可以看到,多因素的冲击之下,随着销售费用率和管理费用率的增加,短期而言费用端还是存有一定压力。

综上来看,高鑫零售由盈转亏的“真相”除了与计提减值因素有关之外,与毛利率下滑恐怕也不无关系。扩展来看,随着高鑫零售加快推进线上业务的布局,毛利率下滑这一点也是意料之中的——因为,当下高鑫零售的线上业务正面临着包括天猫超市、京东超市、社区团购和前置仓、抖音和快手等平台的激烈竞争,竞争激烈的背后需要降低毛利率以取得优势。

线下业务“向下”,线上业务“向上”

而拆分收入结构来看,我们或许更能看出关于高鑫零售业绩下滑的更多东西。

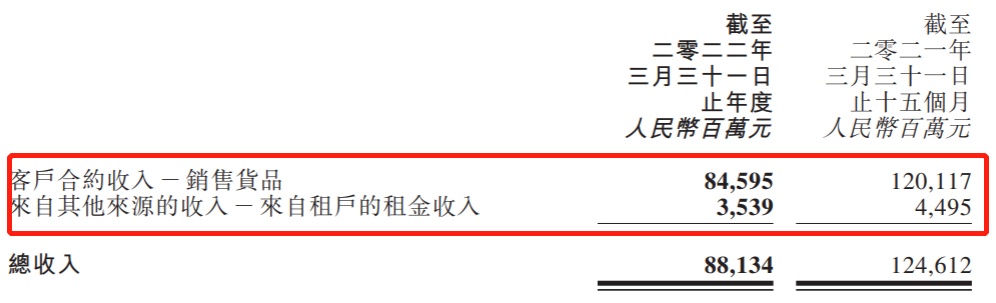

据悉,高鑫零售的收入主要来自于销售货品及来自租户的租金收入。其中,来自销售货品的收入主要源自线下实体卖场及在线销售渠道,来自租户的租金收入源自向营运商出租综合性线下实体卖场的商店街空间。

另外,该公司的主要业态则是以“大润发”、“中润发”、“小润发”品牌经营大卖场、中型超市及小型超市,同样针对不同需求的客户,以“小润发”为代表的社区生鲜超市成为近年来高新零售重点布局的新业态。

截至2022年3月31日止年度,该公司来自销售货品的收入为845.95亿元,同比减少5.4%;来自租户的租金收入为35.39亿元,同比减少2.5%。由此不难看出,在疫情反反复复的影响下,身处零售业的高鑫零售,不论是销售货品收入,还是租金收入皆是呈下滑的态势。

不过,虽然线下业务受到疫情的影响有所下滑,但高鑫零售的线上业务还是抵消了一部分跌势。

目前,在线上渠道布局上,高鑫零售主要是通过APP等形式提供线上下单,线下配送服务这一模式,不过由于其背靠阿里,这也意味着除大润发APP外,还可以通过饿了吗等平台,多渠道触达用户。

据财报数据披露期内,高鑫零售B2C业务店日均单量(「DOPS」)逾1250单,较2021财年同期实现双位数增长。自有APP业务实现快速增长,截至2022年3月31日止下半财年,该公司进一步优化营销和在线运营能力,平均客单价逾70元,较2021年同期增长6.5%。此外,本财年,该公司亦顺利承接了阿里社区团购的主要供给,整体在线履约能力领先行业。

鉴于此,该公司也在财报直言表示,截至2022年3月31日止年度,该公司同店销售增长为 -6.7%。其中线下业务销售面对行业的全渠道竞争及经历了下半财年疫情反复所带来的挑战,但线上渠道对终端消费者(B2C)业务,以及对阿里巴巴集团社区团购供给业务的大幅增长抵消了线下业务所带来的短期影响。

重构大卖场=新“增长活力”?

事实上,在困局、变局与破局交织并存的这一年,除了加速推进线上业务布局之外,高鑫零售还开始“重构大卖场”,即推进多渠道布局,用大中小三类门店,辅助线上能力,对消费者进行全覆盖。

据财报数据显示,截至2022年3月31日,高鑫零售在239个城市开出了602家门店,与去年同期相比新增门店数量74家。分拆来看,共有490家大卖场、9家中型超市、103家小型超市。其中,大卖场及中型超市中有7.2%位于一线城市,16.5%位于二线城市,46.9%位于三线城市,21.4%位于四线城市,8.0%位于五线城市。此外,还有16个生鲜加工仓。

智通财经APP了解到,小润发以面积约为200-500㎡的社区店为主,更加靠近消费者;而中润发是以面积为3000平米的中型门店为主,选品更加精细化,主打大店和社区店所覆盖不到的中高端消费人群。

报告期内,高鑫零售的中型超市模型处于基本走通的状态,而小型超市则需要持续打磨多模式——具体来看,中润发是大润发的低成本延展,期内新增3家,门店总数9家,近7成门店盈利,还有19家门店已签约;小润发开出103家,报告期内新增73家,整体来看目前毛利率整体处于持续改善状态。

而除了三类门店推进效果可圈可点之外,高鑫零售重构2.0门店也初见成效:据悉,报告期内,大润发2.0重构店首店亦初具成效,无锡长江北路店重装改造后,日均业绩高于同城其它门店约12%,客单价提升11.1%。与此同时,该公司还在财报中表示,2023财年高鑫计划启动50多家大润发门店的2.0重构。

而对于上述布局带来的发展效果,大部分券商机构也普遍认为这是该公司未来增长的核心驱动力。

其中,国元国际表示,未来公司增长的核心驱动力在于:一方面,灵活展店,开设中型超市和小型超市业态,提升顾客便利性与缩小生活半径。另一方面,导入阿里流量、库存和物流资源,发力“生鲜到家业务”,并成为阿里社区团购业务的核心供给端。

综上来看,不难发现,在困局、变局与破局交织的这一年,作为传统商超的一大巨头,高鑫零售既有显而易见的发展隐忧,亦有不容忽视的发展决心。而在当下竞争激烈的零售行业中,其转型能取得什么样的阶段性成果,线上业务能否成为该公司未来的一大增长点,恐怕仍有待时间的检验。