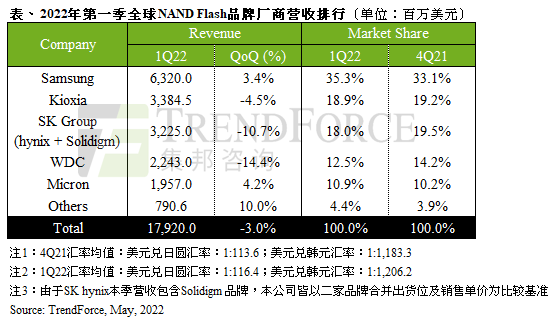

智通财经APP获悉,5月25日,据TrendForce集邦咨询研究,随着原厂积极移转产能向128层迈进,市场转向供过于求,导致本季合约价下跌,其中以消费级产品跌幅较为明显。需求端尽管enterprise SSD采购订单有所成长,但智能手机需求位元受俄乌冲突、传统淡季夹击以及高通胀而走弱,客户端库存明显上升,故整体位元出货量仍难抵跌势。2022年第一季NAND Flash位元出货量,以及平均销售单价分别下跌0.5%、2.3%,使得整体产业营收季减3.0%,达179.2亿美元。

尽管智能手机备货动能受淡季影响而略显疲软,但受铠侠(Kioxia)、西部数据(WDC.US)供应受阻影响,三星电子(Samsung)第一季client SSD因急单涌入推升出货位元成长,而enterprise SSD则是在北美客户单在三月份也有明显回温,整体位元出货季增9%,平均销售单价季减2%,第一季三星电子NAND Flash部分营收为63.2亿美元,季增3.4%。

同样受到智能手机需求疲软,拖累SK海力士(SK hynix)以mobile为产品主力出货表现;Solidigm则在产能供应逐渐远离缺料阴霾下,本季大幅冲刺client SSD出货,但两家品牌合并出货位元仍较前一季合并出货位元衰退8.4%,平均销售单价则同样受季度合约价格下滑而衰退3%,第一季SK集团合并NAND Flash营收季减10.7%,达32.3亿美元。

铠侠第一季enterprise SSD出货持续成长,加上mobile端衰退幅度较其他厂商轻微,因此整体位元出货量约与上季持平。受惠于高单价产品出货占比增加,平均销售单价也与上季持平。考量汇率及污染事件的损失影响后,第一季铠侠营收为33.8亿美元,季减4.5%。

西部数据(Western Digital)在污染事件发生后,进而调涨部分产品价格,因此第一季平均销售单价仅下滑近1%,但位元出货量则是受上述污染事件压抑,加上俄乌冲突爆发后,零售端需求疲软,位元出货量衰退14%,影响其第一季NAND Flash营收季减14.4%,达22.4亿美元。

铠侠及西部数据产能供应受限,推升美光(Micron)(MU.US)第一季client SSD订单成长 ,位元出货季增5%,平均销售单价则大致与上季持平。分析其原因,除了wafer价格自二月反弹之外,美光enterprise SSD位元出货也有明显增长,带动第一季NAND Flash营收达19.6亿美元,季增4.2%。

回顾第一季,俄乌冲突爆发及传统淡季因素导致智能手机需求位元走弱,但在铠侠污染事件后,供应吃紧使得笔电及服务器客户积极采购避免SSD短缺,上述事件使得本季整体NAND Flash位元出货与上一季度持平。

展望第二季,尽管俄乌冲突、高通胀及疫情持续减缓消费成长力道,但由于北美地区大型数据中心主流容量持续转向高容量8TB,推升enterprise SSD需求成长13%,第二季出货规模有望再攀升。同时,在铠侠污染事件带动产品合约价上涨6%、价涨量增的状况下,预期第二季NAND Flash产业营收季增可达一成以上。