针对汽车行业的刺激消费政策力度仍在加码。

5月23日,国常会推出多项稳经济措施,其中包括阶段性减征部分乘用车购置税600亿元,政策力度超出市场预期。

目前,相关政策尚未公布细节及执行时间窗口。但受上述消息提振,5月24日汽车整车及汽车零部件等多个板块异动拉升。

智通财经APP注意到,全球电池盒龙头公司敏实集团(00425)24日早盘大幅高开,随后受大盘走弱因素影响涨幅有所收窄,截至收盘报19.6港元,涨幅3.38%。

资金做多敏实集团,表面上看是受政策利好消息刺激,而除此以外,支撑敏实集团股价走强的因素或许还有二:其一,基本面来看,2021年公司新增106亿订单,其中来自新能源汽车的占比达到56%,2022年公司电池盒等产品有望大批量交付进而对业绩成长性提供支撑;其二,估值来看,敏实集团于今年2、3月份曾遭遇快速杀跌行情,当前公司的动态市盈率、市净率分别为12.44、1.16倍,具备较高吸引力。

另外,值得一提的是,最近几个交易日里,敏实集团频频异动,过去7个交易日里盘中涨幅超过5%的天数便达到3天。结合基本面与股价来看,敏实集团股价是否已经触底?展望后市,公司股价又是否具备持续上攻的条件?

业绩波动生长

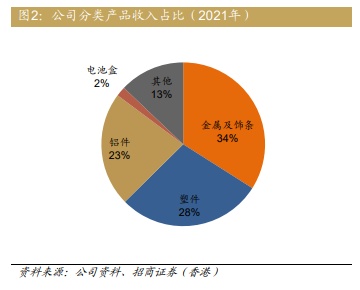

作为汽车零部件领域的老兵,敏实集团主要经营两大业务,即汽车零部件和工装模具的研发、生产和销售。其中,汽车零部件业务主要包括金属及饰条、塑件、铝件和铝电池盒产品;工装模具业务则主要包括汽车外饰件、车身结构件在开发、加工和生产过程中的各类模具与夹具。

回顾近年来敏实集团的业绩表现,营收方面,2017-2021年敏实集团的收入分别为113.84亿元(人民币,单位下同)、125.53亿元、131.98亿元、124.67亿元、139.19亿元,呈波动生长态势,对应年复合增长率为5.15%。

就各业务收入的比重来看,以2021年数据为例,金属及饰条是敏实集团的第一大业务来源,占比约为34%;其次是塑件、铝件和其他产品,比重分别为28%、23%、13%;此外,公司的电池盒产品占比约为2%。

2017-2021年,敏实集团的归母净利润分别为20.25亿元、16.61亿元、16.9亿元、13.96亿元、14.97亿元,盈利势头有所趋缓。

过去五年间,敏实集团业绩未能延续高增态势,背后原因何在?

据智通财经APP梳理,导致公司业绩差强人意的原因或许主要可归纳为两大方面:首先,宏观环境来看,全球乘用车市场于2016年达到峰值,2018年后进入下滑区间。在此期间,全球市场经历了宏观经济去杠杆、中美贸易摩擦、疫情等一系列冲击。全球车市持续低迷,而敏实集团所处的外饰件市场亦受到较大冲击。根据弗若斯特沙利文数据,全球汽车外饰件行业市场规模于2017年达到2479.4亿元高点,此后便进入连续下降通道,至2020年规模已缩水至1692.8亿元。

其次,从自身盈利能力来看,敏实集团的综合毛利率亦有所承压。根据公司此前冲刺科创板披露的招股书来看,2018-2020年公司的综合毛利率分别为31.93%、31.24%、31.15%,而2021年公司则为29.3%。据悉,2021年敏实集团毛利率下降较多,主要是因为公司老产品降价以及原材料价格大幅上涨的双重压力,同时公司还面临美元及欧元贬值等影响(2021年,公司来源于境外的收入占比约为41.1%)。

成长后劲仍然充足

“往者不可谏,来者犹可追”,投资毕竟是一个需要不断向前看的事情,很多时候,利空出尽便是利好。

具体到敏实集团,现在的关键问题便在于后续公司的业绩增势能否重新回到“快车道”上?答案或许是肯定的。

展望后市,其实敏实集团并不缺乏增长看点。譬如,2021年公司新业务承接创新高,年化营业额达到106亿元,海外业务占比达到53%,创新产品占比达到46%,新能源车占比达到56%,订单完成度超过年中预期。另据了解,目前敏实集团全部在手订单达到1500亿元,其中电池盒占比达到29%,有望为公司后续业绩放量注入动能。

值得特别关注的是,在电池盒承接方面,敏实集团获取了Stellantis最大、欧洲市场销量最佳的EMP2电动车平台的电池盒;公司通过宁德时代获取美系高端电动车品牌的电池盒业务;此外,公司还承接了雷诺及日产目前所有已发包电动车型的电池盒订单,并获取了新客户小鹏汽车、亿纬锂能的电池盒业务。

智通财经APP了解到,近年来随着新能源汽车的快速发展,作为电动汽车动力电池保护装置的动力电池盒迎来快速发展。第三方数据显示,2019年全球新能源动力电池壳体市场规模约为48.7亿元,预计2024年将超过200亿元,2020-2024年的复合增长率高达34.1%。

身处于这一高速增长的细分赛道,敏实集团是否具备优势呢?

据悉,宝马、奔驰、大众等主流欧系车厂对新能源车电池盒抗冲击性及热稳定性有极高的要求,通常会为电池盒供应商指定通过其认证的原材料供应商,而敏实集团正是全球范围内通过三大主机厂认证的供应商之一。另如前文所述,过去一段时间里,公司在斩获新客户方面亦有诸多积极进展。

此外,得益于多年来在铝产品方面的研究和布局,敏实集团使用自有铝合金配方生产铝型材成本大幅低于需要外购原材料的电池盒生产厂商。客户资源丰富叠加生产成本优势明显,可预见的是接下来伴随公司电池盒产品的快速放量,势必会刺激敏实集团业绩的走强。

诚然,当前敏实集团仍面临成本压力,短期公司能否将高企的原材料、运费成本及时转嫁至下游客户仍待观察。

不过,“机会往往是跌出来的”,就敏实集团而言,明牌的利空已经充分反映在股价中,眼下汽车业政策利好频出,叠加公司有较高的增长预期,总的来说敏实集团的吸引力无疑是有所上升的。