近期,化肥行业上市公司密集公布业绩利好。

8月1日,中化化肥(00297)发布业绩预告称,公司上半年的经营业绩较2016年同期有明显上升。公司并未公布具体的业绩变化幅度。去年同期,公司出现大幅亏损,是否扭亏不好说,但其既然主动发布业绩预告,大幅扭亏或是大概率事件。

与中化化肥的模棱两可的业绩预告不同,中国心连心化肥(01866)则是直接公布中期业绩。今年上半年,公司实现收入35.74亿人民币(下同),同比增长23.5%;毛利6.83亿元,同比增长24.8%。实现净利润1.74亿,同比大增113%。

在此之前,于7月份在港上市的东光化工(01702)也在其招股书中披露了今年前4月业绩数据,其收益为6.25亿,同比增长28.1%,毛利为9442.0万,同比上升63.3%。由于尿素价格反弹了26%,其毛利率由11.8%上升至15.1%。

尿素行业上市公司上半年业绩可说是喜大普奔,莫非是行业要彻底回暖了?

行业刚经历低谷

智通财经注意到,在2017年以前,尿素行业经历了数年低潮期。

从供给端来看,尿素行业出现严重的产能过剩。以尿素为例,2011年以来,我国尿素行业产能快速扩张,根据国联证券测算,到2016年初,国内尿素有效产能达到约8250万吨。若加上名存实亡的闲置产能,总产能超过1亿吨。而近两年国内尿素年产量在7000万吨左右,产能利用率不到70%。

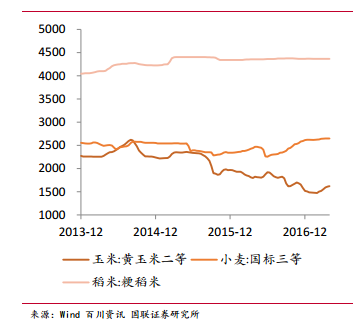

从国内需求端来看,农业生产占据了约80%的尿素消费,近年来,粮价低迷打击农户种粮积极性,对尿素需求负面影响较大。

国内三大粮价格走势

同时,中国化肥利用效率较低,9%的耕地使用了全世界35%的肥料,浪费较大。2015年2月,农业部发布《到2020年化肥使用量零增长行动方案》,以提高肥料利用率,实现农作物化肥使用量零增长,尿素需求将因此被挤压。

在供需两端都不给力的情况下,尿素行业还遭受了成本重压。生产尿素的原料主要包括煤炭及天然气等,从2016年开始,煤炭及天然气的价格涨势强劲,尿素企业生产成本大幅上升。此外,2015年9月起,尿素行业恢复13%的增值税,2016年4月起,尿素行业优惠电价被取消,进一步增加了成本压力。

从产业链来看,尿素上游为煤炭、天然气,尿素企业成本端议价能力极弱。从下游来看,由于行业供过于求,导致尿素企业销售端议价能力也较弱。

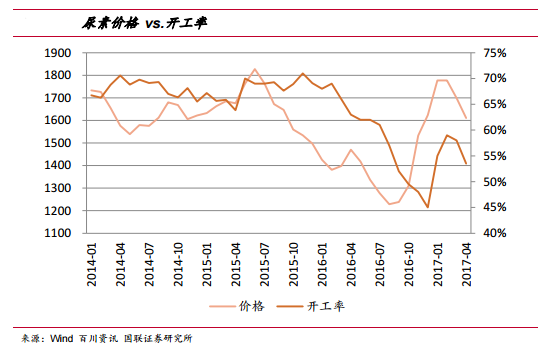

由于尿素企业短期内无法将成本压力转嫁到销售端,2016年,国内尿素价格继续走低,行业经历最黑暗时期,亏损地一塌糊涂。根据国家统计局的数据显示,2016年,氮肥行业主营收入2235.5亿,同比下降12%,全行业亏损222.8亿,较2015年大幅增加193.9亿,行业亏损面超过50%。

行业寒冬或已过去

随着产能过剩的持续,尿素价格持续走低,行业出现大面积亏损,行业开工率开始出现大幅下滑,到2016年底,行业开工率跌破50%,行业去产能序幕就此拉开。

根据CF Industry发布的报告,2015年,国内尿素行业退出产能约510万吨,2016年退出880万吨。此外,目前国内有约750万吨临时停车产能,其复产情况将取决于未来盈利空间是否得到改善。同时,尿素行业作为产能过剩行业,新进产能需要完成对已建落后产能的置换,新增产能门槛提高。

随着开工率的下滑以及落后产能的退出,尿素供求状况得到改善,其成本端的涨价也得以逐步传导到销售端,从2016年10月开始,尿素价格触底反弹,可以说最差时点或许已经过去。

龙头企业值得关注

在尿素行业去产能的背景下,行业龙头企业市场占有率有望进一步提高,加上尿素价格的震荡向上,这些企业将最为受益。唯有规模和盈利能力均排名靠前的企业,才能称之为龙头,智通财经APP梳理发现,中国心连心化肥及东光化工有望成为行业复苏最受益标的。

中国心连心化肥

中国心连心化肥是河南最大的尿素生产商,具备260万吨尿素、185万吨复合肥以及30万吨甲醇的年生产能力。2016年,在低迷的市场行情下,公司仍达到19%的毛利率水平。随着行业的复苏,公司市占率有望进一步提升,盈利能力也将更加强劲。

从估值来看,公司目前动态市盈率约为15倍,市净率约为0.58倍,均处于行业较低水平。不过,公司目前成交并不活跃,有待观察其后期成交状况。

东光化工

东光化工则是河北主要尿素生产商,尿素年产能约110万吨。2016年,其毛利率约为10%,在行业低潮期也算不错了。公司上市前,智通财经APP曾在《尿素行业“比惨大会”结束东光化工(01702)IPO用业内最低市盈率吸睛》一文中,建议投资者关注该股。不过,目前其股价已较上市价上涨约1倍,短线有获利回吐压力。