伴随着年轻一代的消费力崛起和消费观念的升级,日化市场的“嗅觉经济”正式起航。

过去,全球香精香料市场长期被国际巨头联手占据,然而近年来,国内香料企业异军突起,试图在群雄割据的千亿香氛战场上分一杯羹。自2020年以来,大量资本向上游企业伸出橄榄枝,昆山亚香香料股份有限公司(下称“亚香股份”)就是其中之一。

亚香股份自2020年6月提交创业板上市申请以来,经历了多轮问询,多次更新招股书。终于在2022年5月6日,证监会发布消息称同意亚香股份创业板IPO注册。

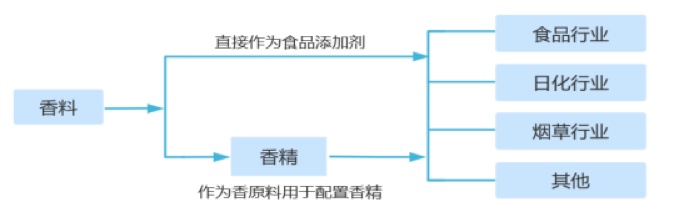

据智通财经APP了解,亚香股份成立于2001年,主营业务为香料的研发、生产和销售,现已成为国内中高端香料主要生产企业之一。香料是一种能够依靠嗅觉或味觉感受到香味的有机化合物,也称香原料,主要用于调配成香精用于加香产品,或直接作为食品添加剂使用。香料香精并不是人们生活中的直接消费品,而是作为配套的原料添加在其他产品中,其被广泛应用于食品、烟草、日化、医药、饲料、化妆品、纺织和皮革等各行各业。

(来源:招股书)

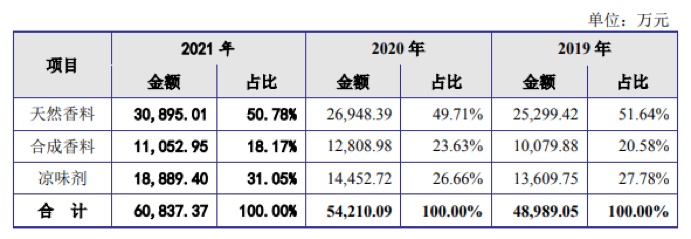

公司主要产品可分为天然香料、合成香料、凉味剂等,天然香料主要包括丁香酚香兰素、阿魏酸香兰素、天然桂酸甲酯、天然覆盆子酮等产品,合成香料主要包括女贞醛、格蓬酯、苹果酯等产品,凉味剂主要包括WS-23、WS-3等产品。

值得一提的是,亚香股份已成为全球香兰素以及WS系列产品主要生产企业之一。2019年,亚香股份共计销售香兰素产品合计约200吨,约占全球同类产品30%的市场份额;销售WS系列产品约280吨,约占全球同类产品80%的市场份额。与国际香料香精、奇华顿、芬美意、ABT等香精香料行业国际知名公司以及玛氏箭牌、亿滋国际、高露洁等快速消费品行业的知名公司建立了长期稳定的合作关系。

营业收入持续增长

2019年、2020年及2021年(报告期,下同),公司营收保持增长,分别为5.11亿元、5.75亿元和6.21亿元。

报告期内,公司天然香料产品收入金额呈上升趋势,分别为2.53亿元、2.69亿元及3.09亿元,为公司为贡献了五成收入,是公司的主要收入来源。此外,公司的凉味剂产品收入金额也稳步增长,分别为1.36亿元、1.45亿元及1.89亿元,收入占比也由2019年的27.78%增至2021年的31.05%。而公司合成香料产品收入金额则呈现先升后降趋势,分别为1.01亿元、1.28亿元及1.11亿元。据招股书显示,该项目销售的波动主要受客户对女贞醛的产品需求影响。

(来源:招股书)

不过值得注意的是,根据国家生态环境部发布的《高污染、高环境风险”产品名录(2021年版)》,报告期内公司主要产品丁香酚香兰素、阿魏酸香兰素所属类别“香兰素”,被列为“高污染、高环境风险产品”。报告期内,公司香兰素产品合计销售收入占主营业务收入比重分别为28.02%、24.73%和15.82%。

尽管目前国家及地方相关部门未针对“双高产品名录”产品出台强制性压降要求,而自2022年起公司已开始对香兰素产品实行压降计划。公司坦言,若未来出台了针对“双高产品名录”产品限制性政策或公司新产品开发不顺利,将对公司的经营业绩产生不利影响。

近七成营收来自境外

从下游市场来看,公司的前五大客户均来自境外,报告期内保持为ABT、国际香料香精IFF、玛氏箭牌、奇华顿和芬美意,来自前五大客户的收入占公司营收比重分别为72.72%、72.29%和67.97%。

智通财经APP注意到,虽然亚香股份不存在向单个客户销售比例超过总额50%的情况,但部分产品仍产生了明显的客户依赖。

公司的凉味剂产品主要为WS-23产品,报告期内对前五大客户销售金额占比分别为分别为87.98%、75.40%和72.55%,其中玛氏箭牌销售占比较高,各期分别为70.20%、50.21%和45.46%,可见公司在WS-23产品上对玛氏箭牌存在一定依赖。

对此公司表示,相对其他客户,玛氏箭牌对WS-23产品的需求量大且稳定持续,是该产品最为优质的客户,因此公司优先将产能配置给玛氏箭牌。但如果未来玛氏箭牌减少WS-23产品的采购规模或降低采购价格,将会影响公司该产品销售收入及产品利润。

与此同时,公司来自境外销售收入分别为3.54亿元、3.72亿元和4.11亿元,占主营业务收入的比例分别为72.27%、68.58%和67.58%,高于同业。其中美国地区收入分别占42.25%、40.77%和39.68%,占比相对较高。由于境外销售占比较高,关税及汇率的波动都将对公司业绩产生影响。

据智通财经APP了解,受中美贸易摩擦影响,报告期内公司通过子公司美国亚香销售的产品关税税率升高,公司承担的关税成本增加,导致产品单位成本上升。具体而言,除香兰素产品被加征7.5%的关税外,亚香股份的其他主要产品均被加征了25%的关税。

而在汇兑损益方面,公司外销收入主要以美元进行定价和结算,少部分以欧元进行定价和结算。2020年及2021年,受人民币兑美元汇率升值影响,公司确认汇兑损失金额分别为864.17万元及342.48万元。

受此影响,公司的盈利水平也较为波动。报告期内,公司的毛利率分别为19.61%、14.88%及15.50%,低于行业均值;公司净利润分别为8448.45万元、7734.72万元及9061.44万元。

中国香料香精需求和供给双向增长

从行业数据来看,全球香料香精工业发展成熟,行业保持稳定增长。据智研咨询发布的数据,全球香精香料的市场规模从2015年的241亿美元增长至2019年281亿美元,复合年均增长率为5.1%。亚洲市场已成为全球香料香精消费需求最大的地区,约占全球市场份额的40%。随着当前欧美等发达国家的市场趋近饱和,香料香精产业不断向发展中国家转移,这些地区的香料市场也成为最具潜力也是竞争激烈的市场。

而在发展中国家和地区中,中国是少数能在香料香精生产上与发达国家相抗衡的国家之一,香兰素和乙基香兰素的出口量已占全球供应量的50%以上,麦芽酚和乙基麦芽酚也已占据大部分国际市场。

同时,随着中国经济的发展和国民生活水平的提高,我国香料香精需求和供给双向增长,香料香精行业市场规模不断扩大。据《香料香精行业“十四五”发展规划》指出,“十三五”期间,我国香料香精市场规模稳定增长,据协会不完全统计,2020年国内香料产量约21.8万吨,销售额约168亿元;香精产量约31.7万吨;销售额约240亿元。预计到2025年,我国香料香精行业主营业务收入达到500亿元,年均增长2%以上。其中,香精产量将达到40万吨,香料产量将达到25万吨。

整体来看,香料香精行业是一个增长稳定、竞争激烈和产品品质要求较高的行业,在行业细分市场领先的亚香股份定将受益于行业需求的增长。但考虑到公司境外销售占比较高及客户依赖性较强等自身问题,待亚香股份成功上市后,公司能否把握机遇将公司核心竞争力进一步提升需要市场的持续观察。

亚香股份此次上市募集资金5.2亿元,将用于6500t/a香精香料及食品添加剂和副产15吨肉桂精油和1吨丁香轻油和20吨苧烯项目、偿还银行贷款项目以及补充流动资金项目。