市场对美国经济前景的担忧加剧,周一标普500指数失守4000点大关,为2021年4月以来首次,纳指重创超4%。

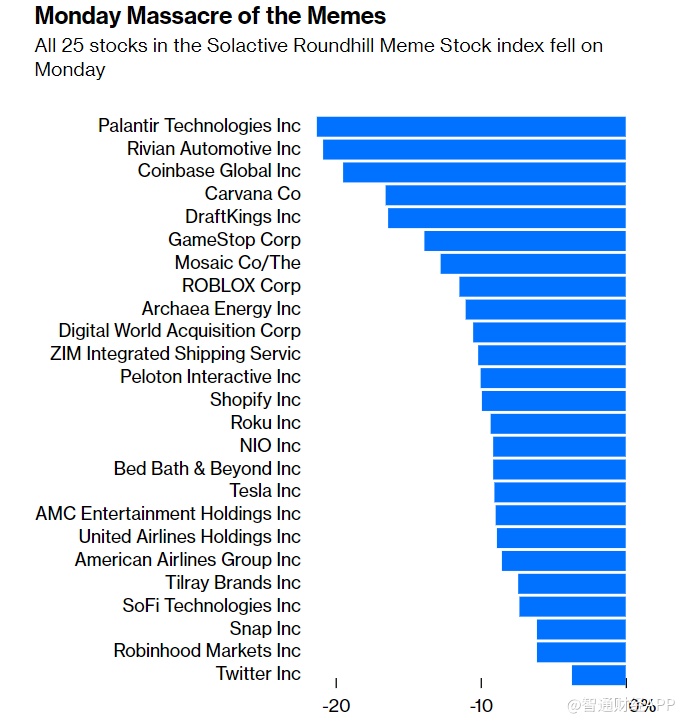

在悲观的市场环境下,曾红极一时的Meme 股惨遭“大屠杀”。

追踪Meme 股的Solactive Roundhill Meme股票指数中的所有25只股票周一均下跌至少3%,其中,跌幅最大的是Palantir(PLTR.US)和Rivian (RIVN.US),它们的股价在一天内下跌了20%以上。可以看到,估值过高的股票跌幅最大:

智通财经APP了解到,木头姐旗下的旗舰基金ARK Innovation ETF同样惨遭重创。在疫情时期的前12个月,因为对特斯拉(TSLA.US)等公司的成功押注,ARK的收益率较大盘高出300%。在周一的抛售之后,ARK过去五年相对于标普500指数的涨幅都被抹去了。

此次的美股下跌让人想起2000年互联网泡沫危机,当时估值最高的股票大幅下挫,而大量此前不受重视的稳健公司成功地稳住了股价。本轮抛售是否意味着互联网泡沫危机重演?

互联网泡沫危机重演?

彭博专栏作家John Authers指出,新冠疫情、俄乌冲突和全球高通胀为股市抛售提供了强劲的催化剂,这些因素在2000年是不存在的。但最近一轮抛售主要是由估值驱动的,看起来与2000年互联网泡沫危机很相似。

下图展示了标普500指数信息技术板块与标普500指数的市盈率之差:

相似之处显而易见。两种情况的极端阶段都始于美联储意外被迫放松货币政策之时(1998年美国长期资本管理公司的崩溃和2000年的新冠疫情)。与此同时,从预期市盈率的角度来看,两种极端情况的相似度更高了。

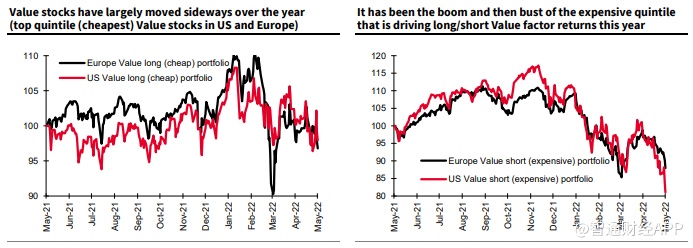

最重要的是,最近的抛售潮中,过于昂贵的股票遭受的打击越大。下图显示了自2003年以来,全球最便宜的20%股票相对于最昂贵的20%股票的表现。相对于高估值股票,低估值股票的回报率最近大幅飙升(图表没有更新周一的走势)。

法国兴业银行首席量化策略师Andrew Lapthorne提供了过去一年美国和欧洲最昂贵和最便宜股票的表现图表,显示了这两种股票在抛售潮中的分化走势。可以看到,低估值股波动相对较小。

在周一的下跌中,不同板块的走势分化。尽管Meme股和科技股大跌,标准普尔500必需消费品板块小幅上涨。73只标普500指数成分股逆势上涨,其中,拥有Parker、Sharpie等知名品牌的消费巨头纽威(NWL.US)涨7.92%。

除了估值外,市场也关注企业的盈利能力。罗素2000指数和标普600指数这两个最受关注的美国小型企业指数有一个重要的不同之处。罗素指数完全基于市值,它包括排名从1001到3000的公司。标普600指数的所有成分股都必须盈利。

当罗素2000指数领先时,这通常是市场投机情绪高涨的迹象。标普600指数领先则表明,投资者要保守得多。目前,罗素2000指数的表现远逊于标普600指数:

抛售何时停止?

彭博的Authers表示,毫无疑问,此次波动主要与估值有关。这就解释了为什么在过去几周公布的企业财报表现良好的情况下,股市仍大幅下挫。两个关键问题仍然存在:是什么原因造成的,何时停止?

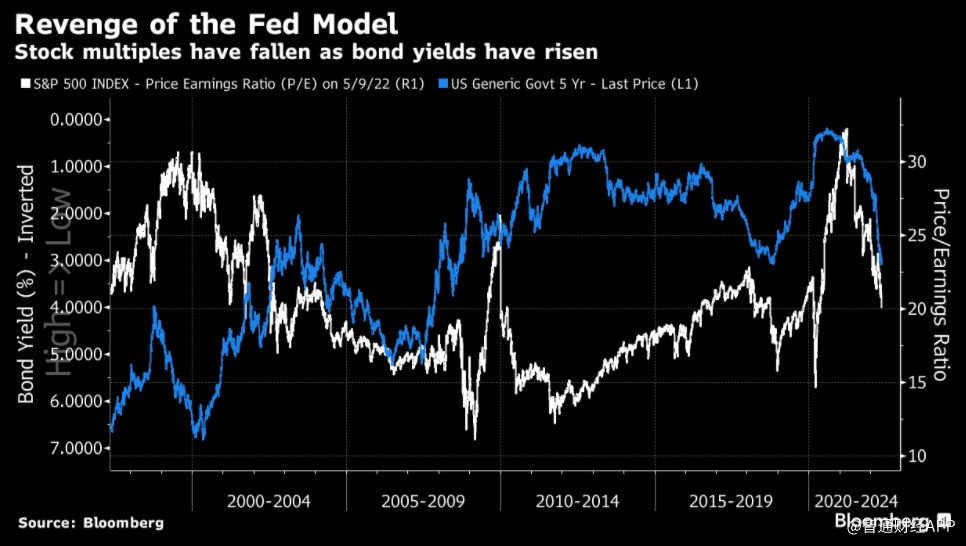

多年来,Authers等看跌人士一直警告称,股票看起来过于昂贵,而且很容易受到债券收益率上升的影响。这些警告终于应验了。美联储估值模型(Fed model)表明,股票的市盈率应该是债券收益率的函数。债券收益率越低,投资者购买股票的估值就越高。

在 1990 年代,这种关系似乎很牢固。在本世纪,这样的情况更少。但令人惊讶的是,过去几个月收益率的上升几乎与市盈率的暴跌完美重叠。正是通胀冲击,加上人们越来越意识到美联储将不得不加息,促使投资者对股票的高估值持怀疑态度:

Authers表示,利率的不确定性至少和利率的上升一样,是造成抛售的原因。关于美联储加息幅度的讨论越来越多,这使得确定股票的估值倍数变得困难。这种不确定性本应在年底前消失,但不幸的是,很难看到它在年底前得到解决。

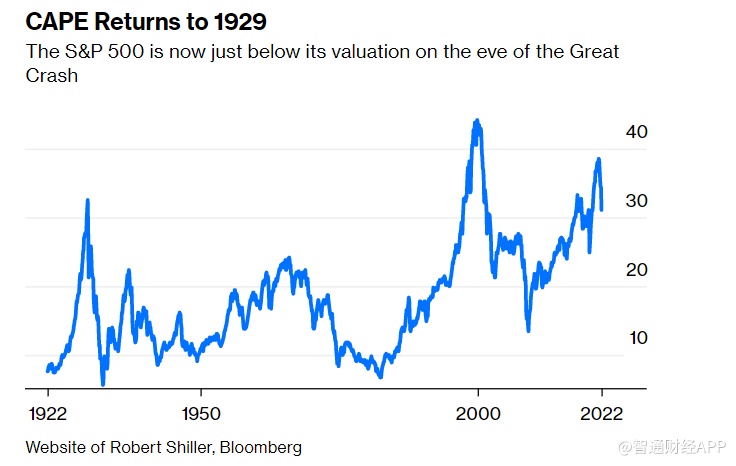

耶鲁大学罗伯特·席勒(Robert Shiller)推崇的股票长期指标——周期调整市盈率(CAPE)表明,如果利率继续上升,股价可能会进一步下跌。从下图中可以看到,最近的抛售明显降低了CAPE,但仍仅略低于1929年大崩盘前夕的水平:

CAPE再也没有回到大崩盘后的低点,而且没有理由认为这次会这样。但是,如果利率继续上升,本就昂贵的股票更容易下跌。

Authers认为,如果美国通胀相对较快地得到控制,而且也没有出现滞胀,那么就更容易证明股票的高估值是合理的。如果经济状况恶化,出现负增长和更高的通胀,那么市场还会进一步下跌。