智通财经APP获悉,国金证券发布策略报告称,短期情绪过于悲观,政策积极表态稳定市场情绪,中期基本面支撑底部区间,外围因素或也呈现积极变化。防守思路下低估值是优选,但后续在A股由守转攻时成长股表现或更优。行业配置上,建议关注机构重仓的光伏等新能源板块,左侧布局性价比较高的TMT板块,关注券商板块配置价值,逐步关注疫情缓解受益板块,其中高端白酒等商务消费预期差较大。

国金证券主要观点如下:

一、海外投资者对美股的担忧有哪些心

近期美股市场波动加剧,海外投资者中看空美股的声音也越来越多。梳理下来,海外投资者对美股的担忧主要集中在估值过高和盈利下行风险。

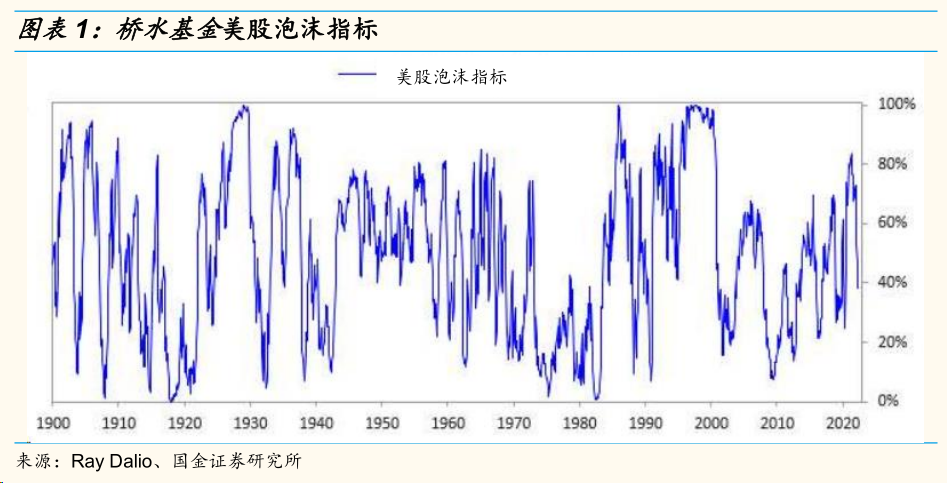

首先,桥水基金从估值和情绪等多个角度构建了美股泡沫指标。达利欧在其最新文章中指出:今年以来部分美股泡沫破灭,但消化泡沫的时间可能要花更长时间,比如1929泡沫花了2年时间消化,科网泡沫也花了1年时间消化,因此并不意味当前这些股票是买入的安全时点;

其次,从业绩的角度来看,当前标普500指数营业利润率处在历史新高,核心原因在于通胀阶段企业提价优先于工资,提价幅度也高于原料涨价幅度。但是,部分投资者担心如此高的利润率难以维系,无论后续通胀趋缓,还是工资持续提升,这都将对企业利润率造成明显压力;

最后,从历史来看,美股表现和预期盈利是高度相关的,但当前标普500指数和预期EPS呈现分化趋势,也就是:股价见顶回落,但预期EPS仍持续上行。对此部分投资者担心后续盈利的下行会对美股进一步造成明显的冲击。因为从2000年科网泡沫和2007年地产泡沫破灭阶段,股价都是领先预期EPS三到五个月见顶。后续在利润率回落的情况下,EPS的回落会继续对美股形成压力。

二、我们为何对中美市场基本面依然保持信心

从前文可以看出,当前市场对美股最大的担忧莫过于来自基本面的因素,实际上A股市场也是如此。正如我们在4月17日《回归业绩》的报告中的观点,今年美股业绩逐季改善,A股业绩底在二季度,下半年企稳回升。当前我们对中美市场基本面仍旧保持信心。

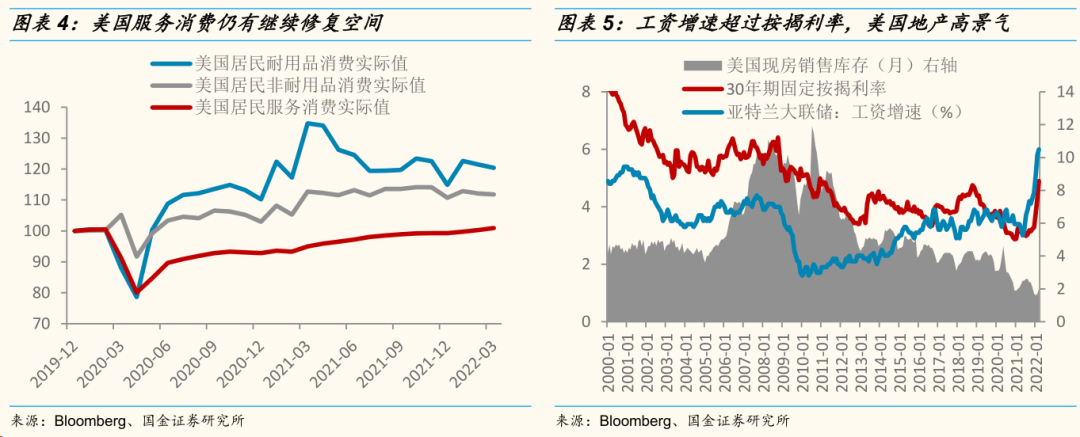

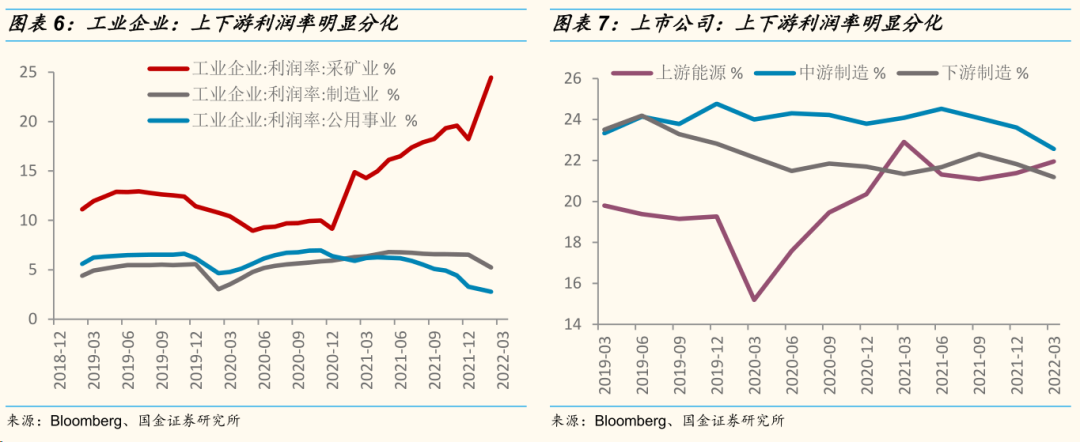

对于美股而言,市场对业绩的担心来自两个前提假设,一是利润率回落,二是美国经济进入下行周期。我们认为这两个前提都有可能被证伪:1)我利润率回落如果建立在工资持续上涨的假设下,实际上工资-通胀旋螺并不一定必然导致利润率回落。如果利润率回落建立在通胀缓和的假设下,上游资源品涨价趋缓或有助于中下游行业利润率提升,也就是利润率的变化在不同产业链上的趋势有所分化;2)此外,当前美国居民服务消费仍在修复当中,修复速度明显滞后商品消费,后续服务消费持续修复或对美国经济形成支撑。与此同时,当前美国工资增速超过按揭利率,直接带动房地产高景气,当前地产库存处在历史极低水平,地产行业也将对美国经济形成支撑。

对于A股而言,市场对业绩的担心来自两个前提假设,一是疫情反复持续拖累经济,二是上游对中下游利润持续挤压。我们认为当前对经济不必过于悲观,疫情扰动之下,国内稳增长政策力度或将进一步加大。此外,上半年上游涨价对中下游利润挤压,进而导致整体业绩趋弱(非金融上市公司中上游利润占比不到20%),这一趋势随着下半年涨价趋缓或有望扭转。

三、市场观点:基本面无虞,积极布局

短期情绪过于悲观,政策积极表态稳定市场情绪,中期基本面支撑底部区间,外围因素或也呈现积极变化。首先,俄乌冲突对市场影响最严重阶段或已过去;其次,元首会晤后中欧和中美关系或边际呈现积极变化;此外,美联储加息缩表预期较为充分;最后,当前外资流出不具备类似2015年的宏观环境,比如人民币持续大幅贬值和经济持续下行。

防守思路下低估值是优选,但后续在A股由守转攻时,A股或迎来成长时刻。当前对于新能源等赛道的核心分歧在于业绩是否处在拐点阶段。在赛道投资中,成长曲线拐点的研判最为关键,比如2017年苹果手机出货量迎来向下拐点,相关板块明显持续调整。以新能源汽车为例,2019年以来板块持续超额收益伴随着新能源汽车渗透率的不断提升。新能源板块成长曲线拐点短期仍难看到,中长期逻辑难以证伪。

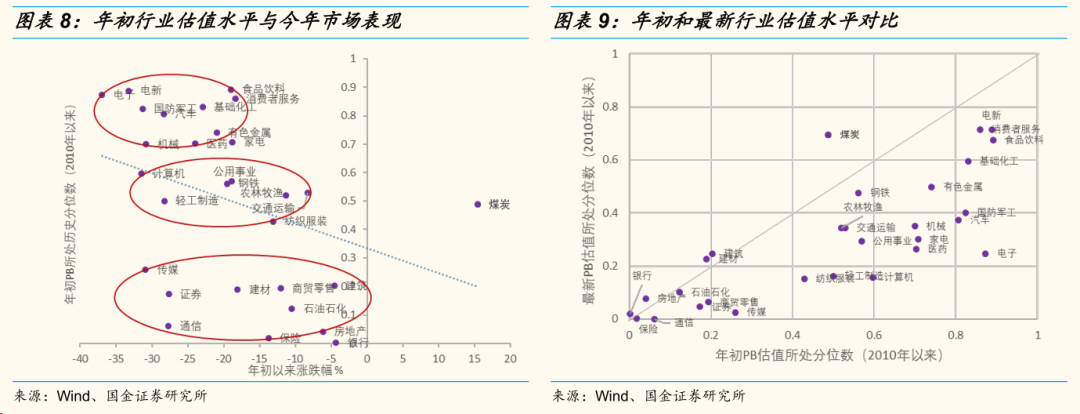

四、行业配置:新能源企稳回升, TMT硬科技崛起,券商配置机会

今年以来市场风险偏好较低,板块调整呈现年初高估值的板块调整幅度相对更大的特征。但是,中低估值板块内部调整幅度明显分化明显,避险属性较高的行业跌幅相对更小。这种情况之下,部分行业超调带来的机会值得重视。此外,经过持续调整,此前部分高估值板块当前估值性价比开始显现。

光伏等新能源板块企稳回升

首先,新能源等机构重仓股企稳回升概率大。当前新能源等机构重仓板块基本面和政策面均没有明显变化,企稳回升或是大概率事件。尽管部分个股出现业绩低于预期,但整体板块业绩仍维持高景气。值得注意的是,从资金博弈角度来看,反弹过程不会一蹴而就,过程或面临一定波折。

左侧布局性价比较高的TMT板块

TMT是预期差较大的板块,特别是TMT中偏向硬科技的板块,如通信、部分强应用半导体等。首先,行业景气保持稳定向上;其次,板块估值基本处在历史底部区域;此外,新基建等政策或成为行情催化因素。建议积极布局核心产业链:汽车智能化产业链、5G to B端应用、产业数字化、华为产业链等。

关注券商板块配置价值

对后市保持相对乐观,券商板块在市场向上阶段有望演绎beta性行情。此外,年内主板全面注册制将助力券商基本面保持相对强劲。

逐步关注疫情缓解受益板块:高端白酒等商务消费预期差较大

下半年疫情趋势的演变值得重点关注,当前航空机场和餐饮酒店等有望困境反转的板块定价相对充分,商务消费相关领域预期差较大,比如商务宴请相关的高端白酒等板块。

本文来源于“艾熊峰策略随笔”微信公众号;作者为国金证券策略分析师艾熊峰。