随着互联网、通信和电商的相关技术不断发展,叠加消费者可支配收入提升及消费习惯的转变,供需两端协同共振催化网购规模不断扩大,线上渠道已成为商家“必争之地”。因此资本市场上电商服务供应商的队伍日益壮大,除了宝尊电商-SW(09991)、丽人丽妆(605136.SH)、壹网壹创(300792.SZ)、若羽臣(003010.SZ)凯淳股份(301001.SZ)外,碧橙数字同样对二级市场跃跃欲试,冲刺创业板IPO。

规模扩张 毛利率低于同行

招股书显示,碧橙数字成立之初通过专注于家电消费电子行业,积累了丰富的运营经验,并将其成功拓展至其他消费行业。目前,公司已在家电消费电子、大健康、母婴亲子、个护美妆、食品饮料、家居装饰、汽车用品等消费领域建立了核心竞争优势。公司服务的核心品牌均为细分行业的龙头,包括林内、西门子、欧姆龙、大金、宝马、高露洁、巧虎、立邦、美的、华为、海昌/海俪恩、蒙牛、美年大健康、周生生等。

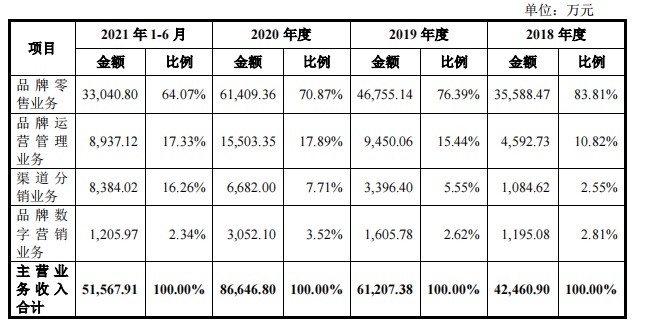

2018年至2021年上半年(以下简称报告期内),公司营业收入分别为4.25亿元、6.12亿元、8.67亿元和5.16亿元,年均复合增长率达42.86%;扣除非经常性损益后的归属于母公司普通股股东净利润分别为2350.36万元、4705.02万元、6778.92万元和 3219.90万元,年均复合增长率达 69.83%,与营业收入均呈持续快速增长趋势。

分业务而言,品牌零售业务是公司收入的主要来源,报告期各期占主营业务收入的比例分别为 83.81%、76.39%、70.87%和 64.07%,2018 年至 2020 年品牌零售业务收入年均复合增长率达到 31.36%,带动公司整体营业收入快速增长。

同一时期,公司品牌运营管理业务收入分别为4592.73万元、9450.06万元、1.55亿元、8937.12万元,占主营业务收入的比例分别为10.82%、15.44%、17.89%和17.33%。2018-2020年,公司品牌运营管理业务收入年均复合增长率为83.73%,随着报告期内主要代运营品牌的店铺收入持续快速增长,公司相应的运营管理收入逐年增长。

渠道分销业务收入分别为1084.62万元、3396.40万元、6682.00万元和8384.02万元,2019 年和2020年同比增幅分别为213.14%和96.74%。公司在合作的分销品牌数量、分销渠道保持快速增长。

报告期内,碧橙数字品牌零售业务收入占比持续下降,其他三类业务收入由2018年的16.19%上升至2021年1-6月的35.93%,显示出公司分业务类型的收入结构持续优化。

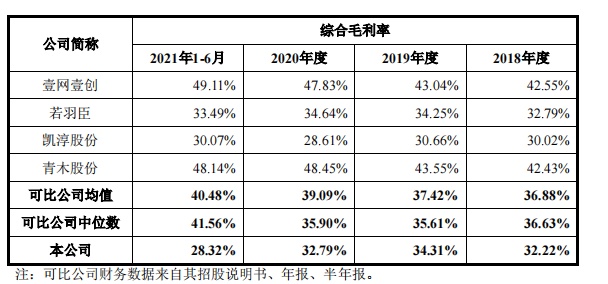

值得关注的是,碧橙数字的毛利率显著低于同行,报告期内分别为32.22%、34.31%、32.79%、28.32%,低于同行可比均值36.88%、37.42%、39.09%、40.45%。主要由于零售产品的品类、知名度、市场受欢迎度的不同,品牌方给予运营商的利润空间存在较大差异。公司品牌零售业务收入主要来源于家电消费电子,该品类商品客单价较高,毛利率低于同行的主要代理品牌个护美妆、母婴亲子等产品。

多品类+多品牌布局仍需提升

电商服务提供商的增长动力,在于存量品牌+新增品牌的持续发力。智通财经APP认为,碧橙数字在多品类、多品牌布局方面仍有提升空间。

品牌方面,碧橙数字的品牌集中度较高。报告期各期,对前五名品牌方商品的零售收入合计,占当年零售业务收入总额的比例分别为95.88%、88.32%、83.18%和 80.30%。品牌运营管理业务方面,公司向品牌方收取运营管理服务费用,报告期各期对前五名品牌方的服务费收入合计占当年运营管理收入的比例分别为78.92%、77.80%、73.38%和 64.81%。综上,公司报告期内对主要合作品牌方的依赖度较高,仍受大客户桎梏。

碧橙数字在拓展品牌方面不断深耕,亦取得不错进展。公司零售品牌数量持续增长,公司在引进新品牌的同时,也对原有品牌矩阵进行优化,相应地,公司分品牌的零售收入结构也不断优化。2018年,公司零售收入主要由林内和欧姆龙贡献,两者合计零售收入占比为79.23%,2021年1-6月,林内和欧姆龙合计零售收入占比已降至62.77%,美的(含小天鹅)、华为、HACCI、Healthy Care、BE-KIND、高露洁等报告期内新开发的零售品牌已成为公司零售业务的重要收入来源。

品类方面,家电消费电子仍是公司的大本营,也在大健康、母婴亲子、个护美妆、食品饮料、家居装饰、汽车用品等消费行业完成布局。聚焦多个行业的优势在于,一方面有利于增强该公司的抗风险能力,能够抚平单个行业的波动或者行业黑天鹅事件对公司经营业绩所带来的冲击;另一方面,公司在开展多行业运营的同时,持续积累运营经验,并将在某一行业的成功经验复制到其他行业运营实践中,实现行业间的经验互补。

渠道仍以天猫为主 拼多多劲增

渠道环境的分散和多样化凸显服务商的全域服务价值,也为服务商带来新的利润增长点。对于平台方,其生态的构建离不开电商服务商的积极运营;对于品牌方,渠道环境的变化意味着消费者了解品牌和进行消费的方式增多,品牌对消费者的精准触达面临更多的机遇和挑战,由此也会更加寻求和服务商的合作。对于服务商,加码新兴平台,切入内容电商、社交电商等新领域,是获取流量增量、为自身带来成长新曲线的重要途径。

尽管碧橙数字作为渠道建设经验丰富的服务商,但公司的零售业务仍以天猫为主,来自该平台的收入占各期品牌零售业务收入比例分别为76.43%、70.97%、70.23%和56.63%。拼多多的零售收入占比呈上升趋势,在2021年1-6 月占品牌零售收入的比例已达14.35%。由于拼多多平台折扣力度大,产品性价比较高,近年来消费群体愈发广泛,因此相关收入增长迅速。然而,拼多多利润较其他平台较低,2020年度、2021年1-6月拼多多平台毛利率分别为8.85%和8.35%,其平台毛利率低于天猫、京东等主流平台毛利率。

总的来看,全渠道服务有利于公司降低经营风险,也有助于公司为原有品牌进行服务延伸,增加潜在的利润增长点。但公司天猫为主、京东及抖音较为落后的平台生态,对其经营产生影响。

综上所述,碧橙数字作为电商服务供应商,业务规模持续扩大。然而品牌、渠道过于集中,导致公司对大客户、大平台产生依赖,未来能够走通“加品牌、扩类目、拓渠道”道路,投资者可以长期关注。