据美国银行策略师称,随着美联储官员发表强硬措辞,美国股票型基金的大规模资金流出才刚刚开始。

智通财经APP了解到,这些策略师们援引EPFR Global的数据写道,截至4月20日的一周,投资者从美国大型股中撤出了196亿美元,这是自2018年2月以来最大的一次资金流出。 美国股票型基金的资金流出规模为去年12月以来最大。

以Michael Hartnett为首的美银策略师表示:“所有人都看空,但赎回才刚刚开始。随着美联储收紧货币政策,‘极端通胀’和利率冲击的环境才刚刚开始。” Hartnett表示,75个基点将是新的“25个基点”——即加息幅度将以75个基点为基准。

在经历了去年的强劲反弹后,美国股市今年一直承压,因为利率上升的前景令投资者远离了成长型股票,以科技股为主的纳斯达克100指数下跌了16%。周四,美联储主席鲍威尔概述了他本人迄今为止最激进的遏制通胀措施,可能会支持加息两次或更多次50个基点。

截至上周,因投资者从债券和信贷基金撤出资金,青睐美国股市以对冲通胀,美国股市在2022年吸引了约1000亿美元的资金流入。与此同时,因为投资者担心全球经济放缓,且欧洲对俄乌战争的敞口风险较大,欧洲股票基金连续10周遭遇资金流出。

不过,Hartnett认为,极度悲观的人气、通胀见顶以及战争担忧减弱,令股市出现熊市反弹的可能性"还不错",美银的牛市和熊市指标显示出买入股票的信号。但根据美银的说法,美联储收紧货币政策可能导致标普500指数触及4200点的底部,较当前水平有4.4%的下跌空间,同时,策略师们认为标普500指数上限在4800点,较当前水平存在9.2%上涨空间。

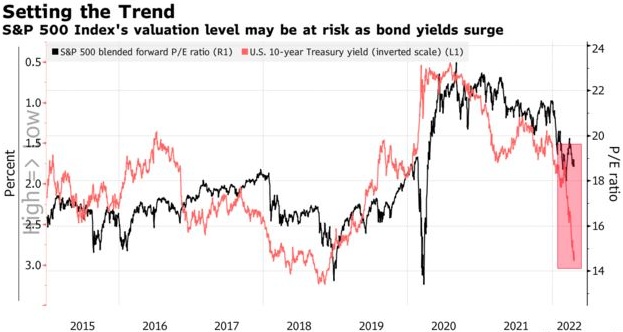

Hartnett并不是唯一一个就利率上升的负面影响警告投资者的策略师。以Graham Secker为首的摩根士丹利策略师在一份报告中称,尽管近几周美国实际收益率快速跳升对全球股市影响有限,但这种情况可能很快就会改变。Secker称:“高实际收益率可能会拖累股市。从现在开始,股票估值几乎没有余地来抵消实际收益率的进一步上升。”