智通提示:

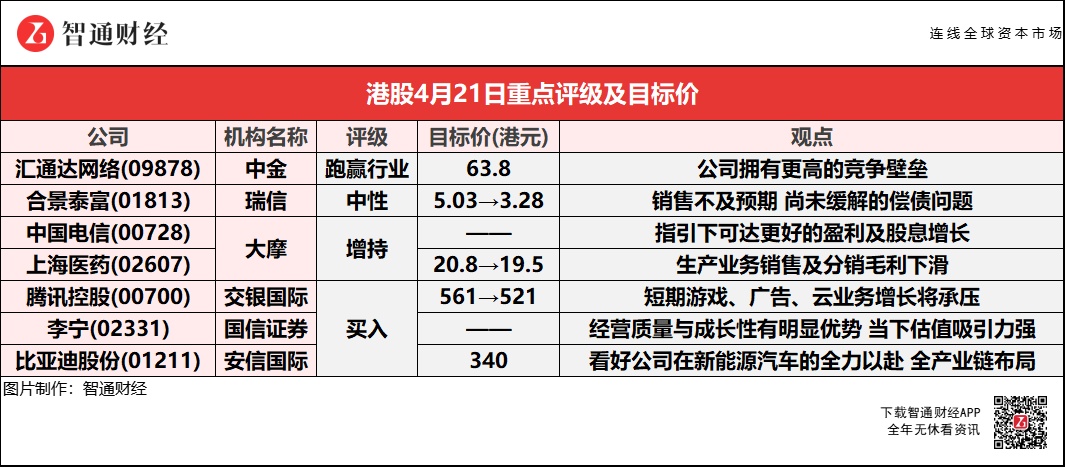

大摩称,看好中国电信(00728)在增长指引下可达更好的盈利及股息增长,并继续列为行业首选。

国信证券认为,李宁(02331)经营质量与成长性相比本土品牌与国际品牌均有明显优势,当下估值吸引力强。

瑞信称,合景泰富(01813)销售不及预期,尚未缓解的偿债问题,新项目的延迟将带来下行压力。

中金:首予汇通达网络(09878)“跑赢行业”评级 目标价63.8港元

中金预计,汇通达网络(09878)2021-23年EPS为0.64元/0.86元/1.42元(CAGR为49%)。公司是深耕下沉零售市场的重要参与者,以高效的供应链和数字化工具赋能会员零售门店和渠道合作伙伴,有望凭借对下沉零售市场的深刻认知和实践,获得行业向上期的红利和政策支持,促进下沉市场商业渠道的变革,助力乡村振兴攫取更高份额、创造更大价值。市场把汇通达简单理解为一个传统分销商,但中金认为这只是外在的表现形式,公司实质上拥有更高的竞争壁垒。

瑞信:维持合景泰富(01813)“中性”评级 目标价下调34.8%至3.28港元

瑞信将合景泰富(01813)2022-23年盈利预测调低48%-50%,以反映利润下调和交付削减,另将资产净值预测下调18%,资产净值折扣扩大到80%,以反映在销售不及预期的情况下,尚未缓解的偿债问题。该行预计,2022年合同销售额将同降25%至770亿元人,意味今年5月至12月下降12%。新项目的延迟将带来下行压力。

大摩:重申中国电信(00728)“增持”评级 续列为行业首选

大摩继续将中国电信(00728)列为行业首选。今年首季服务收入、EBITDA及净利润表现均符合该行预期,看好公司在增长指引下可达更好的盈利及股息增长。在强劲的工业数字化收入推动下,公司服务收入同比增长至9.9%,较预期高0.7%,其EBITDA利润率降至29.4%。移动服务收入同比增长5.1%,较该行预期高0.6%,其中5G上客依然强劲,截至3月底5G用户总数达到2.11亿人,渗透率提升至55.5%,但移动业务ARPU略为下降至45.1元人民币。

大摩:维持上海医药(02607)“增持”评级 目标价降至19.5港元

大摩称,基于上海医药(02607)去年下半年业绩表现,将2022-24年每股盈测下调7%/8%/9%,以反映生产业务销售及分销毛利下滑的因素,目标价由20.8港元下调至19.5港元。

交银国际:维持腾讯控股(00700)“买入”评级 目标价降至521港元

交银国际认为,基于腾讯控股(00700)短期游戏、广告、云业务增长压力,目标价从561港元下调7.1%至521港元。公司将于5月18日发布首季业绩,预计首季度总收入为1405亿元人民币(同比增4%),其中游戏增3%、社交增值服务增3%、金融科技及云增13%、广告降8%,预计调整后每股盈利2.69元人民币(同比降21%),市场预期2.71元人民币。

国信证券:维持李宁(02331)“买入”评级 合理估值区间92.4-98港元

国信证券认为,李宁(02331)经营质量与成长性相比本土品牌与国际品牌均有明显优势,当下估值吸引力强。维持公司全年高双位数以上收入增长目标,基于保守假设测算下半年仍有望实现20%以上流水增长。国信证券表示,一季度业绩再次印证公司品牌势能优势,目前渠道库存也保持高度健康水平,短期有望在不确定的环境中展示经营韧性,而中长期看,疫情过后公司领先行业的健康度将保障公司率先复苏,品牌驱动的强劲内生增长动力也将充分释放,有望继续扩大市场份额。

安信国际:维持比亚迪股份(01211)“买入”评级 目标价340港元

安信国际称,比亚迪股份(01211)一季度新能源汽车销量创历史新高,一定程度上对冲了上游原材料价格上涨带来的盈利压力,归母净利润同比增长174%-300%,达6.5-9.5亿元。该行看好公司在新能源汽车领域的全力以赴,全产业链布局。其中3月销量持续高增长。3月公司汽车批发销售10.5万辆,同比增长156.9%,环比增长15.2%。