众所周知,每一颗芯片诞生的背后都需要历经漫长的过程。从设计、制造到封装测试等多重环节,每一步都缺一不可。此背景下,随着国产芯片替代不断加速,我国芯片产业链上的相关公司也迎来较多的发展机遇。

日前,一家科创板过会的模拟芯片企业,便用营收年复合增长率为92.74%(2019年至2021年)的表现证明了这一行业的发展潜力。

据智通财经APP了解,该模拟芯片企业名为江苏帝奥微电子股份有限公司(简称“帝奥微电子”),是一家专注于从事高性能模拟芯片的研发、设计和销售的集成电路设计企业。截止目前,该公司的产品主要分为信号链模拟芯片和电源管理模拟芯片两大系列,主要应用于消费电子、智能LED照明、通讯设备、工控和安防以及医疗器械等领域。

需要指出的是,帝奥微电子还是一家被小米和OPPO两大知名手机商“看中”的模拟芯片企业。

具体而言,截至IPO发行前,鞠建宏直接和间接控制公司29.79%的股权,为公司控股股东、实际控制人。而小米长江产业和OPPO广东则位列帝奥微前十大股东。其中,小米长江产业持有该公司约1419.38万股,持股比例为7.50%,为公司第四大股东;OPPO广东持有公司819万股,持股比例为4.33%,为公司第七大股东。

接下来不妨透过帝奥微电子的招股书进一步分析:在国产芯片崛起的大背景下,该公司的成长力究竟如何?是不是投资者眼中一家“有才有料”的模拟芯片企业?

营收增长“向上”,毛利率提升“向下”

随着市场需求的持续增长,模拟芯片国产化替代空间不容小觑。

据赛迪顾问和前瞻产业研究院的统计数据显示,2012-2020年期间,我国模拟集成电路行业市场规模由1368.5亿元增长至2666.6亿元,年均复合增长率达8.70%,明显高于同期全球复合增长率。

此外,近年来,我国拟集成电路应用市场占全球市场份额不断扩大,已成为全球模拟集成电路最大应用市场(占全球市场规模超过50%),巨大的市场需求也给予了本土企业广阔的发展空间。另外,由于我国在5G商业应用领域处于领先地位,同时也在不断推动工业自动化、汽车电动化和智能化的发展,因此未来我国模拟集成电路行业市场有望继续保持较快增长。

(数据来源:帝奥微电子招股书)

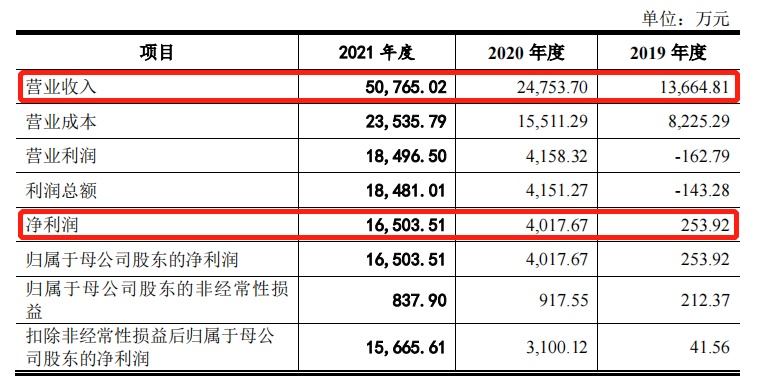

在上述广阔的发展背景下,帝奥微电子的营收和净利增长速度也让人眼前一亮。

据招股书数据披露,2019年至2021年,该公司实现营收为1.37亿元、2.48亿元和5.08亿元,年均复合增长率达到92.74%,呈现快速增长趋势。同期,实现净利润则分别为253.92万元、4017.67万元和1.65亿元,亦处于不断增长之势。

(数据来源:帝奥微电子招股书)

拆分收入结构来看,信号链模拟芯片和电源管理模拟芯片两大系列收入贡献力度大致相当——2019年至2021年,信号链模拟芯片的销售占比分别为49.85%、52.33%、49.28%,电源管理模拟芯片的销售占比分别为50.15%、47.67%、50.72%。其中,信号链模拟芯片系列以高性能模拟开关及高速MIPI开关为主,而电源管理模拟芯片系列以AC/DC转换器及DC/DC转换器为主。

需要注意的是,与快速增长的营收和净利润向表现不同的,则是帝奥微电子波动的毛利率水平。

据招股书数据披露,2019年至2021年,该公司的综合毛利率分别为39.81%、37.34%和53.64%,整体表现较为波动。分产品来看,该公司主要产品高性能模拟开关的毛利率分别为51.31%、44.84%和51.37%,高速MIPI开关的毛利率分别为23.68%、7.92%和17.96%。

由此,不难看出,2019-2020年度该公司产品毛利率水平整体呈下降趋势,主要是由于主要产品高性能模拟开关和高速MIPI开关的毛利率亦存在较大程度的下滑;而2021年度受益于芯片行业产能紧张等因素,该公司产品毛利率又出现了一定程度的上浮。

基于此,帝奥微电子也在招股书中提示风险层,“由于公司所处行业的下游领域产品竞争较为激烈,其芯片产品在上市初期可以获得较高毛利,但随着时间推移,价格逐渐降低,毛利率呈现普遍降低趋势”。

研发费用率低+客户集中度高,竞争力强化“迫在眉睫”?

从经营模式来看,帝奥微电子采用集成电路设计行业较为常见的Fabless运营模式,不直接从事芯片的生产和加工,将晶圆制造、封装测试等主要生产环节交由晶圆代工厂和封测代工厂完成。

按理来说,身处于模拟芯片“设计”这一环节会比较注重研发投入,但结合招股书数据来看,帝奥微电子的研发水平并不算高,甚至于研发费用率还逐年走低。

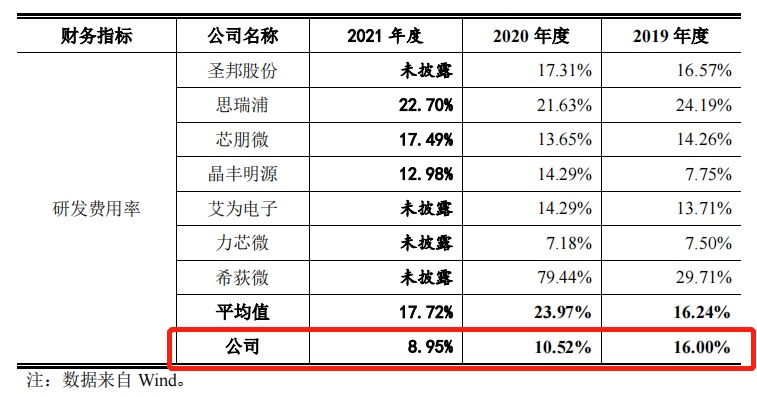

具体而言,2019年至2021年,该公司的研发投入分别为2186.58万元、2605.06万元和4543.08万元。虽然投入金额有所增长,但占营收的比例却不断走低——同期研发费用率分别为16%、10.52%、8.95%。

而除了研发费用率逐年走低之外,该公司的研发水平也显著低于行业平均水平:据招股书数据披露,2019年至2021年,帝奥微电子所处的行业研发费用率平均值分别为16.24%、23.97%、17.72%,对比可见,该公司的研发费用率可谓明显低于行业平均水平。

(数据来源:帝奥微电子招股书)

一直以来,芯片制造被视为现代工业技术领域的“皇冠”,技术水平代表了一个国家的科技水准与创新想象力。然而,身处于这样一个注重科技创新的行业,帝奥微电子研发费用率逐年走低的表现显然也将暴露出公司竞争力不足的问题。

而除了研发费用率逐年走低暴露竞争力不足的缺陷之外,该公司客户集中度较高的表现似乎也间接暴露了其竞争力亟待提升的问题。

据招股书显示,2019年至2021年,帝奥微电子向前五大客户销售金额分别为7173.89万元、1.23亿万元和2.73亿元,占同期主营业务收入的比例分别为52.51%、49.86%和53.75%,客户集中度相对较高。

鉴于此,该公司在招股书中提示风险称,由于客户集中度较高,若某一销售占比较高的客户因为地缘政治、自身经营、合作纠纷、产能紧张等风险而导致与公司的合作出现波动,而公司拓展新客户又需要一定周期,可能导致公司的销售规模被动下降、销售回款无法保证,在短期内对公司的业绩产生不利影响。

从上述说法来看,不难看出,客户集中度除了暴露帝奥微电子过于依赖主要客户的问题之外,也间接表露了该公司新客户开拓能力不足的问题。

除此之外,除了研发费用率低和客户集中凸显了帝奥微电子竞争力不足的问题之外,该公司或还面临长库龄存货占比较高导致的存货跌价风险。

据悉,2019年末至2021年末,该公司存货账面余额分别为5959.98万元、4057.73万元和6041.15万元,占各期末流动资产的比例分别为50.34%、15.42%和18.24%。其中,库龄在1年以上的存货账面余额分别为1541.21万元、1281.27万元和893.68万元,占存货账面总余额的比例分别为25.86%、31.58%和14.79%,占比较高。在上述存货水平之下,如果未来该公司产品需求、销售价格发生重大不利变化,可能导致存货可变现净值低于成本,需要计提存货跌价准备,从而影响公司的盈利水平。

综上来看,国产芯片加速崛起叠加市场需求持续增长的利好,无疑将为帝奥微电子后续提供源源不断的发展机遇。但创新和研发能力不足的表现,也无疑打击了投资者对其未来成长力的信心,毕竟创新和研发能力是芯片制造企业保持竞争优势的不二法门。而这也意味着此时闯关科创板的帝奥微电子,急需用强劲的“肌肉”来扭转其竞争力不足的印象。