事件

2022年4月15日,中国人民银行决定于2022年4月25日下调金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率为8.1%。

观点

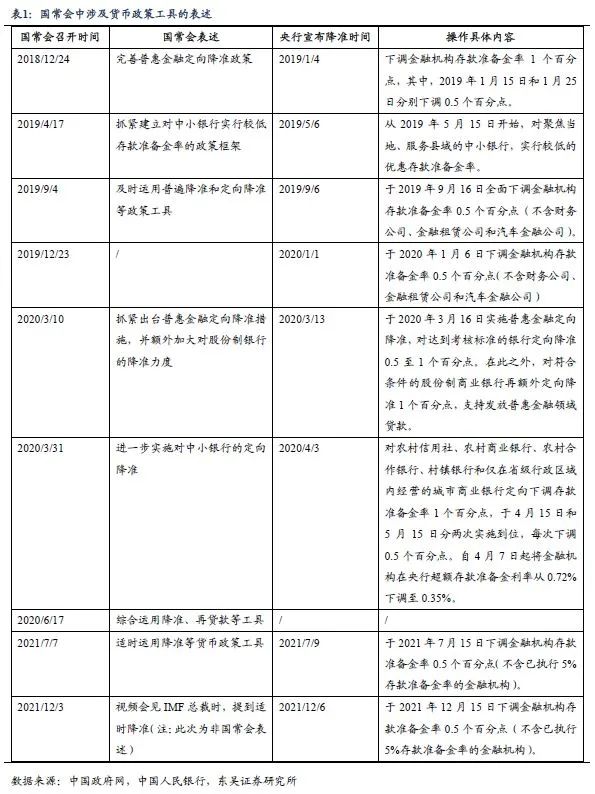

国常会预告“适时降准”,降准快速落地符合预期:在2022年4月13日召开的国务院常务会议上,李克强总理提到“适时运用降准等货币政策工具,推动银行增强信贷投放能力”。通过复盘2019年以来国常会上关于货币政策的表述,可以发现其针对降准的预告较多,而降息的则较少,且多数能够快速落地。

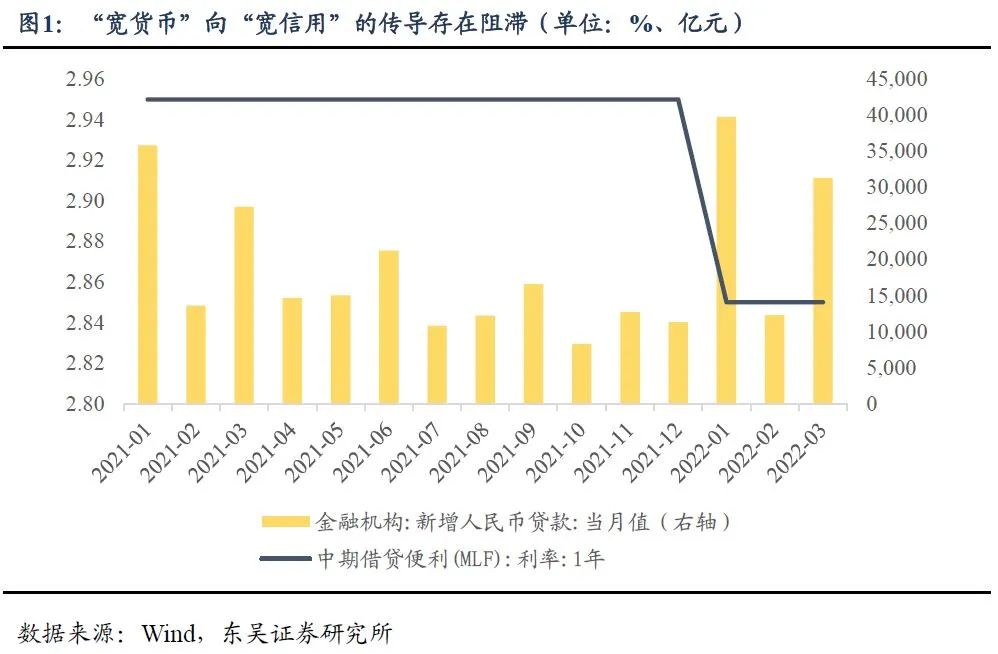

降准出于何种考虑:在国内聚集性疫情爆发,且集中于大型城市的背景下,投资、消费和出口各环节均受到阻塞,降准能够有效支持实体经济发展,促进综合融资成本稳中有降。2022年1月,MLF利率下调,但2月的信贷和社融数据表现仍然疲弱,说明当前“宽货币”向“宽信用”的传导存在阻滞,而降准能够释放长期资金,令银行的负债成本下降,至少短期来看,央行的目标将主要为“宽信用”。

该点可以体现在如下表述中得以体现:(1)在2022年第一季度金融统计数据新闻发布会上,孙国峰司长在回答“货币政策在稳增长方面如何发力”这一问题时,说到“在价格上,发挥贷款市场报价利率改革效能”,降准给了报价行通过压缩加点方式来调降LPR的空间。(2)设立科技创新再贷款和普惠养老专项再贷款,也是一个畅通信贷投放的方法。(3)此次降准加大对小微企业和“三农”的支持力度,对没有跨省经营的城商行和存款准备金率高于5%的农商行,在下调存款准备金率0.25个百分点的基础上,再额外多降0.25个百分点。此外,基于我们对于2022年CPI低位运行,PPI稳步下行的判断,通胀不构成对货币政策的掣肘。

后续是否有降息空间:在此我们分别对LPR和MLF利率的调降可能性进行分析。(1)4月20日公布的1年期LPR存在较大的下调可能性。首先,孙司长讲话中提及了“发挥LPR报价改革效能”,且2021年12月降准后,当月1年期LPR下调了5BP,我们认为此次降准也能够给LPR提供下调5BP的空间。至于5年期LPR是否会出现下调,则与房地产政策息息相关。3月以来,全国已经有100多个城市的银行根据市场变化和自身经营情况,自主下调了房贷利率,主要是银行层面的下调,而央行在金融数据统计发布会上表示将继续坚持“房住不炒”的定位。2022年3月的30大中城市的商品房成交面积未见明显提升,我们预计与“清零政策”下活动范围的受限有关,当前,进一步降低利率不是能够提振房地产市场的主要矛盾。

(2)今天(2022年4月15日)开展的MLF操作并未下调利率,我们认为即使在美联储加息和中美利差倒挂的背景下,“稳增长”仍然是主要矛盾点,货币政策存在宽松的可能性。此外,我们在上文中也提及当前“宽货币”向“宽信用”传导的困境,因此下调MLF利率在货币政策工具箱中,但当前处于“预备役”地位,若经济数据不能够有效提振,则“宽货币”仍然是一条可供选择的路径。

债券市场将如何演绎:2022年3月底以来,10年期国债收益率呈现震荡下行走势,说明市场已经隐含了一定的宽松预期,收益率的进一步下行或许需要力度更强的宽松政策。但是,对于“弱经济”的预期仍然占据上风,我们预计在“宽信用”未见起色的情况下,10年期国债收益率的顶部区间在2.9%-3.0%。

本文选编自微信公众号“”;作者:,徐沐阳;智通财经编辑:刘家殷。