智通财经APP获悉,光伏行业协会发文称,2022年,在光伏发电成本下降和全球绿色复苏等有利因素的推动下,全球光伏新增装机仍将快速增长,预计2022-2025年,全球光伏年均新增装机将达到232-286GW。在政策指引和市场需求的影响下,未来光伏发电集中式与分布式并举的发展趋势明显。其中,技术更新发展和金融环境明显改善促进行业发展,发电建设和供应链协调问题也有待解决。

1/发展可再生能源发电已逐渐成为全球统一意志

根据IRENA统计,截至2021年11月,177个国家(约占所有国家的90%)表示正在考虑净零目标。这些国家中,9个已经宣布实现了零排放,16个将净零目标写入法律,59个已发布推动净零目标的政策文件,21个已经声明或承诺达到净零,72个国家正在就净零目标进行讨论。净零排放主要途径是发展可再生能源发电。截至2021年11月15日,巴黎气候协定中,已有182个缔约方将可再生能源纳入其国家自主发展承诺,其中有144个缔约方有量化目标,并且有109个国家关注可再生能源发电。据IEA预测,到2024年,可再生能源占全球电力供应的32.3%(2021年为28%)。2022-2024年,可再生能源发电量年均复合增长率为7.8%。另据IRENA预测,在现有的各国政策框架下,到2030年可再生能源装机容量将增加0.9 TW,达到3.7 TW。若要实现2030年全球升温控制在1.5°C的目标,2030年可再生能源装机需达到10.8TW,2050年进一步增长至27.8TW,并占90%的电力份额。2021-2050年期间,可再生能源年均需求投资近1万亿美元,超过2020年可再生能源电力投资3000 亿美元的三倍。

2/光伏发电迎来更广阔的市场空间

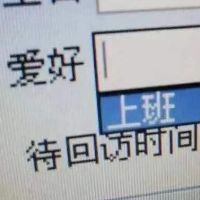

全球已有多个国家提出了“零碳”或“碳中和”的气候目标,发展包括光伏在内的可再生能源已成为全球共识,再加上光伏发电在越来越多的国家成为最有竞争力的电源形式,预计全球光伏市场将保持高速增长。2021年,全球光伏新增装机170 GW,创历史新高。2021年全球各国新增装机数据亮眼,中国光伏新增装机54.88GW,同比增长13.9%;欧盟新增装机25.9GW,同比增长近34%;美国预计新增装机近26.8GW,预期同比增长约39.6%;印度新增装机11.89GW,同比增长218%左右。2022年,在光伏发电成本下降和全球绿色复苏等有利因素的推动下,全球光伏新增装机仍将快速增长,预计2022-2025年,全球光伏年均新增装机将达到232-286GW。

图22 2022-2030年全球光伏新增装机预测(GW)数据来源:CPIA.2022.2

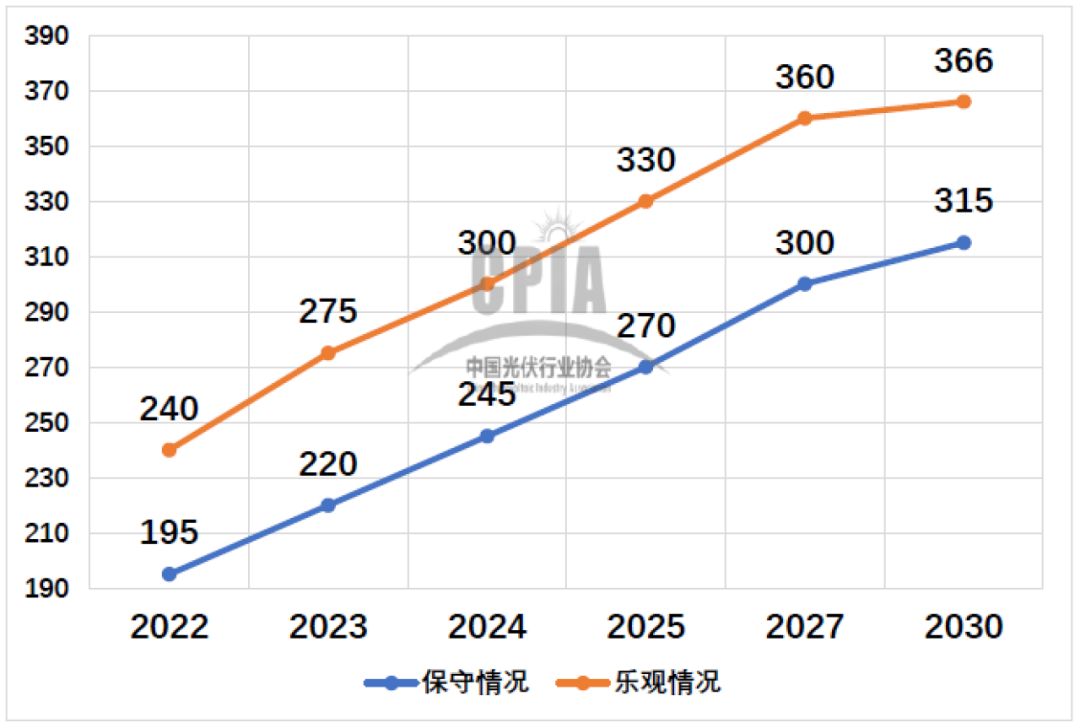

在风光大基地快速推进、分布式光伏加快发展等助推下,我国光伏市场也将进一步快速增长,预计2022-2025年,我国光伏年均新增装机量将达到83-99GW。

图23 2022-2030年我国光伏新增装机预测(GW)数据来源:CPIA.2022.2

3/集中式与分布式迈入齐头并进发展阶段

在政策指引和市场需求的影响下,未来光伏发电集中式与分布式并举的发展趋势明显。2021年12月,国务院国资委公布的《关于推进中央企业高质量发展做好碳达峰碳中和工作的指导意见》中要求坚持集中式与分布式并举,优先推动风能、太阳能就地就近开发利用。集中式光伏方面,《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》中指出十四五期间将重点发展松辽清洁能源基地、冀北清洁能源基地、黄河几字弯清洁能源基地等九大清洁能源基地。习近平总书记在《生物多样性公约》第十五次缔约方大会领导人峰会上的主旨讲话中提出,为推动实现碳达峰、碳中和目标,中国将大力发展可再生能源,在沙漠、戈壁、荒漠地区加快规划建设大型风电光伏基地项目。目前,第一期装机容量约1亿千瓦的大型风电光伏基地项目已有序开工,第二期项目申报工作已经启动。未来,集中式光伏将依托“多能互补”、“源网荷储一体化”等发展模式,建设更多“风光+光热”、“光伏治沙”、“新能源+储能”、“新能源+氢能”创新应用和示范项目。分布式光伏方面,2021年6月国家能源局发布《关于报送整县(市、区)屋顶分布式光伏开发试点方案的通知》,要求整合资源实现集约开发。11月国家机关事务管理局、国家发改委等四部委联合印发《深入开展公共机构绿色低碳引领行动促进碳达峰实施方案》,提出到2025年公共机构新建建筑可安装光伏屋顶面积力争实现光伏覆盖率达到50%。除此之外,国家发改委《关于进一步完善分时电价机制的通知》的发布也为分布式光伏发展创造了有利的政策环境,扩大峰谷价差将进一步推动工商业分布式光伏的发展。

4/光伏与其他产业融合助力行业“碳达峰、碳中和”

随着各行各业“碳达峰、碳中和”工作的逐步推进,各领域相关部委均出台了政策以推动光伏发电的融合化应用,光伏发电在各领域应用中的支持力度不断加强。

表2 “光伏+”产业融合模式及支持政策情况

此外,更多的“光伏+”应用项目正在悄然改变着我们的生活,改善着我们的环境,例如:光伏治沙、光伏+矿区治理、光伏+取暖等。

5/光伏技术发展日新月异

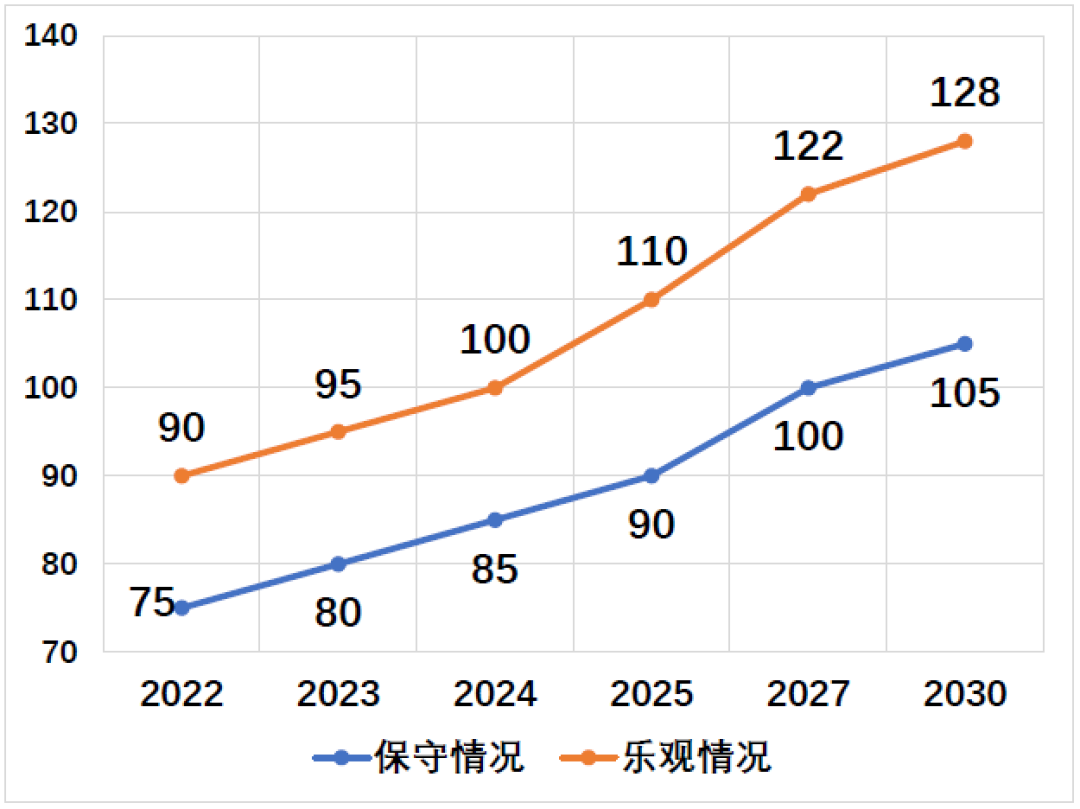

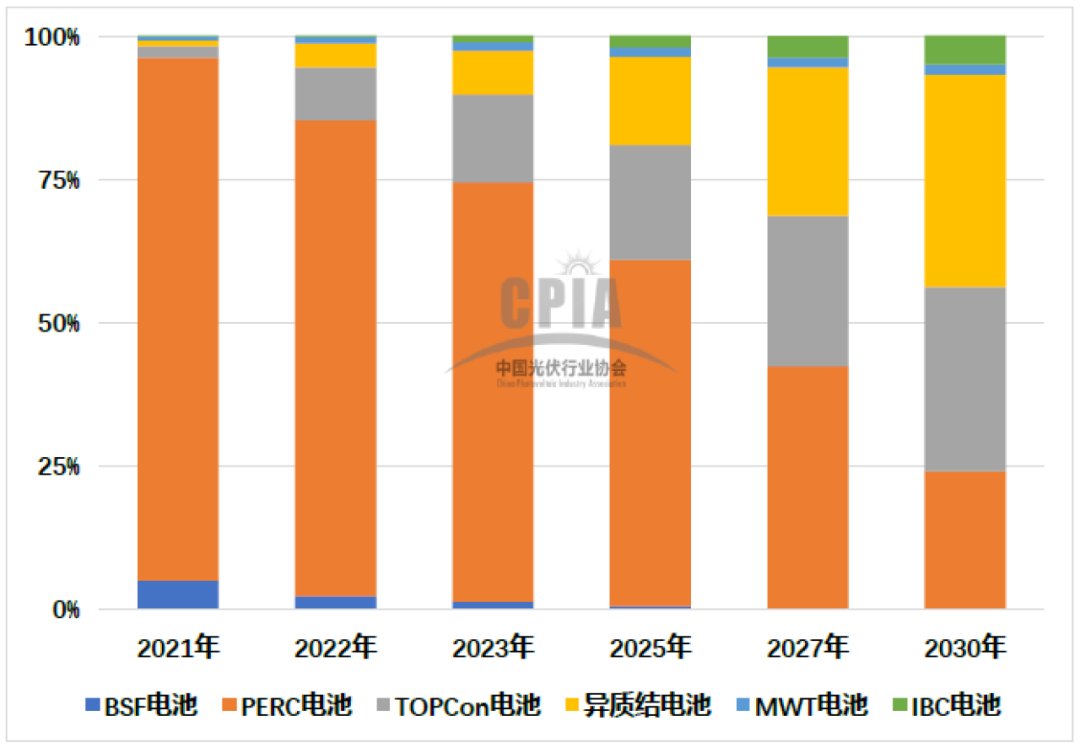

技术发展方面,大尺寸将成为主流,2021年182mm和210mm硅片尺寸合计占比由2020年的4.5%迅速增长至45%,预计2022年其占比将进一步扩大至75%,未来其占比仍将保持扩大趋势。除此之外,n型电池有望快速放量,2022年,n型电池(异质结电池和TOPCon电池)占比有望从3%提升至13.4%;据分析机构统计,TOPCon2022年底产能有望超过35GW, HJT超过13GW。

图24 2021-2030年不同尺寸硅片占比变化趋势数据来源:CPIA.2022.2

图25 2021-2030年不同电池技术市场占比变化趋势数据来源:CPIA.2022.2

6/行业发展的金融环境明显改善

金融环境明显改善,主要体现在两个方面,一是金融政策支持,国务院印发《2030年前碳达峰行动方案》指出,大力发展绿色贷款、绿色股权、绿色债券、绿色保险、绿色基金等金融工具。国家发改委等发布《关于引导加大金融支持力度促进风电和光伏发电等行业健康有序发展的通知》,除此之外,国家发改委也是在国内首次提出了光伏、风电等清洁能源项目可申报REITs。中国人民银行推出碳减排支持工具,支持清洁能源等三大重点领域发展。除了政策之外,光伏行业的融资手段也是越来越趋于多样化,无论是通过资本市场,战略融资还是其他绿色金融产品。

表3 2020-2021年新上市/拟上市光伏企业

7/供应链协调发展问题需要关注

2021年供应链价格波动的关键原因还是供应链协调发展的问题。一是供应链各环节扩产周期不匹配。硅棒/硅片、电池环节扩产周期仅为6-9个月,组件甚至3-6个月,并且生产根据订单情况弹性高;而多晶硅、光伏玻璃、EVA颗粒等扩厂周期长达1-2年,且生产弹性低,行业波动极易造成硅料、光伏玻璃等扩产周期不匹配环节出现供需失衡,包括产能过剩和供不应求。复盘近一年多以来多晶硅价格的上涨即可以发现由此造成的供需不平衡。受2018年下半年以来多晶硅低迷价格的影响,多晶硅企业扩产意愿不强烈,2019年仅有东方希望(二期)新建,再加上生产成本高的企业相继出局,2020年多晶硅产能不升反降。2020年下半年开始,疫情缓解,市场需求回升,下游生产环节大幅扩产,对多晶硅需求提升。尽管价格上涨后,2020年相继有通威、协鑫、亚洲硅业、新特、大全、东方希望扩产,但因扩产周期长,大多聚集在2021年底和2022年实现产能释放,出现1年多的新增产能空窗期,推动价格大幅上涨。二是供应链各环节规模不匹配。包括供应链各环节的产能不匹配(多晶硅能满足200GW以上需求,但硅片产能已超过350GW),产能与市场的不匹配(组件产能超过300GW,但市场需求量仅为200GW)。行业从业人员需要更长远的眼光、更广阔的格局,共同努力推动行业上下游协调发展。

8/光伏发电建设仍然存在着诸多阻碍

自光伏发电项目建设管理权限进一步下放至地方,光伏发电项目建设浮现出一些新的问题。一是对于配置储能的强制要求。各地在项目招文件中均鼓励甚至强制配置储能,但目前储能的投资成本回收机制尚未完善,目前阶段下凭增投资成本,未形成有效收益,徒增投资成本。二是以整县推进为由暂缓分布式光伏备案。据不完全统计,已有11个县市因为整县推进的工作暂停了分布式项目备案。三是违背市场化原则指定开发建设单位。在整县推进过程中,部分地方政府在选择开发企业时存在只允许央企和国企参与,或要求必须与某一家企业合作。四是随意附加投资条件。在整县推进申报项目过程中,投资附加条件有的甚至高达21项之多,包括产业投资、修路、捐建小学、收购困难企业、现金捐助等五花八门。大基地和大型地面电站的开发同样如此,部分县区甚至以明文形式要求以“产业换项目”。五是土地成本仍然过高。可利用土地面积逐年减少,光伏项目涉地、涉水规范愈发严苛,部分地区生态红线有扩大趋势。对于光伏发电项目占用土地面积,仍然没有一个统一的标准。不同部门对于同一地块的认定不一致。土地相关税费的收取前后不一致,税收标准的自由裁量权过大。除耕占税、土地使用税外,还会涉及到草原植被恢复费、草地补偿费、水土保持费等税费。此外,在电网端也存在源网建设协调不足、部分省份要求辅助服务费用、两个细则考核费用、特高压配套项目要求配置分布式调相机(增加投资、运维费用)等问题。

9/各光伏主要国家和地区综合施策强力推动光伏制造本土化

疫情冲击、国际物流费用高涨,会让国家和企业更加重视生产本地化及供应链本地化,同时降低经济对外需的依赖度。光伏产业作为能源革命中关键的战略性新兴产业之一成为各国打造供应链内循环体系的焦点。各主要国家和地区综合施策强力推动光伏制造本土化。一方面,出台激励措施推动本土光伏制造业发展。例如:美国正推动出台《美国太阳能制造法案》,全面审查供应链对外依赖情况,意图建立“可靠”供应链。2020年5月中旬,波兰、西班牙、奥地利等多国环境、能源和经济部联合向欧盟提起倡议,敦促欧盟将太阳能、风能和储能制造作为新冠危机复苏措施的“战略”轴心。2021年4月,印度联邦内阁批准了与生产挂钩的激励计划(PLI)以推动千兆瓦级高效太阳能光伏组件的生产,支出为450亿印度卢比(约合6.05亿美元)。2022年印度尼西亚计划投资40亿美元构建多晶硅产业,以促进光伏组件的生产等。另一方面,通过加征关税等手段限制光伏产品进口。如美国维持特朗普政府时实施的对光伏面板的紧急进口限制(第201条款),将对来自中国等的进口产品的额外关税延长4年。印度自4月起对外国制造的太阳能组件征收40%的基本关税,对电池征收25%的基本关税。

10/退役/破损组件回收工作应引起业内高度关注

目前退役/破损组件回收工作受到的关注度日益提高,国务院《2030年前碳达峰行动方案》中提出推进退役动力电池、光伏组件、风电机组叶片等新兴产业废物循环利用。工业和信息化部等五部委发布《智能光伏产业创新发展行动计划(2021-2025年)》,提出推动废旧光伏组件回收利用技术研发及产业化应用,加快资源综合利用。国家工信部等八部门联合印发了《加快推动工业资源综合利用实施方案》:推动废旧光伏组件、风电叶片等新兴固废综合利用技术研发及产业化应用。目前也已有技术积累和商业化探索,“十二五”期间,863课题子任务“光伏设备回收与无害化处理技术研究”;“十三五”期间,国家重点研发计划可再生能源与氢能技术重点专项“晶硅光伏组件的回收处理成套技术和装备”;2021年12月,国家电投黄河公司建成我国首条组件回收中试线等。有效推进退役/破损组件回收工作目前也仍面临需合理测算组件回收市场增长趋势、政策体系尚不完善、废弃组件获取存在困难等障碍。