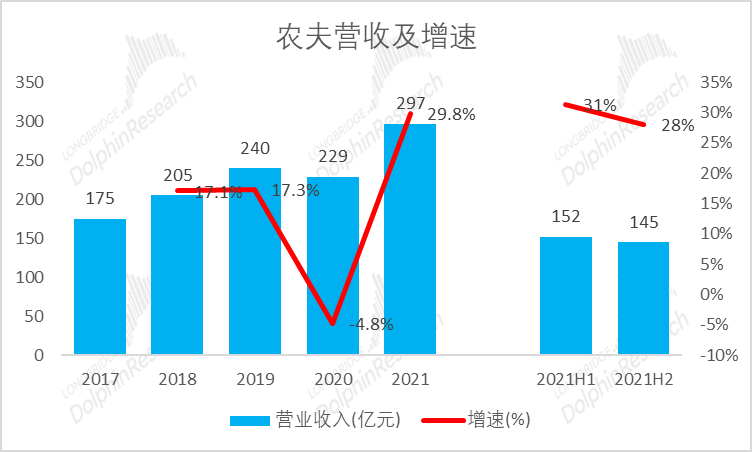

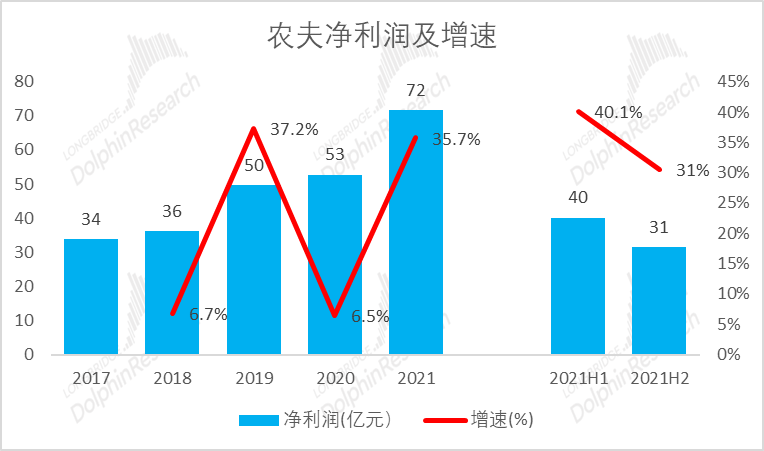

北京时间3月28日港股盘后,“有点甜”的农夫山泉上市后第二年报业绩有点超出市场预期,21年全年收入增加29.8%,净利润同比升35.7%。其中,包装饮用水产品2021年下半年上涨近19%,在下半年疫情反复之下略超市场预期,对应2021年上半年的同比数据下滑不多,长桥海豚君认为农夫包装饮用水的在零售终端的品牌影响力与市场份额攫取能力依旧超过很多竞品,从整体上来看,农夫山泉这张成绩单还是比我之前预想的要略微好一些。

先看整体业绩:

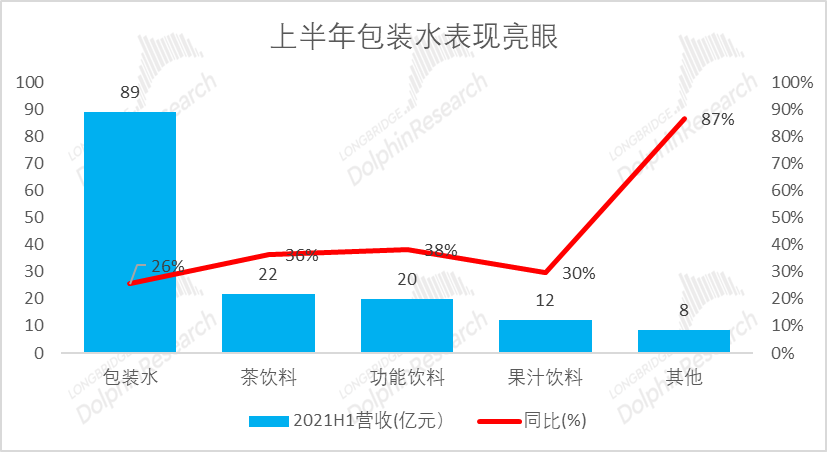

2021年下半年实现总营收145.22亿元人民币,同比28.1%,在包装水没有明显拖累的情况下,整体高于市场一致预期,较2021年同比29.8%的增速几乎持平,持平的主要原因受茶饮料、果汁饮料增强强劲反弹带动。

海豚认为市场对于农夫整体的业绩增速是有点超预期之外的,短期内可能会遭交易型的机构资金追捧,主要是下半年包装水的增长幅度依旧坚挺,以及茶饮料的增长超过市场预期。

除了在整体营收端上表现高于预期之外,其他几个需要关注的核心数据指标情况:

(1)首先是包装水20H2同比增长19%

其中值得关注的是,2021年下半年公司包装水商超销售额同比增长13%,还是好于行业整体增速9%,农夫挺过了疫情反复抑制外出消费需求的压力,预计公司中大包装水受益于家庭饮水增速依旧快于小包装水。

(2)2021年下半年茶饮录得超50%的高双位数增长,功能饮料也实现大双位数增长。

长桥海豚君渠道调研显示2021年下半年农夫茶π、东方树叶、功能饮料动销良好,好于预期。

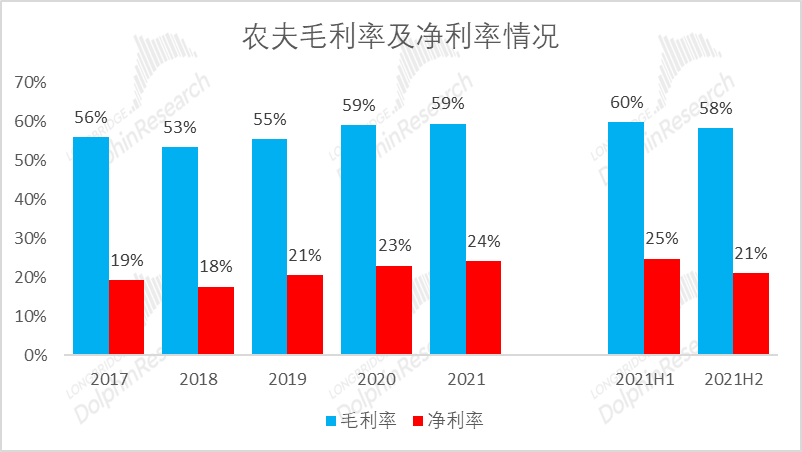

(3)2021年下半年毛利率有所下滑,主要是下半年原材料涨价较猛PET采购价格有所反弹,但得益于上半年的高毛利水平,公司2021年整体的毛利与2020年基本持平,显示了公司采购部门对PET等重要原材料的平抑价格波动的控制水平。

(4)2021年下半年销售费用率上升明显主要是下半年公司物流仓储开支、广告及促销开支和员工成本均有所上升。

长桥海豚君通过相关数据发现第四季度饮料行业继续保持较高景气度。据国家统计局相关数据,10月~12月全国规模以上饮料制造企业饮料产量合计同比增长12.3%,依然保持较快的同比增速,同时较Q3、Q2的增速亦呈现提速趋势(其中Q3同比增速为1.97%,Q2同比增速为7.30%)。长桥海豚君认为,考虑到行业第四季度的良好增长表现,以及2022年春节相较2021年春节提前所带来的的备货周期前移,农夫作为我国包装饮用水及饮料的龙头企业受益肯定是超过了行业平均水平。

除了中大包装水渗透率持续提升多消费场景扩容驱动包装饮用水业务持续稳健增长这一明确的增长逻辑之外,公司也不断为细分的消费人群及特殊饮用场景推出了相应产品(饮用天然水(适合婴幼儿)、天然矿泉水(运动瓶盖)、天然矿泉水(含锂型,针对中老年人)等)。公司2021年3月推出泡茶山泉水以布局近几年快速增长的泡茶水市场,4月推出长白雪天然雪山矿泉水以继续丰富三元价格带产品布局,甚至推出了推出白开水产品与康师傅、今麦郎等凉白开产品进行竞争。

除包装水业务外,21年以来,公司已经推出包括东方树叶青柑普洱茶和玄米茶、东方树叶桂花乌龙、苏打气泡水、打奶茶等诸多新品,贡献了不少的收入增速。

长桥海豚君认为在竞争对手纷纷挑战高增值产品的核心领域时,农夫山泉必须主动推出各产品业务线条的新品,反向进攻对手的核心市场,既可以增加对手的竞争压力,也可以缓解农夫山泉自己的业绩压力。

同时2021年底农夫山泉拟定向不超过120名员工授予股权激励计划。公司本次拟定股权激励计划主要激励对象主要为公司的董事、监事和员工,以及在合作项目对公司有重大贡献的养生堂的一定数量的员工,若股权激励计划顺利进行,公司将与主要员工进行深度绑定,有助于公司长期可持续发展与成长。

总结来说,2021年以来,因为预期的业绩增速与估值反差巨大,机构投资者曾经热情很高的“水茅”农夫山泉开始有所降温,但这次给出的业绩还是小幅超出了市场预期。而疫情之下下,公司 2021年下半年收入及净利增速竟然没有同上半年落下太多,长桥海豚君认为当前问题又回到了高预期的业绩增速下是否应该重回高估值溢价,短期来说答案是较为确定的。

以下为具体财报数据解读

农夫山泉2021年下半年实现收入145.22亿元,同比增加28.1%,高于市场一致预期,主要原因是受中大包装水稳定增长,小包装恢复速度保持良好态势,下半年环比改善主要受茶饮、功能饮料反弹带动。

数据来源:公司公告,长桥海豚投研整理

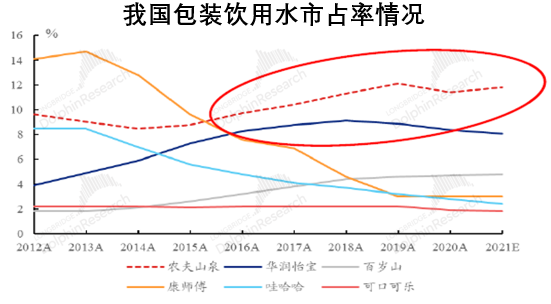

根据Euromonitor,预计2021年农夫山泉市占率达到11.8%,稳居行业第一的宝座,体现了公司对竞品的渠道及品牌竞争上的份额夺取能力。

数据来源:Euromonitor,长桥海豚投研整理

农夫山泉21H2实现净利润31亿元,同比上涨31%,超过市场一致预期,主要是原材料PET成本价格21H2相对20H2整体平均价格公司通过错期采购进行了平抑。

数据来源:公司公告,长桥海豚投研整理

2020年受疫情刚爆发的影响,农夫山泉保持上半年增速小个位数增长,但下半年开始转负,2021年下半年尽管仍有零星疫情,但农夫明显应对的更加游刃有余,包装水增速下半年的增速得到了控制,相比上半年增速拖累不是很多,同时茶饮、果汁饮料受促销投放异军突起。

数据来源:公司公告,长桥海豚投研整理

毛利率方面,2021年虽然是原材料等大宗商品的价格上涨大年,但公司提前在低位囤货一定程度上平抑成本波动,净利率受销售费用率下半年有所上升,而环比略微下降。

数据来源:公司公告,海豚投研

下半年公司推出新品而进行一定的销售推广,广告及促销开支有所上升,同时物流仓储开支、员工成本均有所上升。

公司下半年不再计提上市开支,复工复产停工损失减少增加,管理费用环比实现下降。

数据来源:公司公告,海豚投研

本文来源于“长桥海豚投研”微信公众号;智通财经编辑:文文。