当下全球经济处在收缩期。

美股不仅反映的是美国的经济周期,也反映全球的经济周期。全球的经济扩张周期于2021年四季度结束。这在产量、PPI、美国时薪等多个指标中都有清晰的映射;

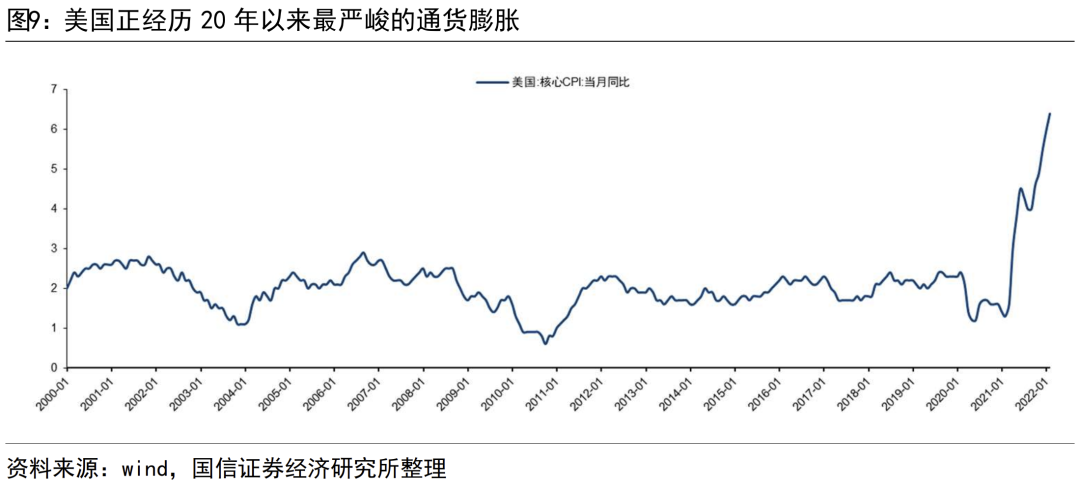

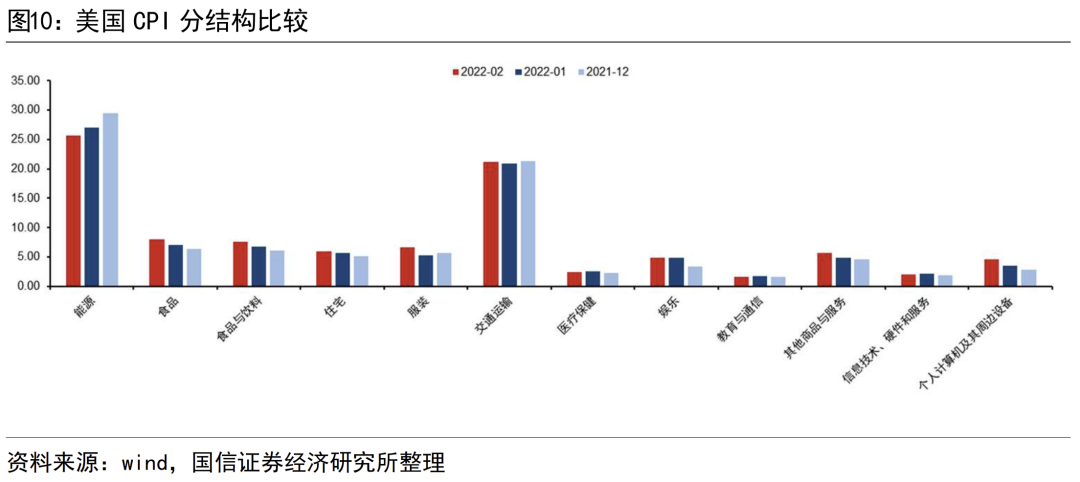

目前美国面临的是20年未有的严重通货膨胀,已经传导到包括出行、食品、住房等各个领域。它有两个方面驱动力,其一是劳动力成本上升;其二是高居不下的大宗商品价格。目前看来,两者均无明显的压力放缓征兆。

尽管美联储于3月份首次加息,但根据10年期美债收益率所反应的市场水平,与历史比较,现在已经处于加息8次左右,而历史经验表明,大盘的高点往往出现在美联储加息6-7次附近。鉴于以上,我们认为美股已经在下跌中。

当下美股下跌的时间、空间都不充分。

美股下跌的平均时间大约是9-10个月,下跌幅度16%-25%。按照目前下跌2个多月,幅度5.3%,无论是时间、空间均不满足历史上的样本中枢水平。

自2008年金融危机以来,标普500共计四次回踩43月线而重拾升势,这可以看成是本次大盘下跌的第一个重要支撑,但目前距此尚远。

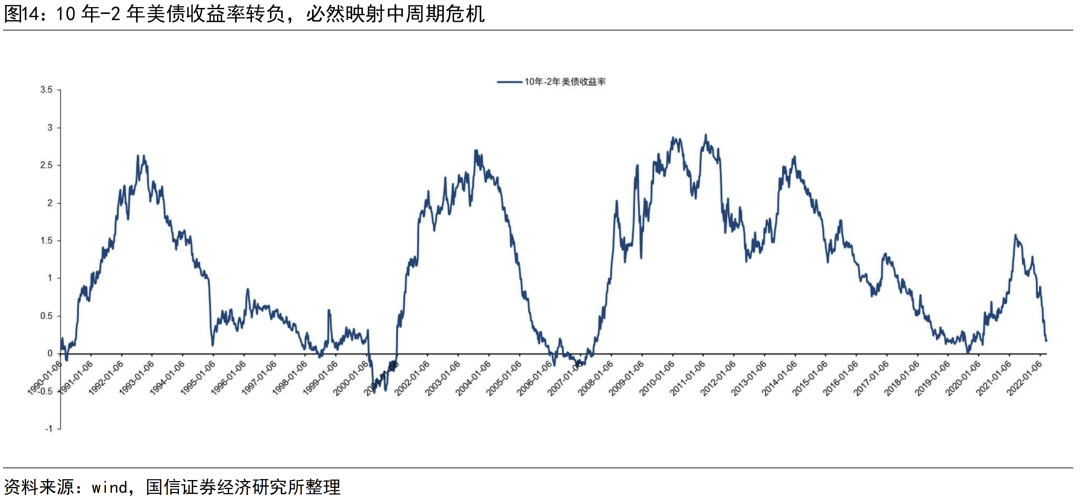

此外,本次美股调整,还蕴藏中周期级别的风险(类比科网泡沫、金融危机),我们以10年-2年期美债收益率差值作为标准保持紧密跟踪。

尽管市场会认为大的风险面前有美联储的呵护,但我们也相信周期的峰谷转换更是永恒的,伴随着恶性的通胀,以及美国政府与北约在俄乌局势中的态度,商品价格的高企将会使得本轮通胀在美国以及欧洲变得压力更大,这让美联储的处境进退维谷。

食品、医疗、运营商是历史上的超额收益板块。

在美股下跌周期中,超越大盘的有五个板块:依次是必需消费、房地产、医疗、通信设备、公用事业;跑输大盘的行业是能源、工业、材料、金融、信息技术、非必需消费;

从全球行业表现来看也是相似的,其中大幅获得超额收益的板块主要是家庭与个人用品、食品饮料与烟草、医疗保健设备与服务、食品与主要用品零售、生物制药与生命科技、电信业务。

简而言之,食品饮料、医药、电信、公用事业等几个方向,可视为未来可能的机会所在,也可能通过全球板块相互映射,在港股体现出来其超额收益。

风险提示:疫情发展的不确定性,经济周期下行的风险,俄乌局势发展的不确定性,美联储加息的风险。

全球经济处在收缩期

美股不仅反映的是美国的经济周期,也反映全球的经济周期

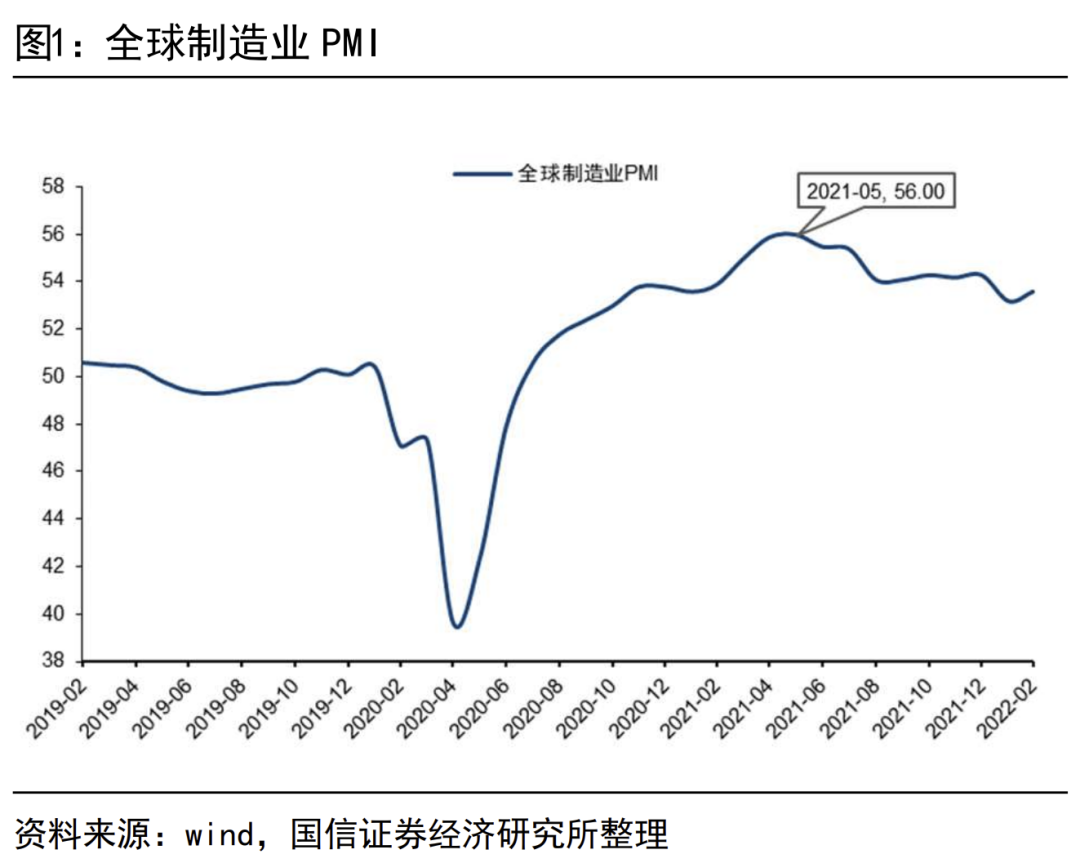

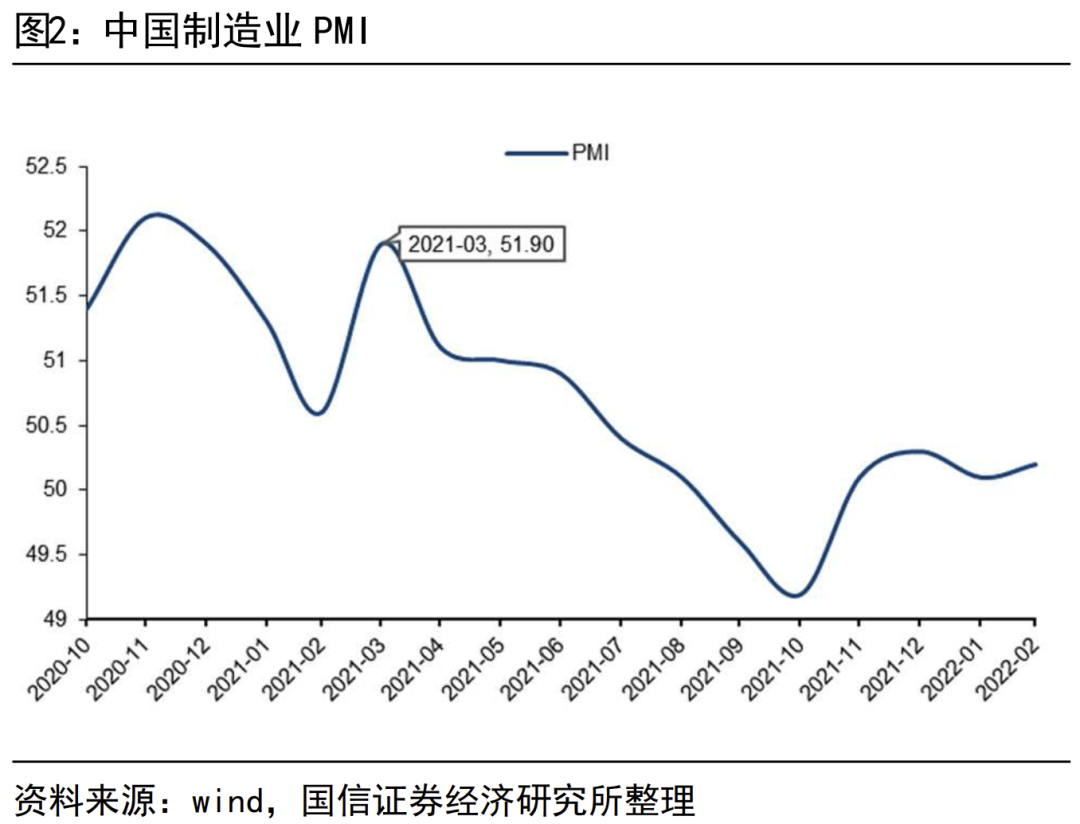

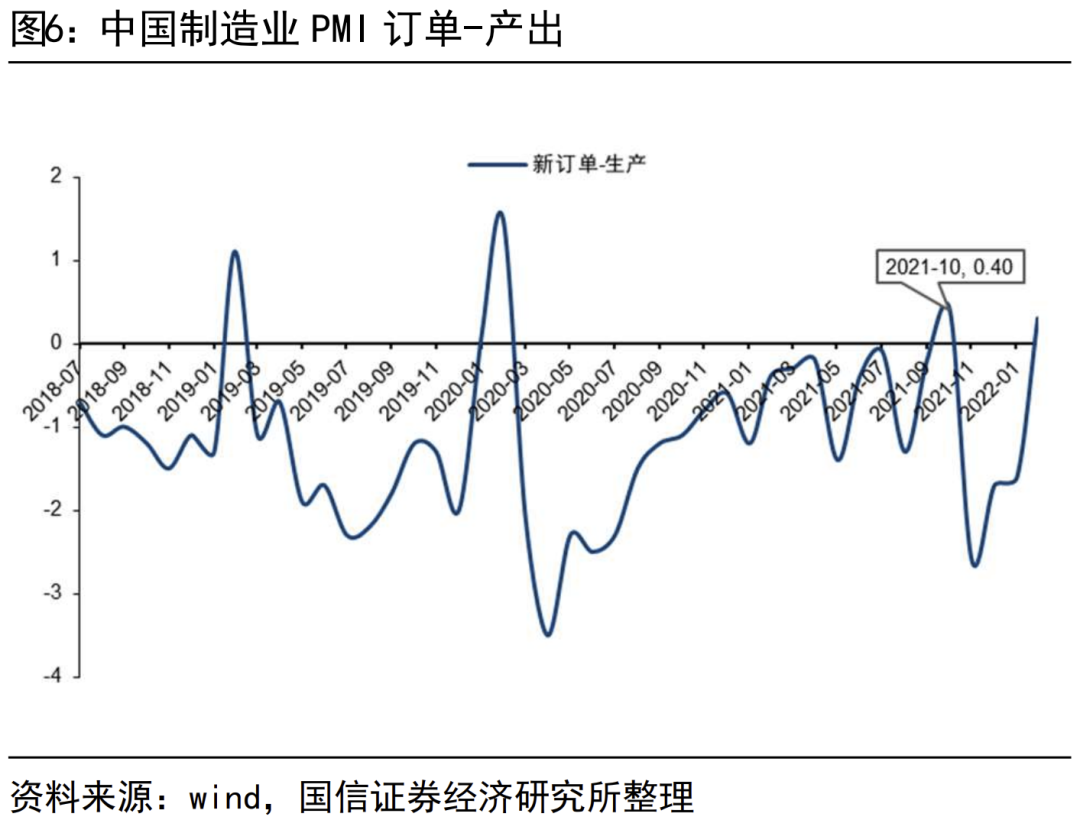

由于新冠疫情的影响,本轮全球制造业扩张的时间仅维持了1年零1个月,即从2020年4月至2021年5月,也是历史上制造业扩张周期最短暂的一次。中国的制造业PMI高点见于2021年3月,产量高点见于2021年2月(2021年2月工业增加值同比增速52%),这在中国的上证指数留下了痕迹,即上证指数在去年的2月份形成了高点。

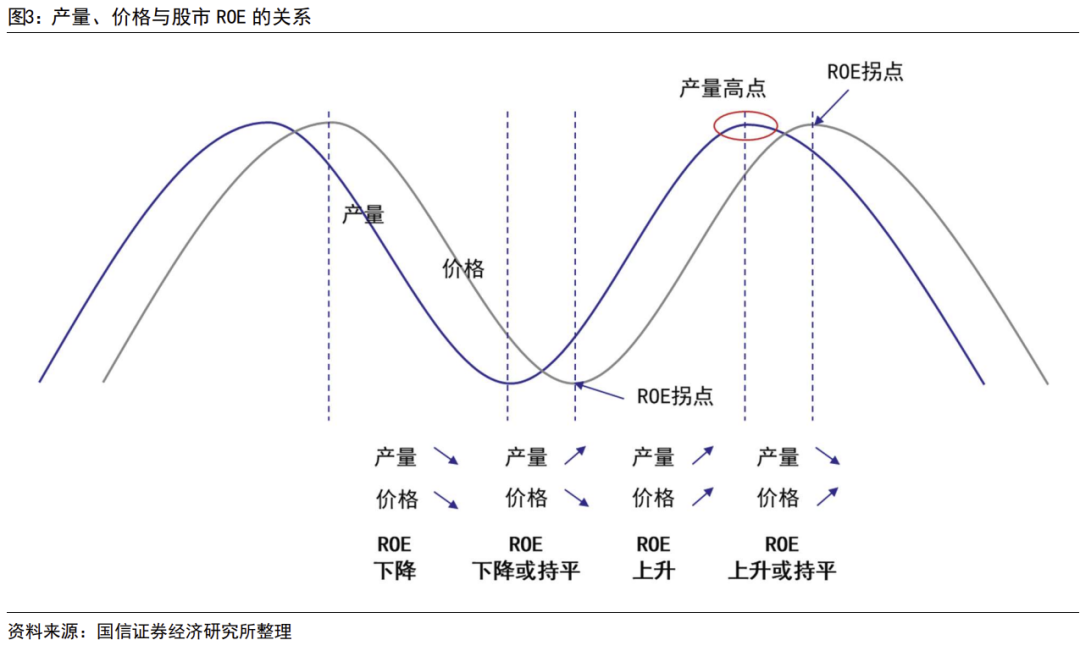

但为什么产量见高点,A股大盘也形成了高点,但去年并不是个熊市呢?这是因为,基钦周期的扩张在去年年初还没有结束。或者我们用股市的ROE衡量,ROE的高点还没有见到。

我们在《经济周期随笔六:如何判断ROE的拐点》提及:

周期性行业的收入=产量*价格;

同时《经济周期随笔五:周期指标有先后》中提及,产量类指标领先于价格类指标大约2个月,因此:

1、当产量向下时,此时,产量向下,价格向下,周期性行业的收入向下,即ROE还在下降;

2、当产量刚开始向上时,此时产量向上,价格向下,周期性行业的收入大约是持平或者向下(但向下的速度放缓),即ROE持平或者缓速下降,尚不能确认ROE的拐点;

3、当产量继续向上时,价格也开始向上,周期性行业的收入开始向上,此时的ROE必然开始向上;

4、当基钦周期扩张晚期,产量类指标向下时,此时价格还在向上,周期性行业的收入大约是持平或者向上(但向上的速度放缓),此时需要警示ROE的高点即将出现。

我们用下图概括这种关系。

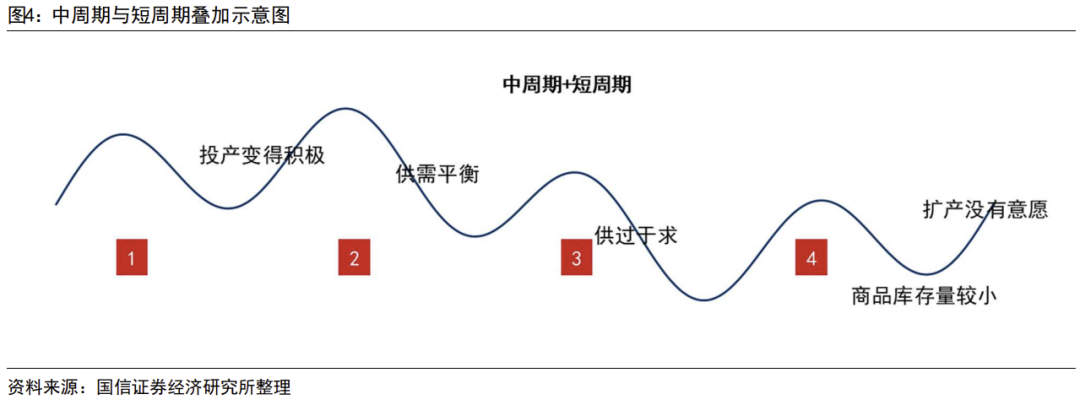

上图在红色部分标识处,正是去年2月产量的高点,然而它并不是大盘ROE的高点。由于,2019-2022年是不寻常的大宗商品价格上行的年份,它处在下图中的2的位置,这也是为什么我们在2019年大宗商品的底部积极看多的原因。随后,大宗商品因为自身固有的周期(实际上不是3、4年一遇的,而是十几年一遇的),叠加了疫情带来的供给侧的严重制约,两者的合力使得,即便在产量下滑的形势下,其价格依然一路飞涨。而且,当下叠加了俄乌局势以及西方制裁俄罗斯,导致国际能源、原材料价格依然高居不下。

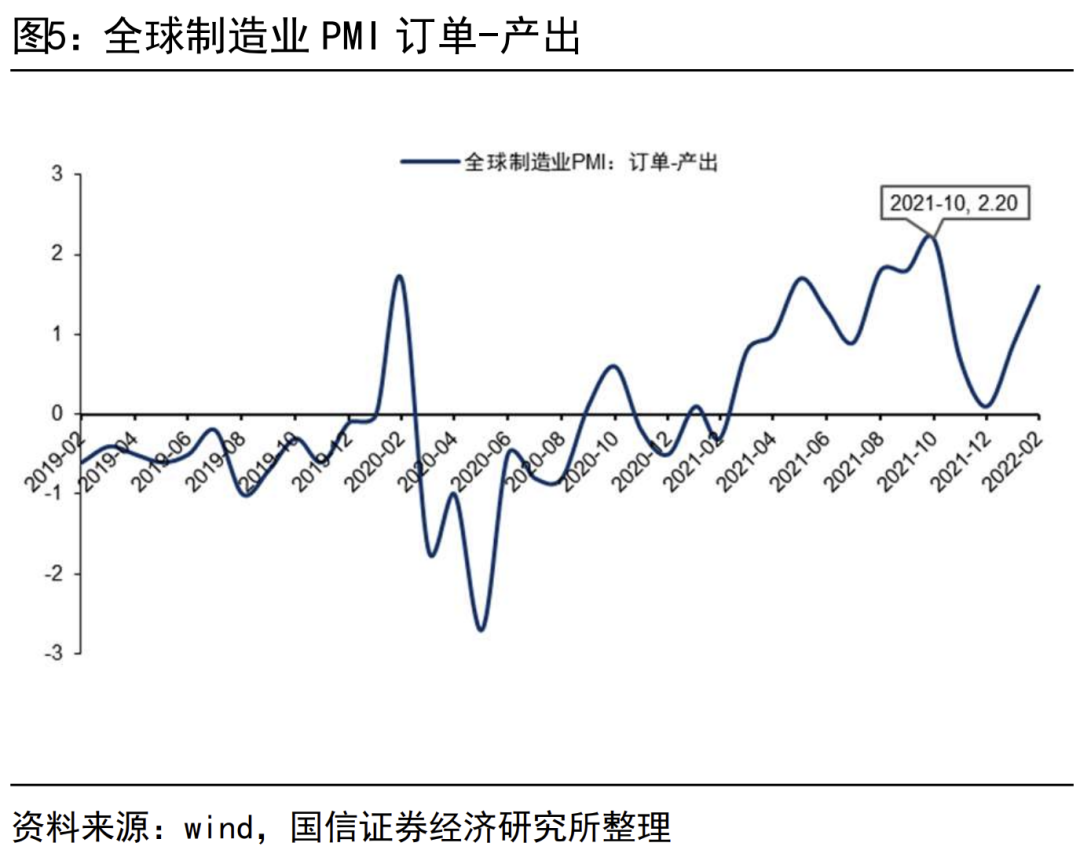

如果我们将全球制造业PMI的订单看成是需求,产出看成是供给,则PMI订单-产出则可以理解成为供需缺口。该供需缺口在去年产量下行的情境下,依然上行到了10月份前后。其中,全球制造业供需缺口的高峰在2021年10月,中国制造业供需缺口的高峰也在10月。以及,中国的PPI高点也见于此(2021年10月,13.5),这个时间可以理解为大盘ROE的高点区域。即,2021年的Q4,为上市企业ROE的高点区域。这个时间窗口,恰好也对应了wind全A的高点出现在2021年的Q4。

故而,我们将去年10月前后,作为2019年起始的,本轮中国与全球经济扩张期的终点。和以往经济短周期的表象有较为明显差异的是:

1、本轮基钦周期产量疲弱,且扩张时间较短。这和全球疫情、以及中国并未按照传统的房地产刺激来寻求扩张都有关联;

2、本轮基钦周期的商品价格弹性巨大。虽然一定程度上可以解释成疫情的影响,但我们宁愿归结为大宗商品周期背后的作用;根据我们的检验和观察,四个基钦周期组合成一个大宗商品周期,商品的价格在每个基钦周期的强度都不相同,基钦周期叠加大宗商品周期的面貌,我们概略地用图4来刻画,本轮基钦周期是一轮大宗商品周期中价格最强的一次;而且随着俄乌局势的深化,它的影响依然清晰可见、不能忽视;

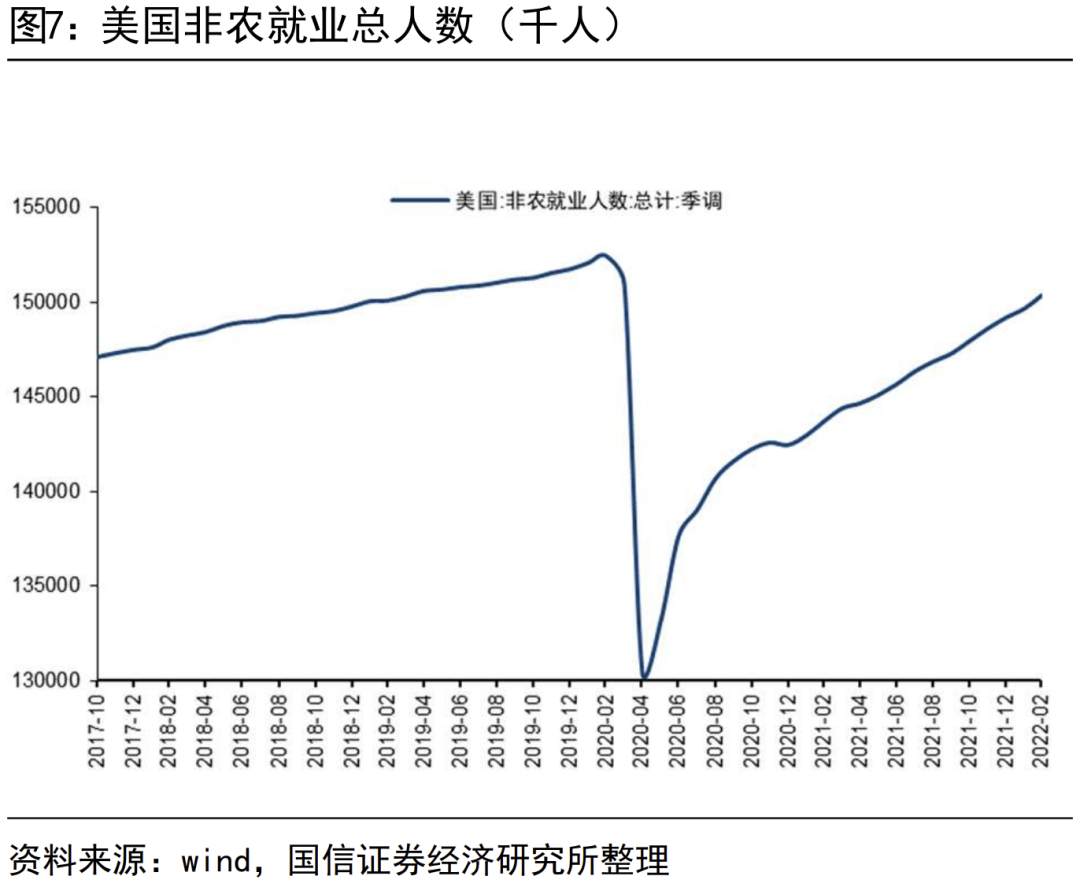

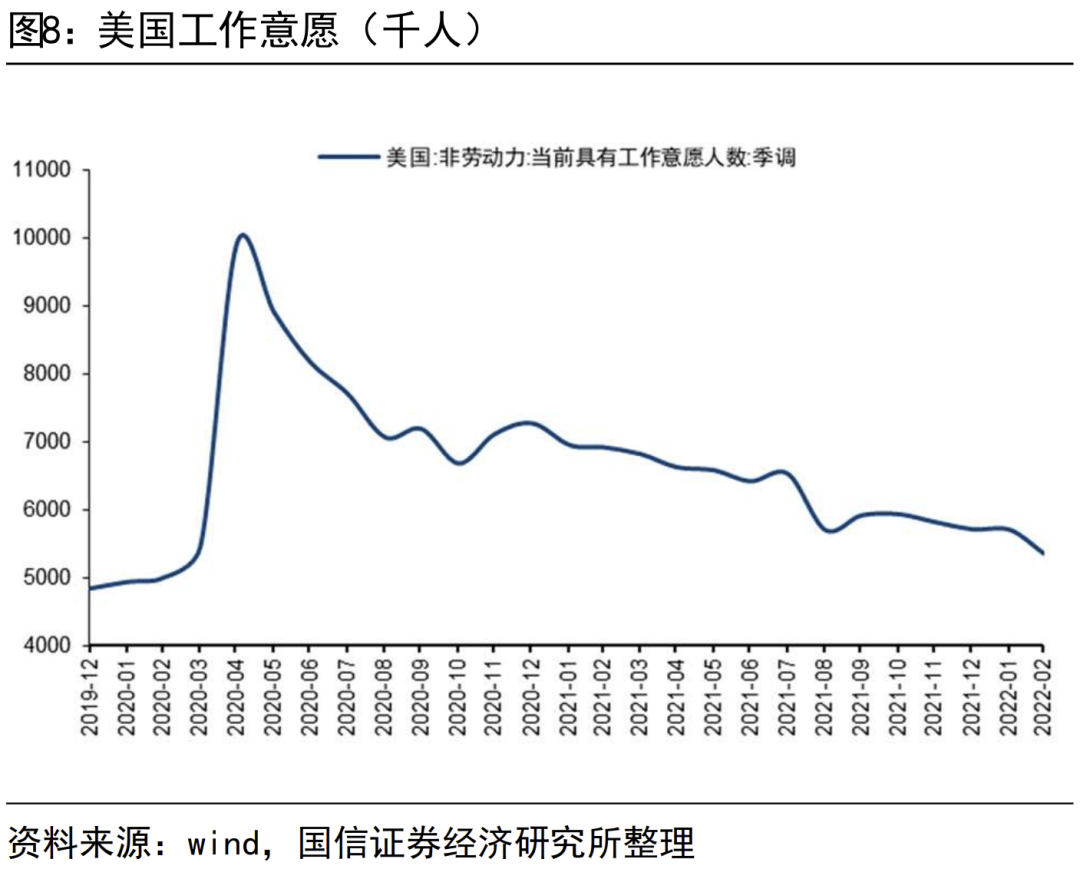

3、本轮基钦周期,美国联储采用了大水漫灌的情景,这在疫情期间的确逆转了以往美国陷入衰退的可能性,但超发天量货币引发的劳动力回流意愿不强(当前与疫情前比较,仍有200万就业缺口,然而有工作意愿人数已经和疫情前持平),以及严重的通货膨胀,这些都将对2022乃至2023年产生持续、深远的影响。

严峻的通货膨胀,已经传导到各个层面

美国正经历20年以来最严峻的通货膨胀。核心CPI已经超过了6%,能源同比增长了25%,交通同比增长20%,而最近的几个月,食品、住宅、服装都开始了明显的上涨趋势。

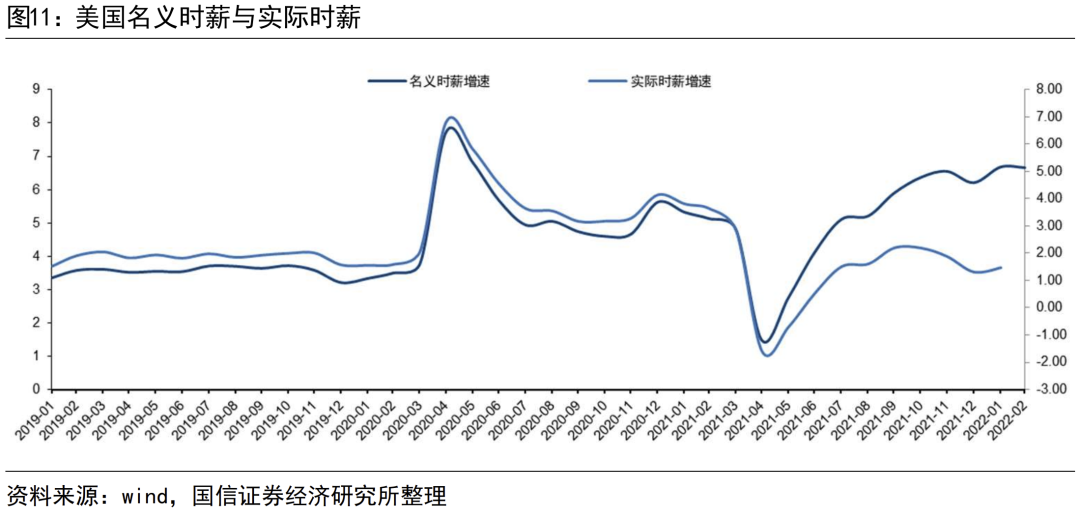

物价上涨的影响对于消费和股市都是深远的。以劳动者收入为例,直观的感觉是收入较去年提升了,名义时薪同比增长5%,但如果减去通胀(核心CPI)的话,其实际时薪增速只有1%,且高峰已过。

由于实际时薪,代表了消费者真实的购买力,因此,它的同比序列在历史上稳定地领先美国股市。即,实际时薪的同比是美股的前导指标。按照历史几十年的数据验证,它大约领先美股0-3个季度。本轮实际时薪同比的高点出现在2021年9月。

此外,劳动力成本的推升,也一定程度带给通胀更大的压力。在2021年下半年,我们对于美国通胀比市场要更警惕,担心其上行的速度会超过市场预期,并非当时能看到俄乌局势带来的能源及大宗品的上行压力,而是担心劳动力成本会向各个行业传导。

现在市场是处在加息周期的初期吗

一种教条的跟踪是:目前全球处在加息周期的初期。自2022年3月17日,美联储宣布加息25BP,距离上一次降息(2020年3月15日)正好过去了两整年的时间。然而,如果说历史上加息周期初期,对应的应该是经济的复苏,企业盈利的继续超预期,故而股票市场虽然先有调整,但一般2个月左右之后会再度上涨,假定机械复制这样的结论,是不是当下的美股也应该看多呢?

我们的观点恰恰相反。加息周期,不应该仅看央行利率,因为最近这些年美联储的中立性越来越淡薄,取而代之的是以货币方式努力解决一切问题,比如2018年Q4,市场刚调整3个月,鲍威尔的鹰派主张戛然而止;2020年的新冠疫情,美联储史无前例的一次性降息100BP;以及,这次通胀已经不再是温和的,然而就俄乌局势,美联储选择了仅仅加息25BP。

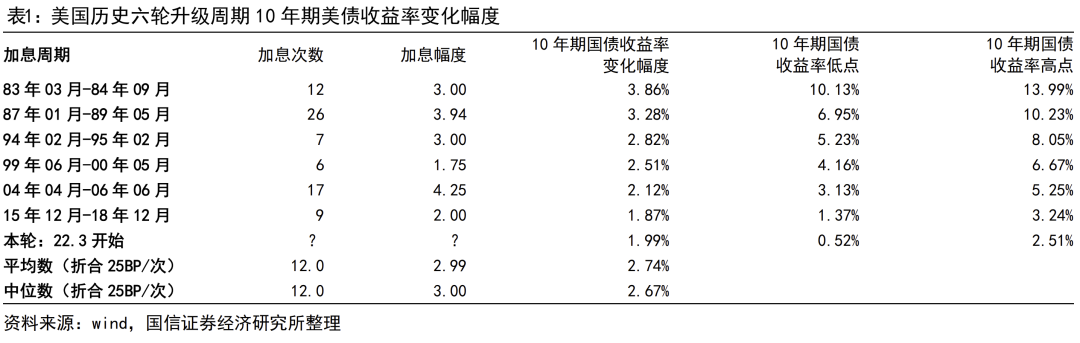

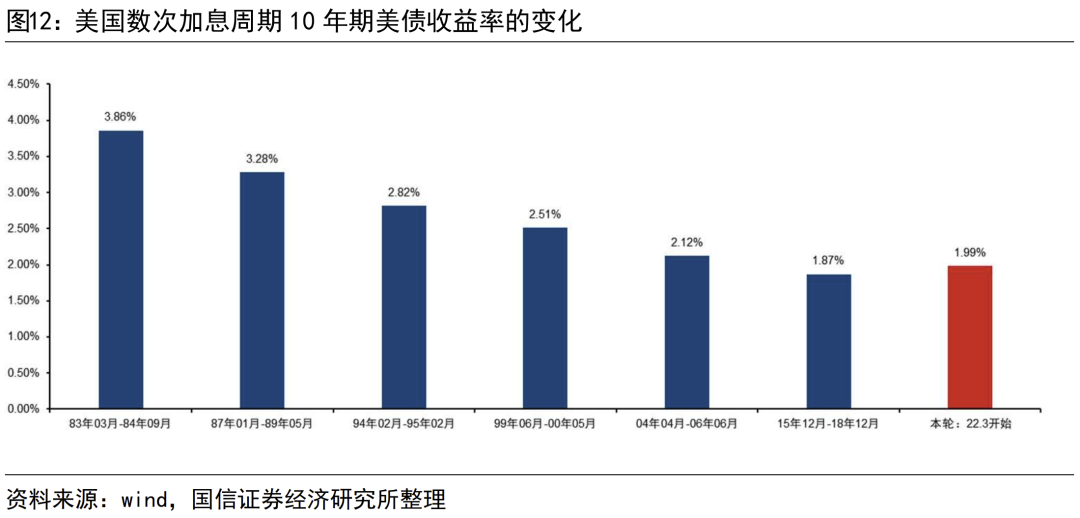

但市场并非对这些信息没有预判。我们以十年期国债收益率为锚,因为它既是投资人对远期经济的预期锚定,也是股票市场的折现率基础。我们的思路是,通过观察每次加息周期,10年期国债收益率的变化幅度,再对比当下,来判断当下加息周期的位置。

如上,从80年代以来,美国一共经历了6次加息周期,尽管每次加息周期中,10年期美债收益率的上涨幅度不同,但基本在200-300BP之间。其中,由于80年代美国国债收益率基础水平较高,因此80年代的两轮加息周期(83年4月-84年9月,以及87年01月-89年05月),国债收益率的变化幅度均超过了300BP。但从90年代以来,每轮加息周期其变化幅度逐渐缩小,且均小于300BP。

本轮加息周期,尽管2022年3月央行利率刚刚加息1次,但截至2022年3月27日,美债收益率的变化幅度已经达到了199%,这放在历史六轮升息周期中比较,已经超过了上轮的水平,接近04-06年的水平。

以此可见,尽管美联储的加息刚刚开始,但是市场交易的状态,绝非处在加息初期。

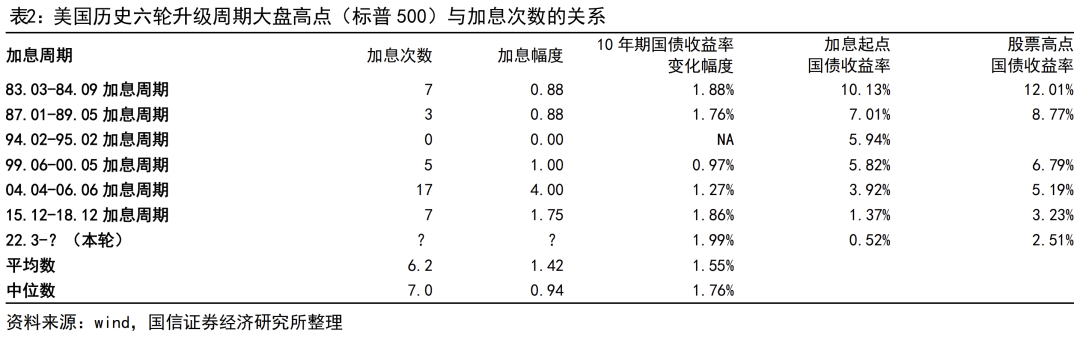

我们统计了历史上加息周期中,加息次数与股票高点的关系。实际上,央行利率的规律性反倒不如10年期国债收益率明显。按照历史统计,股票高点大约出现在国债收益率上行1.55%-1.76%的区域,若按照25BP一次加息,则股票市场高点大体出现在加息第6-7次的时间窗口。

而本次截至3月27日,美债收益率已经上行199BP,相当于近似加息8次。这也大概率暗示,美股已经处在下跌周期中。

美股将要下跌到什么位置

美股历史平均调整16-25%左右

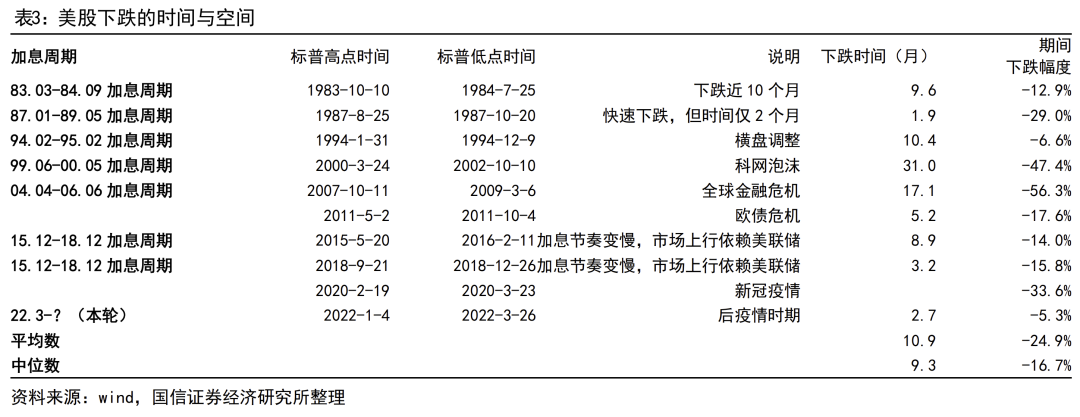

这个问题回答起来相对较难。我们的意思是,本次回调,到底是一个中周期级别的回调,还是一个短周期级别的回调,目前还较难确定。两者调整的幅度是不一样的。我们统计了80年代以来,美股的主要调整级别,如下:

并非每一次下跌都是加息周期所致。比如欧债危机、包括新冠疫情,但我们依然把主要的下跌统计出来。

数据显示,美股下跌的平均时间大约是9-10个月(这已经明显短于发展中国家的时间),下跌幅度16%-25%。

这里有几点需要说明:

1、本轮1月至3月的下跌,时间仅为2.7个月,显然时间不够;

2、本轮下跌幅度仅为5.3%,明显低于历史上的平均跌幅,因而幅度也不够;

3、历史上一个基钦周期级别的下跌,幅度大约为15%左右(1983年-1984年、1994-1995年、2011年欧债危机、2015年加息周期初段、2018年加息周期尾段),而中周期级别的下跌,则是下跌深度巨大的,均在30%以上(2000-2002年科网泡沫、2008年金融危机、2020年新冠疫情)。

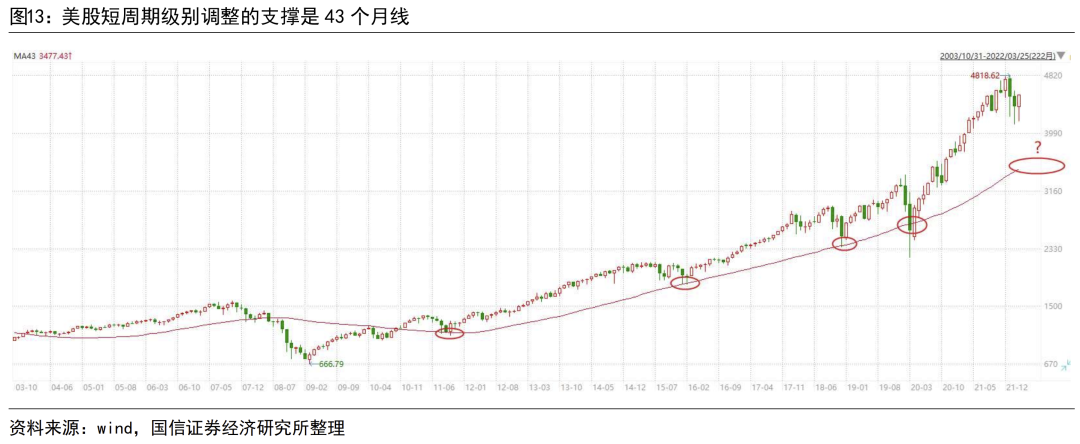

基钦周期线是第一个支撑观察

我们将43个月的月线称之为基钦周期线。自2008年金融危机以来,标普500共计四次回踩该支撑而重拾升势。

包括11年欧债危机、15-18年加息初段,15-18年加息末端,20年新冠疫情。但当下,指数距离43月线支撑较远,也远未到“支撑级”买入点。

本轮是否会出现中周期风险?

如果我们以10年期美债收益率与2年期美债收益率的差值,是否触及零轴,作为观察中周期危机的一个依据,它分别映射了科网泡沫(2000年2月首次转负),金融危机(2005年12月首次转负),新冠疫情(2019年8月触及零但未转负)。当下,该数值仅为0.18%,即代表了短期加息预期的2年期美债收益率上行速度,明显快过代表了未来经济前景的10年期美债收益率的上行速度。

如美联储依旧保持目前的加息主张,该指标将可能在Q2或者Q3触及零轴并转负。如果那样的话,我们需要思考的是,这是否对应着一轮中周期级别的调整。

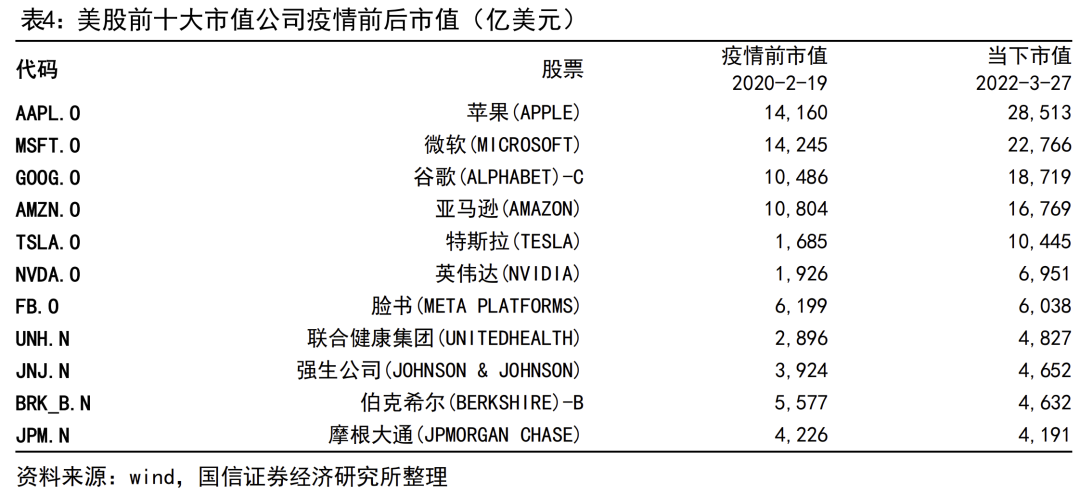

当然,这很大程度上取决于美联储的态度。也正是以为屡屡温和的美联储的态度,才保驾护航了美股数次危机。美股市值在疫情发生之后有了跳跃式的增长。

然而,周期的峰谷转换更是永恒的,伴随着严重的通胀,以及美国政府与北约在俄乌局势中的态度,商品价格的高企将会使得本轮通胀在美国以及欧洲变得压力更大,这让美联储的处境进退维谷。

在中国,由于2019-2021年中国央行并未像美联储那样采用大水漫灌式的货币刺激政策,而是非常克制于宏观杠杆的使用,这使得中国的通胀压力远低于美国及欧洲,同时央行的货币政策依然游刃有余。

美股下跌哪些板块有超额收益

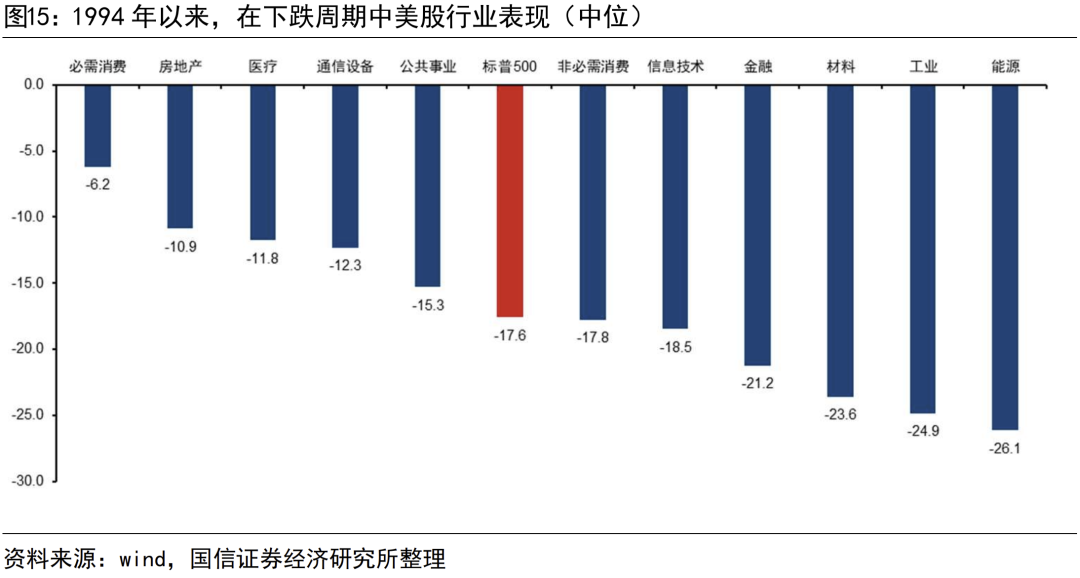

美股:下跌时期必需消费、房地产、医疗、通信设备、公用事业获得超额收益

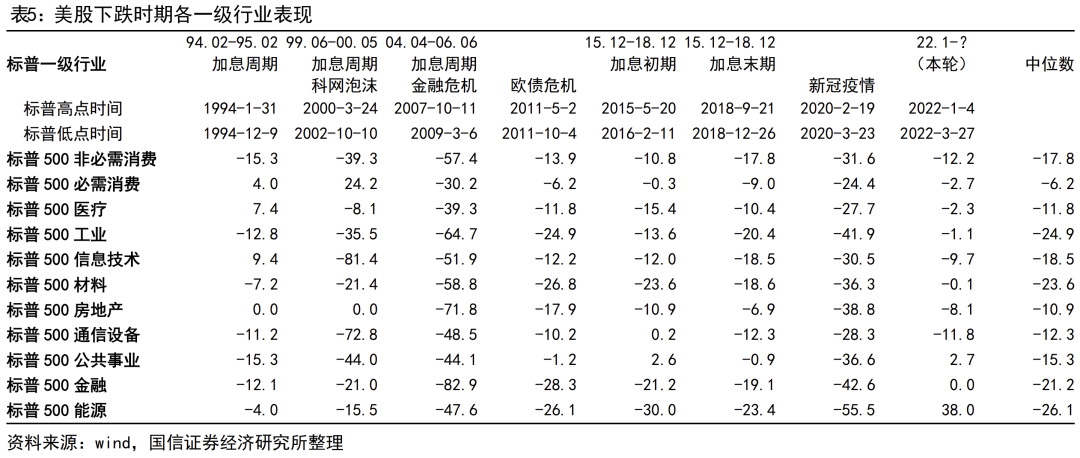

受制于数据的可及性,统计开始于1994年。我们整理了7轮下跌各个板块的走势,并以中位数的方式呈现。

在数次下跌的统计里:

超越大盘的有五个板块:依次是必需消费、房地产、医疗、通信设备、公用事业;跑输大盘的行业是能源、工业、材料、金融、信息技术、非必需消费;

由于历史上每一次下跌的触发因素不同,下跌幅度不同,以上统计仅是基于数次的中位数表现。

全球:日常消费、医疗保健、电信业务超额收益明显

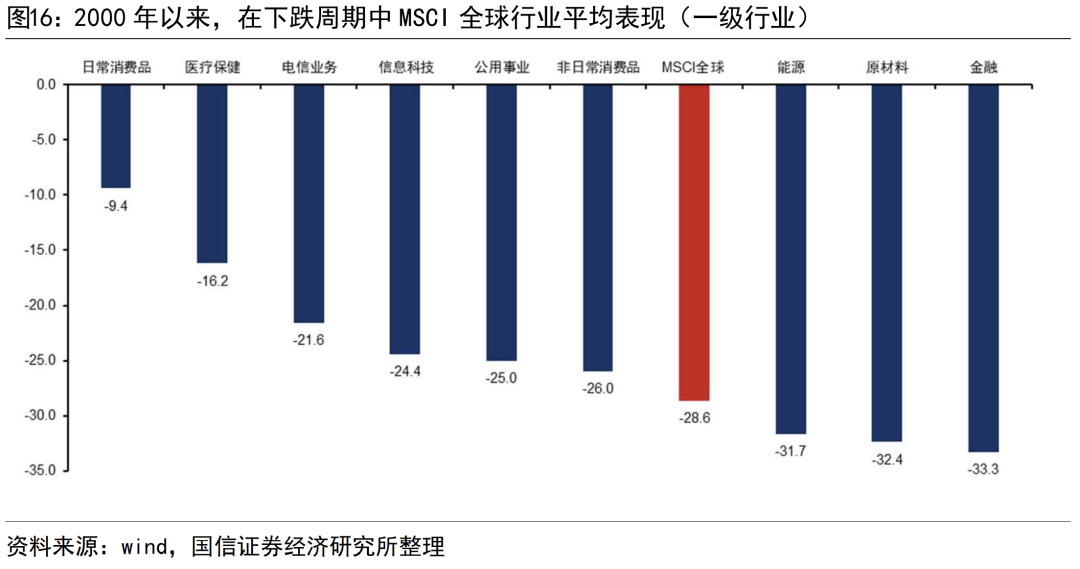

我们也统计了2000年以来的下跌过程中,全球行业表现(以MSCI一级与二级行业为参照),数据表明,日常消费、医疗保健、电信业务、信息科技、公用事业、非日常消费品获得超额收益;而能源、原材料、金融跑输大盘。

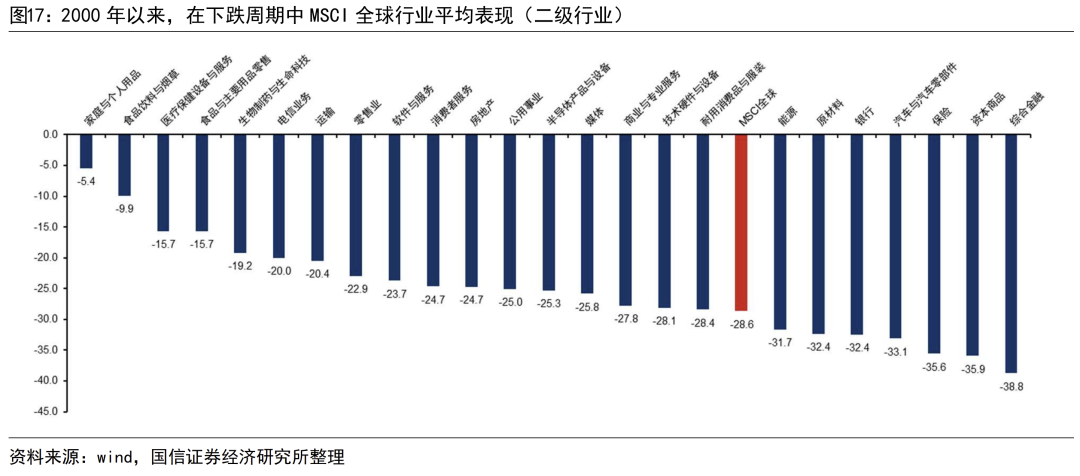

在二级行业里,大幅获得超额收益的板块主要是家庭与个人用品、食品饮料与烟草、医疗保健设备与服务、食品与主要用品零售、生物制药与生命科技、电信业务。

简而言之,食品饮料、医药、电信、公用事业等几个方向,可视为未来可能的机会所在,也可能通过全球板块相互映射,在港股体现出来其超额收益。

风险提示:疫情发展的不确定性,经济周期下行的风险,俄乌局势发展的不确定性,美联储加息的风险。

本文编选自学恒的海外观察微信公众号,作者:王学恒,智通财经编辑:杨万林