2022年1-2月全国规模以上工业企业利润同比增长5.0%,比2021年12月高0.8ppt。工业增加值回升、减税降费带动工企利润增加。但是,结构上工业企业盈利并不均衡,上游企业盈利增速较快,而下游企业盈利压力仍在。展望未来,中金认为,上游产品保供政策效果将继续显现,需求压力仍需政策发力,叠加疫情影响,工业企业利润有可能放缓。

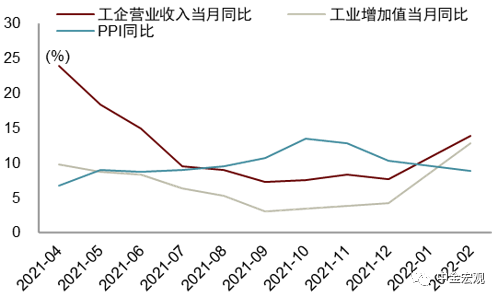

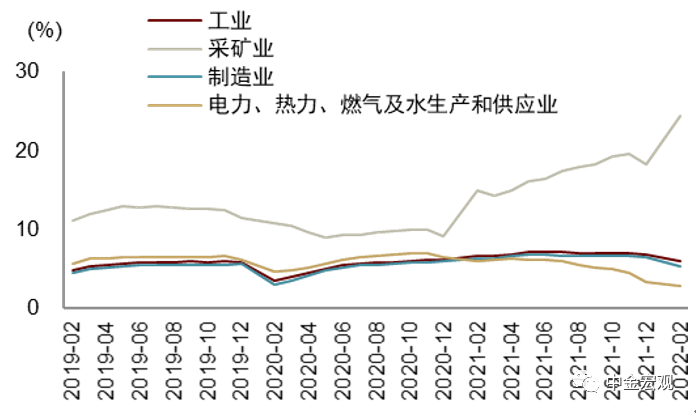

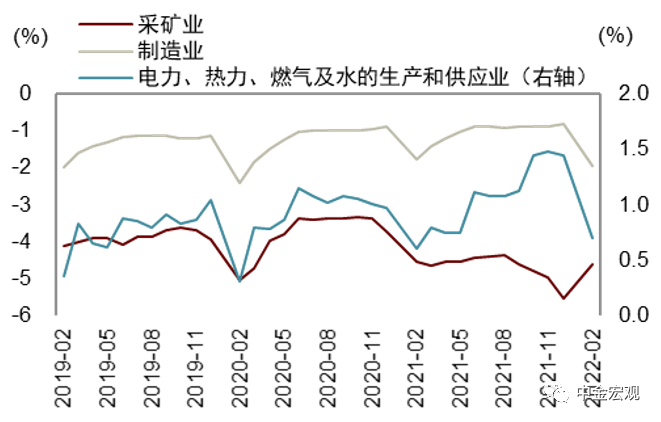

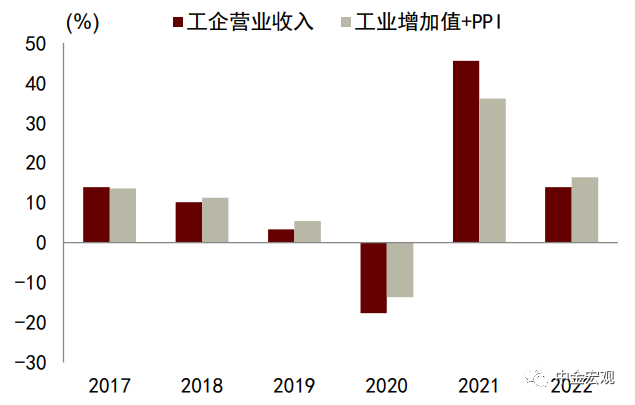

工业增加值增长带动利润回升。收入端,量升价降。2022年1月工业增加值同比增速为3.86%,2月同比增速为12.80%,而2021年12月同比增速为4.30%。2022年1月PPI同比增速为9.10%,2月同比增速为8.80%,低于2021年12月的10.30%,自2021年10月以来呈现持续回落态势。在量的推动下,2022年1-2月工业企业营业收入同比增长13.90%,较2021年12月高出1.6ppt。成本端,受大宗商品的影响,成本有所上升。2022年1-2月,工业企业营业成本率为83.91%,比2021年12月增加0.17ppt。其中,采矿业营业成本率较2021年12月有所下降,而制造业和电力、热力、燃气及水生产和供应业均有所上升,反映了目前下游工业企业的成本压力仍在。工业企业费用有所下降,反映了减税降费对企业的支持作用。2022年-2月工业企业每百元营业收入中的费用为8.27元,比2021年12月减少0.32元。PPI下降导致工业企业营业利润率略有下降。2022年1-2月工业企业整体利润率为5.97%,比2021年12月下降0.84ppt。其中,采矿业同比增速上升至24.46%(2021年12月为18.21%),制造业同比增速下降至5.24%(2021年12月为6.53%),电力、热力、燃气及水生产和供应业同比增速下降至2.78%(2021年12月为3.28%)。

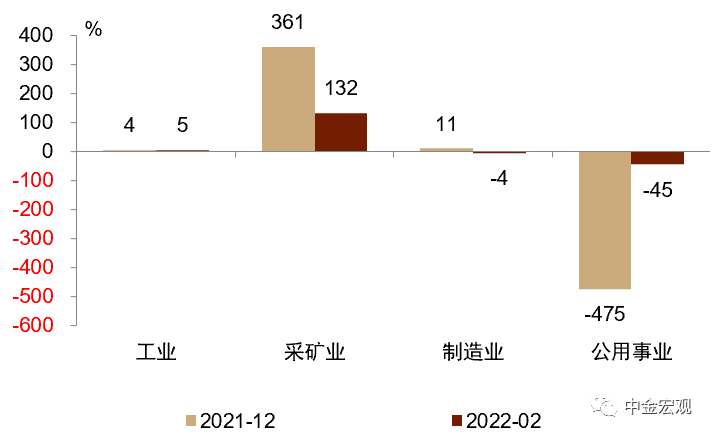

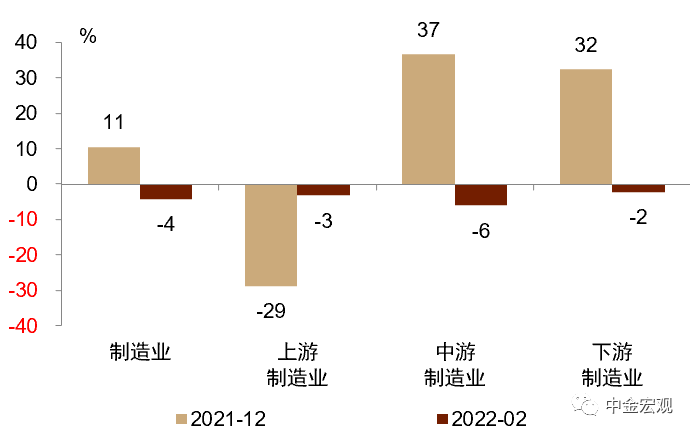

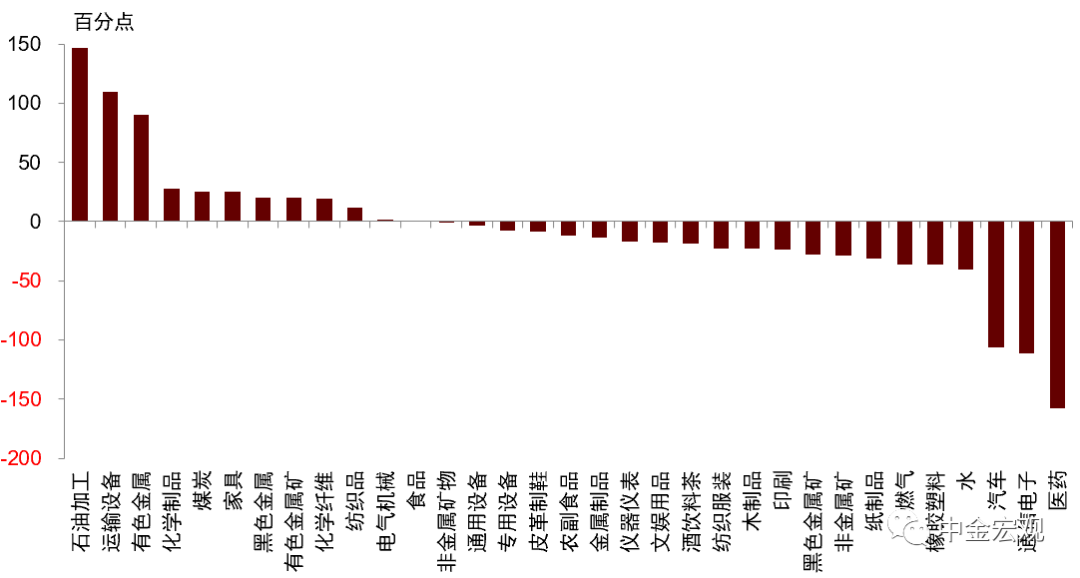

分行业来看,中下游制造业利润增速下滑较大。采矿业、制造业1-2月利润增速分别较12月下滑228.9和14.7个百分点,其中中下游制造业利润增速分别下降43%和35%,医药、电子、汽车等行业由于12月单月利润高增长,1-2月增速回落幅度较大。对工业利润提振最大的是电力热力行业,从去年11-12月的亏损中走出、实现正利润。采矿业利润增幅和公用事业利润降幅同步收窄,反映了利润在行业间再平衡的趋势。

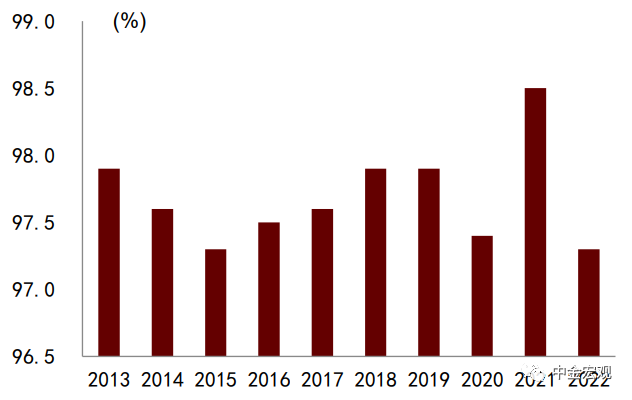

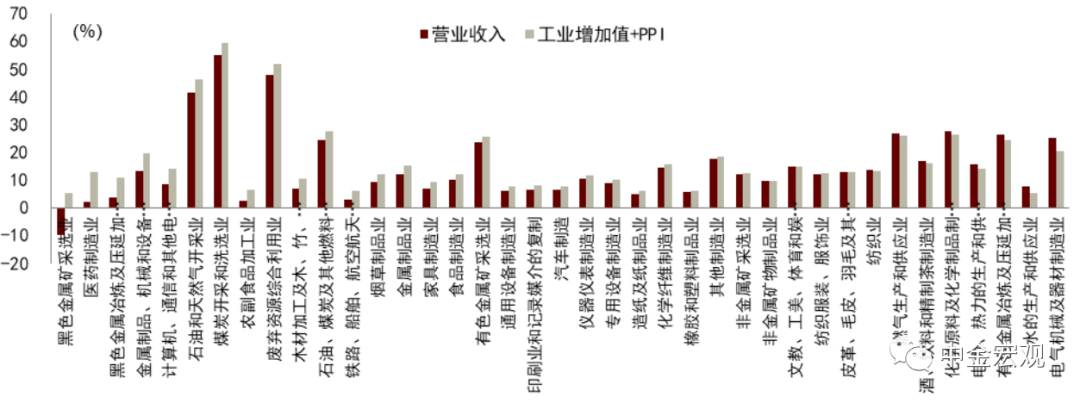

产品销售率较低或致部分行业工业增加值与工业企业营业收入背离。除了采矿业等高增加值率行业占比上升等因素以外,1-2月产品销售率(销售产值和工业总产值的比率)较低(1-2月为97.3%,为近十年最低值)或也导致了业增加值同比增速与工业企业营业收入和PPI同比增速之和有所背离。1-2月后者高于前者2.5个百分点,为近年来同期较高值。分行业来看,1-2月在39个工业行业中共有30个行业的工业增加值和PPI同比增速之和高于营业收入同比增速,差距排名前三的行业为:黑色金属矿采选业(15.2ppt)、医药制造业(10.7ppt)、黑色金属冶炼及压延加工业(7.3ppt)。

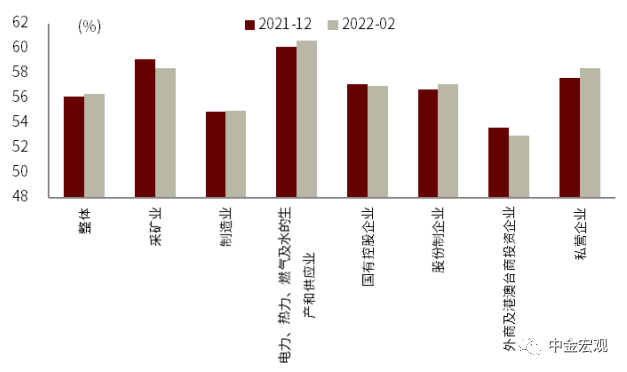

资产负债率略有上升。2022年1-2月工业企业整体资产负债率56.3%,比2021年12月上升0.2ppt。其中,采矿业资产负债率为58.4%,比2021年12月下降0.7ppt;制造业资产负债率为55.0%,比2021年12月上升0.1ppt;电力、热力、燃气及水生产和供应业为60.6%,比2021年12月上升0.5ppt。

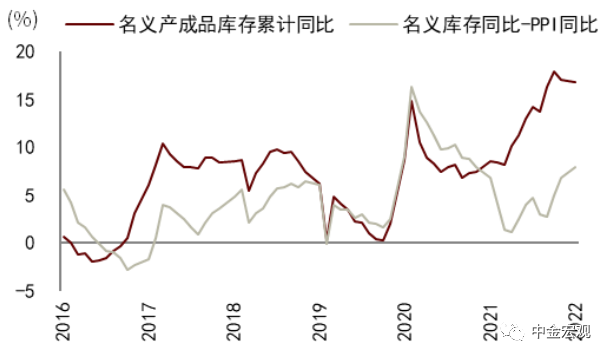

实际库存有所上升。2022年1-2月产成品名义库存累计同比增加16.8%,较2021年12月下降0.3ppt。在减去PPI之后,2022年1-2月产成品实际库存累计同比增加8.0%,较2021年12月上升1.2ppt。

图表1:工企营业收入、工业增加值与 PPI 同比

资料来源:万得资讯,中金公司研究部

图表2:工企利润与 PPI 同比

资料来源:万得资讯,中金公司研究部

图表3:累计营业利润率

资料来源:万得资讯,中金公司研究部

图表4:投资收益、营业外收入等因素占收入比重

资料来源:万得资讯,中金公司研究部

图表5:工业企业利润总额同比增速

资料来源:万得资讯,中金公司研究部

图表6:制造业利润总额同比增速

资料来源:万得资讯,中金公司研究部

图表7:1-2月利润总额同比增速较12月的变化

资料来源:万得资讯,中金公司研究部

图表8:1-2月工企营业收入同比增速与工业增加值和PPI同比增速之和

资料来源:万得资讯,中金公司研究部

图表9:1-2月工业企业产品销售率

资料来源:万得资讯,中金公司研究部

图表10:2022年1-2月分行业营业收入同比增速与工业增加值和PPI同比增速之和

资料来源:万得资讯,中金公司研究部

图表11:资产负债率

资料来源:万得资讯,中金公司研究部

图表12:名义和实际产成品存货同比

资料来源:万得资讯,中金公司研究部

上周高频数据跟踪

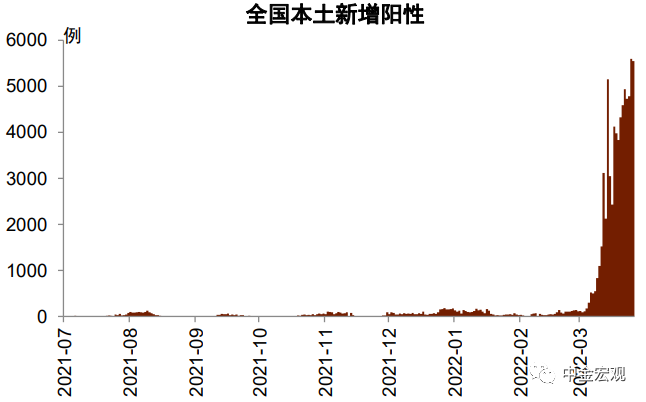

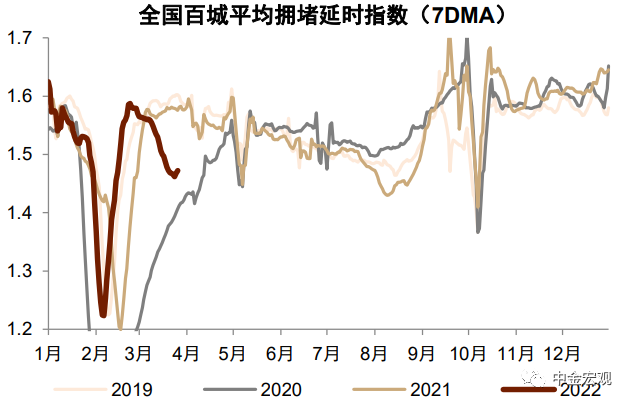

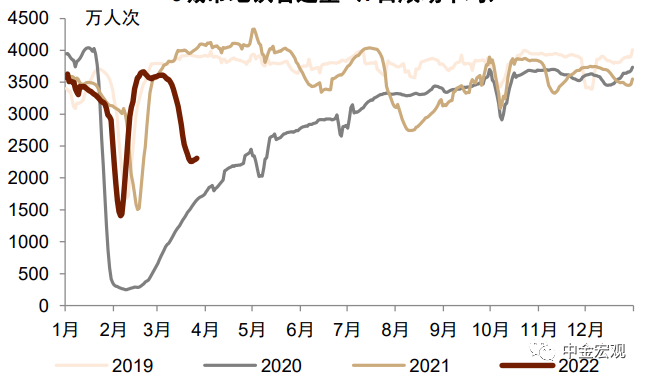

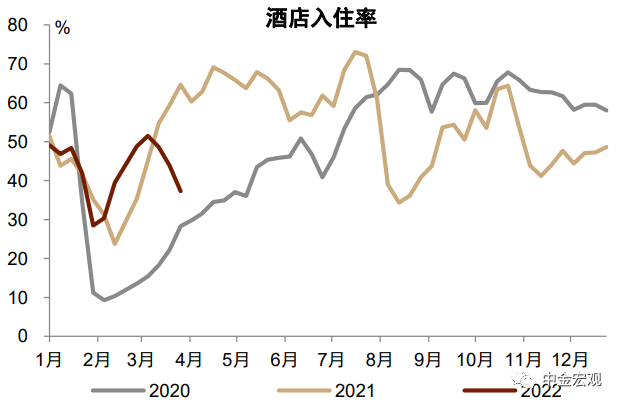

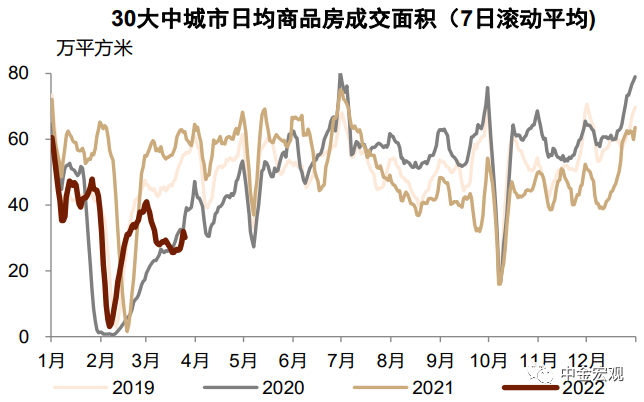

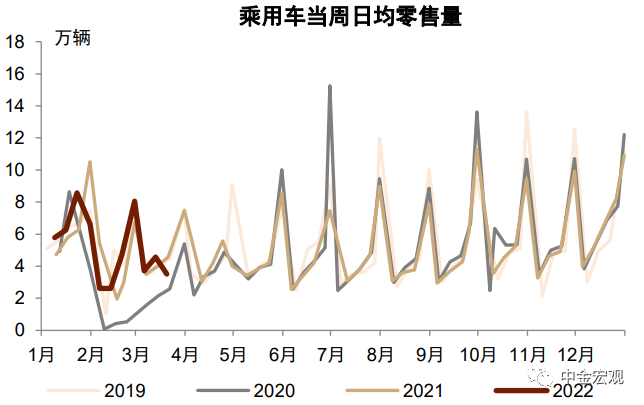

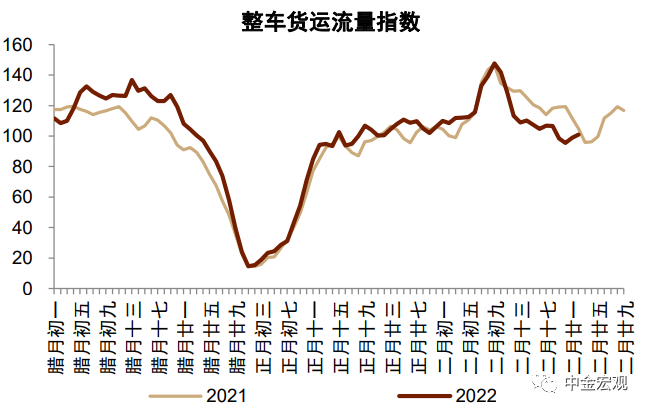

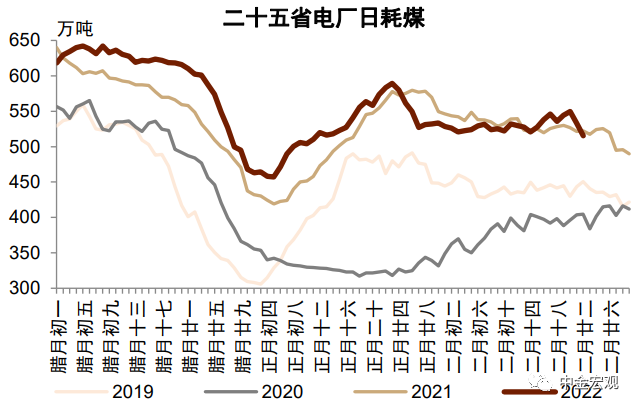

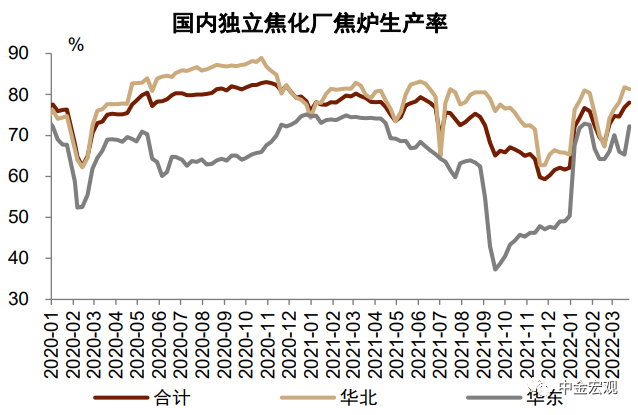

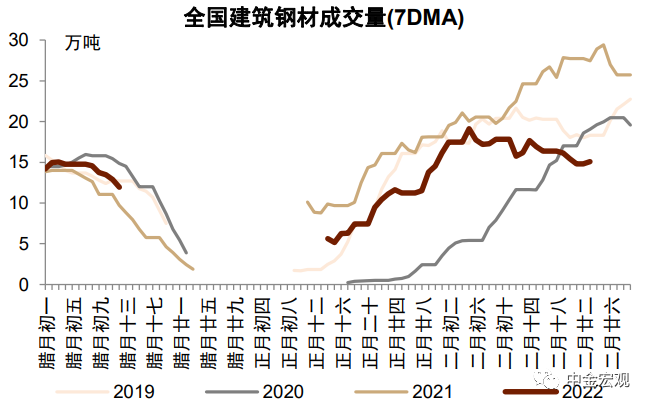

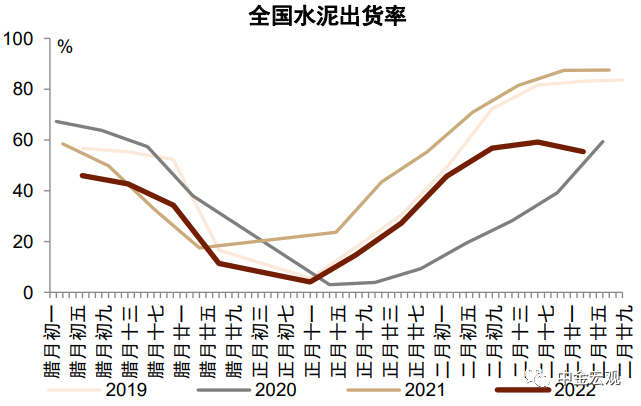

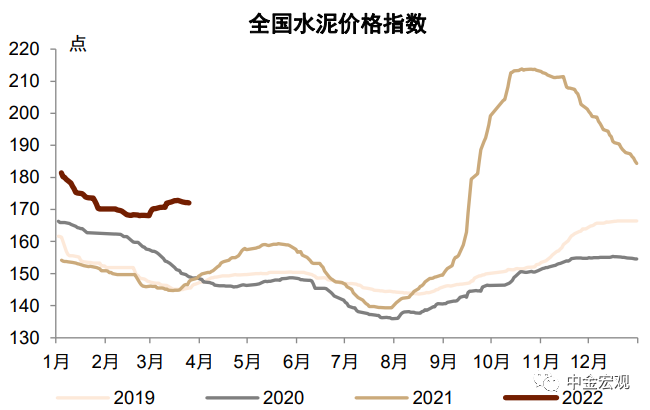

本土新增阳性病例维持高位,疫情对人员流动和消费形成持续压制。上周平均每天新增本土阳性病例数量在5000例左右,为2020年3月以来的新高。疫情反弹对密接型、聚集型消费形成压制。全国迁徙规模指数周环比下降26.6%,9大城市地铁客运量周环比下降5.6%,酒店入住率下降6.6个百分点至37.3%,日均乘用车零售量下降23.4%。建筑施工也受到影响,水泥出货率周环比逆季节性下降3.7个百分点,建筑钢材成交量也逆季节性下降7.9%。

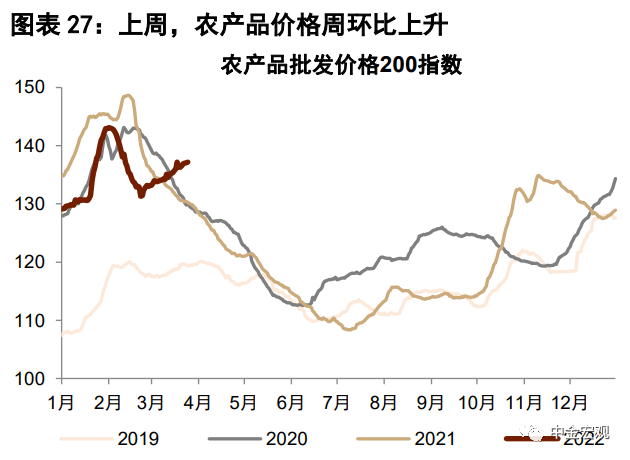

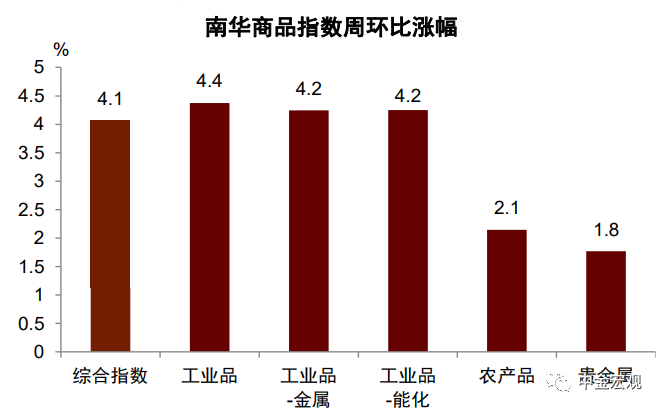

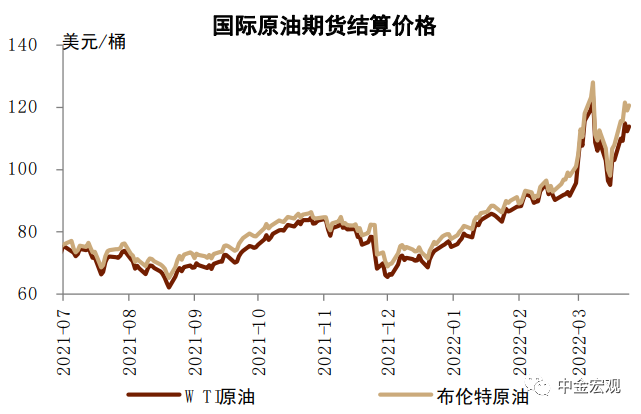

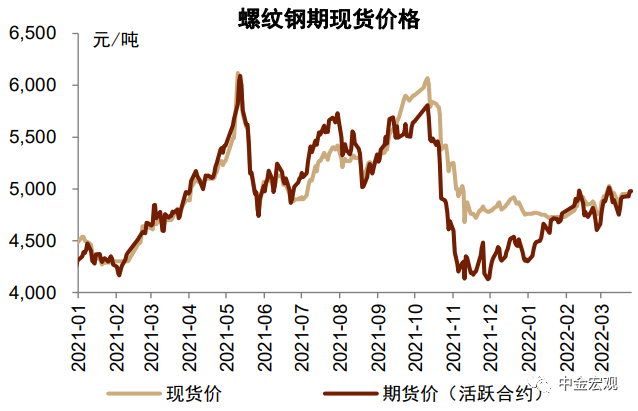

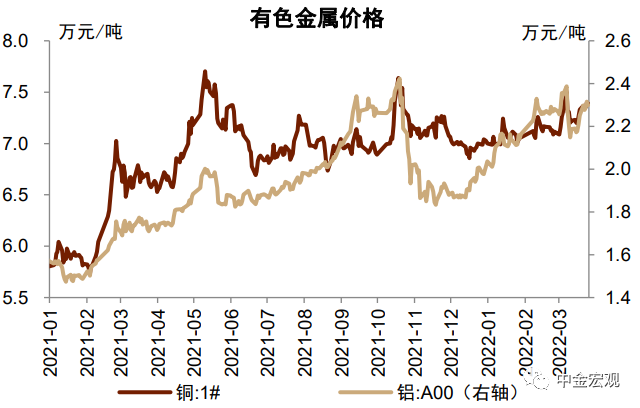

农产品价格高位波动,国际油价涨势又启。上周,菜篮子产品批发价格200指数保持高位,为2017年以来同期新高。全国蔬菜价格持续在高位波动,受天气、疫情、汽柴油价格及运输费用上涨等多重因素影响。国际原油价格再度大涨,上周布伦特原油结算价格周环比上涨11.8%,重回120美元/桶以上。国内螺纹钢、铜、铝价格周环比分别上涨0.6%、0.8%、2.1%。

上周国内重要政策

3月21日,李克强主持召开国务院常务会议,强调要保持经济运行在合理区间,保持资本市场平稳健康发展。一是加大稳健货币政策对实体经济的支持力度,不搞“大水漫灌”,同时运用货币政策工具保持社会融资适度增长。二是保持政策稳定性,防止出台不利于市场预期的政策。三是按照市场化法治化国际化原则,营造稳定透明可预期的市场环境。四是密切跟踪国内外形势,采取措施提振市场信心。五是稳外贸稳外资,保持人民币汇率基本稳定和国际收支基本平衡。[1]

3月23日,发改委发布《氢能产业发展中长期规划(2021-2035 年)》,到2025年,形成较为完善的氢能产业发展制度政策环境,产业创新能力显著提高,基本掌握核心技术和制造工艺,初步建立较为完整的供应链和产业体系;加快推进质子交换膜燃料电池技术创新,开发关键材料;探索在氢能应用规模较大的地区设立制氢基地;支持符合条件的氢能企业在科创板、创业板等注册上市融资;重点推进氢燃料电池中重型车辆应用。[2]

3月25日,发改委、商务部发布印发《市场准入负面清单(2022年版)》,提出要强化反垄断监管,防止资本无序扩张、野蛮生长、违规炒作,冲击经济社会发展秩序;要进一步健全完善与市场准入负面清单制度相适应的准入机制、审批机制、社会信用体系和激励惩戒机制、商事登记制度等,系统集成、协同高效地推进市场准入制度改革工作。[3]

3月25日,国务院发布关于落实《政府工作报告》重点工作分工的意见,要求做好经济金融领域风险防范和处置工作。加强风险预警、防控机制和能力建设,设立金融稳定保障基金,发挥存款保险制度和行业保障基金的作用,运用市场化、法治化方式化解风险隐患,牢牢守住不发生系统性风险的底线。深化中小银行股权结构和公司治理改革,加快不良资产处置。完善民营企业债券融资支持机制,全面实行股票发行注册制,促进资本市场平稳健康发展。[4]

图表13:上周,全国本土新增例阳性累计超过3万例

资料来源:万得资讯,中金公司研究部

图表14:上周,全国百城拥堵指数周环比下降

资料来源:万得资讯,中金公司研究部

图表15:上周,9城市地铁客运量周环比下降

资料来源:万得资讯,中金公司研究部

图表16:3月第3周,酒店入住率周环比下降

资料来源:万得资讯,中金公司研究部

图表17:上周,商品房成交面积周环比上升

资料来源:万得资讯,中金公司研究部

图表18:3月第3周,乘用车零售量周环比下降

资料来源:万得资讯,中金公司研究部

图表19:上周,全国整车货运流量周环比下降

资料来源:万得资讯,中金公司研究部

图表20:上周,二十五省电厂日耗煤周环比上升

资料来源:万得资讯,中金公司研究部

图表21:上周,全国焦炉生产率周环比上升

资料来源:万得资讯,中金公司研究部

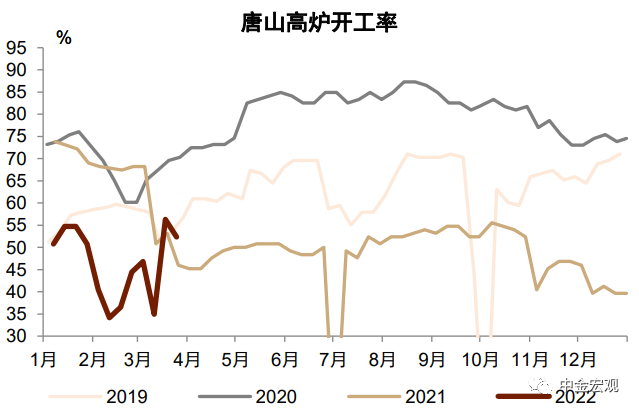

图表22:上周,唐山高炉开工率周环比下降

资料来源:万得资讯,中金公司研究部

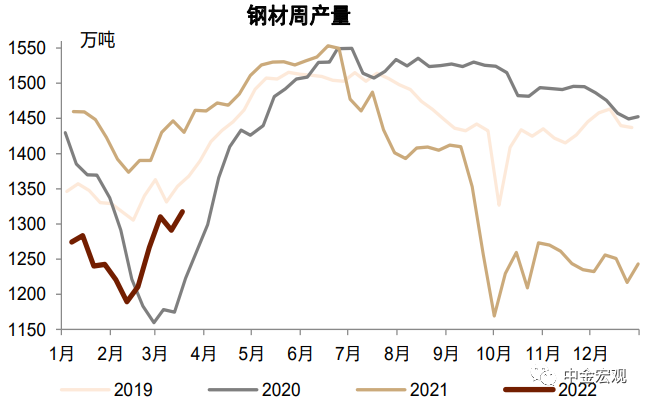

图表23:上周,钢材产量周环比上升

资料来源:万得资讯,中金公司研究部

图表24:上周,建筑钢材日均成交量下降

资料来源:万得资讯,中金公司研究部

图表25:上周,水泥出货率周环比下降

资料来源:万得资讯,中金公司研究部

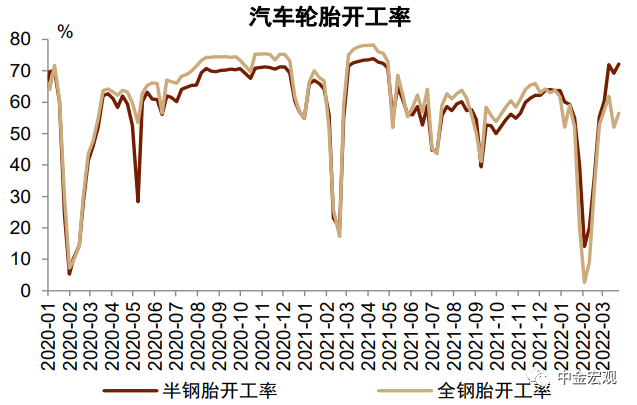

图表26:上周,汽车轮胎开工率周环比上升

资料来源:万得资讯,中金公司研究部

每周分类价格走势

图表27:上周,农产品价格周环比上升

资料来源:万得资讯,中金公司研究部

图表28:上周,国内商品期货价格上升

资料来源:万得资讯,中金公司研究部

图表29:上周,南华商品综合指数周环比上升

资料来源:万得资讯,中金公司研究部

图表30:上周,国际原油价格周环比上升

资料来源:万得资讯,中金公司研究部

图表31:上周,螺纹钢期货价格周环比上升

资料来源:万得资讯,中金公司研究部

图表32:上周,有色金属价格周环比上升

资料来源:万得资讯,中金公司研究部

图表33:上周,水泥价格周环比下降

资料来源:万得资讯,中金公司研究部

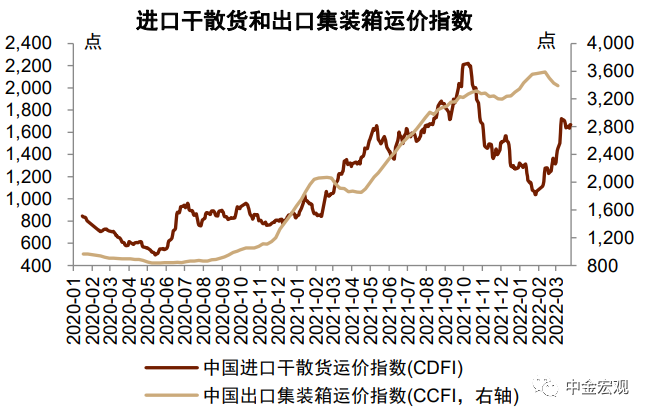

图表34:上周,进口干散货运价周环比上升

资料来源:万得资讯,中金公司研究部

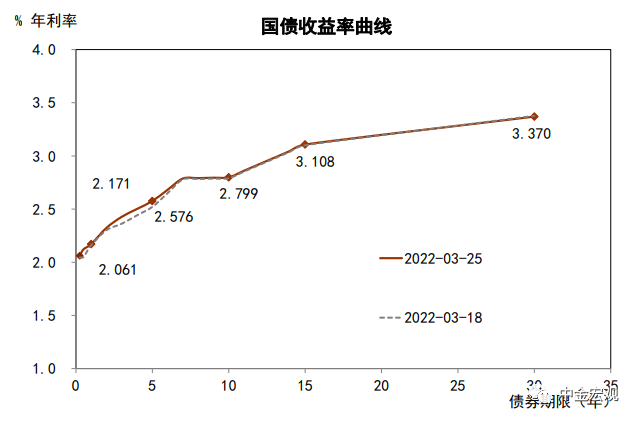

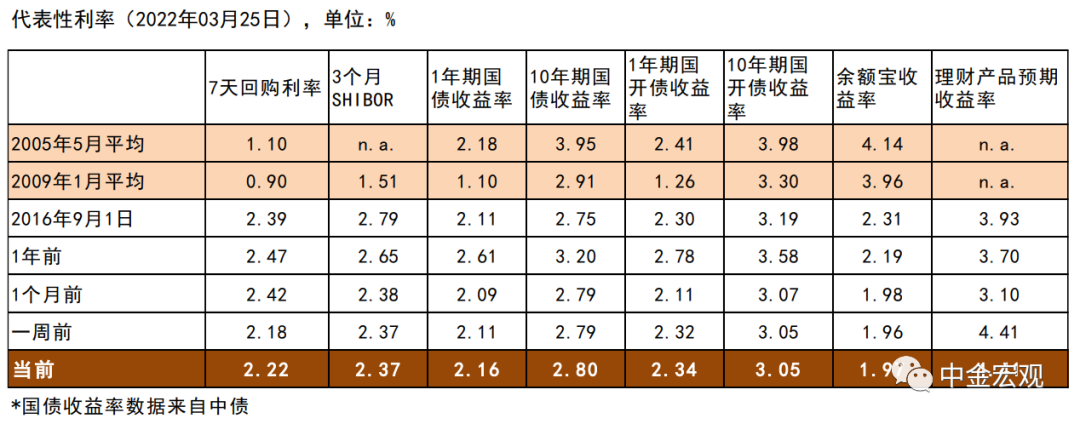

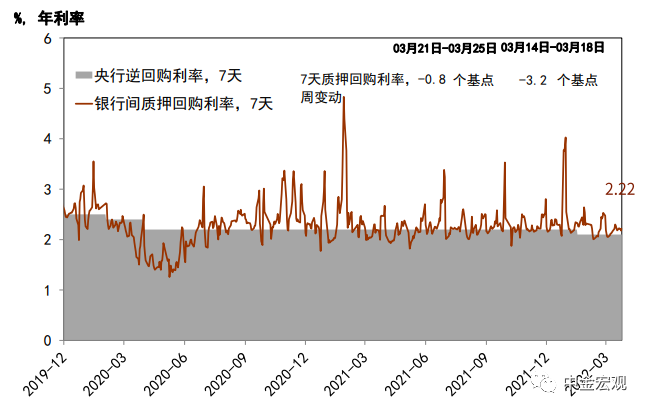

周流动性收紧,短端国债收益率有所升高。上周R007从2.18%上升4bp至2.22%,高于央行7天逆回购利率2.10%。3个月SHIBOR保持在2.37%。1年期国债收益率从2.11%上升5bp至2.16%,10年期国债收益率上升1bp至2.80%。

金融市场高频指标

图表35:上周国债收益率曲线持平

资料来源:CEIC,中金公司研究部

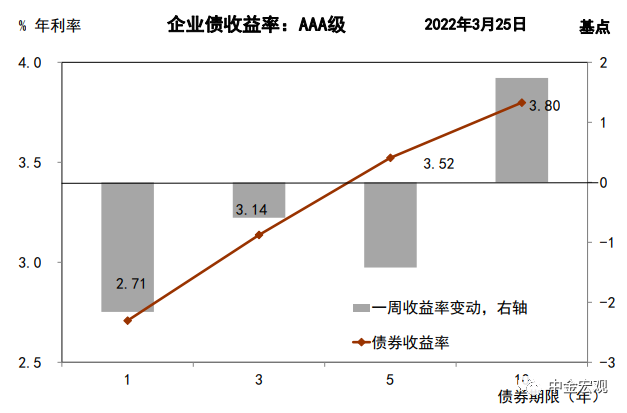

图表36:上周AAA级企业债收益率曲线陡峭化

资料来源:万得资讯,中金公司研究部

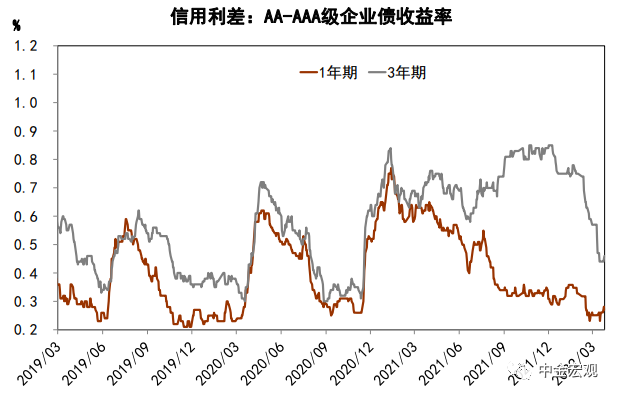

图表37:上周1年期、3年期企业债信用利差均上升

资料来源:万得资讯,中金公司研究部

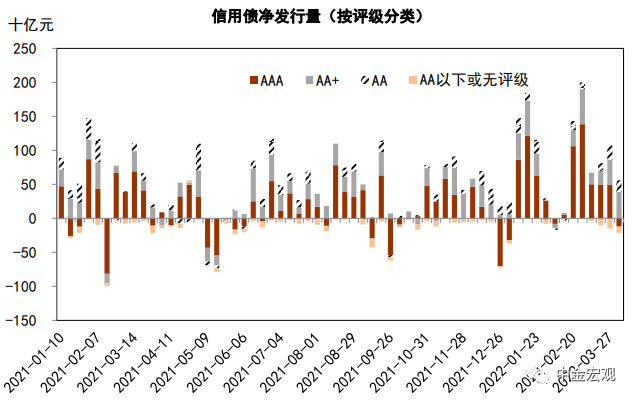

图表38:上周信用债发行减少

资料来源:万得资讯,中金公司研究部

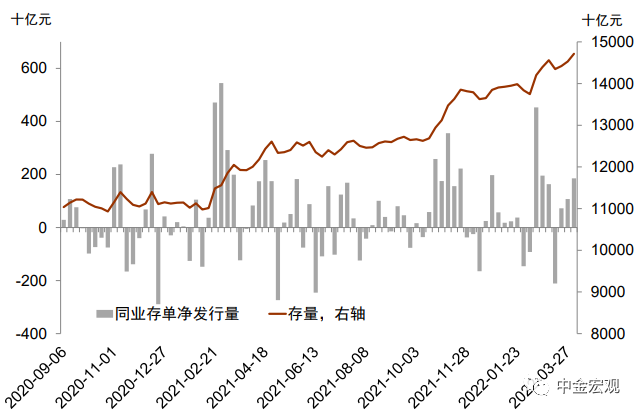

图表39:上周同业存单净发行量上升

资料来源:万得资讯,中金公司研究部

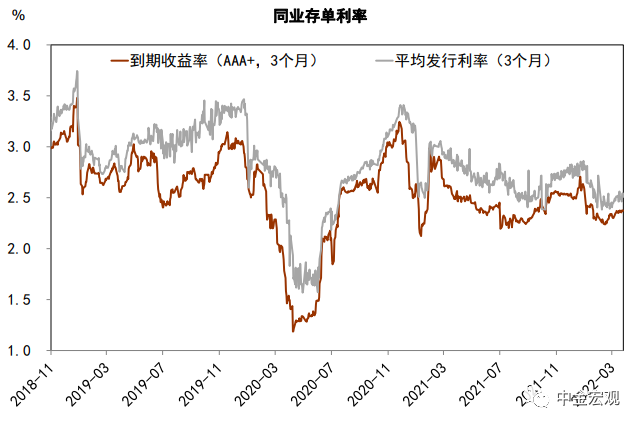

图表40:上周同业存单平均发行利率下降

资料来源:万得资讯,中金公司研究部

图表41:上周银行间流动性有所收紧

资料来源:CEIC,万得资讯,中金公司研究部

货币和财政政策高频风向标

图表42:上周银行间回购利率环比下降

资料来源:万得资讯,中金公司研究部

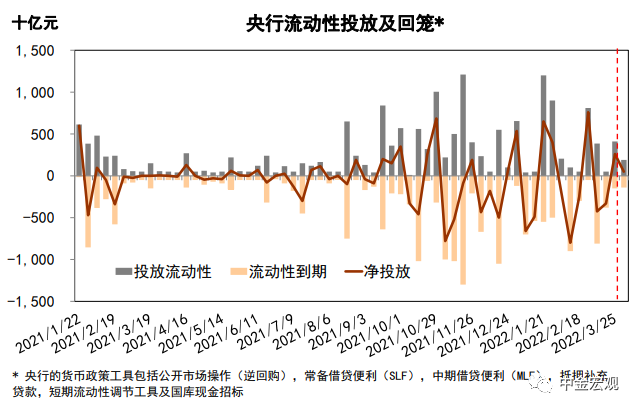

图表43:上周央行净投放50亿元流动性

资料来源:万得资讯,中金公司研究部

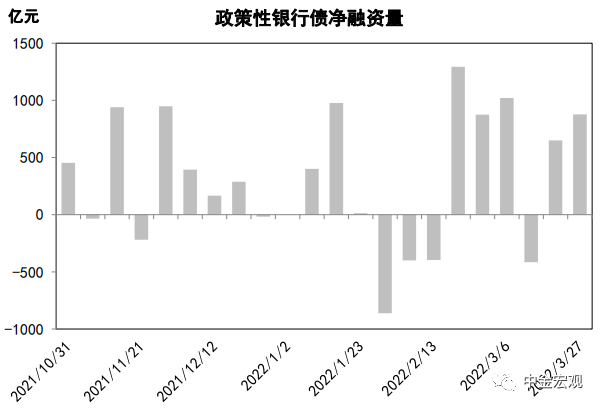

图表44:上周政策性银行债净发行为880亿元

资料来源:万得资讯,中金公司研究部

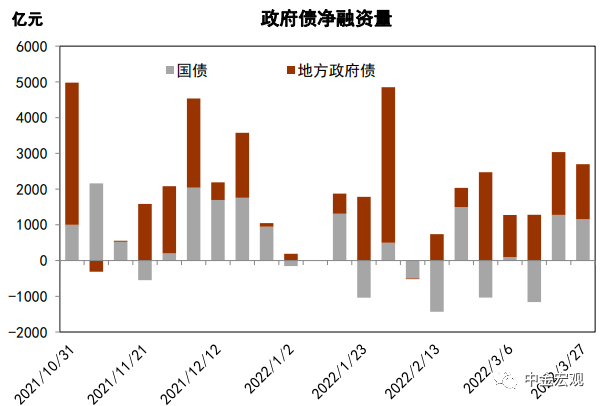

图表45:上周政府债净发行2697亿元

资料来源:中国债券信息网,万得资讯,中金公司研究部

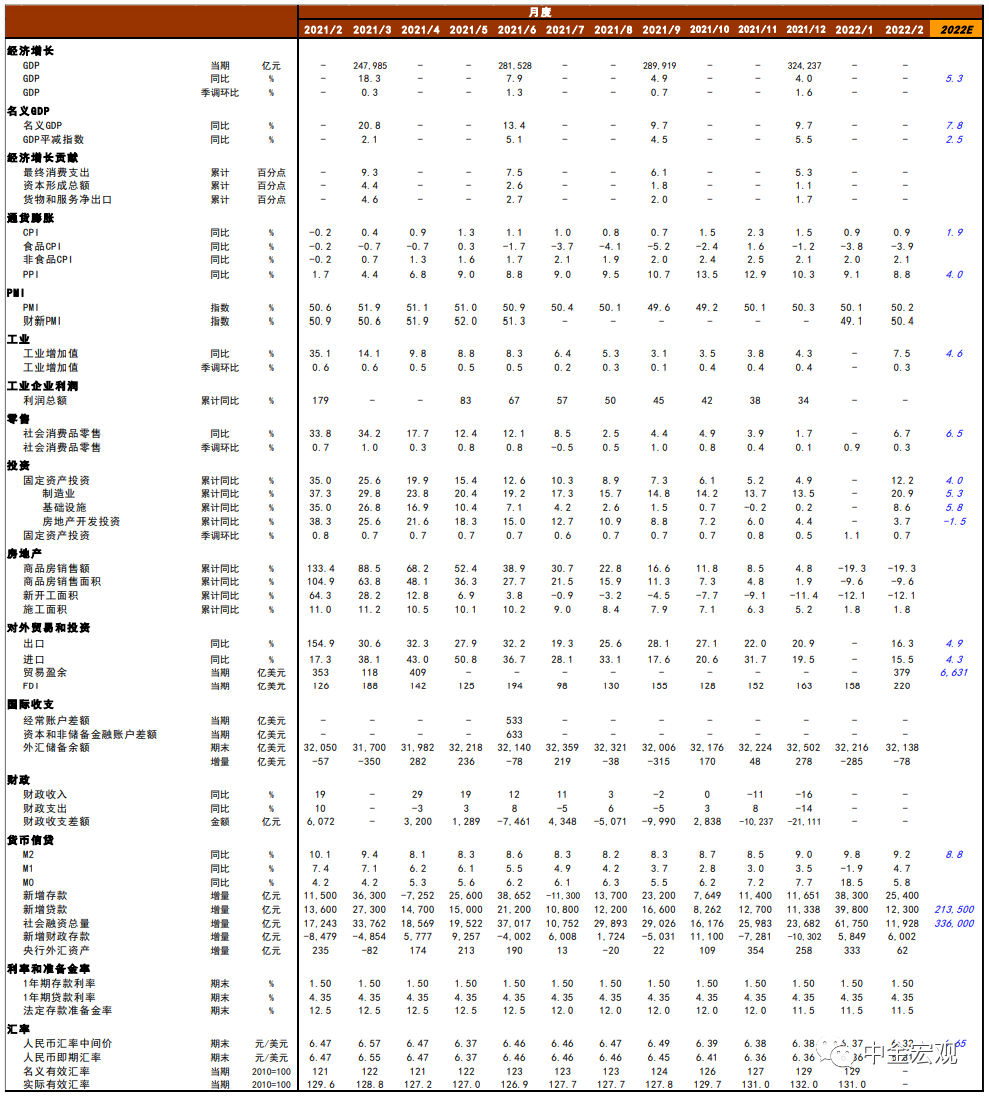

图表46:主要宏观经济指标及预测

资料来源:国家统计局,海关总署,中国人民银行,外汇管理局,财政部,商务部,Markit,CEIC,万得资讯,中金公司研究部

本文选编自“中金宏观”;智通财经编辑:韩永昌。