康臣药业2021年的业绩稳健增长,研产销能力持续提升,业务间协同效应趋于明显.....年报新鲜出炉的康臣药业(01681),给市场带来太多惊喜。

智通财经APP了解到,3月23日,康臣药业公布了其2021年年报。财报显示,2021年公司业绩整体实现稳健增长,总营收首次突破20亿大关,达到20.45亿元,同比增加约16.6%;归母净利润约为5.9亿元,同比增长18.3%,实现持续增长。

康臣药业之所以能在整体市场较为疲软的行情下实现营收与利润双丰收,得益于其深耕国内肾病口服现代中成药市场和医用成像对比剂市场而建立起的领先优势,以及公司在传统中成药市场积累的雄厚基础。并且随着"1+6"产品线逐步完善,多元化产业线之间的协同发展也正成为康臣业绩增长中不容忽视的重要力量,在为公司未来带来新增长点的同时,也在促进其内在价值不断释放。

持续稳健派息,核心产品力表现亮眼

作为中成药领域中肾病市场的领导者,康臣药业能实现营收利润逆市增长的同时,派息分红保持稳健,便已直观地向投资者展现了自身的内在价值。

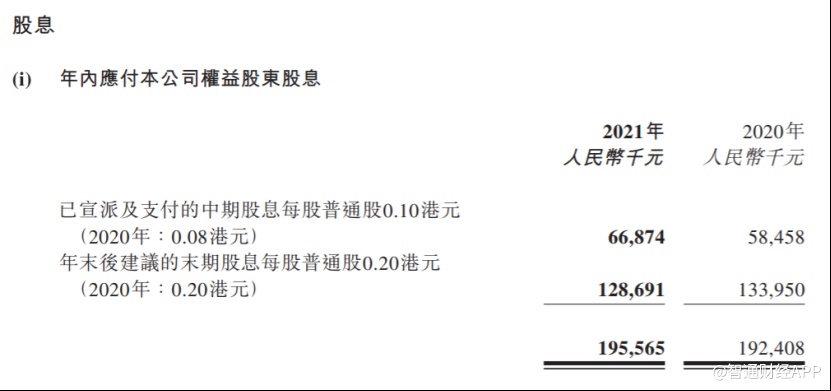

财报显示,在营收利润同比增速均超过15%的业绩同时,公司也保持了稳健的分红派息。年报中公司预计期末将派发股息每股0.2港元,累计全年派息每股0.3港元。值得一提的是,自康臣药业上市以来,公司每年派息比例均基本维持在当年利润的30%至1/3,此次公司派息约占本年度盈利的33.3%。

康臣药业整体业绩表现优异,盈利能力逆势增长,这主要源于公司全力打造“1+6”产品线的同时,药业分部和玉林制药分部展现出了较为强劲的核心产品力。

据智通财经APP了解,药业分部一直以来都是康臣药业稳健发展的支柱,2021年药业分部也继续扮演了稳定公司业绩的重要基石。

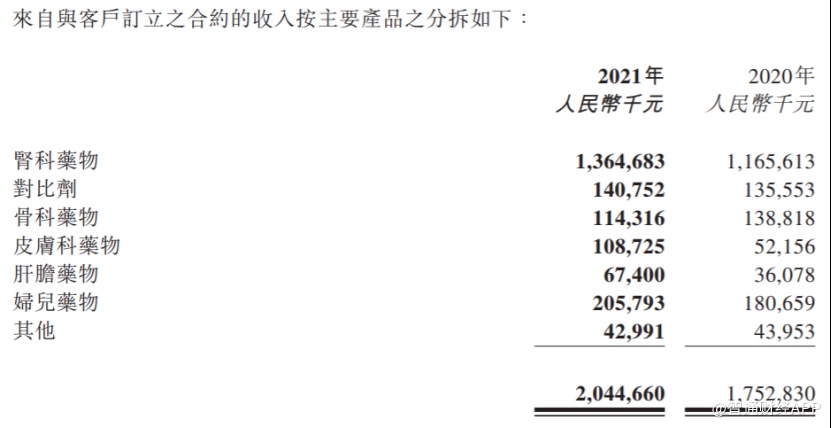

财报显示,2021年公司肾科系列获得销售收入约13.65亿元,较去年同比增长约17.1%。其中,龙头产品尿毒清颗粒保持稳健增长,获销售收入13.13亿元,同比增长16.7%。并且在2021年降肌酐类中成药市场中,尿毒清颗粒的市场份额超过33%,位居第一名,销售额和市场份额均达历史新高。在2021年正式公布的《中成药治疗优势病种(CKD)临床应用指南》中,尿毒清颗粒更以唯一“强推荐”的身份进入指南,进一步强化了公司临床推广的学术基础,充分彰显出尿毒清颗粒的临床价值。

与此同时,尿毒清颗粒还被纳入国家基药目录品种,并在2021版国家医保目录中保持甲类。可见凭借超30年的市场验证、循证医学和系统生物学研究,尿毒清颗粒显然已成为国内肾病中成药第一品牌。

另外,康臣药业另一拳头产品益肾化湿颗粒也业绩出色,当期实现销售收入0.52亿元,同比增长33.8%。值得一提的是,2021年益肾化湿颗粒在2021版国家医保目录中解除处方限制的同时,还获得了《糖尿病肾病病症结合诊疗指南》1A级推荐。这无疑进一步验证了该产品能够有效降低尿蛋白,延缓肾功能受损。随着未来产品销售不断扩容,康臣有望将其打造成继尿毒清颗粒之后的又一大肾科品种。

在影像产品线领域,2021年康臣药业通过采取灵活应对集采、加速推进一致性评价、利用核心专家影响力以及品牌建设夯实核心客户基础等措施,不断推动影像板块业绩稳健增长。

公司当期医用成像对比剂的销售收入约为1.41亿元,仍然稳占国内磁共振成像对比剂市场前列。核磁共振产品线重磅产品钆喷酸葡胺注射液进入《钆对比剂临床安全性应用中国专家建议》,获得市场认可及专家共识推荐。

值得一提的是,在CT产品线方面,康乐显®碘帕醇注射液以高纯度、高浓度、低粘度、低渗透压的卓越理化特性已获得客户的高度认可。目前,康乐显®成功在多地举办上市会,实现14个省份挂网,累计覆盖161家医院,今后有望为公司勾勒出一条新的业绩增长曲线。

除了持续推动肾科、影像产品线向纵深发展外,康臣还在快速拓展现有妇儿、骨伤、皮肤、肝胆及消化系列产品。

以妇儿产品线为例,2021年,公司妇儿药物的销售收入突破2亿元,达到2.06亿元,同比增长超13.9%。其中,源力康®右旋糖酐铁口服溶液是唯一进入国家基药、医保目录的口服液补铁剂。凭借其口感好、安全性高及目录准入优势,当前已成为《营养性贫血临床路径》等多种指导的推荐用药。同时,公司还推进了源力康50mg的规格替换,服用更方便,有望在未来助力销量快速增长。

此外,康臣药业其他妇儿产品如盐酸西替利嗪口服溶液也已进入2021版国家医保目录乙类。未来公司还将将导入依托红霉素混悬液、止血灵等产品,不断丰富妇儿产品的品类。

而从整体来看,目前康臣药业共有66款产品进入2021版国家医保目录,保持强劲发展势头,医保药品目录内的产品带来的放量效应无疑也将进一步确认公司后续的业绩增长趋势。同时,公司的处方药和OTC业务通过双品牌、多渠道、全终端的立体化覆盖和上量,逆势稳健增长。

玉药分部实现扭亏为盈,改革调整迎来收获期

药业分部的稳定增长,在巩固公司发展基石的同时,玉药分部经过2年的改革调整,在“品牌+渠道+终端”战略指导下,最终跨过改革深水区,并实现了调整整顿后的扭亏为盈。

财报显示,玉林制药分部取得销售收入约为3.12亿元,同比增长超22.8%,净利润达到0.17亿元。

实际上,玉药分部实现改革调整后的扭亏为盈,也从侧面印证了康臣一直以来坚定打造“品牌、渠道、终端”三位一体销售模式的策略的正确性。在长达2年的改革调整以及营销渠道建设中,康臣无疑已把准玉林制药经营破局的脉搏,通过工作重点调整为终端开发、终端建设与终端销售上量上,再通过提高终端纯销速度,加速消化渠道库存,从而实现终端纯销速度与渠道铺货速度趋向平衡。

在2021年中期业绩发布会上,公司管理层表示玉林制药的渠道库存已经处于合理的水平,下半年工作重心将持续向终端倾斜,不断深化终端纯销工作。显然玉药分部扭亏为盈的财报正是康臣取得的丰硕改革成果。

提升研产销一体化竞争优势

在实现核心品种销售不断上量的同时,“练好内功”也是康臣药业实现战略聚焦的重要一环。进一步提升研产销一体化能力、积极探索创新研发合作机会,有望助力公司后续实现非线性爆发式增长。

康臣药业在“自主研发和联合研发并重”的研发策略引导下,通过自主研发取得新进展,通过合作研发打开新局面。

在自主研发层面,报告期内,康乐显®碘帕醇注射液一致性评价已完成生产验证;碘克沙醇、全氟丙烷脂质微球和碳酸镧原料药完成中试;益肾化湿颗粒矫味项目完成工艺验证及稳定性研究并向广东省药品监督管理局提交备案申请;黄芪散微丸II期临床研究完成超60%病例入组等。

公司预计在2022年内完成钆喷酸葡胺注射液、碘帕醇注射液和碘克沙醇注射液的一致性评价的申报注册工作,黄芪散微丸II期临床研究实现100%病例入组。

合作研发上,2021年,康臣药业联合药明康德、倍特药业等业界领先药企,在肾科创新药与造影剂产品研发及原料药保障方面强强联手,打造公司可持续性发展的新起点,同时还与澳门科技大学、中国科学院深圳先进技术研究院合作,进一步探究药物机理。与两家公司实现在研发层面的合作探索,有望加快康臣药业产品的迭代升级,优化利润结构,实现未来盈利能力的进一步增长。

在生产层面,康臣药业则正加快建设新疆霍尔果斯生产基地,不断完善产能布局,该基地预计2022年上半年可开展试运营投产工作。更加可喜的是,于2021年开始,康臣葯业(霍尔果斯)有限公司可在十年内享受包括「五减五免」税收优惠政策在内的各项扶持,这将对康臣药业的利润回报产生明显的效益。

而在市场销售层面,2021年康臣药业的新零售与外贸板块持续发力,多管道控销开花结果。报告期内,公司各新零售自营平台也有突破性进展,实现了多模式齐头并进,药品+大健康产品双线共轨发展。外贸方面,正骨水、罗汉果菊花颗粒完成印尼注册,截至2021年12月底,公司产品已在28个国家销售,康臣、玉药系列产品正陆续走向国际。

综上所述,作为一个商业化能力已被市场验证的优质标的,康臣药业凭借稳定的产品线、稳定增长的市占率、稳定的业绩增长、稳定的研发创新联合体、稳定健康的现金流以及稳定的派息政策,已开启了一条持续向上的估值增长曲线。

在这一坚实基础下,康臣药业依托自身在中成药业务领域的优势,逐渐向创新药领域实现战略聚焦,有望进一步深化公研产销一体化竞争优势,不断释放自身的内在价值。