说也奇怪,港股市场中总有些上市公司靠着“大气”的名字、“名不副实”的业务在招摇过市,比如市值仅1.93亿港元(单位下同),最近遭遇连环跌的中国生物资源(08129)。

1995年,可以说是Internet26年发展史上最为热火的一年,不但加入Internet的用户增加了上千万之多,而且诞生了Internet之上的信息产业取得了突飞猛进的效果。华尔街的炒家们一夜之间将Netscape公司从1700万美元“炒”到20亿美元的身价,各地特别是亚太地区的Internet经营业成为众矢之的服务业。

看到大趋势,香港编剧梁立人及电脑专家刘文建赶紧成立了九方科技控股有限公司,主营九方文字输入系统。后来,因为电子数码产品的火爆,对适用于多个界面的输入系统的需求也日益迫切,1999年9月,该公司在香港推出语言输入系统,成为中文输入系统的典范。

靠“智能”语音输入系统站住脚的九方科技,2008年5月,却宣布将名称从“九方科技”改为“中国生物资源”,并在6月16日开始生效。

一个跟电脑打交道的公司硬生生地更名为“中国生物资源”,这真的好么?据智通财经了解,这一切还得从当年的一次战略布局说起,2008年4月,中国生物资源在广东云浮的龙化山兴建了首座以“罗定红菌”及自有以原创知识产权“双流加”酒精糟液压氧发酵技术建立的“生物(木薯)能源系统”试点。

因这么点副业,就兴师动众地抛弃了原先“科网股”的名称,的确搞不清当时该公司管理层的思维。而换名后,中国生物资源并未发展生物产业,而是坐实了“仙股”地位,截至2017年7月17日的9年间,该股跌去近14个点,成交量约219.24亿股,加权均价不足1毛钱,涉及金额20.7亿。

名叫生物资源,做“科网股”生意的同时,近几年,该公司还不停地将业务触手伸及放贷、证券投资等“金融”产业,俨然成为了一个“综合性”业务公司。

1822.7万买回三块牌照

发展电脑软件及语音输入系统的中国生物资源,近日发布公告,公司作为买方,拟向郑佩玲收购Master Ace70%的股本及贷款,代价1822.7万,由买方以现金按金及部分的承兑票据支付,期限2年。

具体而言,250万,为可退还按金及买卖销售股份、销售贷款的代价的部分付款,将由买方于签订买卖协议日期起计10个营业日内支付予卖方。(弦外之音是,若收购失效,这250万是可以退的)。

余下的1527.7万,大部分为承兑票据。按代价支付方式,其中的1500万,将由买方在完成时以发行的承兑票据予卖方而支付;最后72.7万,则将由买方在完成时支付予卖方(也就是尾款)。

从账面来看,届时,这笔收购只需要中国生物资源拿出约322.7万的现金,这对任何一家公司来说,都算得上“人性化”。但回过头,这家电脑软件公司买Master Ace是喝目的?

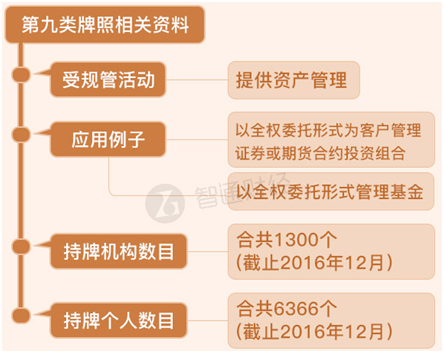

智通财经查阅到,Master Ace主要从事投资控股。紧接订立协议前,由卖方拥有70%及公司拥有30%。Master Ace目前持有骏昇证券及骏昇资产管理的全部已发行股本。骏昇证券持有第1类(证券交易)牌照;骏昇资产管理持有第4类(就证券提供意见)及第9类(资产管理)牌照。

明白了吧,中国生物资源取得70%的股本及贷款,就是为了三块券商牌照。因为要在香港开展不同的金融业务,需要向证监会申请不同种类的牌照,目前牌照主要分为1-9类,各类别功能不同。因获得相关牌照的难度越来越大,现在流行的获取方式都是通过收购,如2016年,泛海集团便已10.97亿的代价收购了相关本地的全牌照券商华富国际。

1822.7万买来3块牌照,其价格也并不是太离谱。因为不考虑资产优劣性等问题,泛海集团光一块牌照的价格差不多就要1.2亿。更何况,卖方还对中国生物资源作了业绩保证:截至2017年12月31日止年度,目标集团的经审核综合纯利不少于0(意思就是盈利,哪怕是1元也成);截至2018年12月31日止年度,经审核综合纯利不少于500万港元。

代价不算贵,还有业绩承诺,可惜的是二级市场并没看懂中国生物资源的意图。截至7月17日,该股盘面一度跌过18.92%,处于跌幅榜前列,后在收盘前一小时回升,最终下跌6.76%,报0.069元,成交量902.00万股,成交额59.21万。

放债资金来自配售款

除进入券商行业外,中国生物资源近日还投资了财经公关服务,并美名曰“展开新业务”。

7月10日,该公司全资附属加瑞斯国际分别与一间于联交所创业板上市的公司和一间于香港注册成立,并主要从事提供企业推广、财经公共关系服务及网上媒体业务的公司订立策略合作协议。根据协议,该集团将向各合作公司提供专业财经公共关系服务,包括但不限于公共关系服务、投资者关系服务、活动统筹、媒体关系管理,及资本市场品牌推广。期限12个月,月费总额为10万港元。

卖电脑软件还能兼职做公关,该公司管理层真是脑洞大开。对于这项新业务,该公司董事会认为,“预期公关业务可扩阔公司的收入来源,因此董事会认为展开公关业务将符合本公司及股东的整体利益。”

公告同日,中国生物资源间接全资附属发达财务与客户甲及担保人乙订立贷款协议,也就是俗称的放债。根据贷款协议,发达财务向客户甲授出本金金额为630万的贷款,贷款期为六个月,利率为每月1.92厘,即每年23厘。

其实,在10天前(6月29日),这家间接全资附属公司还给另两个客户放款了700万。发达财务向客户甲及客户乙授出本金额为700万港元的贷款,年息21厘,贷款期为自生效日期起计12个月。抵押品为位于香港的两栋物业的第三法定押记,于2017年6月29日进行估值,该等物业金额分别约为1440万港元及4040万港元。于减去尚未偿还的按揭金额后,该等物业的剩余价值高于该贷款的本金。

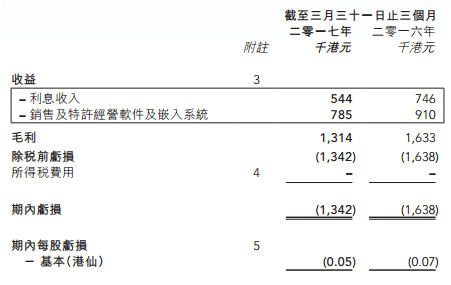

接连给客户放债1330万,钱从哪里来?智通财经查看到,该公司2016财年净亏了711.7万,而2017年第一季度,该公司实现营业额约132.9万,同比减少19.7%;公司拥有人应占亏损134.2万。

虽然在一季度报中没能公布现金流等详情,但据智通财经发现,该公司应该并不缺钱。因为在6月15日,中国生物资源宣布完成了一笔配售。公告显示,该公司拟以每股0.1元配售最多2.5亿股,相当于扩大股本8.41%。配售协议所载条件已获达成,并已根据配售协议的条款及条件于2017年6月15日完成。

合共2.5亿股配售股份已配售予不少于6名承配人,有关承配人及彼等的最终实益拥有人为独立第3方。所得款项净额约为2430万港元。

而所得资金,将用于营运以及未来投资。话虽这样说,但仔细推算,因为利息收入占该公司总收入较大的比例,不排除其口中所说的运营资金将用在放债业务上。

纯靠“副业”想让公司扩大收入来源,这显然不可取。在配售、放贷以及开展公关业务期间,该股陷入“连环跌”。从6月15日-7月17日,该股下挫31%,让本身就只有0.090元的股价每股在损去0.031元。

挂着高大上的招牌,做着“名不副实”的业务,且需要用配售来获得运营资金,从这系列的操作来看,中国生物资源或许就只剩“壳”价了。