智通财经APP观察到,标普500指数在过去六个交易日里五次上涨超1%。然而,与股市不同,债市却遭遇进一步抛售。

周二,美国10年期国债收益率上涨12个基点,创2020年4月份以来最大盘中涨幅,至2.06%;30年期国债收益率涨11个基点,报2.44%。目前,3-10年、5-10年、20-30年期美债收益率曲线即将出现倒挂,这对一些投资者来说是一个信号,表明美联储收紧政策将使经济放缓,甚至导致美国经济衰退。

不仅仅是美债,随着美联储等央行希望通过收紧政策应对通胀飙升,全球债券市场自去年见顶以来遭受了前所未有的抛售。

数据显示,作为政府与公司债券基准的Bloomberg全球综合指数(Bloomberg Global Aggregate Index)已较2021年初的高点下跌约11%,是自1990年该指数达到峰值水平后的最大回撤,并超过了2008年金融危机期间10.8%的跌幅。如此大的跌幅相当于该指数市值蒸发了约2.6万亿美元,比2008年的约2万亿美元还要糟糕。

当前,美国通胀水平居高不下,2月消费者价格指数(CPI)同比大涨7.9%,创下40年来新高。与此同时,在美联储上周宣布加息25个基点之后,数位美联储地区联储主席发表讲话,支持美联储更快加息以对抗高企的通胀。两年期美债收益率暗示,市场预期今年还将有7次25个基点的加息,而目前联邦基金利率的上限仍只有0.5%。

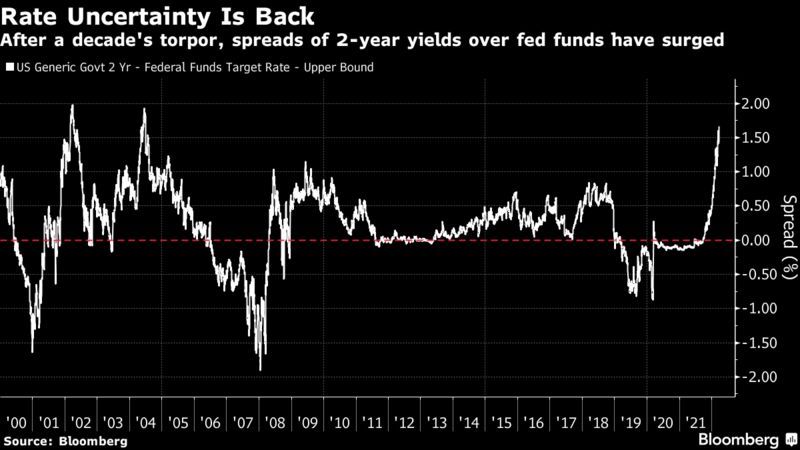

两年期国债收益率与联邦基金利率的利差

在2007-2008年全球金融危机后的许多年里,两年期国债收益率与联邦基金利率之间几乎不存在利差,因为市场完全相信联邦基金利率不会有任何变化。不过,这一利差目前正在接近美联储前主席格林斯潘(Alan Greenspan)在上世纪九十年代采取紧缩行动以来的最高水平。

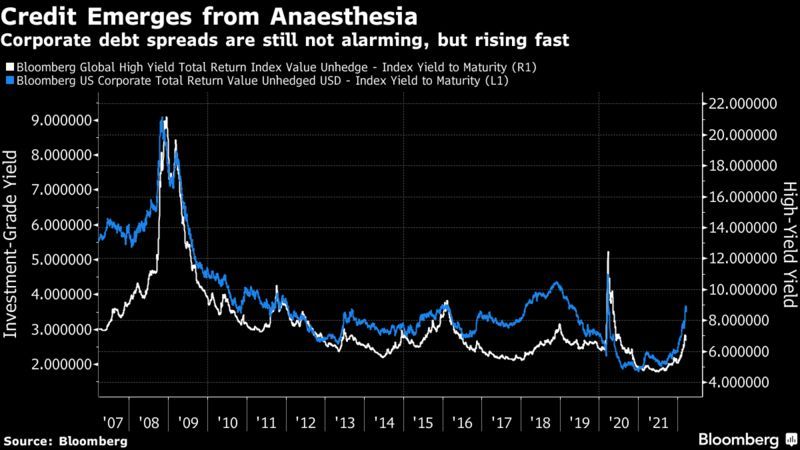

利率水平的急剧上升将对经济产生重大影响:它提高了适用于企业未来现金流的贴现率,在其他条件相同的情况下降低了企业现金流的价值;它还使房屋贷款增加并危及以住房市场为代表的财富储备;它还增加了企业偿还或再融资债务的成本。

这些都足以成为债市恐慌的理由,此外,交易员和投资者在如何应对这件事上没有实际经验。自从前美联储主席沃尔克(Paul Volcker)在上世纪八十年代初将利率提高到足以导致经济衰退的程度以来,10年期美债收益率一直在稳步下降。而每当它到达一个周期的顶部并触及或至少接近下行趋势线时,就会发生金融危机。

2018年初,当美联储的紧缩政策实际上导致美债收益率高于长期趋势时,美股发生了所谓的“波动率末日”(Volmageddon)及之后的“平安夜屠杀”(Christmas Eve Massacre)的大规模抛售。

在过去10年左右的时间里,股票在金融环境如此宽松的情况下是一个不错的投资标的。但如果金融环境急剧收紧,投资者可能有必要匆忙离场,而美联储可能将采取更为激进的紧缩政策。

然而,包括1987年、2000年和2018年的股市崩盘这些金融动荡都足以迫使美联储转向并放弃紧缩政策而降低利率。因此,合乎逻辑的推测应该是,在美联储可能加速加息的情况下,美国经济衰退的可能性上升,这将迫使美联储重新降低利率。市场对今年加息预期上升的同时,对明年降息的预期也在加速,目前市场已经定价明年美联储将有超过两次的降息。

但是,问题在于,在过去40年里,美联储在所有的危机中都出手相助,因为通胀水平并不是特别高,降息也没有造成太大损失。而目前美国的通胀正处于40年来最高的水平,疫情、供应链危机以及大量的流动性导致通胀飙升,加上近期俄乌冲突的爆发则进一步推高了通胀预期。

因此,当美联储不得不大幅加息以遏制通胀之时,债市和股市可能都将迎来熊市,而目前美股只是在“沐浴着一个虚假的曙光”。