你上一次打开一只黄金概念股K线图是什么时候?大概是……抱歉,记不清楚了。这也许是多数投资者的答案。当然,这不能怪投资者不去看,实在是黄金概念股表现太弱。今年以来,港股黄金贵金属板块整体下跌8.43%,若从3月16日的高点1033.39点算起,整个板块在最近4个月累计下跌15.5%。

反观恒生指数在今年累计上涨了19.95%,在年终火爆行情中热点层出不穷,涌现出了诸如腾讯(00700)、恒大(03333)、吉利汽车(00175)以及洛阳钼业(03993)等等来自各个板块的大牛股,投资者对黄金板块似乎已经无暇顾及了。

但事情没有绝对,黄金板块中还是有“漏网之鱼”,恒兴黄金(02303)就是其中最肥美的一条。7月13日恒兴黄金发布的盈喜,预期集团2017年中期的税后净利润约人民币1.15亿元,较2016年同期增长约80%。而这条“漏网之鱼”的股价年初至今已经上涨26.05%。恒兴用实际行动告诉市场,你们真的该关心一下黄金了。

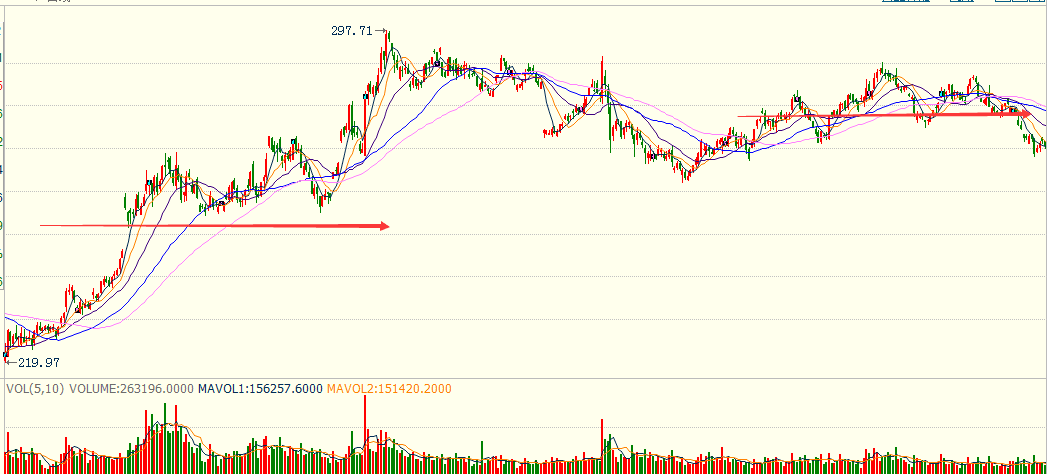

恒兴黄金月K线图

国内黄金需求旺盛

根据恒兴黄金13日披露的业绩预告,上半年业绩增长有三个原因:产量增长、黄金售价提高以及生产成本降低。

在产量方面,2017年上半年,恒兴旗下金山金矿共生产黄金约4.25万盎司(相当于约1368.1公斤),较上年同期生产黄金3.55万盎司增长20%。

我们知道,产能增加必然是受惠于需求端景气,如果没有需求,再好的产品也无法获利。对于业务主要在国内的恒兴来说,国内的需求状况很大程度上决定了其业绩水平。

据前瞻产业研究院的数据显示,2016年我国黄金消费量975.38吨,连续4年成为世界第一黄金消费国。

今年一季度以来我国黄金产量同比出现下降,但消费需求依然旺盛。今年一季度我国黄金实际消费量则较去年同期相比增长了14.73%,达到304.14吨。

研究人士预计,未来五年中国黄金需求将保持增长,但增速放缓,2020年中国黄金消费量有望达到1200吨。

而在供给端,2016年中国黄金产量453吨,但消费量为975吨,产能远远不能满足市场需求。同时,国内黄金行业正在进行供给侧改革,在产业结构调整、淘汰落后产能的过程中,僵尸企业,安全、环保不达标的企业要退出市场,这将进一步加剧市场供需矛盾,未来可能需要进口更多的黄金。

而恒兴黄金似乎也做好了应对需求增长的准备。2016年年报显示,公司于2016年探明、控制及推断金矿石吨位为1.22亿吨,可生产黄金89.9吨。

两因素或压制黄金下半年价格

因市场需求旺盛选择增加产量是正确的选择,但也不能忽视产品价格风险。尤其是对于采矿企业来说,其产品大多不存在差异性,并且价格由供求法则决定。这些公司往往被看作价格的接受者,几乎无法控制产品的价格。因此产品价格是黄金生产企业业绩最大的决定因素。

根据恒兴业绩预告,集团旗下金山金矿的平均黄金售价提高至人民币279.6元/克,较2016年同期人民币254元/克提高10%。

智通财经查阅上海期货交易所,国内黄金期货指数(010588)显示,2017年国内黄金期货价格较2016年有明显上扬。这对于业务主要在国内的恒兴黄金来说无疑是利好。

资料来源:广发期货

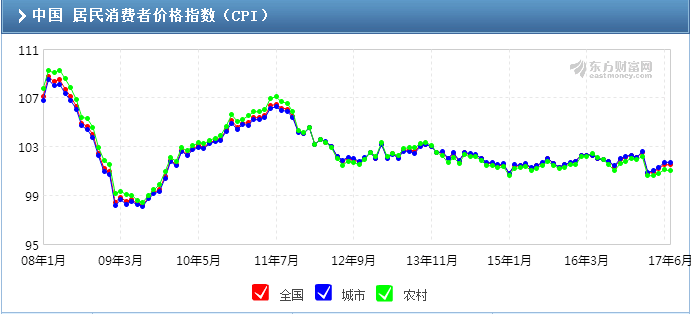

那么黄金价格有没有进一步上涨的可能呢?我们可以从CPI走势和美元指数走势两方面来回答。

从下图可以看到,国内CPI指数自2011年开始下滑,近年来走势稳定,进入2017年又有小幅下滑。这在一定程度上会限制消费类黄金的需求。

今年一季度我国消费的304.14吨黄金中首饰用金为170.93吨占居多数,但增速却仅有1.4%,金条用金101.19吨,同比增长60.18%,工业及其他用金29.52吨,同比增长14.60%。

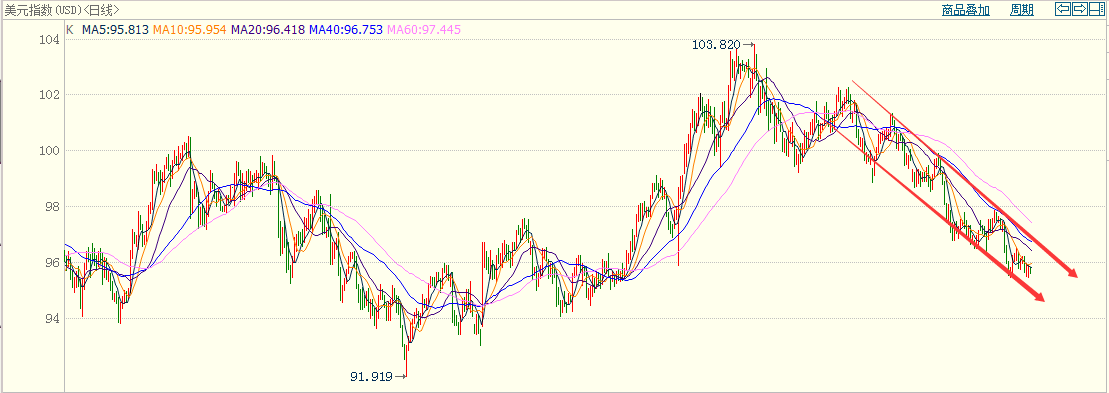

另一个压制黄金价格的因素就是美元的走势,由于美元的强势,国内黄金指数也迟迟没能突破297.71元的高点。不过好消息是近期美元指数在下降通道中运行,7月14日美国6月美元指数急挫20余点至95.38点;现货黄金飙升8美元至1229.25美元每盎司创下近5周新高。

美元指数在今年下半年有没有可能持续走弱呢?

花旗的观点认为由于下半年预期加息步伐温和,预计美元在下半年将呈先弱后强,美元指数或主要于97至100区间波动。若花旗的观点成立,美元在下半年依然会保持相对强势,从而限制黄金价格上涨。

恒兴有什么办法来应对产品价格下滑的风险呢?

成本控制能力较强

在前文中提到,采矿企业是价格的被动接受者,因此对于恒兴来说要想获得持续的盈利就必须加强成本控制,恰好恒兴在这一方面做得相当出色。

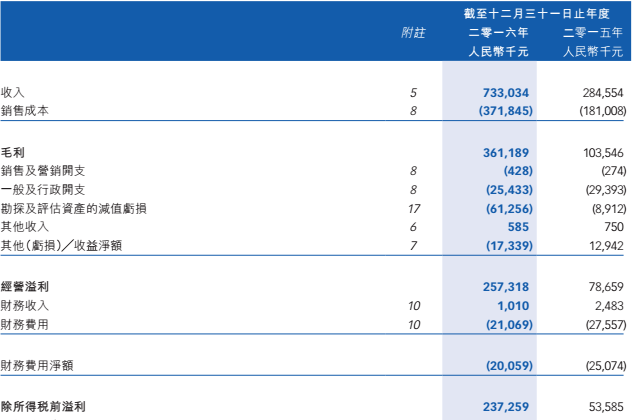

2016年年报显示,公司营业收入达到7.33亿元人民币(如无说明, 单位下同),同比增长157.6%,但销售成本增速只有105.52%,因此公司的毛利的增速更是达到248.79%。除此之外,公司的行政开支也有一定程度的下滑。

恒兴的成本控制为何能做到如此出色呢?

资料显示恒兴黄金的主要矿区金山金矿具有两个特点,其一是埋藏浅,对于这类矿藏我们判断其开采成本高低的指标是剥采比(剥离岩土量与采出矿石量的比例)。

据公司公布的今年一季度营运情况显示,公司2017年的剥采比为1.21,较2016年的1.22略有下降,值得一提的是旗下金山金矿自投产以来,累计平均剥采比为3.24。因为剥采比的下降以及对破碎系统进行技术改造,公司2016年采矿作业及剥离活动的开支为7785万元,同比仅增长16.16%。

金山金矿的第二个特点是品位低,公司2015年的进料矿石品位仅为0.77克每吨,因品位管理的加强2016年矿石品位提升至0.95克每吨,2017年进一步提升至1.03克每吨。矿石品位的提升一方面有利于降低公司冶炼成本,另一方面也有利于提升公司产品的产量。

据公司公布的数据显示,2016年公司全年黄金生产全成本约每盎司609美元,2017年上半年,公司产金全成本下降8%,从金山金矿2016年上半年的660美元/盎司降至606美元/盎司。

从估值上看,恒兴黄金目前的静态市盈率为11.05倍,动态市盈率为3.5倍,在港股市场上具有明显的估值优势,在目前我国黄金市场自给率较低的情况下,恒兴不断地扩充产能,加上成本控制到位,其业绩也有望持续获得保障。