凭借时尚新锐的设计、快速更新的款式、平易近人的价格等一系列特质,快时尚品牌成功获得了不少年轻消费者的芳心,但问题也随之而来。

近日,国家质量监督检验检疫总局发布的“2017年5月进口工业产品不合格信息”显示,上万件进口快时尚服装存在不合格问题。迅销集团(06288)旗下的UNIQLO(优衣库)榜上有名。

上榜的优衣库产品为男童牛仔修身松紧长裤,共9528件,标称进口商为“迅销(中国)商贸有限公司”,上榜原因为色牢度不合格,处置措施为退运。与此同时,ZARA、H&M等品牌也因同样的问题进入榜单。

屡登质量黑榜

据智通财经了解,这不是优衣库、H&M、ZARA等快时尚品牌的产品第一次出现在相关质监部门的“质量黑榜”上。

2016年6月,优衣库就有2万多件男士牛仔衬衫因PH值受检不合格,登上国家质检总局的“进口工业产品不合格信息”名单。2015年时该品牌也曾因耐汗渍色牢度、耐水色牢度不合格等问题进入上海市质监局的“黑榜”。

优衣库、H&M等快时尚品牌屡屡出现质量问题或许也与其生产流程有关系。据智通财经了解,快时尚品牌需要用最短的时间将最新潮、时尚的概念迅速转化为产品,并且铺货到卖场。一般需要在较短的时间将产品设计、生产出来,并配送到终端销售层面。

生产周期缩短必然会影响到产品的相关安全环保项目检验流程。据公开报道,一位服装检测人士曾向媒体透露,服装检测一般需要3至5天,如果不合格,重检需要7至10天,而对于“快时尚”企业来讲,耽误一天时间就可能导致产品无法上架,所以厂方质管员往往“睁一只眼闭一只眼”。

快时尚品牌增长遇困

事实上,产品质量令人担忧不是快时尚品牌遇到的唯一难题。此外,快时尚品牌近两年普遍面临着客源流失、销量下降的困境。

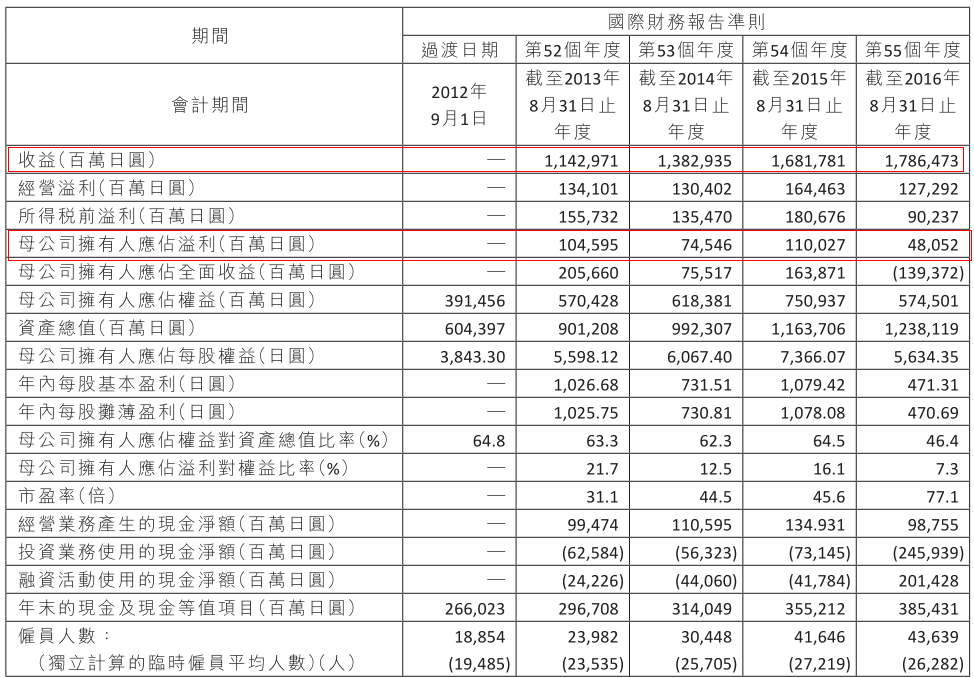

以优衣库母公司迅销为例,截至8月31日止的2016财年,该集团的收入为1.79万亿日元(如无标明,单位下同),同比增长6.2%,远低于上一个财年同比21.7%的增幅;公司拥有人应占溢利为480.5亿,同比减少56.3%。

据智通财经了解,迅销的公司拥有人应占溢利下滑主要因为受到J Brand 品牌的减值损失、汇率亏损以及日本、美国市场门店关闭影响。收益增长放慢主要因为日本优衣库市场上半年表现不佳,加上大中华区全年增速放缓:

2016年上半年,日本优衣库的收益为4536亿元,同比减少0.2%;经营溢利为641亿元,同比减少28.3%。对于这一情况,迅销将问题归结为未能充份地向顾客传达商品的特性与新鲜点,以及没有针对偏暖的冬季推出合适的产品,使得向来销售业绩较高的11月及12月表现欠佳,同店销售较上年度同期减少1.9%。

另外,2016财年全年,大中华区优衣库收益同比增长9.3%,但经营溢利同比下滑5.5%。要知道,上一个财年,大中华区优衣库的收益和溢利可是双双大幅增长的——收益同比增长46.3%,经营溢利同比增长66.1%。

不仅仅是优衣库,快时尚品牌的2016财年都不好过,虽然业绩仍在上涨,但要么是增长的脚步在放慢,要么是盈利能力在下滑。

公开资料显示,2016财年,H&M集团的销售额录得7%的增长,但毛利率下滑至55.2%,营业利润率降低至12.4%,两者均为五年来最低水平。其在中国的单店平均年销售额从2012年的约4000万瑞典克朗下滑到2016年的2400万克朗。

勒紧裤腰带过日子?

究其原因,快时尚品牌集团增长遇困还是与扩张太快忽视了自身竞争力的提升以及消费需求的转变有关。以快时尚品牌在国内的发展为例,其数量是随着国内商业地产的兴起、购物中心遍地开花而进入爆炸式的增长。有媒体曾统计过这样一组数据,2012年至2016年,优衣库在国内的门店由145家增长至514家;H&M的门店由134家增至444家。

但近年来,曾推动快时尚品牌在国内生根繁衍的商业地产正在进入疲软期,快时尚品牌也必须重新调整扩张战略。并且随着奢侈品进入国内、海淘兴起等情况出现,快时尚品牌对消费者的吸引力正在减弱。加上前期大肆扩张的门店数量,让这一市场处于饱和度较高的状态。

有分析人士曾在接受媒体采访时表示,如果优衣库不能及时调整战略,应对市场困境,其一度创下的快销神话将面临终结。其运营成本正持续提高,这使得其不得不通过提价维持自身盈利空间。然而当前优衣库由于质量问题频发,而且品类相对较少、新品更新速度较慢,品牌影响力逐渐减弱,提价会对优衣库销售造成较大影响。

据智通财经了解,2014年至2015年,迅销集团进行了两次不同程度的提价。不过,迅销主席柳井正曾在2016年3月接受日本媒体采访时承认,优衣库日本在过去几年所采取的价格上调策略是错误的,因此自2016年起又转而对产品采取了价格下调策略。

值得关注的是,迅销正采取提高效率以及节流的方式来改善利润。2017财年上半年,该集团的收入约为1万亿元,基本与去年同期持平;公司拥有人应占溢利为972.3亿,同比大增106.7%。同期,迅销的毛利率上升了1.5个百分点;受销售、一般及行政开支占收益的比例下降了0.7个百分点。

具体到市场来看,日本优衣库的销售额和同店销售均基本与去年持平。海外优衣库的销售额仅同比增长0.9%,相较2016上半财年增速大幅下降。迅销称,海外市场增幅放慢主要是汇率影响,“若按各地货币计算,海外优衣库大部分市场的销售均呈现稳健增长”。

据公开报道,2014年,迅销以预托证券的形式登陆港交所时,曾宣称要在2020年达到5万亿元的销售目标,不靠收购,在2020年超越Zara母公司InditexSA,成为全球最大服饰零售商。

不过,就在2016财年结束后,迅销将其2020年的销售目标下调到了3万亿元。

无论怎样,如果不能从收益端去寻求大的改变和突破,只是靠“勒紧裤腰带”来过日子,终究不是长远之计。