据统计,2020年国内二手设备的存量已达到26亿件,预计到2025年会增长到32亿台,超过欧美总和。

以上一行简单的统计数据,支撑了以万物新生(RERE.US)为代表的国内二手3C电商发展的重要逻辑。而作为拥有“中概股ESG第一股”和“3C二手电商第一股”两大称号的万物新生也正在用不断增长的业绩来说服对二手3C电商赛道“不抱好感”的华尔街。

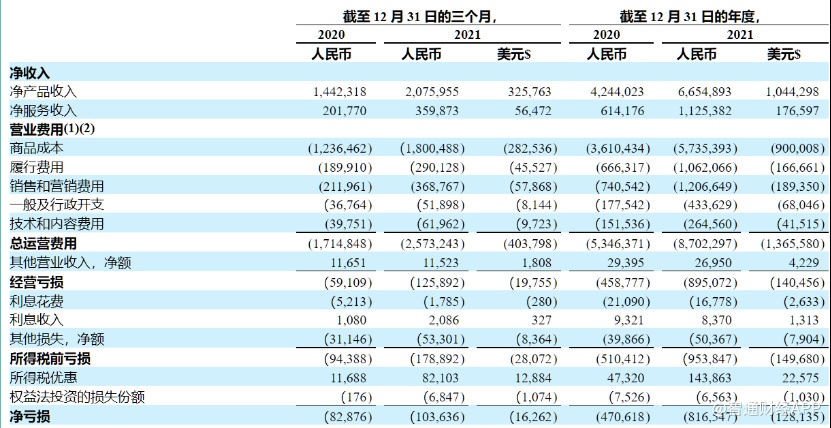

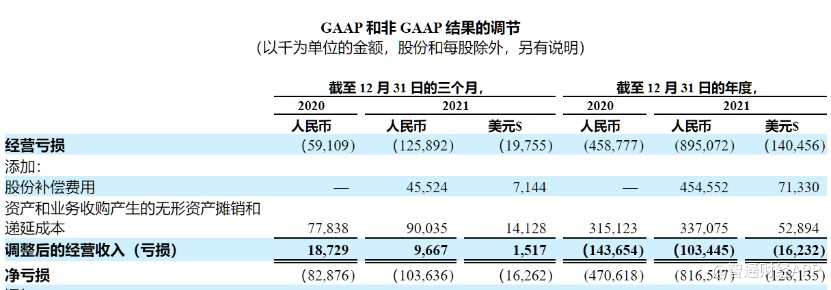

智通财经APP了解到,近日,万物新生(RERE.US)公布了2021年第四季度及全年财务业绩。财报显示,该公司Q4净营收为24.36亿元(人民币,下同),同比增长48.2%;当期净亏损为1.04亿元,同比扩大25%;公司当期non-GAAP经营利润约为970万元,non-GAAP履约利润率则由2020年四季度的13.2%升至14.6%。

从财务数据可以看出,在推进建立自有渠道,开设线下门店后,万物新生“一体化城市模型”已初现雏形,而这也在不断曝光扩大公司的品牌效应,提升变现效率。但公司当期仍处在发展投入期,因此如何在市场投入扩大的背景下得到资本市场的认可,显然是万物新生股价回升的关键。

进击的市场扩张

虽然当前的万物新生正试图打造“C2B2B2C”的一体化低碳循环经济平台,也正构筑一个“高大上”的一体化城市模式,但公司生意的表现及本质却未出现较大变更。

在ESG风口概念以及线上下货源+TOB&TOC模式闭环闭环的背后,万物新生的业务仍围绕着C2B、B2B、B2C三种模式下的二手消费电子市场展开。

万物新生主要定位为二手消费电子产品交易和服务平台,旗下涵盖爱回收(二手3C产品C2B回收平台)、拍机堂(二手3C产品B2B交易平台)、拍拍(二手优品B2C零售平台)及AHS Device(海外业务)四大业务线。公司服务横跨回收、检测、评级、定价到再销售的全流程。

在市场扩张期,万物新生的交易总额增速较为显著。财报显示,2021年,万物新生平台上二手商品交易单数量为3120万件,同比增长32%。第四季度,全平台成交GMV为101亿元,较上年同期的67亿元同比增长50.7%。产品销售GMV为26亿元,同比增长52.9%;在线市场GMV为75亿元,同比增长50.0%。消费产品交易量为910万件,较上年同期的720万件同比增长26.4%。

在门店布局方面,截至2021年末,万物新生已在全国布局了214个城市,门店总数达1308家,其中爱回收门店1287家,拍拍严选门店21家。

可以看到,在一体化城市模式的策略指引下,万物新生正在以城市为单位,将质检供应链能力、门店场景能力、用户和商家服务能力重新组合,并通过扩大门店数量,来提升其线下手机零售商的C2B服务能力。

而这在公司的营收层面有更直观的体现。数据显示,年度营收结构方面,万物新生自营产品销售收入为66.5亿元,同比增长57%,占整体营收的85.5%。服务收入为11.3亿元,同比增长83%,占整体营收的14.5%。

实际上,一体化城市模式的核心在于,在提升当地市场渗透率的同时,还能通过本地循环更短的供应链实现降本增效。因此,成本及费用端的表现也是此次在万物新生财报中投资者需要关注的要点之一。

财报显示,其中,商品成本为18.00亿元,同比增长45.6%;履约费用成本为2.9亿元,同比增长52.8%;销售费用则为3.67亿元,较上年同期的2.12亿元增长74%;当期管理费用为5190万元,同比增长41%;技术研发费用为6200万元,同比增长55.8%。

不难看到,在市场扩张阶段,为了进一步扩充门店,万物新生不论在二手商品回收还是营销层面都有较大的成本及费用支出,这也让公司的净亏损在Q4季度出现了进一步扩大。

然而在另一层面,万物新生2021年第四季度non-GAAP经营利润约970万元,non-GAAP履约利润率同比2020年四季度的13.2%提升至14.6%。也就是说,经营层面上,得益于集团门店扩张、技术水平和服务能力提升以及一体化城市模型核心战略的推进,公司在Q4季度营收和GMV快速增长同时,由于经营产生的履约费用率降低,non-GAAP履约利润率和平台收费率也实现了新高。而这也从侧面印证了公司在降本增效上取得的成绩。

在现金流方面,截至2021年12月底,万物新生拥有现金及现金等价物、受限资金、短期投资及第三方支付平台账户余额总计26亿元。较为充裕的资金也为公司后续的扩张打下基础。

不过,如此业绩能否打动华尔街?或许未必。从股价来看,万物新生自去年6月登陆美国纽交所挂牌上市以来,股价一直震荡下行。财报发布后,万物新生股票下跌6.35%报收3.54美元/股,截至3月13日,股价更是跌至3.25美元/股,这对比最高点18.49美元下滑82.4%,如今总市值仅为7.36亿美元。

股价大幅下跌,不仅仅是因为近年来中概股的整体震荡影响,更是因为万物新生的业务发展更像是“新瓶装旧酒”。虽然其进入美国公开交易市场后进行了重大改造和新概念提出,但其营收构成中,主打C2B、回收旧手机赚差价的爱回收仍是其主要营收来源,而这块业务目前存在的市场竞争压力不可谓不大。

赛道参与者众,如何守住“一亩三分地”?

伴随手机产品迭代加速,越来越多的资本看重了这一领域,此后几年中很多3C回收平台如雨后春笋般出现,也让这个赛道实现了指数式增长。

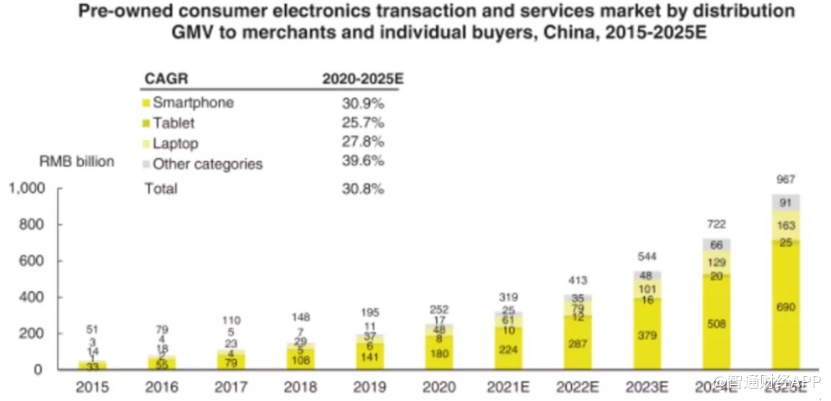

据智通财经APP了解,虽然作为一个新兴的二手交易品类赛道,但二手3C市场不同于二手房与二手车的高市场渗透率,二手3C行业在中国起步较晚,到目前该行业仅仅发展了十年时间。据灼识咨询(CIC)的数据,2015年至2020年,中国二手3C行业的市场规模由510亿元增至2252亿元,年化复合增长率高达34.5%。

而在后续五年,这一赛道都将保持30.8%的年化复合增长率,至2025年达到9670亿元。显而易见,二手3C行业是一个渗透率很低的行业,仍有大量空白市场等待挖掘。

“粥多僧少”的市场现状自然会引来众多的市场参与者。数据显示,目前我国现存“二手电商”相关企业超过4万家。并且最近四年是“二手电商”的注册高峰,仅2020年就新增0.86万家,同比增长14.3%;2021年前五月新增0.41万家,同比增长49.3%。

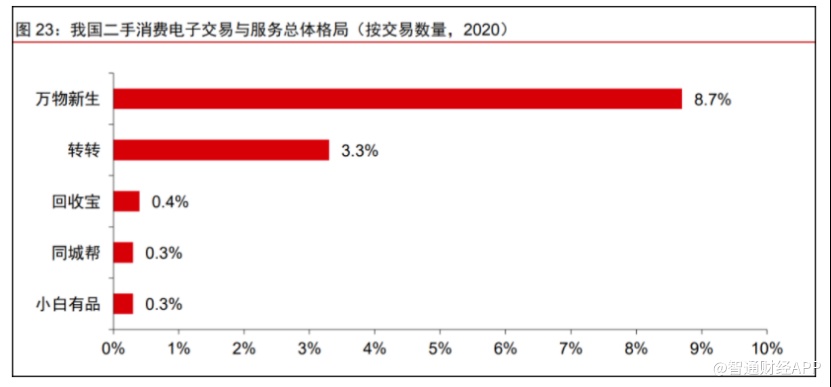

尽管入局的玩家很多,但整个行业的集中度却在不断提升。现阶段,国内二手3C电商主要被闲鱼、万物新生、转转三大头部平台瓜分。并且万物新生初登二级市场时,也给人以绝对龙头的感觉。公司当时以8.7%的市占率大幅领先于其它四家公司(转转、回收宝、同城帮、小白有品)。

但正如上文提到,万物新生的营收支撑主要在以爱回收为主的C端市场。但分解公司的市占率构成发现,万物新生主要在B端领先。而在C端,早在2020年,转转以5.5%的市占率已与万物新生5.7%的市占率不相上下。

除此之外,近年来,闲鱼、转转等已在二手手机线上用户交易、B2C和二手回收领域占据流量市场主导地位。万物新生面临的竞争压力可见一斑。

不过,万物新生拥有在技术领域的行业壁垒。例如在检测和评级端,万物新生通过自动化、智能化技术,不断提升检测准确性和运营效率,将单台机器流转时间压缩在3天内。由此带来的降本增效的运营效率也并非其他行业参与者一朝一夕能超过的。而完整供应链的体系虽然加重了万物新生的资产,但同时也让其在行业内的话语权大幅增加。

从以上层面来看,万物新生仍有依托技术和运营效率优势实现“突围”的可能,只是在市场扩张期,公司优势并不容易快速反映在二级市场上。