钱不是万能的,但没钱是万万不能的。作为医药分销领域带头大哥的国药控股(01099)对这一道理恐怕深有体会。

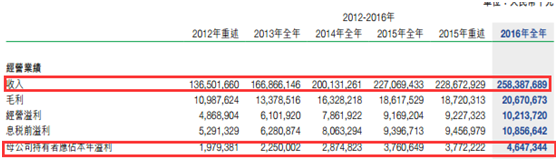

财报显示,2016财年,国药控股收入约2583.88亿元人民币(单位下同),同比增加12.99%;年度净利约68.92亿元,同比增加20.04%;权益持有人应占净利约46.47亿元,同比增加23.2%。

2017年一季度,根据合并利润表,国药控股实现营业总收入684.25亿元,同比增长8.5%;归属于母公司所有者的净利润12.52亿元,同比增长22.5%;基本每股收益0.45元。

就是这样一家营收、净利润可按“吨”来称重的央企,却也因“钱荒”而继续加大了借款。

7月7日,随着收盘一声哨响,国药控股并没有闲下来,而是发布了一则公告,称2017年上半年,公司累计净新增银行贷款128.76亿元人民币(单位下同),占2016年末净资产比例为28.76%。

借贷增多,相关大行也出现担忧,在公告前抛售了部分国药控股的存货,以求将损失扩小。如摩根大通减持国药控股459万股或0.38%,每股作价35.202港元,总值1.62亿港元,持股量降至18.91%。

借贷口子增大

因早期的经济使命与要求,央企存在于各行各业。但为了更好带领行业向前发展,提高集中度,21世纪后,央企开始逐渐吸纳社会资本,纷纷做起了“混改”。

2003年1月,国药集团与复星国际(00656)合资成立的一家大型医药商业流通企业,即火药控股,注册资本10亿元。其中,国药集团以其所属部分医药商业类企业作为出资,占注册资本的51%,复星投资以5.04亿元现金出资,占注册资本的49%,这部分股份后来被转给复星医药(02196)。

组建完成,2009年9月,双方将“爱情结晶”——国药控股推入香港联交所上市,正式成为中国最大的药品及医疗保健产品分销商及领先的供应链服务商。

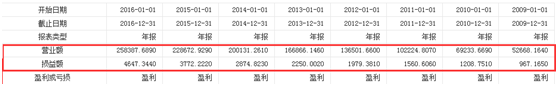

头顶央企光环,国药控股发展的十分顺利,业绩年年“大丰收”。如上市的首一个财年,营收就突破了526.68亿元,净利润9.67亿元。2012年后,该公司的溢利率就从未低过2%,5年复合增长平均值维持在2.39%。

年溢利率增长较好,但并不代表公司会被二级市场认可。智通财经从国药控股日K走势来看,自2009年9月上市至今的近8年时间,该股区间涨幅并不惊人,为75.77%,每股加权均价27.158港元。

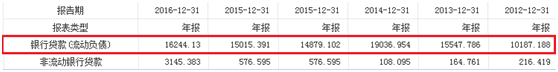

被市场低估的同时,该公司的借款也在增大。2012财年,该公司贷款157.12亿元,其中,来自银行贷款155.47亿,费流动银行贷款1.64亿元……2016财年,贷款约193.89亿元。

而到2017年上半年,国药控股的借贷的口子还在增大。7月7日(周五),该公司发布公告,2017年1-6月,公司累计净新增银行贷款128.76亿元,占2016年末净资产比例为28.76%。此外,2017年6月,公司到期偿还超短期融资债券本金30亿元。

公告中,国药控股表示,上述新增借款是基于公司正常经营需要产生的,主要用于公司日常经营及补充流动资金。截至公告出具日,公司各项业务经营情况正常。上述新增借款对公司偿债能力无重大不利影响。

不过,虽然借贷不影响公司偿债能力,可是二级市场还是对国药控股表现出担忧。受该消息影响,截至7月10日收盘,该股跌1.16%,报34.10港元,成交量651.11万股,成交额2.23亿港元。

资产负债率上升

借贷增多,也让国药控股的资产负债的矛盾开始凸显。

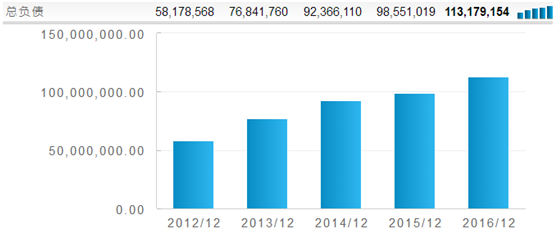

智通财经发现,2016财年,该公司资产负债为1131.79亿元。

事实上,近几年来,国药控股的资产负债率一直维持在70%左右。2015年,该公司在公司内部专门开展“两降一减”工作,即降低应收余额、降低资产负债率、减少应收周转天数。但在这一努力下,2016财年的数据并未出现明显好转,较2015财年的985.51亿元,环比上升了约15%。

纵然资产负债持续高走,但其实该指标在医药商业企业中是普遍较高,如上海医药(02607)2016财年为459亿元,较2015财年的405.36亿元,高出53.72亿元。

智通财经深究这一原因,主要是与医药商业的资产结构特点有关,即应收账款多,存货占比较大。一般而言,医药商业企业将药品分销至医院,但结账大多发生在医院药房将全部或部分药品卖出后,再加上医院在“零加成”的政策环境下资金压力也较为严重,因此给企业的回款通常不会太及时,这也就导致了负债率的高企不下。

而另一方面,资产负债率居高不下一般也跟企业的并购扩张或应付账款增多有关。截至2016年12月31日,国药控股已经在精麻类特殊药品、口腔医疗、医药电商等方面进行了扩张,并投资了14.64亿元用在了开拓和增加分销渠道,以及省级物流配送系统上面。

其中,该公司的直接客户包括14231家医院,小规模终端客户119931家,零售药店79839家。要知道,上海医药2016财年的分销业务所覆盖的医疗机构也只有25139家。

同时,该公司全国医药分销物流网路包括4个枢纽物流中心、38个省级物流中心、185个地市级物流网点,24个零售物流网点,总网点数251个。

纵然国药控股借贷与资产负债均在增长,但在“医药分开”的当下,药品分销和零售行业的前景无疑光明,而作为医药流通领域最大的巨无霸,该公司业绩的增长情况应该不会出现明显的倒退。依据当前34.10港元以及约19的市盈率,有被低估的可能。(田宇轩/文)