本文来自“中国产业信息网”,原标题《2017年中国啤酒行业集中度及盈利能力分析》。

一、多因素共同导致行业下滑,最差时点已过

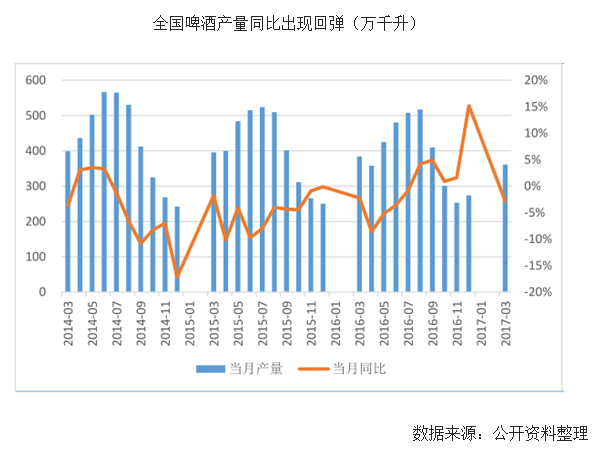

1、长期需求下降、极端天气扰动,啤酒行业经历25个月的下降

受到经济增速放缓、消费需求下降、极端天气扰动带来的“凉夏”以及主力消费人群占比等因素的影响,自2014年7月起我国啤酒产销量开始出现长达25个月的下滑。2014-2016年全国啤酒产量分别为4,921.85、4,715.70、4,506.40万千升。

2、多因素共同导致行业整体低迷,人口结构变化与产能过剩叠加或是主因

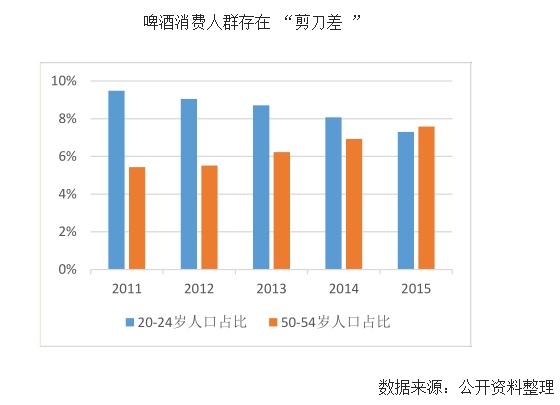

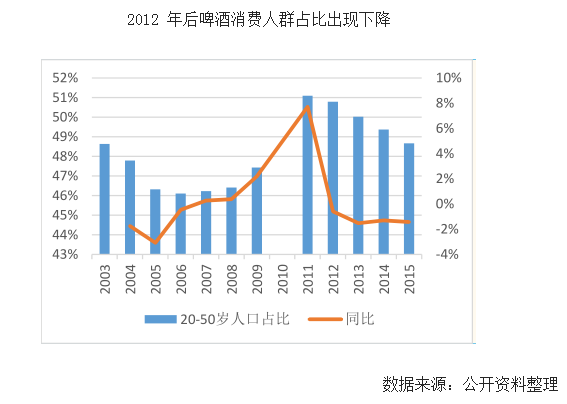

由于人口老龄化的普遍趋势,2012年起,啤酒主要消费人群(20 岁-50 岁)占总人口的比例在逐渐的减少。2011年-2015年间,20-24 岁人口比例开始出现下降,从总人口的9.48%下降至7.3%,因此新加入啤酒消费年龄段的人数占比是在减少的;与此同时2011年-2015年,50-54岁人口所占比例却从5.43%上升至7.58%,说明退出啤酒消费年龄段的人数占比是趋于增加的。由于二者之间“剪刀差”,啤酒消费人群下降明显。与整体需求下降对应的是,啤酒行业在经历2004~2014年高速发展的十年间,行业抢份额、抢市场,跑马圈地兴建了大量产能,产能出现过剩,两者叠加是此次的行业整体低迷的重要原因。

二、行业集中度提升大趋势未改

1、行业CR5达73%,行业集中度稳步上升

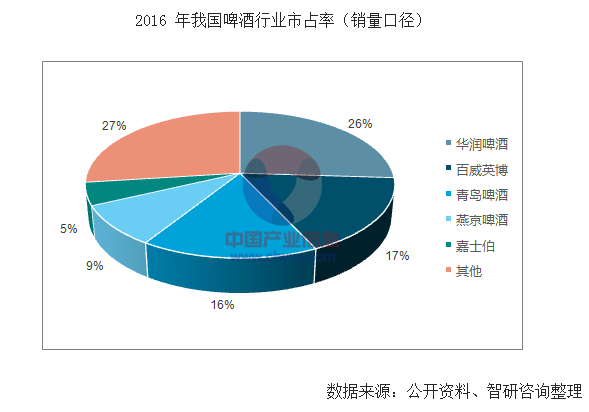

近几年啤酒行业收购案频出,大企业相互整合行业走向竞合。国内啤酒行业格局自2015年百威英博收购萨博米勒之后已发生重大改变。2016年百威英博由于市场反垄断发裁定将萨博米勒持有的华润雪花啤酒的49%股份、作价近105亿人民币给华润啤酒股份有限公司。至此,华润啤酒股份有限公司实现了对华润雪花啤酒的独资控股。2017年初,日本酿酒商朝日集团表示,有意出售所持有的青岛啤酒19.99%股权,目前华润啤酒、百威、嘉士伯等多家企业都加入了股权竞购。

目前我国啤酒市场形成以华润啤酒为首,青岛啤酒、百威英博、燕京啤酒及嘉士伯紧随其后的竞争格局。根据测算, 2016年啤酒行业前五大企业——华润雪花、青岛啤酒、百威英博、燕京啤酒、嘉士伯,按销量口径计算市占率分别为25.60%、17.20%、16.20%、9.30%、5.00%。以此计算,我国啤酒行业CR5已达到73.3%,行业集中度持续稳步上升。不过前四大企业市场规模接近,尚未出现绝对的龙头企业,这也是 2016年之前行业竞争持续激烈以及巨头间并购预期仍然高涨的一个重要原因。

中国作为目前国际主流市场中少有的行业集中度提升的市场,待行业集中度逐渐提高且稳定后,原有的大力投入营销费用抢占市场的状况将出现好转,企业费用率有望降低。

三、以进口啤酒为代表的高端啤酒增速明显

1、进口啤酒6年翻10倍,价格趋于平民化

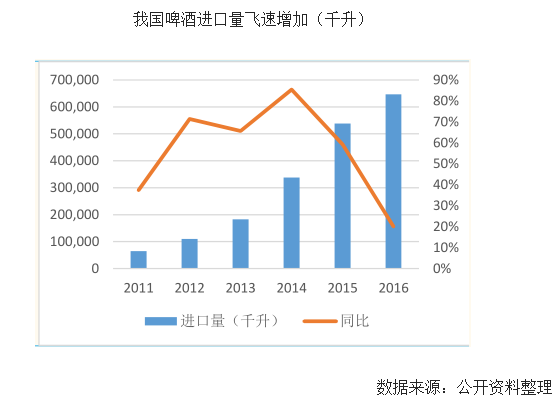

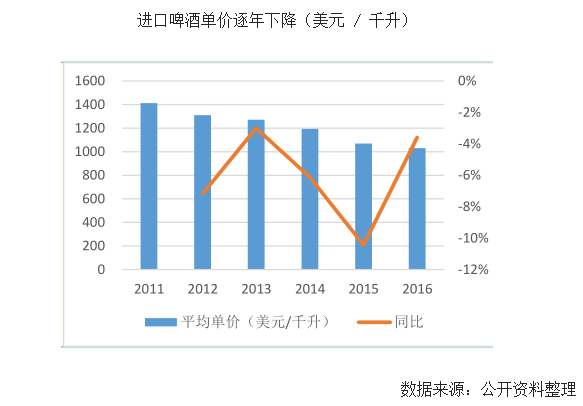

2011年以来进口啤酒为代表的高端啤酒市场增长迅速、消费逐渐大众化。2011-2016年间,我国啤酒进口量从64,203千升快速增长至 646,384千升,六年CAGR5为46.95%,进口量10倍于2011年;与此同时,伴随量的快速攀升,进口啤酒价格在逐年下降,平均单价从2011年的1411.30 美元/千升下降至1029.95美元/千升,CAGR5为-5.11%。总体看来,我国进口啤酒市场正在快速扩大,伴随进口均价下降,进口啤酒已从曾经少数人的尝鲜品成为了如今大众消费者日常选择。

四、增量空间有限,提价带动增长

1、我国啤酒消费进入成熟期,增量空间有限

啤酒在我国作为舶来品,其消费经历数十年发展,已在20世纪90年代后期逐渐进入成熟期。近些年来,由于国内固定资产投资下降、消费人群占比下降,需求端以鲜有增长推动力。2016年中国人均啤酒消费33.2升,位列世界60位,虽然与啤酒传统消费国德国、巴西等国在较大差距,也小幅落后于与中国消费结构相近的韩国、日本(人均 41.4 升和 46.6 升),但是已高于泰国等东南亚国家。考虑到我国啤酒市场在2014年后出现的行业集体下滑,我国 2013年人均消费量为37.4升,已接近同年韩国40.5 升的水平,与日本的48.2升还有10升的差距。日韩啤酒市场目前已经处于饱和阶段,人均销量已出现下降趋势,若我国啤酒行业能恢复到14年之前的水平,则将可能会与日韩市场面临一样的瓶颈。但就现状来看,我国啤酒行业整体规模应该至少还有10%-20%的增长空间。综合考虑,我国啤酒市场走出低迷期的过程中有一定的增量空间,但十分有限; 而目前主流的消费理念为少饮酒 、 喝好酒,因此看来,未来我国人均啤酒消费量持续增加的可能性不大,企业以往靠低价扩张市场容量的营销策略将不再适用。

2、我国啤酒吨价较低,提价转型高端产品会是行业未来盈利趋势

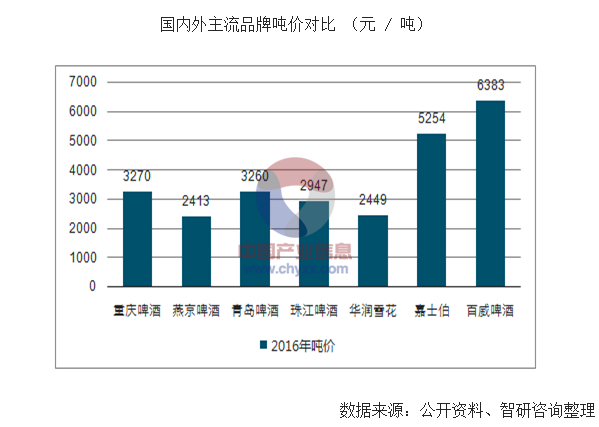

以2016年数据计算,我国啤酒出厂吨价仅为世界主流水平的一半左右,国产品牌中重庆啤酒吨价最高,达到了3270元/吨;青岛啤酒作为另一家单价超过3000元的品牌,为3260元/吨;燕京啤酒在五家国内品牌中吨价最低,仅为2413元/吨。虽然国产啤酒吨价在近几年的行业低迷期持续保持上升,但仍低于世界主流品牌的水平。嘉士伯的吨价为5254元/吨,百威英博更是达到了6383元/吨,二者价格接近了国产啤酒两倍。从吨价来看,国产啤酒提价空间巨大,部分低端产品吨价还在2000元/吨以下,而新推出的高端产品则可以接近5000元/吨。 在市场饱和、销量增长空间不大的环境之下,产品升级、吨价提升追求更高的毛利率将成为企业的主要盈利途径。

(编辑:曹柳萍)