智通财经APP获悉,PIMCO(太平洋投资管理)亚太地区投资管理联席主管Robert Mead受访时表示,尽管俄乌冲突之下能源和食品价格上涨加剧了通胀压力,但通胀率没有市场预计的那么可怕,并表示随着各大央行开启加息周期,应聚焦于加息后的投资环境。

“新中性”

在通胀预期飙升和俄乌冲突令债券投资者感到不安之际,Mead正在为这样一个投资环境做准备:各大央行利率快速而有力地上升,足以将价格增长控制在2%,这一数字将是“大多数发达经济体高杠杆化”的“新中性”,后续投资策略也将围绕它而展开。

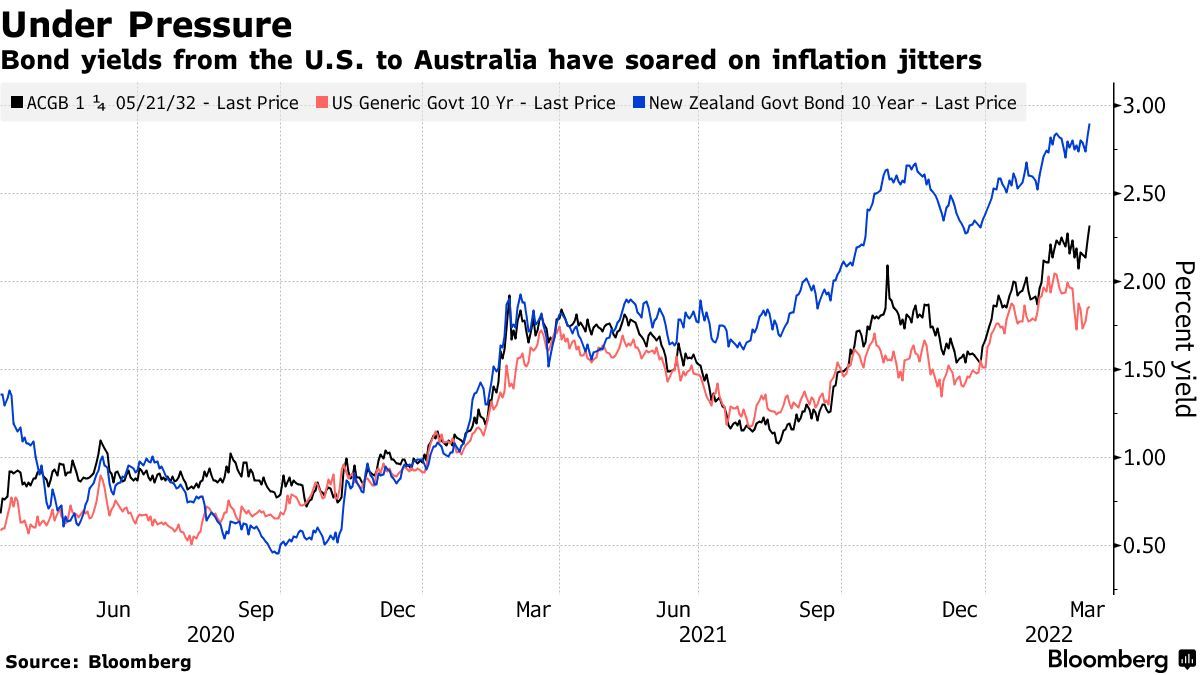

在美联储与自上世纪80年代以来最严重通胀作斗争之际,有关各大央行加息幅度和速度的预期一直主导着金融市场。美国国债价格录得40年来最差表现,澳大利亚国债收益率飙升,甚至受到严格控制的日本国债也面临抛售压力,因对冲基金纷纷抛售对通胀敏感的资产。

随着投资者寻求政府债券的避风港,俄乌冲突升级一定程度上延缓了债市低迷。但在投资者重新开始担心通胀之前,这可能只是暂时的缓解。在2月份,10年期美债收益率曾升至2.06%的高点,目前在1.94%左右。

债市有望率先开启反弹

美联储主席鲍威尔上周在国会暗示美联储将于本月开启加息周期,以抑制通胀,但表示由于地缘冲突仍在继续,美联储应“谨慎”采取行动。美国基准利率目前约为0%,在美联储大幅降息以缓解新冠疫情对经济的冲击之前,2018年和2019年的平均利率为2%,与Robert Mead提出的“新中性”一致。

“在货币政策正常化方面,地缘政治事件不会影响美联储的货币政策。” Mead表示。他强调,如果借贷成本上升到2%左右,货币政策将在减缓通胀冲击方面发挥作用。Mead表示他同意市场的观点,即为了应对通胀应该尽快加息,而不是推迟加息。

关于债券市场,Mead表示:“价值正在逐步回归澳大利亚债市,因为远期收益率曲线已经充分反映了从新冠疫情后货币政策到我们所说的‘普遍中性政策’预期。”

随着全球重新评估俄乌冲突对经济层面的影响,Mead仍然认为美债将是良好的避险资产。“在确实需要避险的情况下,美债仍将是投资者的避风港。”他表示。

同时,Mead也在寻找除国债之外受益于高利率环境的资产,包括高质量的金融公司票据和一些流动性较低的优秀资产,如私募股权。