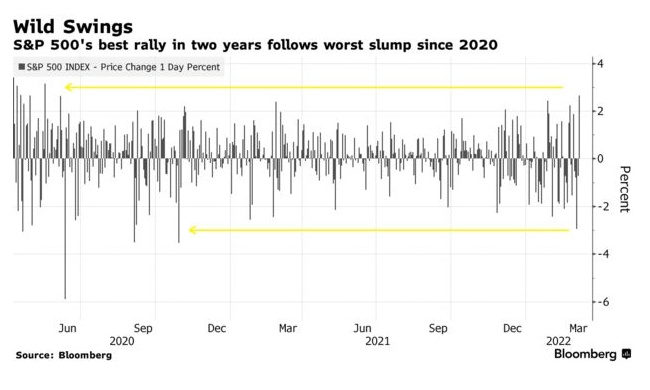

周三,标准普尔500指数迎来了2020年以来最大涨幅,此前遭受重创的银行股,随着交易员纷纷买入看涨期权,股价突然飙升。投资者对乌克兰局势、经济增长前景、主要央行政策、以及疫情有很多担忧,因此市场波动巨大,尽管散户还在趁机抄底,但机构投资者更为谨慎。

智通财经APP注意到,本月初,衡量指数期货市场流动性的指标与多年来一样疲弱。拥有巨大头寸的期权交易商正拼命地通过买卖股票来保持账面平衡。对冲基金纷纷撤出,而短线交易员却纷纷入市,这引发了标普500指数令人眼花缭乱的波动。周三,该指数又大幅上涨2.6%,收复了此前四个交易日4.9%的跌幅。

Susquehanna国际集团衍生品策略联席主管Chris Murphy表示:“解除对冲肯定是推动股市上涨的因素。”“考虑到今年迄今为止投资者一直在减仓,我认为一些想要逢低买入的真正资金也起到了作用。”

在俄乌冲突升级后围绕货币政策的不确定性挥之不去的情况下,交易员们很难把握经济增长的路径。

伴随着市场动荡的是流动性薄弱,这使得交易员在不对价格造成巨大影响的情况下更难买卖证券。缺乏流动性是2月底高盛集团策略师指出的一个问题,这既是波动性加剧的原因,也是其结果。高盛对标普500指数E-mini期货订单簿的数据显示,按准备在美国交易所进行交易的造市商发出的订单计算,这一数字已跌至过去15年仅出现过三次的水平。

波动并不仅限于股票。市场结构的限制也导致了一些大宗商品的剧烈波动,尤其是石油和镍。周三股市的上涨至少在一定程度上是原油价格暴跌的结果。在俄乌冲突升级后,原油价格飙升,引发了人们对经济衰退的担忧。

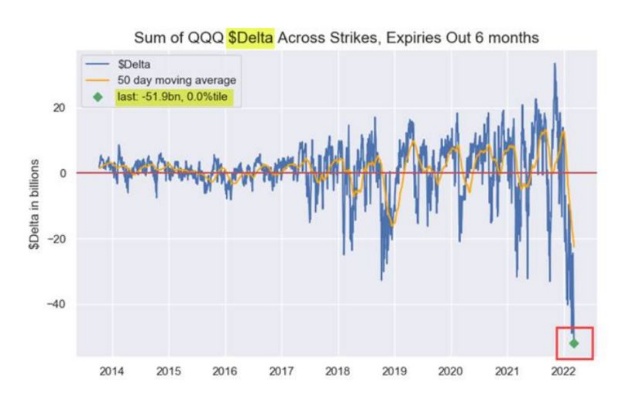

期权交易商也助长了行情恶化,他们一直需要在股票上涨时买进,下跌时卖出,以保持中性敞口。据野村控股跨资产策略师Charlie McElligott估计,截至周二,他们对标普500产品的delta敞口位于历史区间的底部0.2%,而纳斯达克的delta敞口至少是2014年以来的最低水平。

McElligott在报告中称,“任何涨势都可能引发所谓' Delta负向'的空头轧空。”

随着油价回落,欧洲停火的希望浮出水面,交易员纷纷转向经济敏感的公司。在乌克兰战争期间遭受重创的金融股上涨了近4%。Financial Select Sector SPDR Fund有15.6万份看涨合约易手,几乎是20天平均水平的两倍。

与此同时,有迹象表明,对冲基金正在积极投资股票。随着股市反弹,高盛一篮子对冲基金最看好的股票上涨4.4%,显示出买入动力。一个追踪该行业最受厌恶股票的类似指数的表现也强于大盘,即当快钱交易员被迫平仓时,就会产生上行挤压。

Oppenheimer & Co.的机构股票衍生品主管Alon Rosin说:“很多投资者大举杠杆化了他们的投资组合,这导致了潜在的卖家筋疲力尽。”“现在,市场正试图诱导投资者的FOMO(害怕错过)心态,同时对空头进行挤压。”