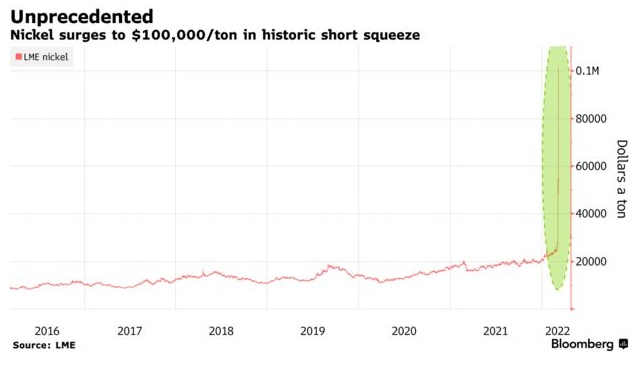

在俄乌冲突的推动下,镍价出现了前所未有的飙升,将一度低迷的矿山投资组合变成了宝贵的资产。伦敦期镍在3月8日一度涨超100%,镍价在过去两天飙升了250%,创下每吨10万美元以上的历史新高。

智通财经APP获悉,在本世纪头十年的大宗商品超级周期,巴西铁矿石巨头淡水河谷(VALE.US)斥资170亿美元押注主要用于制造不锈钢的金属一一镍。2006年宣布的对加拿大镍矿商Inco Ltd.的收购,是当时的首席执行长Roger Agnelli目标的一部分,他的目标是在中国对原材料的需求似乎永无止境之际,将淡水河谷打造成一家多元化的全球重量级企业。

随着2007年初镍价的牛市行情演变为一波抢购潮,Agnelli在竞购国际镍业在加拿大、巴西、印尼和新喀里多尼亚大量矿藏的过程中,以高于竞争对手的咄咄逼人的出价,看起来像是天才之笔。但随后镍价暴跌,镍的收购迅速成为淡水河谷的沉重负担。

“这是一个仲夏夜之梦,”淡水河谷前高管Jose Carlos Martins周二接受采访时说。“价格回落,多年来一直在逼近生产成本。”

但随着镍成为可充电电池的关键原料,它的命运开始发生变化。随着电动汽车革命的推进,电池级镍市场开始趋紧,从而推高了Inco交易中抢购的镍矿的价值。接着,俄罗斯和乌克兰战争导致镍价飙升,对俄罗斯供应的担忧让买家面临历史性的短缺。

伦敦金属交易所(lme)镍价一度突破每吨10万美元,尽管这种涨势可能无法持续。但作为全球第二大生产商,淡水河谷有望从俄罗斯最大生产商MMC Norilsk Nickel PJSC围绕供应的担忧中获益。

Itau BBA分析师Daniel Sasson表示,镍价格每变化1万美元,淡水河谷扣除项目前的利润就会增加18亿美元。这将提振淡水河谷已经在考虑剥离的资产,以释放价值潜力。该公司上个月计算的剥离资产价值潜力为400亿美元。

目前担任Neelix Consulting Mining & metals执行合伙人的Martins表示,镍矿本周令人眼花缭乱的大涨是一个信号,表明淡水河谷最终将推进剥离基础金属业务。“是时候在镍币市场采取大胆行动了。”

过去一周镍市场的动荡,可能有助于淡水河谷宣扬其基础金属投资组合的优势。该公司在加拿大和巴西的一系列业务遭遇挫折,目前正在恢复。价格上涨还可能加快在印尼成立一家新合资企业的速度。

淡水河谷新上任的基础金属主管Deshnee Naidoo在2月25日的财报电话会议上表示,该公司可以在基础金属领域“创造奇迹”。“我们拥有合适的资产和无与伦比的资源基础,在强大的司法管辖区,拥有技术专长,以开启价值链,实现这种需求增长。”