本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成具体投资建议。

摘要:

上半年美元指数波动回落,让市场大跌眼镜。市场曾对特朗普政策满怀憧憬,但随着“医改案”受挫,“科米门”上演,市场对其深感失望。特别是法国大选以后,市场情绪也发生根本转变,对欧元区前景也从极度悲观转为极其乐观。可见,市场真是喜怒无常的非理性动物。

实际上,美国经济依然在加速扩张,欧元区仍有众多问题难以解决,英国和加拿大分别受脱欧和油价拖累,日本复苏也不稳固。下半年全球宏观焦点已经转向通胀,主要央行货币政策也将与此息息相关。无论是从基本面角度,还是从技术面和资金面角度看,美元指数继续下跌的空间已经不大。

作为投资者,应该更加警惕市场随时反转的可能性。

正文:

继6月15日美联储议息会议宣布继续加息之后,除了耶伦等联储委员发表鹰派言论外,近期对市场影响最大的是欧元区、日本、英国和加拿大等几大央行对各自货币政策的表态。

其中,仅仅日本央行的表态偏鸽派,其他三大央行均偏鹰派。特别是ECB行长 “超级马里奥” 德拉吉的讲话,一度引发欧元大幅攀升,在美元疲弱之际给予致命一击,DXY美元指数最低跌至95.47。

站在目前这个时点上,市场上看多美元的声音基本已经听不到了。这里面既有对联储加息能否如期执行的质疑,也有对特朗普政策难以落实的失望。而对于欧元区前景,市场情绪则在法国大选后发生了180度转变,由原来的极度悲观转为极其乐观。

有些观点甚至认为,2012年以来的这轮美元升值周期已经结束,美元熊市已经开启。

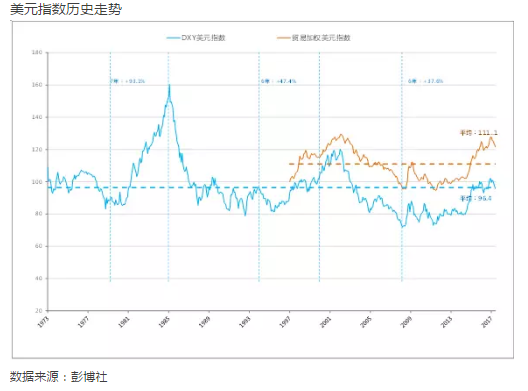

确实,从贸易加权指数看,本轮升值已经到达前一轮最高点,且有明显的顶部特征。而从DXY美元指数看,本轮美元升值从2012年低点至今差不多经历了6年时间,与过去的两轮的时间周期也相当。

但如果从DXY指数的升值幅度看,本轮最高约38%的幅度则远低于前两轮升值周期,目前徘徊于96.5附近,正好处于1973年以来的历史平均水平。放在漫长的历史周期看,这两年的DXY指数只是正常的波动调整而已,还不好说已经见顶。

众所周知,美元指数是相对价格指数。

市场上应用最广泛的是纽约期交所的DXY指数,其构成权重比较集中,欧元区、日本、英国和加拿大占比超过92%,欧元区占比高达57.6%。

美联储的贸易加权美元指数主要基于美国贸易状况,构成权重很分散,中国比重最高,其次是欧元区、墨西哥和加拿大,但这四个区域总权重不到65%。历史上,两支美元指数的走势基本一致,但DXY指数波动更大。

所以,抛开对立方、只看美国基本面来判断美元指数走势是没有意义的。考虑到贸易加权美元指数权重过于分散,且金融市场最关注的是DXY美元指数,我们以欧元区、日本、英国和加拿大作为主要对立方,分别从基本面、技术面和资金面三个角度,对DXY美元指数展开分析。

基本面分析

很显然,目前美国在经济周期和利率周期上都走在了其他主要经济体前面。

美国最先完成私人部门去杠杆并进入再杠杆阶段,整体经济加速扩张,美联储率先进入加息周期并将缩表列入年内日程。

在近期分析中我们也提到,实际上美国真实经济增长要比表面上看到的数据好很多,如果不是公共部门的拖累,近几年实际GDP增长应该会保持在3%左右。

美元指数在特朗普当选后加速上涨,主要是基于对减税、基建和放松金融监管等政策的预期;而近期美元指数回落至特朗普当选时的水平之下,主要还是对特朗普政策难以落实的失望,并非是美国内生增长动能衰弱所引起的。

特朗普总统在 “医改案” 受挫且经历 “科米门” 弹劾危机后,近期态度明显收敛,作风也变得低调。以他一贯张扬的性格,显得比较反常,或许正在酝酿一次暴风雨也说不定。

在最近的推特中,特朗普将矛头指向钢铁与铝的倾销,一方面可能是在迎合之前支持贸易战的部分选民,另一方面很可能是在释放烟雾弹。在市场对其政策落实倍感失望之际,任何一项政策推进都将有助于扭转市场情绪。

英国在顺利完成私人部门去杠杆后,整体经济稳步增长,最近两年通胀压力也明显上升,今年以来已经持续超过央行的目标水平。如果不是受困于脱欧问题,英格兰央行应该早就步美联储之后成为发达经济体中第二个启动加息周期的央行。可以预见,英国大概率将在年内启动加息。

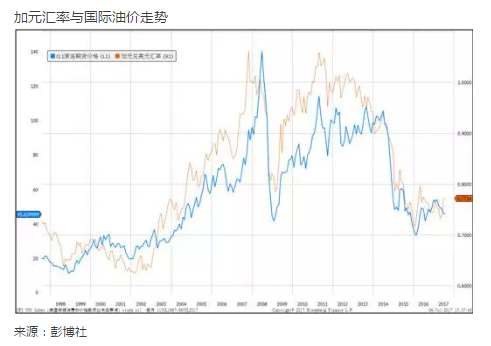

近期日本和加拿大经济复苏有所加快,但并不稳固。日本央行行长黑田东彦明确提出,现阶段不应考虑货币政策正常化,将继续执行QQE政策;加拿大经济则长期受油价影响,加元在短期虽然受扰于央行是否加息,长期看则跟国际油价走势密切相关,而我们对国际油价中长期走势一直持悲观预期。

除了英镑,这半年来欧元上涨才是真正导致美元指数持续回落的 “罪魁祸首” 。

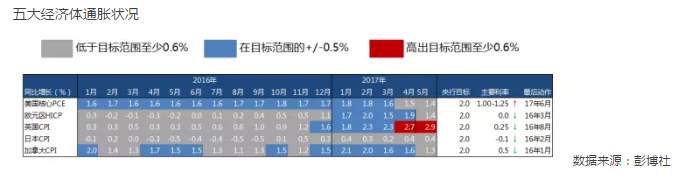

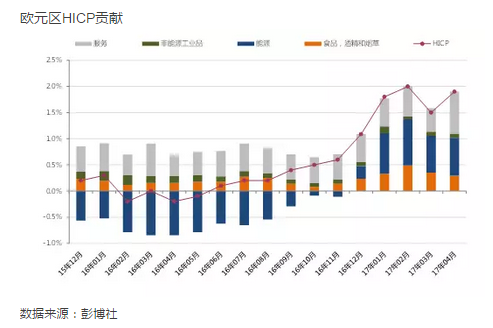

不可否认,欧元区基本面在上半年出现明显好转。在德拉吉的超强火力下,一方面欧元区近期的复苏态势明显稳固,领先指标制造业PMI持续上升,另一方面整体通胀也从去年中开始稳定上升,从之前的通缩状态顺利过渡至再通胀状态。

但是,欧元区长期存在的结构性问题并未得到根本解决,经济联盟与政治分裂,统一货币政策与独立财政政策的矛盾,人口老龄化、难民危机以及相伴而生的民粹主义浪潮,这些问题随时都有可能在经济形势出现逆转时爆发。目前欧元区各个经济体之间严重分化,希腊刚在5月与国际债权人达成救助新协议,意大利政府还在为救助银行发愁。这些都表明,在表面的欣欣向荣之下,欧元区内部隐患并未根本消除。

欧元区的通胀前景也不如想象的乐观。最近一年的通胀回升,主要归功于国际油价等能源价格触底回升。在近期油价大幅回落的背景下,欧元区通胀回落也将是难以避免的。这些都是ECB一直对收紧超宽松货币政策 “三缄其口” 的内在原因。

退一步来讲,即使如市场所预期,ECB从明年开始缩减够债规模,也不过是降低货币政策扩张力度,并不意味着货币政策将转为紧缩,离全面加息阶段更是遥远。

在最新的会议纪要中,ECB很无奈地表示,“即使是微小渐进的调整也会被市场误解为根本性的政策变动”,可见市场已经一厢情愿地把ECB逼到墙角里了。

技术面分析

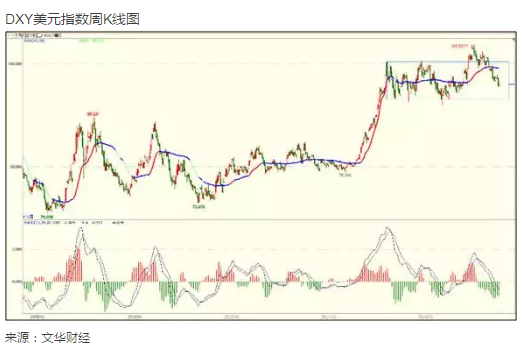

从周K线图看,DXY美元指数已经回归区间震荡,92-93一带是强力支撑位,即使进一步下跌的空间也比较有限。

从日K线图看,前期DXY美元指数以跌破楔型整理方式下跌,目前已跌至理论目标位且到达下跌通道下轨,后期大概率将整固回升。但美元指数要重拾升势,需要依次向上突破98和100两个强阻力位,目前看也是阻力重重。

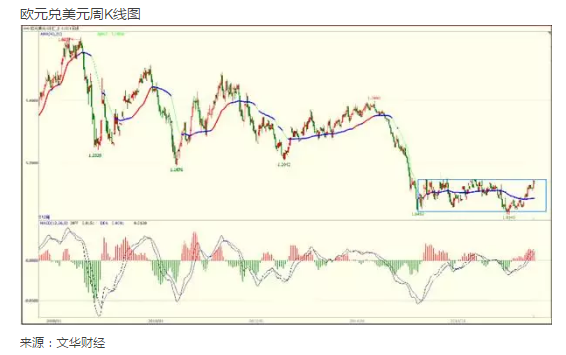

既然欧元占比高达57.6%,有必要重点看看欧元兑美元汇率走势。从周K线图看,目前欧元已经上升到箱型震荡区间上轨,进一步上涨压力很大,大概率可能将逐渐回落。

资金面分析

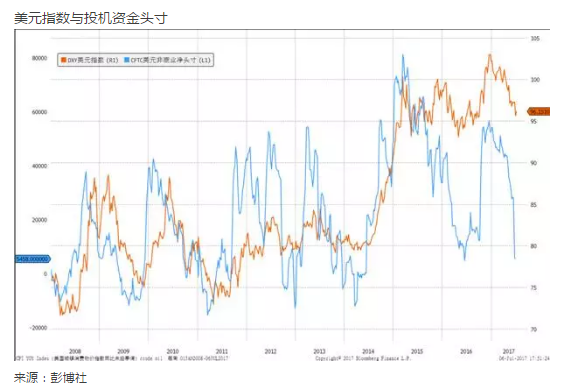

市场投机力量是驱动美元涨跌的重要因素。从过去十年的历史来看,CFTC美元非商业净头寸变化与DXY美元指数涨跌有很强对应关系。前者回落到极低位置,代表市场空头动能已经耗尽,往往预示着美元指数将回升。

总结

从基本面角度看,美国在经济周期和利率周期上都领先于其他主要经济体,下一个步入加息周期的最可能是英国,其次是加拿大,欧元区可能要到明年才有可能缩减放松力度,他与日本一样,离收紧货币政策还遥遥无期。结合技术面和资金面看,美元指数继续下跌的空间已经不大。

作为投资者,应该更加警惕市场随时反转的可能性。

(编辑:王梦艳)