事件:北京时间3月4日晚9:30,美国公布2月非农就业数据;3月17日凌晨2点,美联储将公布3月议息会议决议。

核心结论:3月美联储加息已无悬念,大概率加25BP,后续组合更有可能是“缓加息+快缩表”。

1、美国就业方面:1-2月非农就业均超预期强势,没有受到疫情恶化的影响,主因有二:1)随着美国居民储蓄率降至低位以及物价上涨,就业意愿有所回暖;2)美国社会可能已经适应了“与病毒共存”的模式,疫情对就业的影响已经显著弱化。鉴于此,后续美国就业有望延续向好。

2、美联储3月会议前瞻:从鲍威尔近期表态看,3/17议息会议上大概率加息25bp,并进一步讨论缩表,但不会敲定缩表细节。1月底纽约联储调查显示,市场一致预期7月开始缩表,初始缩债规模大致为每月180亿国债、100亿MBS。综合考虑2017年的缩表情况和当前的流动性环境,并从两个角度测算缩表初始规模,倾向于认为:本次缩表在时间上不会超预期,但初始缩表速度可能会超预期。

3、美联储中长期政策展望:后续的政策组合更有可能是“缓加息+快缩表”,以避免期限利差倒挂;维持全年加息3-4次的判断,二季度通胀出现拐点后,加息预期将迎来降温。

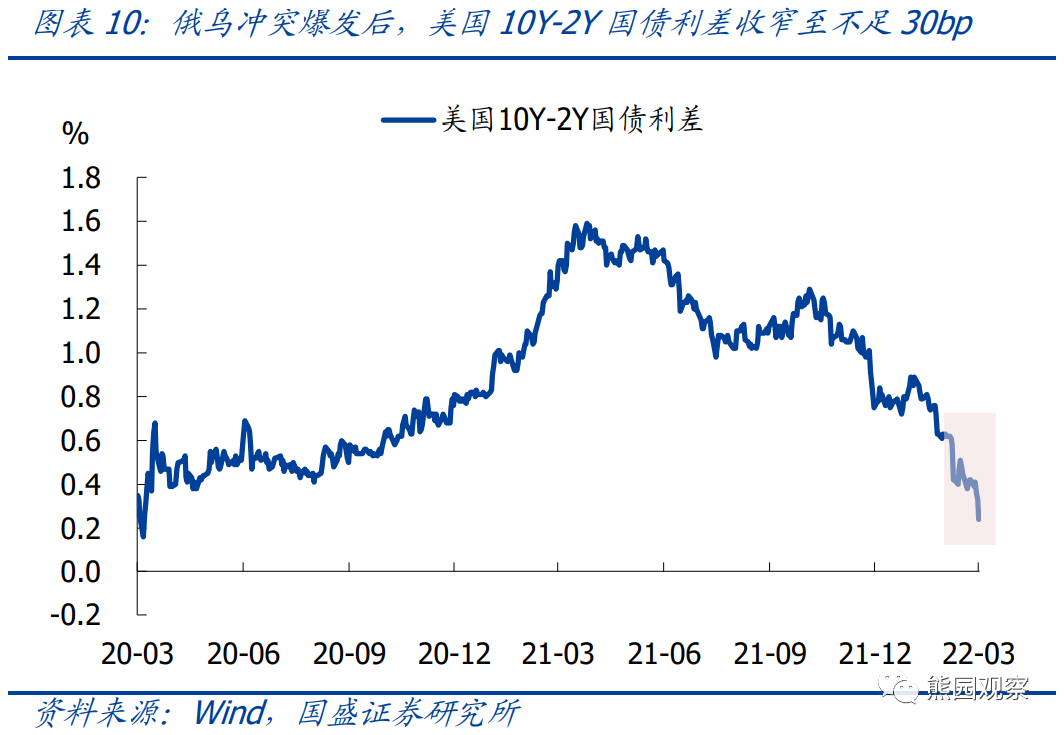

>本轮美国经济复苏的基础并不牢固,地缘冲突引发的高油价也将对经济造成冲击。目前美国10Y-2Y国债利差已缩窄至不足30bp,也反映出市场对经济前景不乐观。

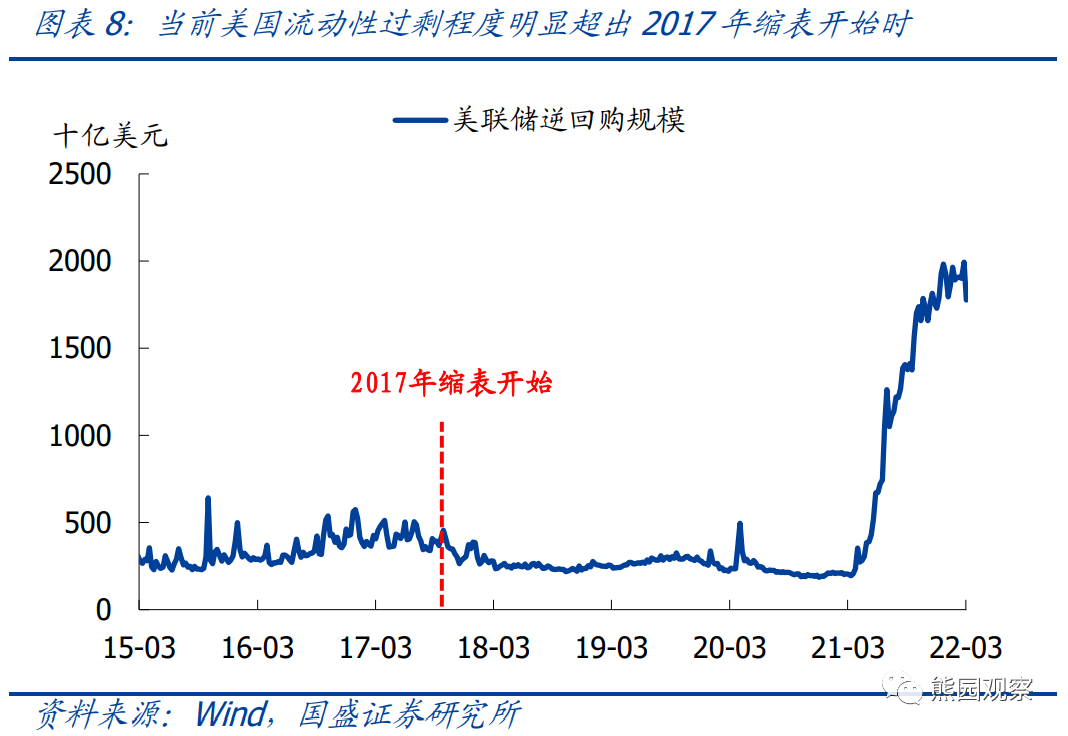

>加息和缩表都是收紧,区别在于加息是价格型工具、缩表是数量型工具。现阶段美国市场流动性仍处于明显过剩,缩表的效果更多表现为回收过剩的流动性,对经济的影响要小于连续多次加息。

正文如下:

1、美国2月非农表现强势,就业前景的不确定性已大幅下降。

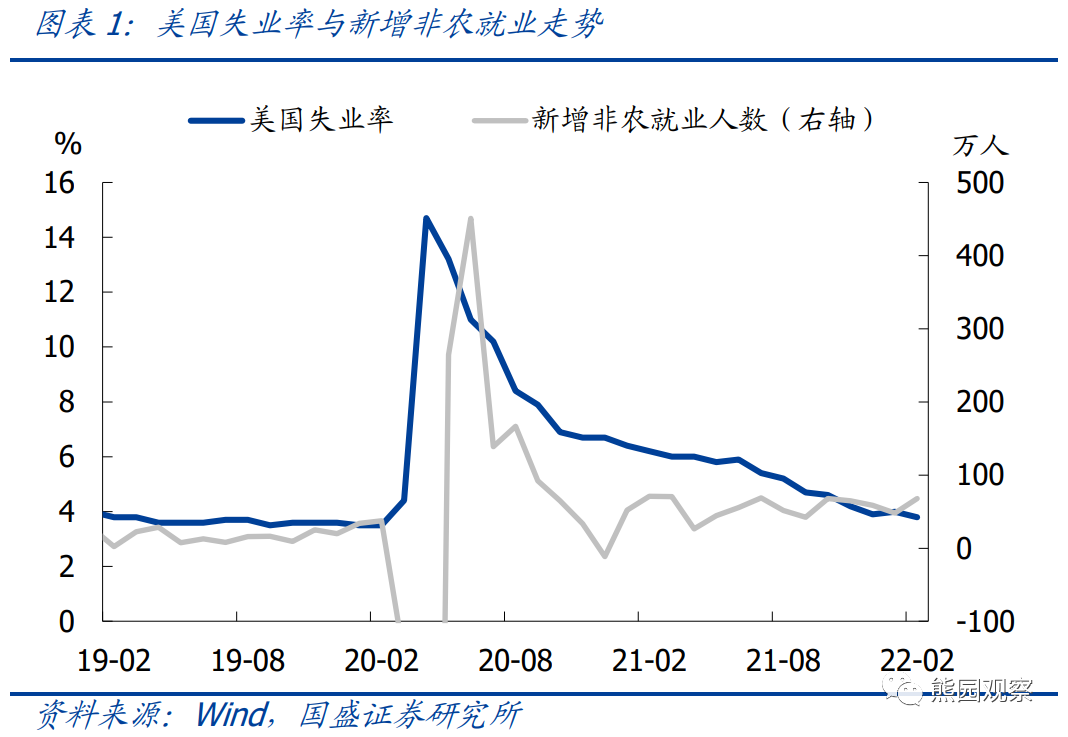

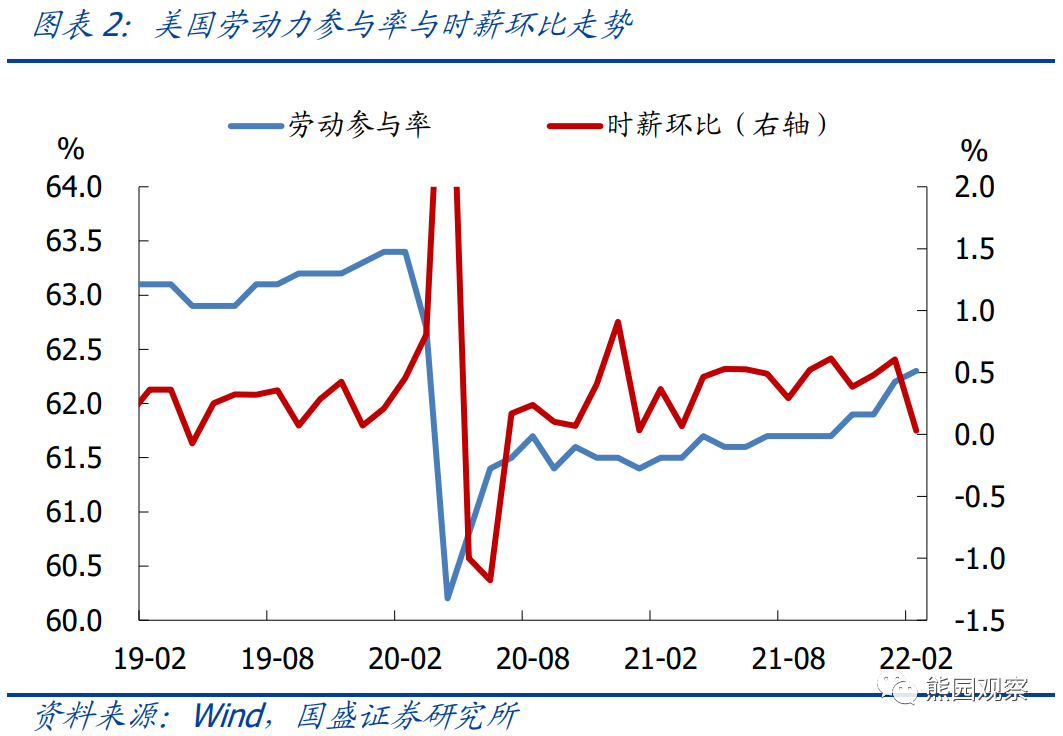

>主要数据:美国2月新增非农就业67.8万人,高于预期值40万人,创下2021年8月以来最高,前值由46.7万人小幅上修至48.1万人;失业率3.8%,好于预期值3.9%和前值4.0%,是疫情爆发以来最低;劳动参与率62.3%,高于预期值和前值62.2%,仍明显低于疫情前的63.4%;平均时薪环比0%,低于预期值0.5%和前值0.6%,是2020年7月来最低,此前6个月均值为0.5%;平均每周工时34.7小时,略高于预期值和前值34.6小时,过去几个月变化不大,疫情前为34.4个小时。

>分行业看:2月美国整体非农就业环比提升0.5%,环比改善幅度超过这一水平的行业包括:采矿业1.5%、休闲和酒店业1.2%、建筑业0.8%、运输仓储业0.8%。其中,采矿业就业大幅增长,应是近期油价大涨推动美国能源企业扩大生产;休闲和酒店业就业大幅增加,主要反映了疫情影响的消退,也在一定程度上压低了整体时薪增速的表现;运输仓储业就业连续2个月环比高增,指向物流瓶颈有望逐步缓解。

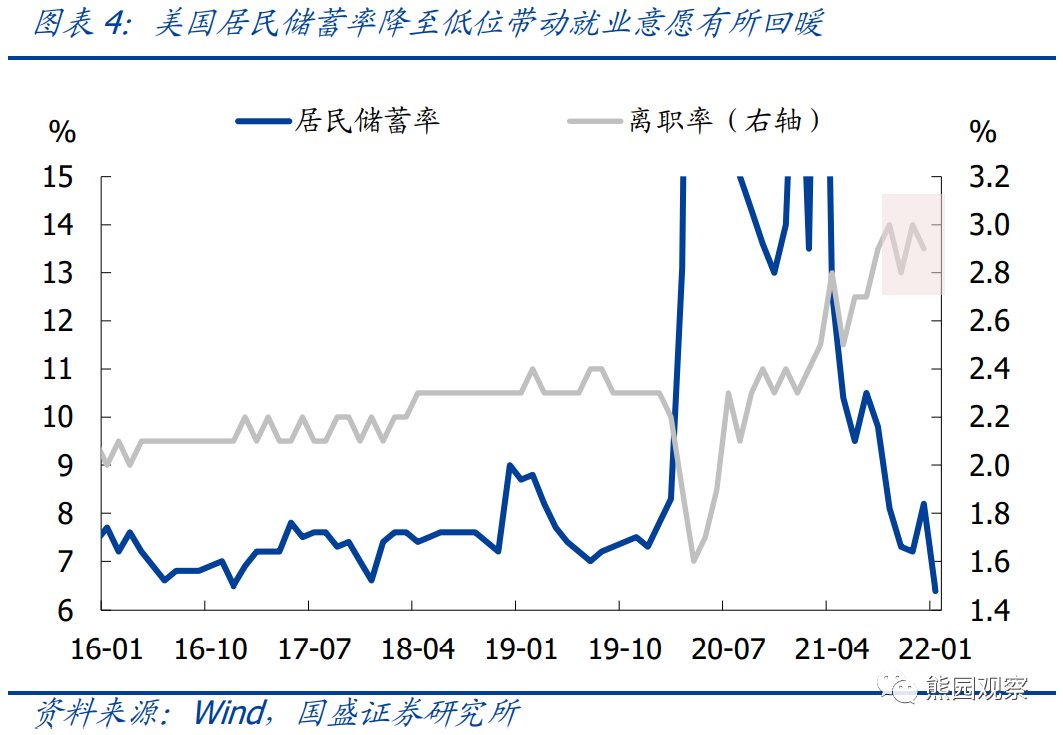

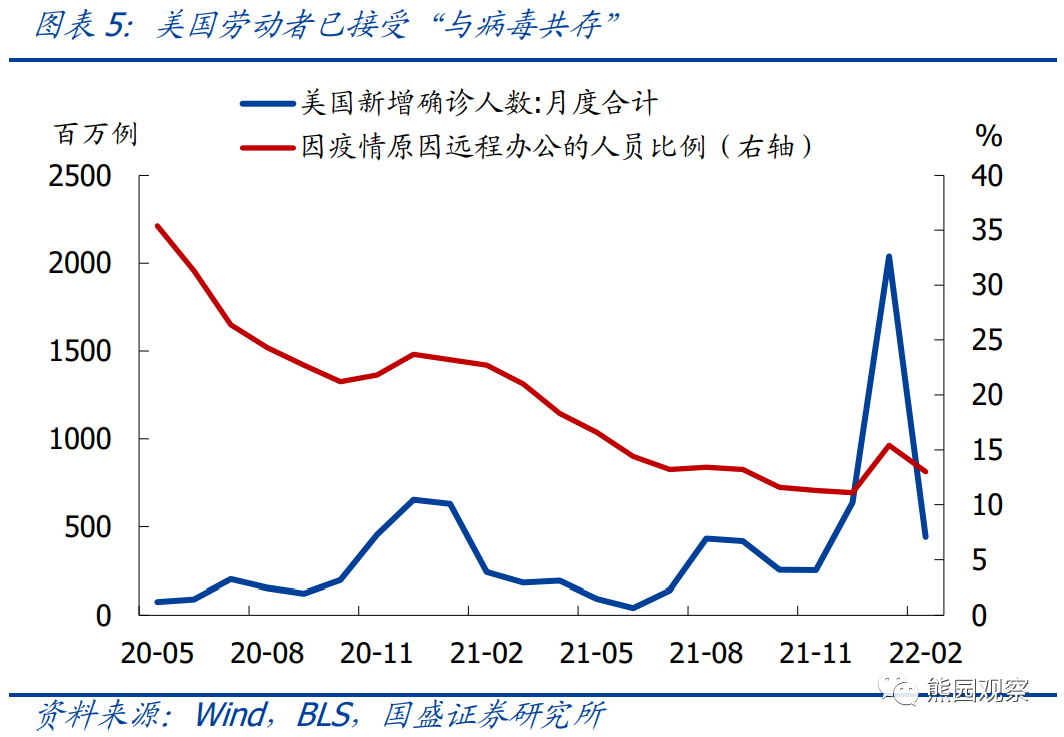

>后续展望:尽管去年12月开始美国疫情大幅恶化,但1-2月就业均未受到明显影响,我们认为主要有两个原因:1)随着美国居民储蓄率降至低位以及物价上涨,就业意愿有所回暖,可以从劳动参与率提升和离职率下降得到印证;2)美国社会可能已经适应了“与病毒共存”的模式,美国劳工部调查数据显示,即使在前两个月疫情严重的情况下,远程办公人员占比也只有很小幅的反弹,并且比前几轮疫情显著降低。鉴于此,后续美国就业有望延续向好,疫情造成的不确定性将明显降低。

2、美联储3月会议前瞻:大概率如期加息25bp,之后的缩表速度可能超预期。

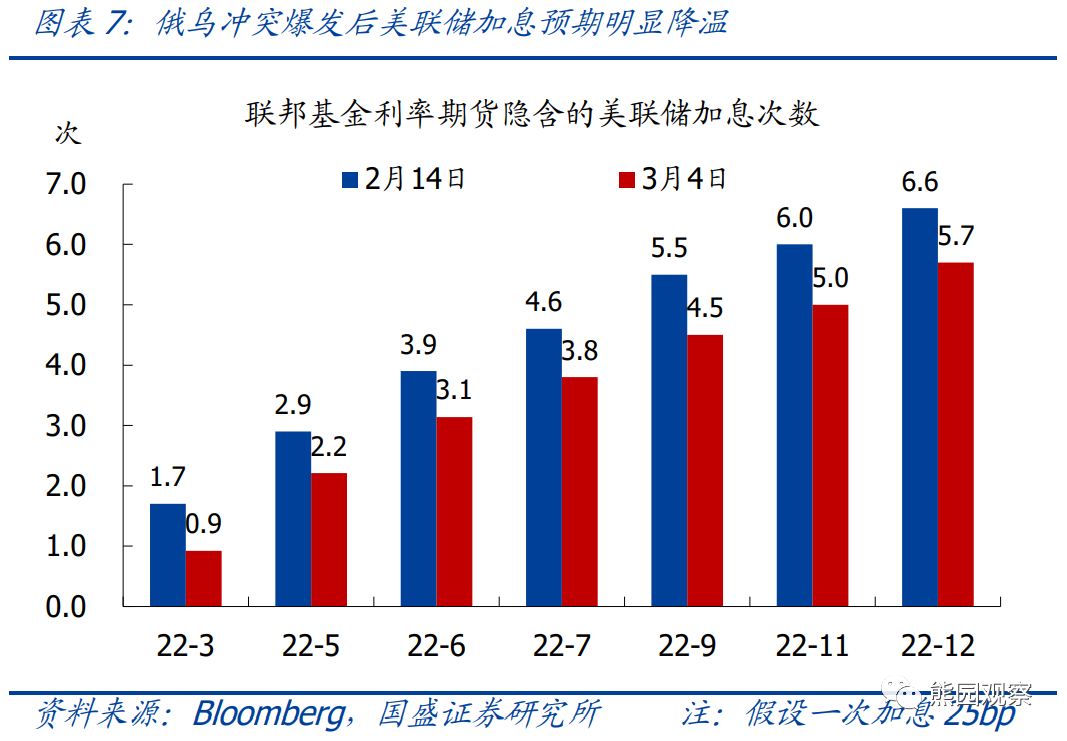

>加息:鲍威尔在3月3日的国会半年度听证会上表示,俄乌冲突造成前景不确定性上升,美联储需要保持谨慎。支持3/17会议加息25bp,如果后续通胀未能如期下降,未来的会议上可能会有更大幅度的加息。截至3月4日,利率期货隐含的3月加息次数为0.9次,2022全年加息次数为5.7次。此外本次会议还将公布新的点阵图,预计显示的全年加息次数会从去年12月点阵图的3次提升到4-5次。

>缩表:鲍威尔称3月会议将进一步讨论缩表,但不会敲定细节。纽约联储1月底的调查显示,市场一致预期缩表会从7月开始,初始缩债规模大约为每月180亿国债、100亿MBS。我们预计美联储5月公布缩表计划,6月或7月开始实施,时点上不会超预期,但初始缩债规模可能超预期,理由有两点:1)2017年缩表时设定的初始缩债规模为每月60亿国债、40亿MBS,占当时持有量的比例均为0.25%左右,本轮美联储官员普遍希望更快地缩表,若假设初始缩减比例为0.5%,对应每月将缩减287亿国债、135亿MBS;2)本次美联储希望较快缩表的一大原因在于流动性过剩,表现为逆回购规模持续大幅抬升,2017年总的初始缩债规模每月100亿,占当时逆回购规模的比例为2.2%,若本次也一样,总初始缩债规模应为每月400亿左右。

3、美联储中长期政策展望:“缓加息+快缩表”的政策组合更有可能。

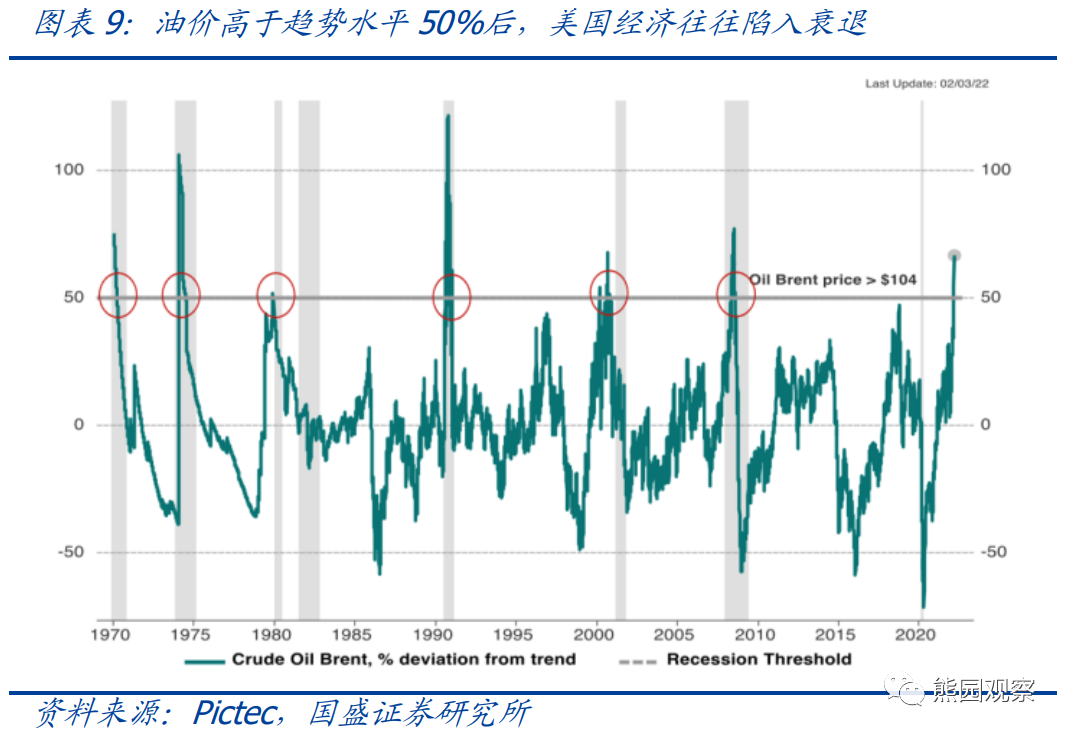

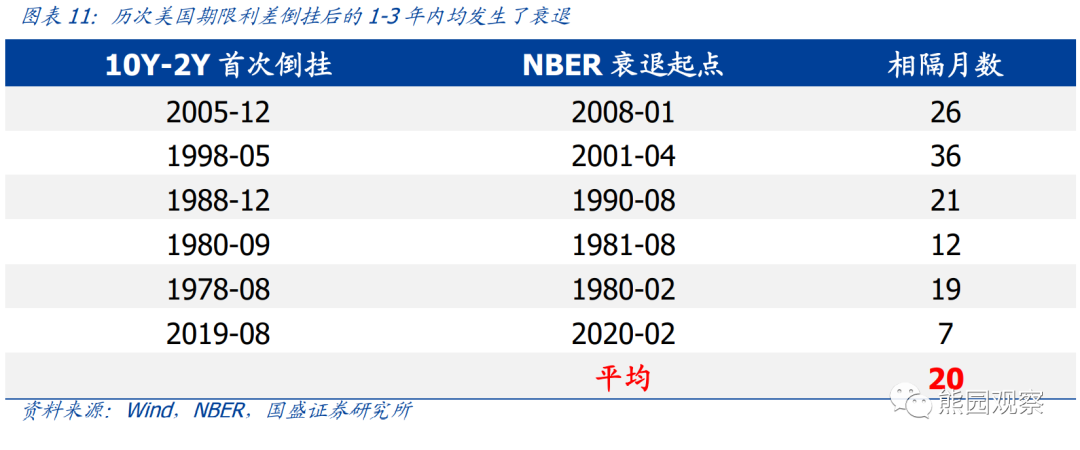

>从美国经济角度看:前期报告中我们曾指出,由于企业债务未充分去化,本轮美国经济复苏的基础并不牢固,中长期难保持高增长。此外,俄乌冲突导致原油价格大涨,也会对经济产生冲击。数据显示,当原油价格高于趋势水平50%以上时,美国经济往往会发生衰退,当前的油价已达到这一条件。近期美国10Y-2Y国债利差已收窄至不足30bp,也反映出市场对中长期经济不乐观。若后续美联储加息较快、缩表较慢,期限利差很可能发生倒挂,而历史上期限倒挂后的1-3年内均发生了衰退。

>加息与缩表的效果对比:二者都是收紧,前者是价格型工具,后者是数量型工具,现阶段而言,缩表的效果更多是回收过剩流动性,对经济影响要弱于连续多次加息。

>综合看:美联储更可能的政策操作是“缓加息+快缩表”,从而避免期限利差倒挂。维持此前判断:预计全年加息3-4次,二季度通胀拐点后,加息预期将迎来降温。

风险提示:美联储政策立场超预期调整,地缘冲突超预期演化。

本文选编自“ 熊园观察”,作者: 熊园、刘新宇;智通财经编辑:李均柃