自疫情导致的熊市刚刚结束以来,股市中多头的人数首次少于空头。尽管俄乌冲突仍在加剧,但这对于押注于标准普尔500指数将反弹的华尔街交易员来说可能是个好消息。

智通财经APP获悉,Investors Intelligence的最新调查显示,看涨人士比例下降至29.9%,而看跌人士比例上升至34.5%。这是自2020年4月以来,牛熊比例首次跌破1。

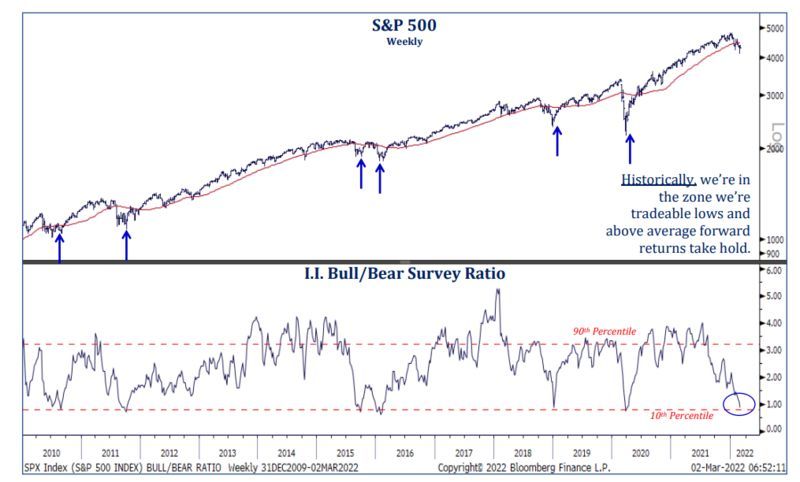

自2010年以来,类似的数据指标已经出现了六次,并且都发生在市场大规模抛售的底部附近。

Strategas Securities技术分析主管Chris Verrone表示:“从历史上看, 我们正处于可交易低位和高于平均预期回报的区域。”“这是有帮助的反向数据。”

在2022年以来两个月的抛售之后,美股市值蒸发了多达7万亿美元,以科技股为主的纳斯达克100指数濒临熊市边缘,标普500指数也出现了10%的回调。投资者担心高通胀、货币政策收紧以及俄乌冲突等一系列风险可能会破坏全球经济。

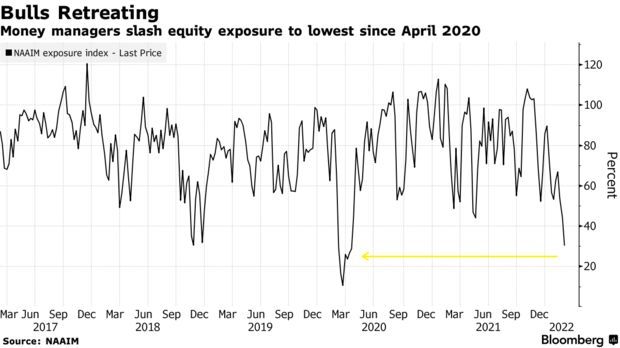

市场情绪低落的证据很容易找到。例如,高盛跟踪的对冲基金已将其股票敞口降至2020年6月以来的最低水平;全美积极投资经理协会的一项调查显示,美国积极投资经理的股票敞口指数本周跌至近两年未见的水平。

不过,并非所有指标都表明市场信心已见底。正如Chris Verrone所说,期权交易员并不急于寻求保护。上周,当标普500指数跌至新低时,芝加哥期权交易所(CBOE)的看跌期权比率仍保持在低位。

同样,纽约证交所短期交易指数(TRIN)在市场最新一轮下跌期间一直维持在2以下,这是用以观察市场情绪是否被冲淡了的水平。Chris Verrone表示:“我们知道指标的效用随着时间的推移和系统的更迭而变化,但令我们惊讶的是,最近几周看跌/看涨比率如此之好。”“TRIN也没有表示出太多的紧迫感。”

如果美国经济正如经济学家预期的那样继续扩张,空头将被迫投降从而刺激市场复苏。Yardeni Research总裁Ed Yardeni表示:“极度看跌的情绪下市场往往非常看涨。”“值得注意的是,这些数据指标并不排除标普500指数近期进一步下跌的可能性,但它们确实表明,现在逢低买入对长期投资者来说是有意义的。”

Sundial Capital Research的一项研究表明,长期看涨情绪已经出现过13次类似的翻转,其中11次标普500指数在接下来的两个月里上涨。该公司首席研究员Jason Goepfert表示:“虽然我们更愿意看到乐观情绪上升而非下降,但当悲观情绪占较大比例时,大多数股市下跌已经成为过去了。”