对俄制裁升级,增加SWIFT禁令

2022年2月26日,白宫宣布对俄罗斯的第三轮制裁。参与制裁的国家包括欧盟委员会、法国、德国、意大利、英国、加拿大和美国。市场尤为关注两项制裁措施:①将选定的俄罗斯银行从SWIFT信息系统中剔除,以确保这些银行脱离国际金融体系,并损害它们在全球开展业务的能力;②实施限制性措施,防止俄罗斯央行以削弱制裁影响的方式部署其国际储备。此前两轮制裁,市场认为油价处于高位,俄罗斯政府财政收入不差(图表1),且俄央行有相当于6300多亿美元的外汇储备(图表2),可用于应对突发的金融风险。但是,新制裁对象包括SWIFT禁令和对俄央行部署外储进行限制,引发市场担忧。

SWIFT再认识

环球银行金融电信协会(SWIFT)是为国际支付进行服务的报文系统,由于其过程的标准化、加密系统的安全性、自动转账的快捷性目前已对接了全球超过11,000家银行、证券和企业用户,覆盖200多个国家和地区,是全球金融系统结算的基础设施。银行若被剔除SWIFT系统,将影响跨境结算和相对应的商业活动。

但SWIFT的管理和监督由25位独立董事组成的董事会进行,董事由各国股东提名,代表国家利益,并维护系统在全球的运转效率,这也意味着SWIFT并非铁板一块。2014年克里米亚事件后,部分国家提出将俄罗斯剔除SWIFT,但并未获得大多数欧盟国家的支持。

目前对俄的金融制裁与当年伊朗的制裁尚不可同日而语,剔除SWIFT的银行还可以用传统的交易方式或者其他报文系统来替代,尽管效率低、成本高,但交易仍能进行。而对伊朗是全方位的经济和金融制裁,除了剔除SWIFT,还有剔除CHIPS(纽约清算所银行同业支付系统)和长臂管辖,其他有美元业务的机构也不能和与伊朗交易的金融机构合作。2011-2016年,全球银行大多因国际制裁而退出伊朗市场,伊朗被隔绝于全球主要支付、信贷系统之外。但2019年1月31日,为了促进与德黑兰的合法贸易,三个欧洲缔约国法国、德国和英国提出建立贸易辅助与支持工具(INSTEX),其实质是一种易货单据撮合系统,运作方式是:伊朗向欧洲供应石油等产品,但货款不汇往伊朗银行,而是汇往给伊朗供应工业制成品、药品和食品等商品的欧洲公司。货物往返于伊朗,但资金全部留在欧盟境内。该系统对伊朗的金融制裁起到一定的缓冲作用。

关注点:能源银行是否纳入,央行制裁力度

SWIFT制裁银行的对象尚未公布,尤其是是否涉及能源相关的银行。前两轮制裁中,美国先后于2月22、23号对国家经济发展、军工相关的银行进行了制裁,涉及俄罗斯银行将近80%的资产。

对俄罗斯央行的制裁,或将限制俄罗斯央近6300亿美元的行外汇储备的自由使用,降低俄罗斯央行通过出售资产抵御西方经济金融制裁的能力。形式上可能的方式或是将俄央行加入美国SDN清单 (如伊朗央行在清单上)以及欧盟的相关制裁清单,限制其美元和欧元外储资产的自由使用。

有无可能减小SWIFT制裁的影响?

以下因素将影响SWIFT制裁的有效性:

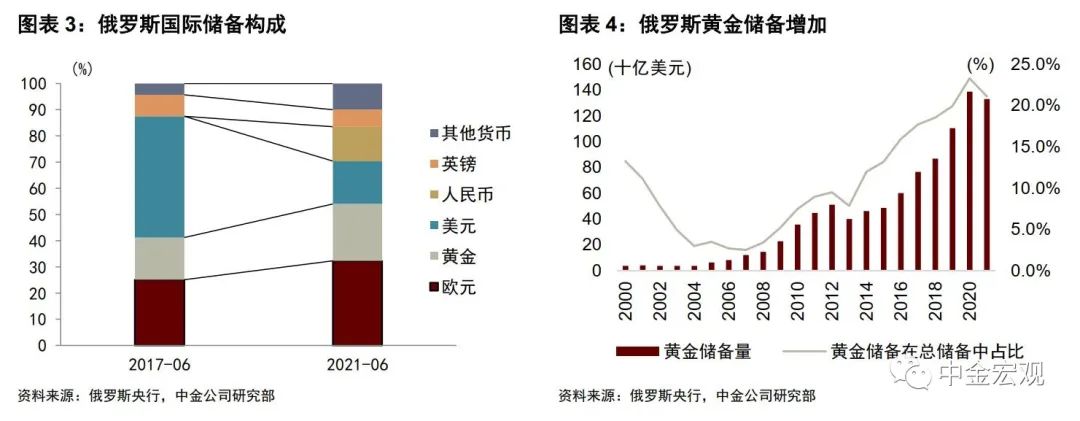

① 俄央行的外汇储备被列入制裁范围,但近年来俄罗斯推进外汇储备去美元化,或部分对冲影响。俄罗斯央行的外汇储备正从以美元为主转向以欧元、人民币与黄金为主,并自2018年初开始大幅出售和削减美债(图表3、4)。2017年6月,俄罗斯央行外汇储备中,占比前三的货币为美元(46.3%)、欧元(25.1%)、黄金(16.1%)。而到2020年6月,占比前三的货币是欧元(32.3%)、黄金(21.7%)和美元(16.4%),人民币占比为13.1%,仅次于美元。总体看,尽管对俄央行外储使用或有限制,但其外储中美元与欧元总体占比已经下降,美债已不足百亿美元,黄金储备上升,人民币资产、现金、黄金等受制裁影响或较少。

② 在国际经济合作中减少美元使用:俄罗斯大型石油公司的出口合同完全停用美元结算,将有更多国际贸易绕过美元而主要通过欧元、人民币等完成,欧元与人民币的国际结算占比持续扩大。2015年,中俄贸易结算近90%使用美元。2020年第一季度,中俄贸易中美元结算占比跌了5ppt跌至46%的新低。同时,两国本币结算份额占总结算额的24%,创下历史新高,人民币结算占比升至17%,欧元占比升至30%,卢布结算占比为7%。俄罗斯短期内虽做不到完全去美元化,但有可能通过各种方法逐步把美元在外汇结算中的占比降到30%左右,从而缓解美国金融制裁的效果。

③ 摆脱美国的全球清算控制权,使用替代系统,但当前尚无完全取代SWIFT系统的可行替代方案。为从根本上解决SWIFT系统对俄罗斯的威胁和影响,俄罗斯央行自2014年开始启动本国的金融信息交换系统,同时,与其他国际合作机制协调应对挑战。

第一,俄罗斯金融电文传输系统,即SPFS系统。俄罗斯2012年在境内启动了俄罗斯银行金融报文传送系统(SPFS),并通过多种方式推动该系统的应用,包括降低费用、通过立法加强俄罗斯国内金融机构同SPFS的联系等。2018年初,SPFS扩展到了欧亚经济联盟成员国。截至2018年10月,SPFS已拥有包括中国银行在内的413家银行客户。俄罗斯努力加强同中国、土耳其、伊朗等国的合作,希望推动该系统在国际上广泛应用。为保护俄罗斯公民免于被冻结个人资金,俄罗斯还在2015年创建了自己的国家支付系统。但是,俄罗斯银行支付系统在技术上也受制于美国公司PSC CartStandard。该公司系金融技术服务公司,服务于俄罗斯境内100多家银行。上述替代方案能够完全取代SWIFT的可能性仍比较低,但在特殊情况下可作备选。

第二,中国人民币跨境支付系统,即CIPS系统。2015年10月正式投入运行的中国人民币跨境支付系统(CIPS),用于中国境内外金融机构进行跨境人民币结算,可做到实时转移资金。截至2019年上半年,CIPS系统共有31家直接参与者,847家间接参与者,其中包括亚洲650家(含境内365家)、欧洲105家、北美洲25家、大洋洲18家、南美洲16家、非洲33家,覆盖了全球148个国家和地区,开放时间已从5×12小时延长至5×24小时+4小时,实现对全球各时区金融市场的全覆盖。系统业务处理分为日间场次和夜间场次。一般工作日的日间场次运行时间为当日8:30至17:30(其中17:00至17:30为清零等场终处理时间)。考虑到我国所处的时区,周末及法定节假日后第一个工作日的日间场次运行时间提前为当日4:30。夜间场次的运行时间为当日17:00至下一自然日8:30(其中8:00至8:30为清零等日终处理时间)。中国外汇交易系统(CFETS)启动了人民币与俄罗斯卢布的“支付对支付”(PVP)系统,计划在“一带一路”建设框架下与其他外币启动PVP系统。

第三,欧盟贸易互换支持工具:INSTEX系统。2019年俄罗斯表示愿意加入INSTEX系统。俄罗斯还通过与其他国家签订货币互换协议等方式,积极推动“去美元化”进程。

但是,SWIFT在世界范围内应用了近50年,支持了绝大多数跨国结算支付业务,拥有很强的客户粘性,在全球结算支付体系中的统治地位短时期内难以撼动。

俄乌冲突和对俄制裁对中国经济有何影响?

从直接影响看,俄乌冲突和对俄制裁对中国经济的直接冲击不大,部分行业需受重视。在现行系统下,中俄本外币跨境交换和结算主要通过SWIFT进行。即便通过人民币跨境支付系统(CIPS),美国的金融服务亦不可缺少,如美国技术软件和SWIFT。根据俄罗斯前财政部长在2014年的估计,将俄罗斯排除出SWIFT系统对俄罗斯GDP的短期冲击约为5%。

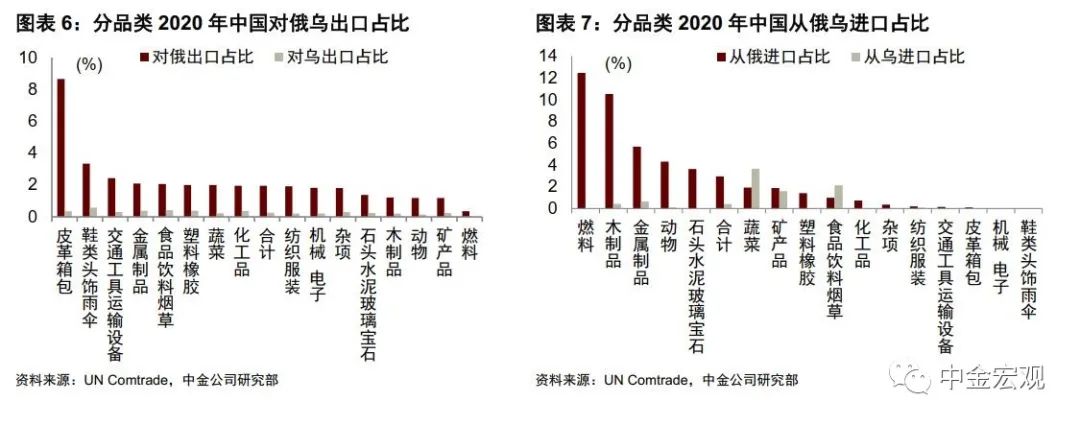

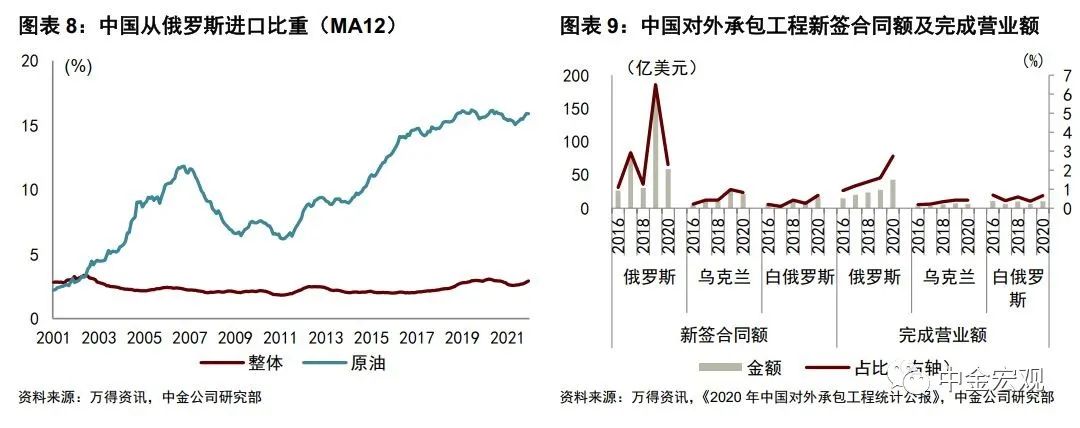

从外贸往来看,2020年中国对俄乌合计出口、进口占比仅有2.3%、3.4%。但部分行业影响大,在中国出口的皮革箱包、鞋类、雨伞,交通工具、运输设备等生活消费品当中,对俄出口占比稍高(图表6)。尤其对俄皮革箱包出口,占中国皮革箱包总出口的8.7%。中国从俄进口原材料的比重比较高(图表7),燃料、木制品、金属制品占比分别为12.5%、10.5%、5.7%。尤其是原油,2021年中国从俄罗斯进口原油的比重为16%(图表8)。

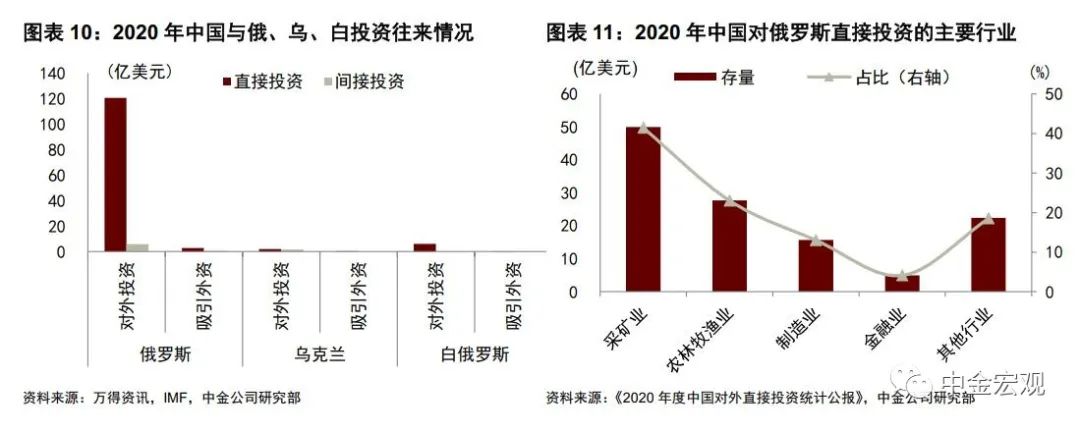

投资往来则更小。从直接投资看,2020年底中国对俄乌的对外直接投资存量占比不足0.5%(图表10),2019年中国对外承包工程总量中俄乌合计占比7.5%,完成营业额占比2.0%(图表9),2020年底中国从俄乌吸引外资存量也仅占到中国吸引外资总额的0.01%(图表10)。从中国对俄罗斯直接投资的行业看,投资金额占比较大的分别为采矿业、农林牧渔业和制造业(图表11)。

从证券投资看,2020年底,中国对俄乌的证券投资占中国对外证券投资金额的0.08%,俄乌对中国证券投资占中国获得证券投资总额的0.003%。

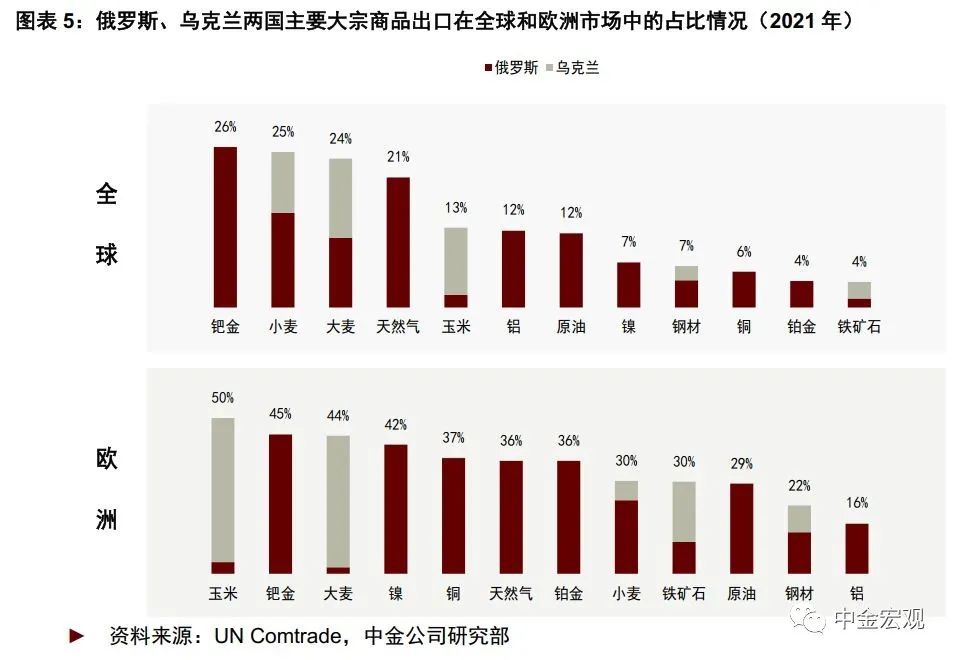

但间接影响不容忽视,当前的大宗涨价更多是风险溢价上升,如果大宗涨价反映持续的供给短缺,则中国的经济增长不可避免受到拖累。

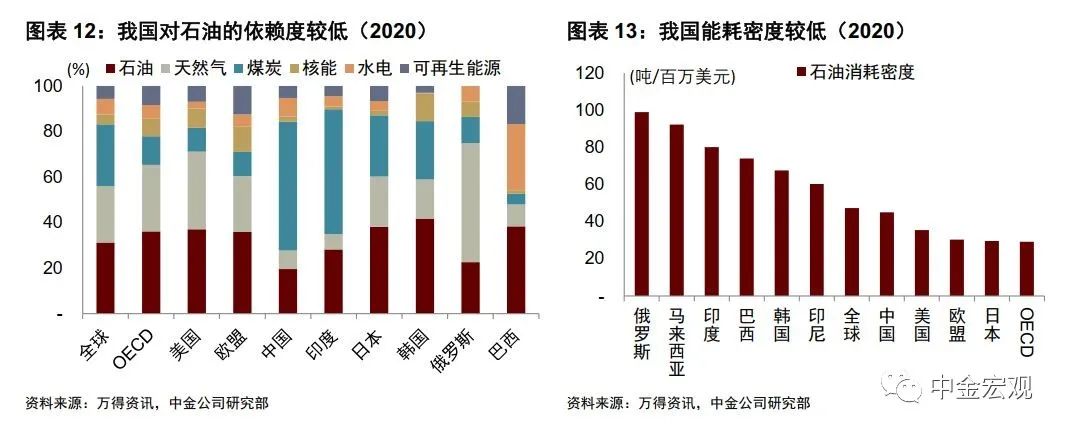

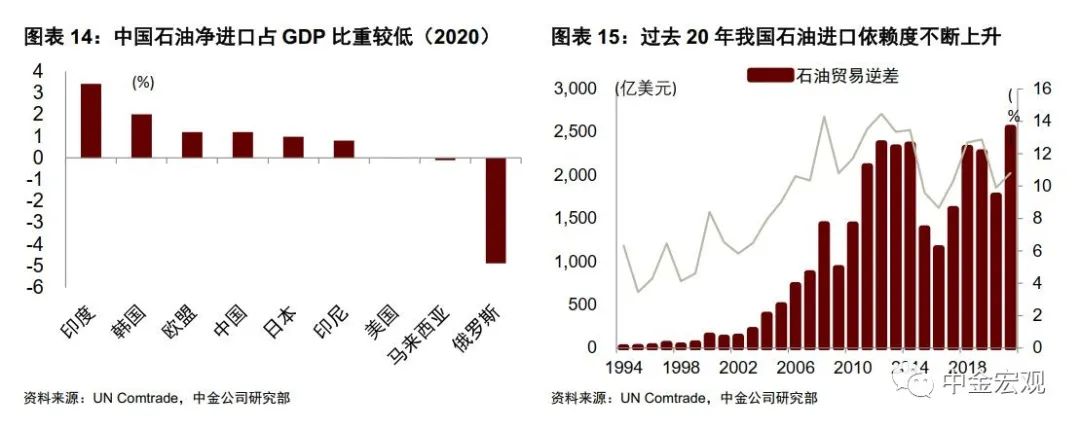

首先,我国作为大宗净进口国,大宗涨价将导致我国的贸易条件恶化,缩减我们的贸易顺差。横向对比看,相比其他国家,我国对石油的依赖度较低(图表12),能耗密度较低(图表13),净进口占比亦较低(图表14)。2020年,我国能源消费中,石油占比不足20%,而煤炭的占比高达57%。石油消耗密度(石油消费对GDP之比)为45吨/百万美元,石油贸易逆差占GDP的比重仅有2.3%,低于大多新兴经济体。但纵向对比,过去20年我国石油进口依赖度不断上升,油价变化的影响在上升(图表15)。目前中国的石油消费量在全球占比达到17.8%,仅次于美国和欧盟,居世界第三位,2000-17年年均增速达5.8%。中国的石油进口占总进口的比重从2000年的6.6%上升到现在11.5%,贸易逆差扩大。2021年中国从俄罗斯进口原油的比重为16%,且是全球第二大石油进口国。

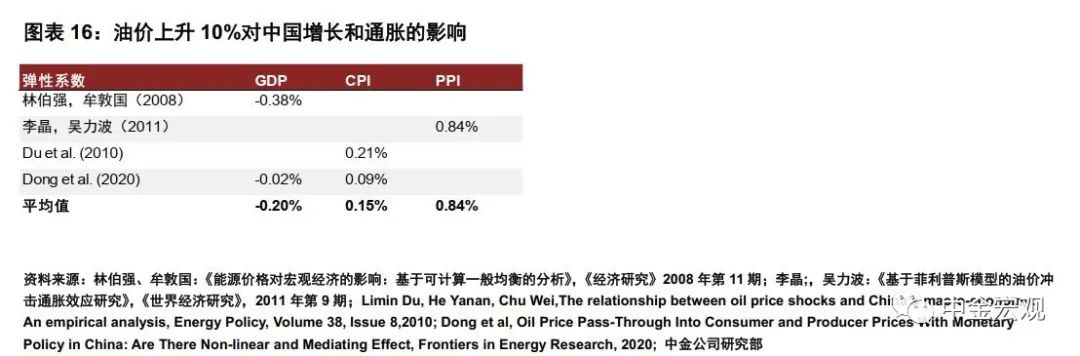

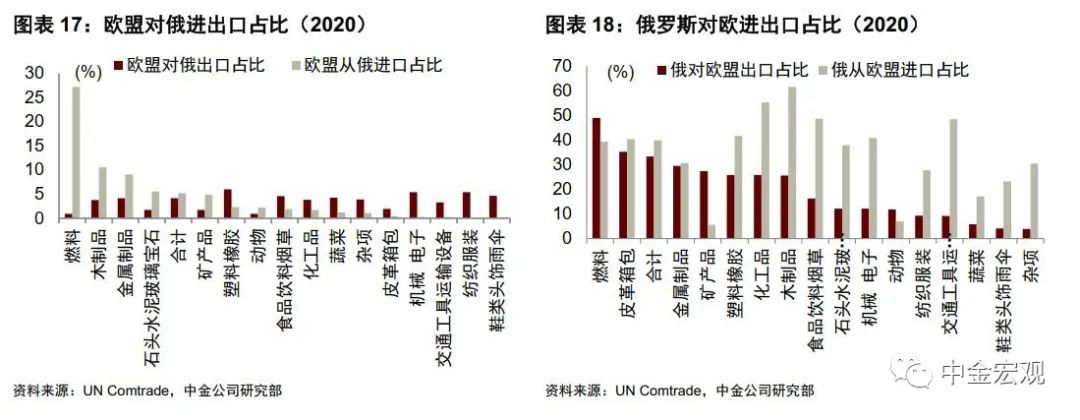

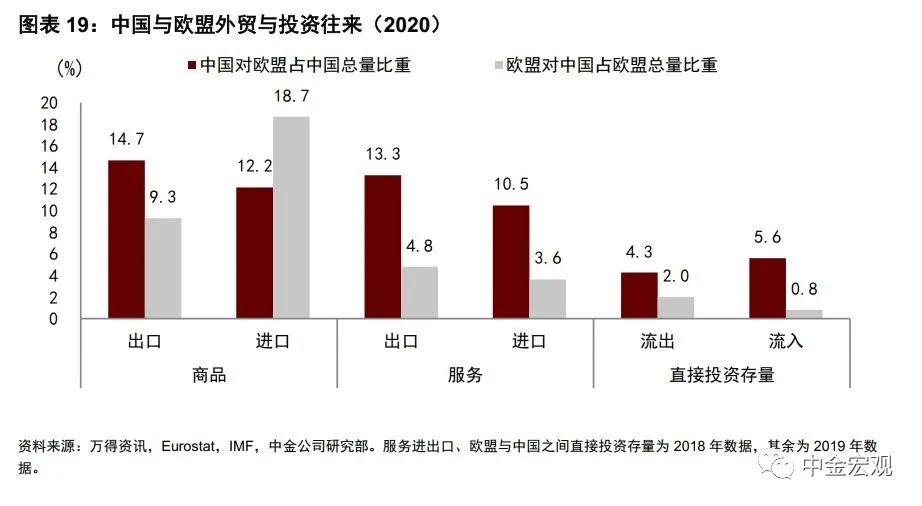

其次,大宗涨价将影响全球总需求,对中国的出口形成拖累。全球收入的再分配,收入从大宗进口国转移到大宗出口国,一般而言,大宗进口国消费大于大宗出口国消费,导致全球总需求下降。根据一般均衡模型,随着石油价格上涨,除了采油业和采矿业外,我国各产业的实际产出都将下降,其中房地产、农业和交通邮电通信等产业受影响较大。平均来看,油价每上升10%,我国产出下降0.2%左右(图表16)。特别是欧洲与俄罗斯的经贸联系紧密,欧洲经济下行压力或会对中国经济造成一定间接的负面影响。2020年,欧盟对俄出口占欧盟出口总额的4.2%,欧盟从俄进口占欧盟进口总额的5.2%;俄罗斯对欧盟出口占俄罗斯出口总额的33.3%,从欧盟进口占俄进口总额的39.8%。分产品结构来看,欧洲从俄罗斯进口燃料占欧洲燃料进口总额的比重高达27.2%(图表17、18),俄罗斯限制对欧能源供给或将对欧洲形成掣肘。能源冲击和制裁措施或对欧洲经济影响造成一定负面影响。据IMF和欧盟估计,2014年克里米亚事件带来的制裁措施对俄罗斯GDP带来的短期负面冲击约为1.5个百分点,对于欧盟GDP的负面冲击约为0.25个百分点。而欧盟与中国之间的经贸往来规模较大,2019年中国对欧盟出口、从欧盟进口商品和服务的比重均在10%以上,中国对欧盟直接投资存量占中国全部对外直接投资的比重、中国从欧盟吸收直接投资存量占中国吸收全部外商直接投资的比重分别为4.3%、5.6%(图表19)。

再者,国际油价上涨对CPI的直接影响是通过抬升居住和交通用燃料价格,间接影响是通过推升成本进而推升其他食品与非食品的价格。玉米是我国生猪养殖业最主要的饲料,油基化肥和燃料成本的下降,将降低养殖成本。根据我们的测算,油价同比涨幅每扩大10个百分点,对我国未来12个月PPI和CPI平均同比拉抬0.4-0.7和0.1-0.2个百分点。同时,国际小麦、玉米等粮食价格上涨亦将推升我国口粮和饲料用粮价格,但我国口粮总体库消比仍在高位,对国际粮价的传导有较大的缓冲作用。

本文编选自中金宏观,作者:黄文静、郑宇驰等,智通财经编辑:杨万林