智通财经APP获悉,中信建投证券发布研报称,预计十四五期间分布式光伏快速增长,带动光伏终端需求景气度上行,建议关注:一是光伏系统核心部件,即组件、逆变器;二是分布式光伏建设/运营商。组件环节:2022年是光伏行业需求快速增长的一年,叠加硅料价格下行趋势明确,中信建投判断组件盈利有望持续改善,尤其是一体化组件龙头将迎来量价齐升趋势,重点推荐隆基股份(601012.SH)、天合光能(688599.SH)、晶澳科技(002459.SZ)、晶科能源(688223.SH);逆变器环节:2022年逆变器核心原材料IGBT预计持续紧平衡,头部逆变器厂商供应链优势明显,预计单W净利显著增长,叠加储能业务快速放量,预计逆变器相关企业深度受益,重点推荐阳光电源(300274.SZ)、德业股份(605117.SH)、锦浪科技(300763.SZ)、固德威(688390.SH);分布式光伏建设/运营商:农户接受度提高+央企建设转移模式走通背景下,品牌形象好、开发能力强的头部户用光伏企业业绩将得到显著改善,重点推荐正泰电器(601877.SH)、天合光能、中来股份(300393.SZ)、晶科科技(601778.SH)。

中信建投证券主要观点如下:

一、每周观察:分布式光伏——重回2017荣耀时刻,2022板块最强α

2021年分布式光伏在高收益率的驱动下,装机量突破29GW,几乎以一己之力推动中国光伏市场继续增长,避免了成本上升导致装机量下滑的尴尬,大有重回2017年荣耀时刻态势。但和2017年不同的,当前分布式光伏已经摆脱了对于补贴的依赖,随着技术进步成本大幅度下降(2017年山东地区屋顶发电功率10KW,2022年同样面积达到20KW以上),中信建投认为今年户用、工商业分布式光伏大发展态势已定,高收益率驱动下,有望达到40-50GW以上,成为驱动光伏发展的重要力量,是板块最强α。

1、分布式光伏的收益率高,收益稳定,突出的金融属性使得分布式光伏深受银行、工商业用户、农户的欢迎,目前无补贴情况下,大部分项目IRR稳定在10%以上,是分布式光伏发展最重要的驱动力;

2、当前渗透率低,全国至今分布式光伏累计装机量刚刚突破100GW,分布式光伏全国可开发屋顶资源量预计超过1500GW,渗透率仅为5%-10%,成长空间广阔;

3、分布式直接面向终端市场,高收益率也支撑产品溢价,逆变器、组件、系统等会比集中式市场获得更高的产品价格,周转速度也更快,可给更高估值;

4、主要的投资方向是组件、逆变器、分布式光伏运营商,在分布式光伏大发展的背景下,这类公司业绩有望呈现加速状态。

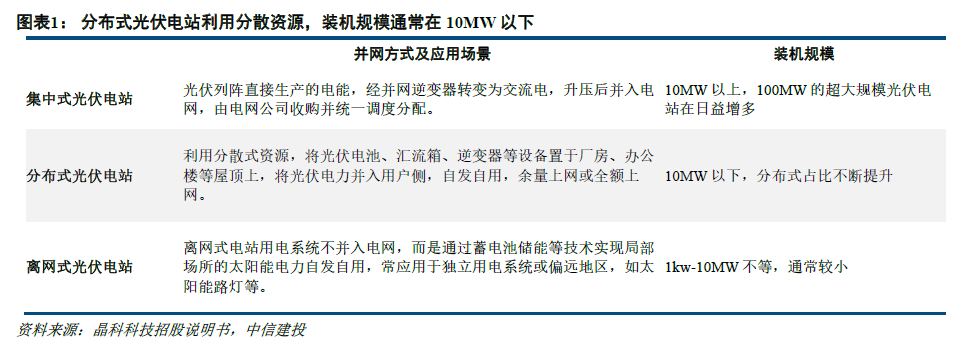

1.1、光伏:分布式光伏利用分散资源,装机规模通常在10MW以下

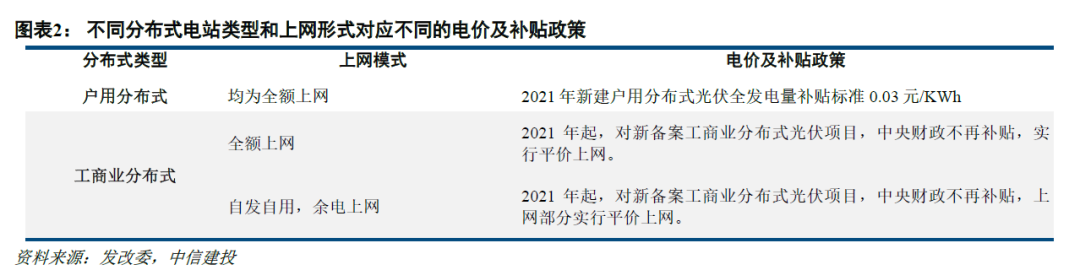

目前,我国户用分布式光伏均为“全额上网”模式,工商业分布式光伏包含“全额上网”模式和“自发自用,余电上网”两种模式。2021年,户用分布式仍然有0.03元/KWh的度电补贴,工商业分布式2021年全面平价。

1.2、户用分布式商业模式丰富,工商业项目收益率弹性大

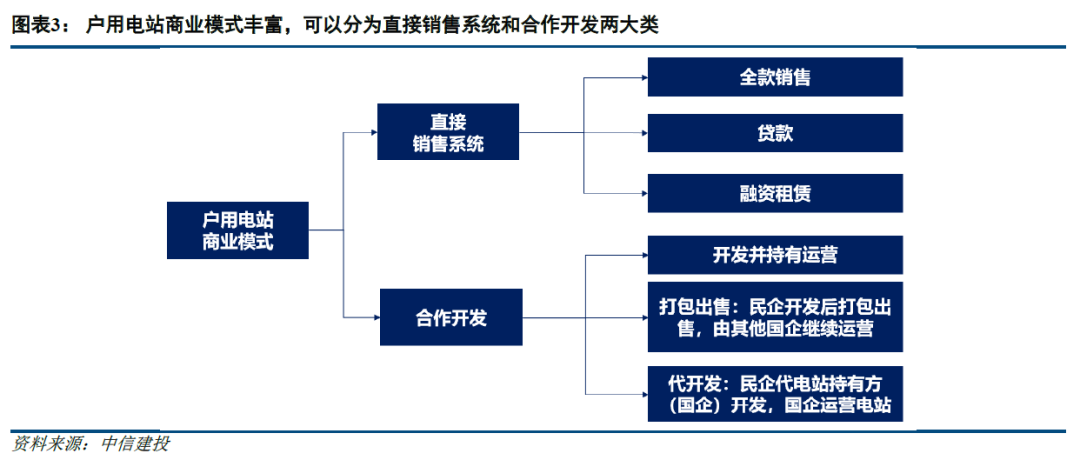

户用光伏的商业模式丰富,从收益分配来看,可以大致分为两种,即直接销售系统(农户自持)和合作开发模式。

第一种为农户自持电站,直接销售全套系统给农户,电站生命周期内所有收益归农户所有,这类直接销售模式可以细分为全款销售、贷款、融资租赁三种模式;

第二种为合作开发模式,电站所产生的收益在农户、电站持有方之间分配,通常形式是电站持有方出系统,农户出屋顶,电站持有方每年以30-60元/片组件价格的租金付给农户,发电收益归电站持有方,农户不负责电站的购买、安装、运维等,以上均由电站持有方负责进行。

合作开发模式下的打包出售、代开发模式在2021年开始兴起,是在央国企开始大规模介入分布式光伏市场的特定背景下衍生出的两类模式,“整县推进”为央国企介入分布式光伏市场创造了契机,同时也为民企开展和优化分布式业务提供了条件。

打包出售模式:民企作为与农户合作共建电站的主体进行项目的建设、开发,然后将电站销售给更适合持有运营电站的国企(国企将成为合作共建电站的主体),以此赚取部分差价,该类模式可以提升民企周转效率,发挥灵活性优势。

行业内正泰电器持有的户用分布式体量大,2021年下半年以来国企收购热情高涨, 2021年9月以来,正泰电器以打包出售模式对外销售户用电站1.3GW。

代开发模式:民企在这个过程中通常负责与农户洽谈(开发)、电站建设、安装、并网,但与农户合作共建电站的主体从项目开发开始就是国企,民企只参与项目开发、建设流程,不作为合作主体,民企从中赚取项目开发、建设费用。

中来与国电投合作的模式就是典型的代开发模式,2021年4月,中来股份发布公告,约定中来民生、中来智联与上海源烨签署《EPC总承包协议》,约定中来民生、中来智联为上海源烨提供户用光伏EPC工程总包服务,项目合作期为5年,合作期内户用光伏累计建设装机容量达7.2GW以上。

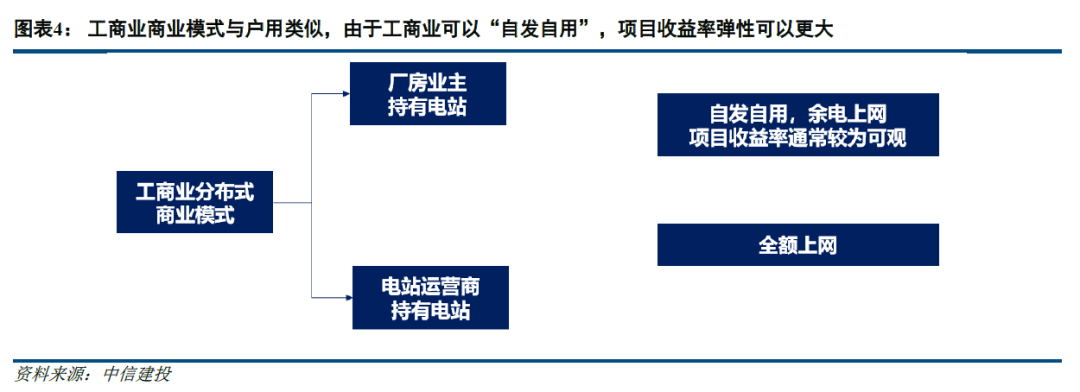

工商业电站商业模式和户用类似,分为业主自己持有电站、电站运营商持有电站两大类。与户用“全额上网”不同,目前新增的工商业光伏大部分为“自发自用,余电上网”,收益率弹性可以更大。

1.3、分布式爆发的源动力:收益率优势凸显,规范化程度提升

2021年我国新增光伏发电并网装机容量约53GW,同比增长10%。其中分布式新增装机约29GW,同比增长87%,超出市场预期。

中信建投认为,分布式可观的收益率是2021年分布式爆发的源动力,高收益率带动央国企、金融资本介入,分布式市场的活跃度进一步提升。

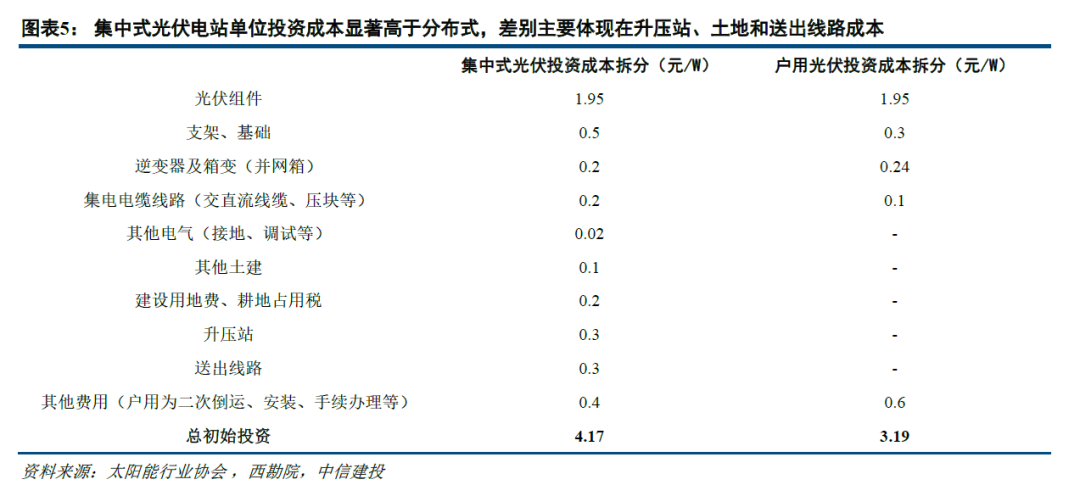

集中式光伏电站单位投资成本显著高于分布式,差别主要体现在升压站、土地和送出线路成本,投资成本的差距对IRR的影响为3pct。分布式光伏系统造价显著低于集中式电站。

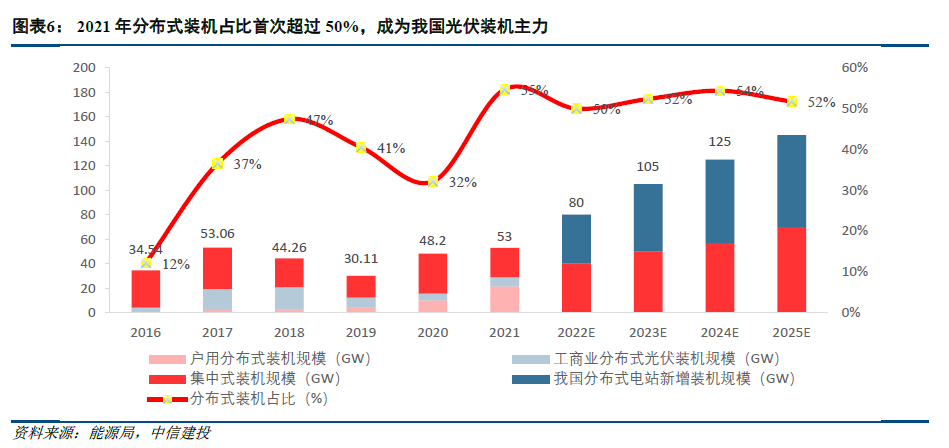

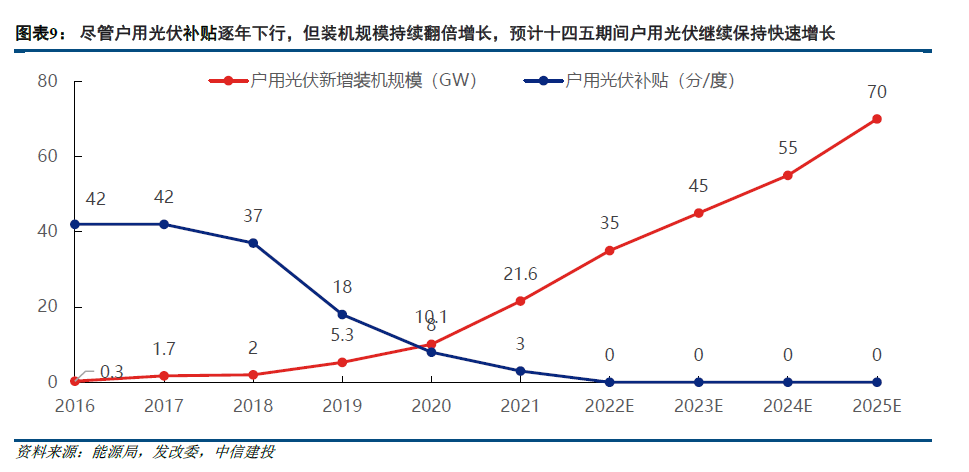

在国内市场,分布式光伏的崛起始于2016年底、爆发于2017年,2013-2015年,分布式光伏新增装机分别为0.8GW、2.05GW、1.39GW,2016-2021年分别为4.2 GW、19.4 GW、21 GW、12.2 GW、15.5 GW、29GW。

中信建投认为,尽管光伏度电补贴逐年下降,但由于户用光伏经济性突出、行业规范化程度提升、终端消费者对于户用光伏的认知提高、商业及运维模式成熟使央企批量收购户用电站资产开始具备可行性,推动户用光伏共建模式快速增长。

1.4、补贴退坡影响小,预计“十四五”户用光伏仍将保持快速增长

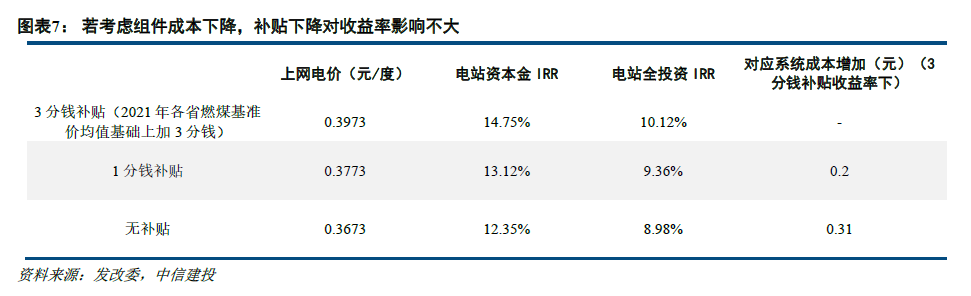

2021年,户用光伏仍有仍有0.03元/度补贴,据中信建投测算,在3分钱补贴情形下,我国户用光伏全投资收益率可达10.12%,资本金收益率可达14.75%。

若户用光伏补贴取消,以3分钱补贴下的收益率为基准,相当于系统成本增加3毛钱。随着光伏平价进程推进,对于2021年地面电站和工商业分布式电站,中央财政不再补贴;但户用分布式仍有0.03元/度补贴。未来补贴也将逐步退出户用光伏市场,中信建投测算了在1分钱补贴和无补贴情形下的电站收益率。

1分钱补贴情形下,电站全投资收益率9.36%,资本金收益率13.12%,相当于3分钱补贴收益率基准情形下系统成本增加0.2元;无补贴情形下,电站全投资收益率8.98%,资本金收益率12.35%,相当于3分钱补贴收益率基准情形下系统成本增加0.31元,整体影响较小。

在工商业电站层面,2021年也迎来显著增长,主要原因是2021年以来,全国电力市场面临阶段性电力紧缺和电价全面上涨,工商业光伏在降低企业用电成本、保障用电充足性和可靠性方面发挥着重要作用。

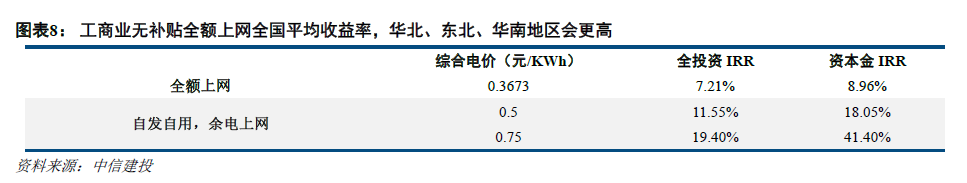

根据调研数据,1.95元/W组件价格下,工商分布式系统成本约为3.75元/W,介于户用光伏3.2元/W和集中式电站4.2元/W之间,“自发自用,余电上网”模式下收益率可观。据中信建投测算,在无补贴的全额上网模式下,工商业分布式全投资收益率7.21%,资本金收益率8.96%,低于户用光伏。但由于工商业分布式存在“自发自用,余电上网”模式,据中信建投调研了解,基础电价高、自用比例高的工商业分布式电站综合电价可达0.7-0.8元/KWh,对应全投资收益率可高达19.40%,资本金收益率可超40%,十分可观。

2016年以来,尽管分布式光伏度电补贴逐年下降(尤其是2018年),但是分布式光伏每年新增装机规模一直稳步上升,主要原因包括:

经济性突出:由于土地、变压器、并网线缆等BOS成本优势突出,分布式光伏电站IRR持续具备较强经济性,有非常好的金融产品属性;

终端消费者对于光伏的认知提高:2016-2019年大量县、镇实现了户用光伏从0到1的突破,农村地区“跟风”情况突出,2020年以来户用光伏快速放量;

企业后台运维模式趋于成熟使得大批量分布式电站管理成本下降:央企批量收购户用电站资产开始具备可行性,推动户用光伏共建模式快速增长。展望未来,分布式光伏经济性、终端消费者购置意愿、央企收购意愿还在持续加强,当前全国户用光伏可安装屋顶约6000万户,按照户均安装20KW测算,总装机容量约1200GW,截止2021年底,户用装机累计总户数约为200万户,渗透率仅为3.3%左右,预计十四五期间户用光伏仍将保持快速增长。

1.5、分布式参与者百花齐放

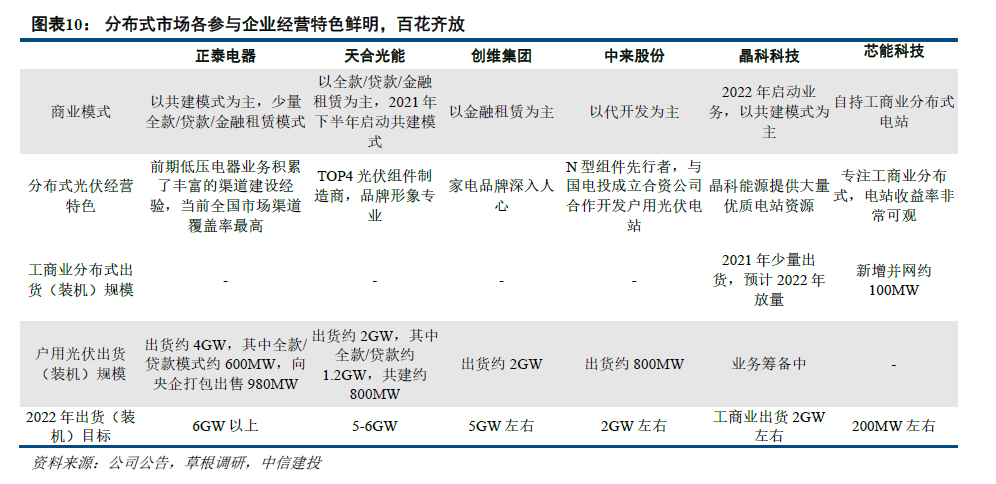

当前分布式光伏市场主要参与者包括正泰电器、天合光能、创维集团、中来股份、晶科科技、芯能科技,各家经营特色鲜明,百花齐放。

1.6、投资建议:建议关注组件、逆变器、分布式光伏建设/运营商

预计十四五期间分布式光伏快速增长,带动光伏终端需求景气度上行,建议关注:(1)光伏系统核心部件:组件、逆变器;(2)分布式光伏建设/运营商

组件环节:2022年是光伏行业需求快速增长的一年,叠加硅料价格下行趋势明确,中信建投判断组件盈利有望持续改善,尤其是一体化组件龙头将迎来量价齐升趋势,重点推荐隆基股份、天合光能、晶澳科技、晶科能源;

逆变器环节:2022年逆变器核心原材料IGBT预计持续紧平衡,头部逆变器厂商供应链优势明显,预计单W净利显著增长,叠加储能业务快速放量,预计逆变器相关企业深度受益,重点推荐阳光电源、德业股份、锦浪科技、固德威;

分布式光伏建设/运营商:农户接受度提高+央企建设转移模式走通背景下,品牌形象好、开发能力强的头部户用光伏企业业绩将得到显著改善,重点推荐正泰电器、天合光能、中来股份、晶科科技。

本文选编自微信公众号“中信建投证券研究”,作者:朱玥、王吉颍、陈思同,智通财经编辑:谢青海。