报告摘要

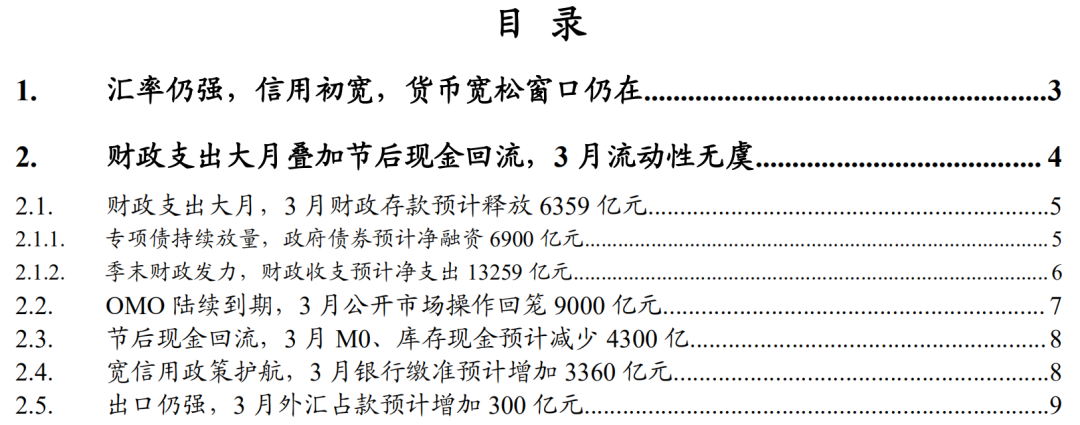

3月美联储加息在即,中国货币政策窗口在不断收窄,但结合此前央行表态,我们认为中国货币宽松窗口尚未完全关闭,在一季度末或二季度初,若经济难以企稳,则可能仍有一次MLF利率调降。全年来看,货币政策抉择需持续关注国内外环境变化。于国内而言,信贷总量能否持续稳定增长将成为触发总量货币政策工具的核心因素;于国外而言,人民币汇率成为重要的观察变量,若人民币出现大幅贬值,资本流出压力增大,则将极大程度抑制货币宽松空间。在海外加息潮的约束下,2022年降息空间有限,降准或将成为维护流动性合理充裕和支持实体经济的主要货币政策总量工具。

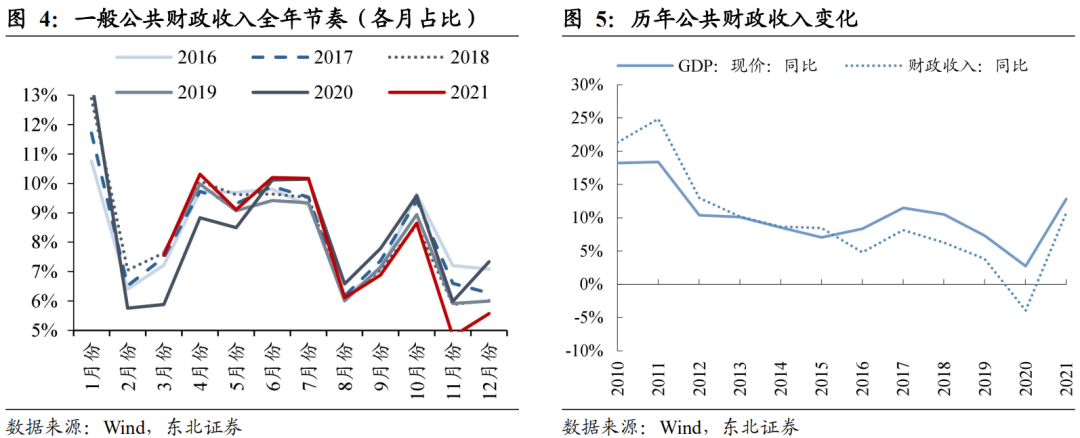

流动性方面,得益于3月财政支出大月及节后现金回流因素的贡献,3月流动性几无缺口,央行将采取OMO操作熨平月内流动性波动,超储率预计变化不大。具体来看,3月财政存款、M0与库存现金、外汇占款预计将分别向银行间市场释放6359、4300、300亿元流动性。而公开市场操作和缴准预计将分别回拢9000、3360亿元流动性,3月流动性缺口仅为1401亿元。除去公开市场操作将要到期的9000亿,3月银行间流动性不仅没有缺口,反而将增加7599亿元,故3月央行仅需少量续作公开市场操作即可维持3月流动性总量平衡。

具体来看,其一,财政存款方面,首先,政府债方面,由于财政前置的影响,我们预计3月地方政府债将发行6825亿元;国债将发行5700亿元(到期5625亿元)。其次,财政收支差额方面,3月作为财政支出大月,预计财政净支出将达13259亿元。综合来看,3月财政存款或将向银行间市场释放6359亿元流动性,成为3月流动性的主要贡献项。

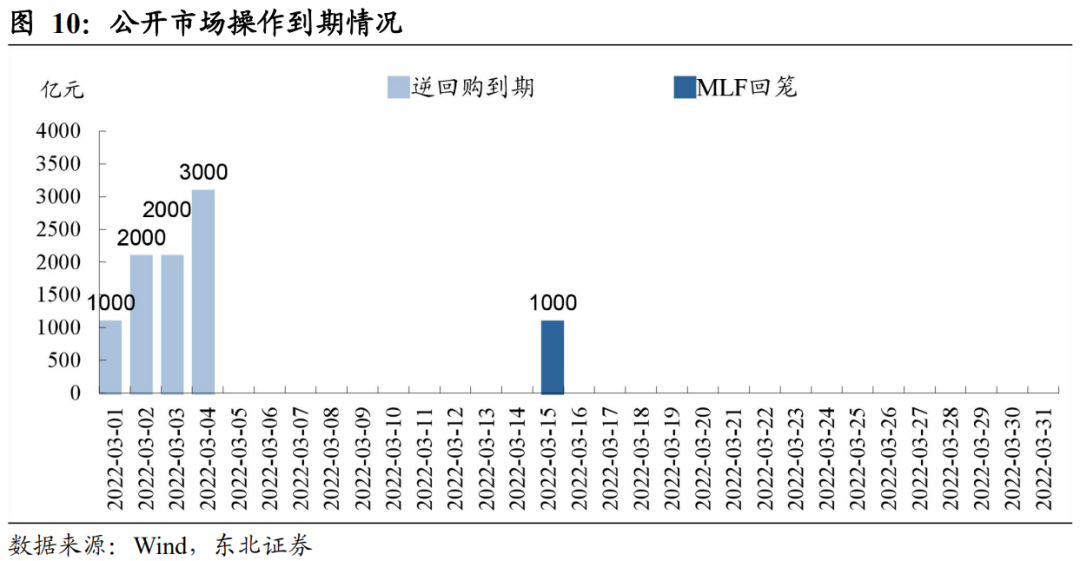

其二,公开市场操作方面,截至2月27日,2022年3月货币政策工具到期共计9000亿元。由于3月银行间流动性整体较为充沛,故预计央行3月未必全部续作,但仍会用OMO熨平月内流动性波动。

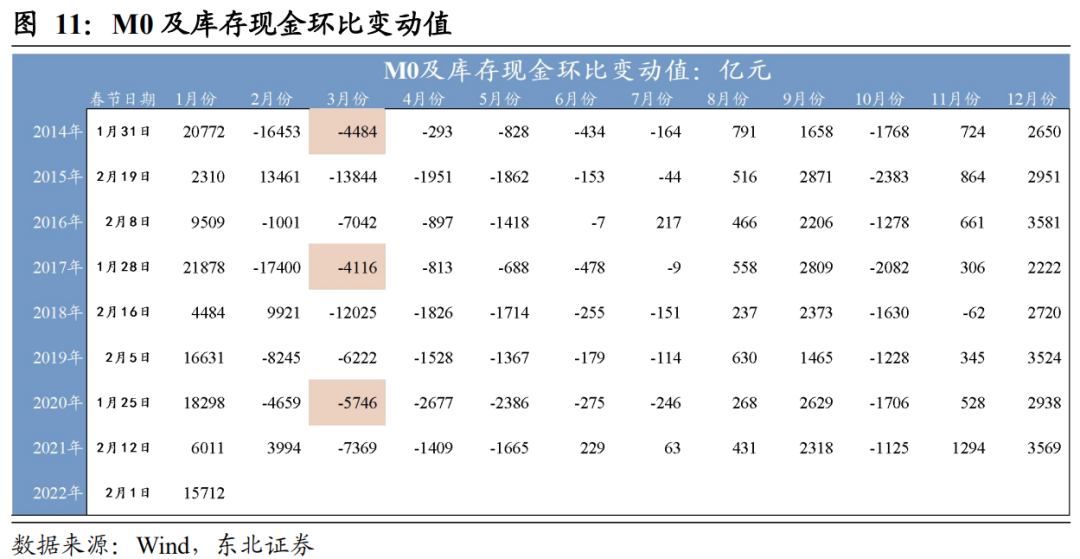

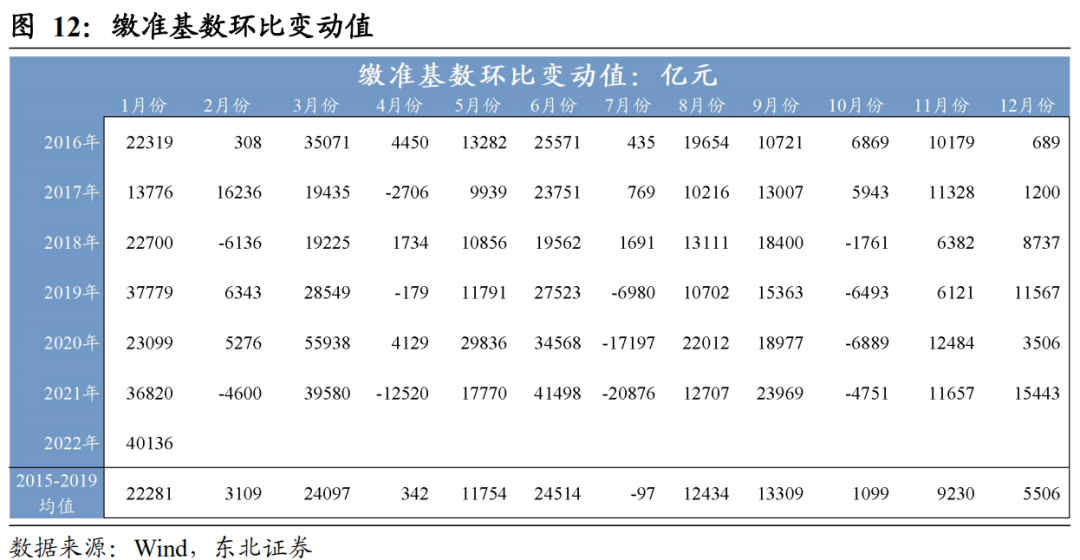

其三,M0、库存现金方面,央行货币发行季节性明显,春节过后提现需求结束,2月3月现金逐渐回流,央行将大幅减少货币发行量,我们预计货币发行因素将向银行间释放约4300亿的流动性。其四,银行缴准方面,从四季度央行货币政策执行报告可以看出宽信用仍是接下来央行发力的主要方向。于此同时,房地产政策的边际调整声音不绝于耳,多地首付比例下调,在一定程度上刺激房贷增长。在宽信用基调之下,3月缴准基数预计不小,我们预计或达4万亿。按当前8.4%的平均存款准备金率来估算,银行缴准规模或将增加3360亿元,对银行间流动性形成一定的抽取效应。

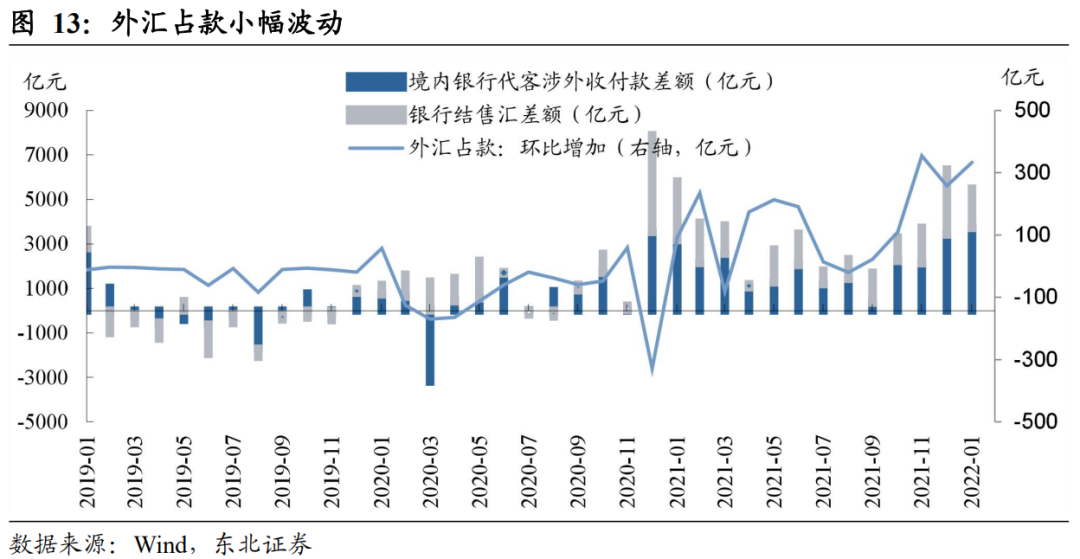

最后,在出口仍强背景下,近期外汇占款环比月增稳步在300亿元左右,我们可大致预估3月外汇占款将释放300亿元流动性。

风险提示:疫情反复超预期,财政发力超预期,美联储加息超预期。

报告正文

1.汇率仍强,信用初宽,货币宽松窗口仍在

3月美联储加息在即,中国货币政策窗口在不断收窄,但结合此前央行表态,我们认为中国货币宽松窗口尚未完全关闭,在一季度末或二季度初,若经济难以企稳,则可能仍有一次MLF利率调降。全年来看,货币政策抉择需持续关注国内外环境变化。于国内而言,信贷总量能否持续稳定增长,经济下行压力能否缓解将成为触发总量货币政策工具的核心因素;于国外而言,人民币汇率成为重要的观察变量,若人民币出现大幅贬值,资本流出压力增大,则将极大程度抑制货币宽松空间。在海外加息潮的约束下,2022年降息空间有限,降准或将成为维护流动性合理充裕和支持实体经济的主要货币政策总量工具。

为什么当前中国的降息窗口并未完全关闭?

首先,从央行近月表态和言行一致的角度来看,降息应不会止于1月。自2021年7月央行前瞻性降准之后,2021年12月再次降准并调降5BP1年期LPR利率,2022年1月央行下调1年期MLF政策利率10BP。在中美经济错位背景下,近月央行把握窗口期进行连续降准降息。而在1月降息之后的1月18日新闻发布会上,央行做出了“充足发力,把货币政策工具箱开得再大一些”、“精准发力,要致广大而尽精微,金融部门不但要迎客上门,还要主动出击”等积极表态,由此可以看出1月的降息较大概率应不是宽货币尾音。

其次,1月天量信贷大超预期,表明央行此前的货币宽松在较短时间内已经初见成效。而1月的信贷结构中,短贷和票据占比仍然较高,信贷结构表现出宽信用初期阶段的典型特征,当前市场主体信心初建,后续宽信用的进行仍需宽松的货币政策护航。在近日央行公布的《2021年第四季度中国货币政策执行报告》中“保持货币信贷总量稳定增长”,和“引导金融机构有力扩大贷款投放,增强信贷总量增长的稳定性”等表态中可以看出,宽信用仍是接下来央行工作中的重要方向。而这也需要货币环境的持续宽松,故从必要性来看,货币宽松应不会止于1月。

再次,回顾历史,美联储加息周期起始阶段,中国有反向进行最后一次降息的先例。回顾2015年底开启的上一轮美联储加息周期,可以发现在2015年12月美联储加息之后,次年2月中国央行为加大对实体经济的支持力度,进行了最后一次的降息操作。除此之外,后续美联储密集加息过程中,中美央行并未再出现过反向操作,故在美联储加息周期起步阶段,并不能排除中国再次降息的可能,但随着后续美联储密集的加息进程开启,中国降息空间将逐渐关闭。美联储将在3月17日公布FOMC利率决策,正式开启加息,而MLF到期的3月15日,将是中国央行较为合适一次降息机会。除此之外,在2018年之后,虽然美联储仍在加息,但中国为支持实体经济发展,开启了多次的降准操作。故虽然当前存款准备金率已经相对较低,2022年降准可能仍是最为主要的总量工具。

2.财政支出大月叠加节后现金回流,3月流动性无虞

得益于3月财政支出大月及节后现金回流因素的贡献,3月流动性几无缺口,央行将采取OMO操作熨平月内流动性波动,超储率预计变化不大。具体来看,3月财政存款、M0与库存现金、外汇占款预计将分别向银行间市场释放6359、4300、300亿元流动性。而公开市场操作和缴准预计将分别回拢9000、3360亿元流动性,3月流动性缺口仅为1401亿元。除去公开市场操作将要到期的9000亿,3月银行间流动性不仅没有缺口,反而或将增加7599亿元,故3月央行仅需少量续作公开市场操作即可维持3月流动性总量平衡。

2.1. 财政支出大月,3月财政存款预计释放6359亿元

财政存款作为央行资产负债表中重要科目,其变化会导致商业银行一般性存款账户的变化,进而对银行间流动性进行扰动。而财政存款的变化主要取决于政府债净融资与财政收支差额的变化。具体来看,政府债方面,由于财政前置的影响,我们预计3月地方政府债将发行6825亿元;国债将发行5700亿元(到期5625亿元)。财政收支差额方面,3月作为财政支出大月,预计财政净支出将达13259亿元。综合来看,3月财政存款或将向银行间市场释放6359亿元流动性,成为3月流动性的主要贡献项。

2.1.1. 专项债持续放量,政府债券预计净融资6900亿元

政府债券方面,总体来看,根据《2022年一季度国债发行计划》,我们预计3月国债方面发行量与偿还量相当,将向市场回拢75亿元流动性。而地方政府债方面,新增地方一般债维持前两月发行力度,将回拢1000亿元流动性,新增地方专项债将回拢5825亿元流动性。综合来看,预计3月政府债净融资将抽取6900亿元流动性。

其中,国债方面,我们预计3月或将发行国债5700亿元,其中贴现式国债1500亿元,附息国债3800亿元,储蓄国债400亿元。而3月国债将到期5625亿元,故3月国债发行和到期量基本持平,将向市场微量回拢75亿元。具体来看,根据《2022年一季度国债发行计划》,3月我国将新发4只91天期记账式贴现国债,1只182天期记账式贴现国债。金额方面,我们可参考近月发行情况,即91天、182天期贴现国债均为300亿/只,则贴现国债新发共计1500亿元。而附息国债方面,3月将发行1、2、3、5、7、10、30年期国债共7只记账式附息国债。同样,金额方面,我们参考近月发行情况,即对应不同期限的国债金额分别为700、650、450、650、450、700、200亿元,则附息国债共计3800亿元。此外,储蓄国债方面,3月将发行3、5年期储蓄国债各一只,金额方面,参考以往发行情况,预计均为200亿/只,故储蓄国债预计将发行400亿元。

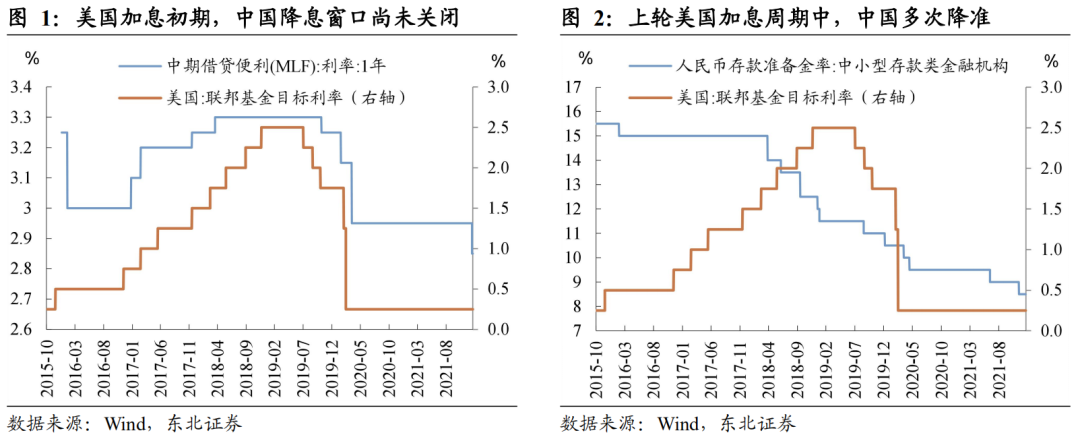

地方政府债方面,首先,3月地方政府债到期量依旧偏小,仅1155亿元,故考虑近期再融资强度之后,地方政府债到期可释放的流动性较少,可不做考虑。3月地方政府债对流动性的影响依然主要体现在新增一般债和新增专项债的发行对银行间流动性产生了抽取效应。在财政前置背景之下,1、2月新增地方政府一般债发行量均在千元水平,故我们可大致假设3月新增一般债发行量与前两月相仿为1000亿元。而新增专项债方面,近3年中,2019年和2020年的专项债提前批是在前一年末下达的,而在下达之后,其额度均基本在来年一季度发行完毕。结合财政部就专项债发行“早准快”的要求,我们预计今年1.46万亿的提前批大概率也将在一季度大致发行完毕。而1月、2月分别已新发专项债4844与3931亿元,故3月新增专项债发行量或将达5825亿元。综之,地方政府债预计在2022年3月将回拢6825亿元流动性。

2.1.2. 季末财政发力,财政收支预计净支出13259亿元

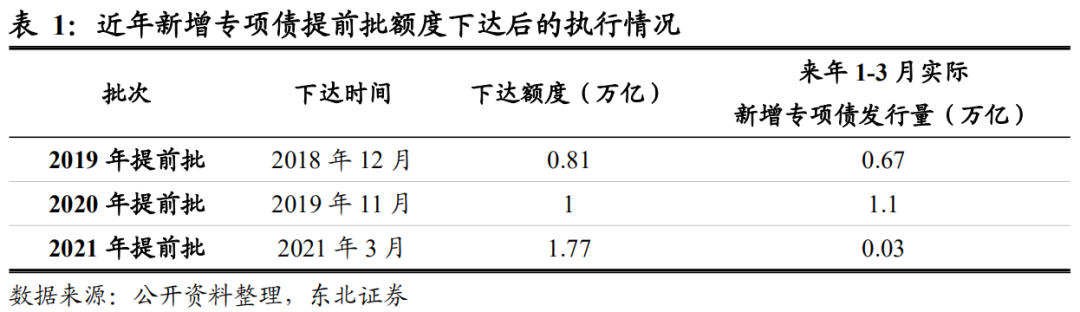

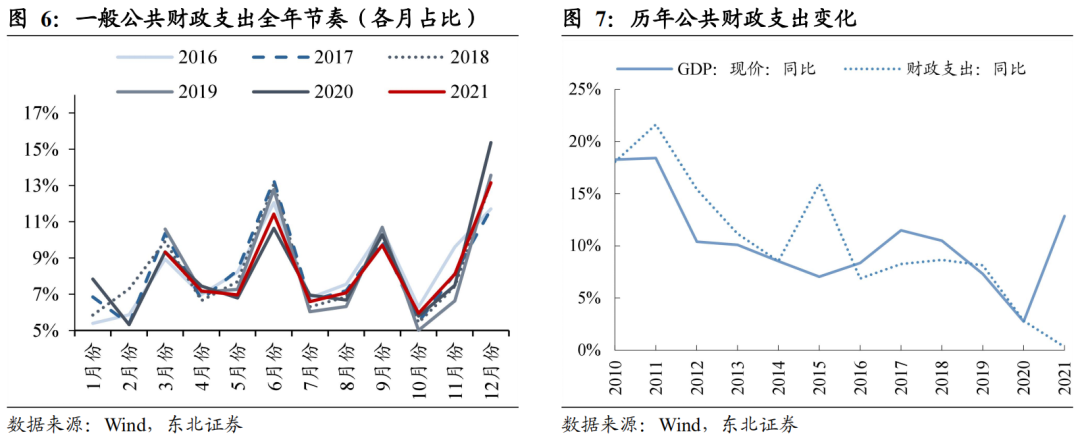

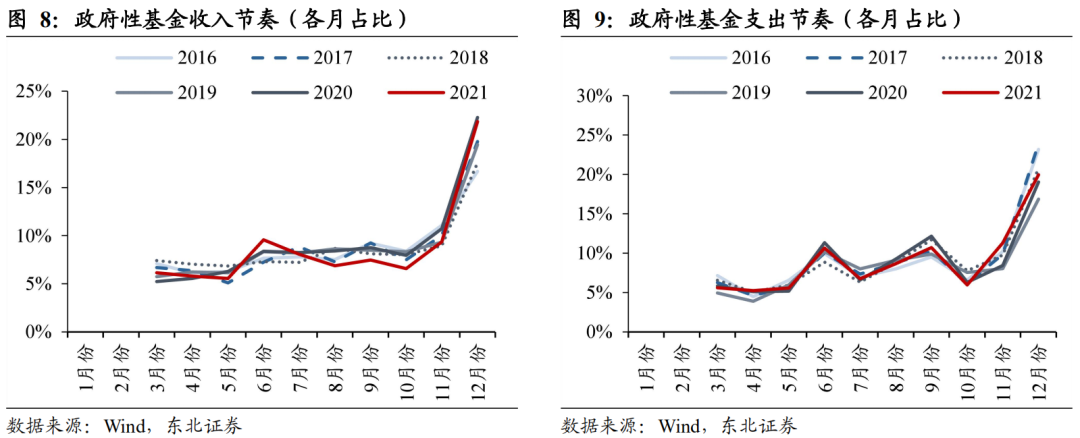

财政存款的变化对银行间流动性具有较大的扰动,而我国财政存款除了受政府债发行影响外,主要还受到一般公共财政收支差额和政府性基金收支差额影响。3月作为财政支出大月,我们预计一般公共财政收支将净支出12346亿元,而政府性基金将净支出913亿元,财政收支差额预计将向银行间释放13259亿元流动性,成为3月银行间流动性的主要贡献项。

具体来看,公共财政收支方面,我国财政收支在节奏上有着较强的季节性表现。1、4、7、10月作为季初为缴税大月,财政收入会有明显抬升。而在支出方面,3、6、9、12作为季末往往在环比上会有大幅跃升。我们预计3月公共财政收支差额将向银行间市场释放12346亿元流动性。首先,公共财政收入方面,考虑到减税降费等措施的实施和宏观经济压力增大的影响,2022年财政收入假设增长5.5%(2021年GDP增长8.1%,财政收入增长10.7%),即213679,3月并非缴税大月,占全年的收入比重取近年同期均值水平7%,则公共财政收入16240亿元。其次,公共财政支出方面,粗略假设财政支出同比增长5.5%,即259870亿元。在财政发力的背景下,我们预计3月财政支出占比或将高于近年的最高水平,高达11%,则公共财政支出28586亿元。(注:全国一般公共预算表中,赤字规模 = 财政支出-财政收入-结转结余,故此处大致假设所得的财政收支差额并非2022年预期的赤字规模)。

2.2. OMO陆续到期,3月公开市场操作回笼9000亿元

2月为维护月末资金面平稳,央行连续数日发行了较大额度的7天逆回购,而这部分逆回购将于3月初陆续到期,故虽然3月仅有1000亿MLF到期,但3月公开市场操作自然回笼的资金数量依然不小。截至2022年2月27日,2022年3月货币政策工具到期共计9000亿元。其中,3月1日至4日将陆续有8000亿7天逆回购到期,而15日将有1000亿元的MLF到期,由于3月银行间流动性整体较为充沛,故预计央行3月未必全部续作,但仍会用OMO熨平月内流动性波动。

2.3. 节后现金回流,3月M0、库存现金预计减少4300亿

央行货币发行季节性明显,春节过后提现需求结束,2月3月现金逐渐回流,央行将大幅减少货币发行量。2022年春节位于2月1日,可参考春节同处于1月底的2014与2017年的3月M0与库存现金回流情况,我们预计货币发行因素将向银行间释放约4300亿的流动性。

2.4. 宽信用政策护航,3月银行缴准预计增加3360亿元

连续的货币宽松之下,当前已进入宽信用初期,1月缴准基数跃升至4万亿的同期历史高位。同时从四季度央行货币政策执行报告中“引导金融机构有力扩大贷款投放,增强信贷总量增长的稳定性”等表述,可以看出宽信用仍是接下来央行发力的主要方向。于此同时,房地产政策的边际调整声音不绝于耳,多地首付比例下调,在一定程度上刺激房贷增长。在宽信用基调之下,3月缴准基数预计不小,我们预计或达4万亿。按当前8.4%的平均存款准备金率来估算,银行缴准规模或将增加3360亿元(40000*8.4%),对银行间流动性形成一定的抽取效应。

2.5. 出口仍强,3月外汇占款预计增加300亿元

2018年以来,外汇占款的变化幅度稳定在百亿级别,对银行间流动性及超储率影响较小。但我们可以看到2021年出口表现相对强劲,在此背景下,近期外汇占款环比月增稳步在300亿元左右,我们可大致预估3月外汇占款将向银行间市场释放300亿元流动性。

风险提示:疫情反复超预期,财政发力超预期,美联储加息超预期。

本文选编自微信公众号“东北宏观by凤来仪”,作者:沈新凤、张超越,智通财经编辑:张金亮。