智通财经APP获悉,西南证券发布研究称,当前指数已经处于底部区域了,需要持续关注三个方向。其一,关注市场调整后估值回落的持续成长板块。包括新能源、半导体和军工板块。这些板块在未来几年时间里仍然能够保持两位数的行业增速,而相关标的的估值已经回落,投资价值凸显。随着新一年的开启,投资者对于这些板块新的增长预期正在形成,估值合理,业绩增长,至少能够从这些板块赚到业绩增长的钱。其二,是“稳增长”相关板块的困境反转。这里主要是新基建、资源品和房地产等板块。这些板块胜在估值低,机构对此预期低,配置比重也较低。但随着稳增长的政策出台后,市场对其预期逐渐增加。其三,是业绩预告当中业绩增长稳健,估值相对较低的板块。

核心观点如下:

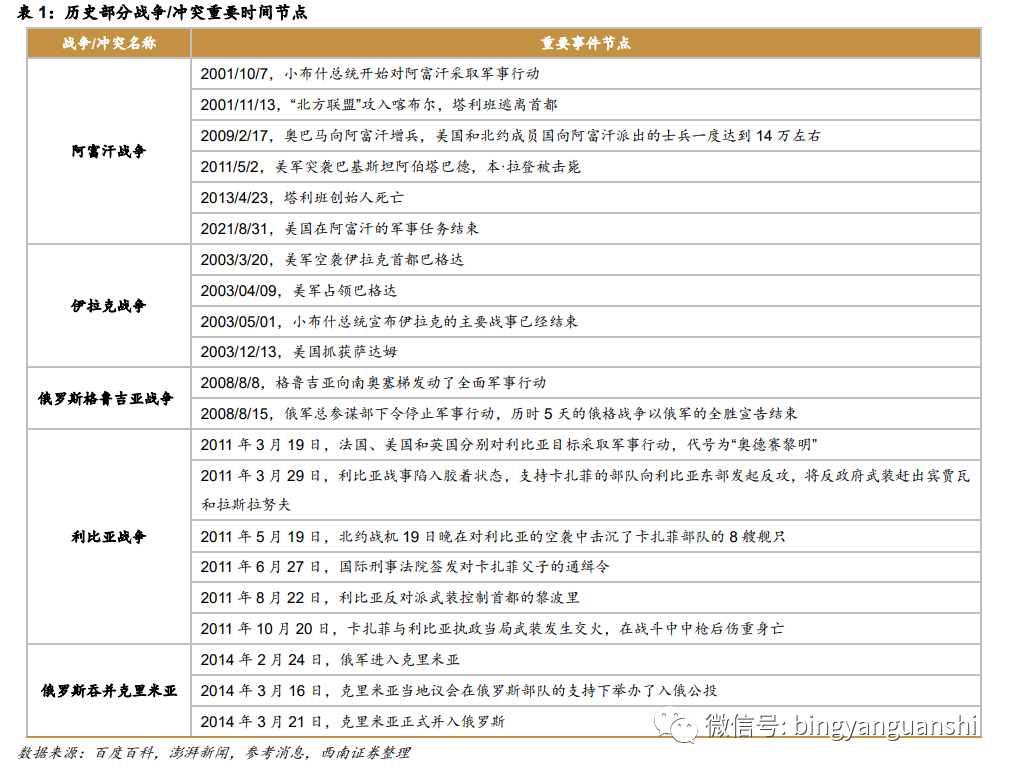

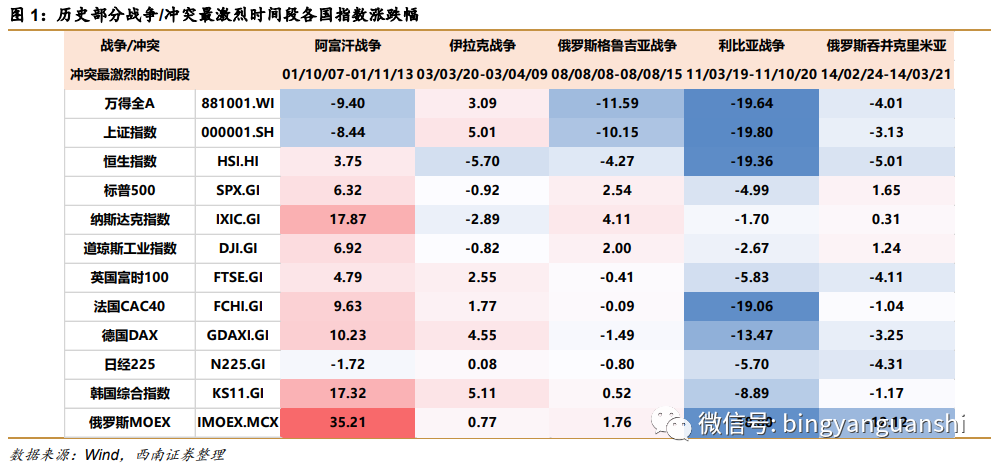

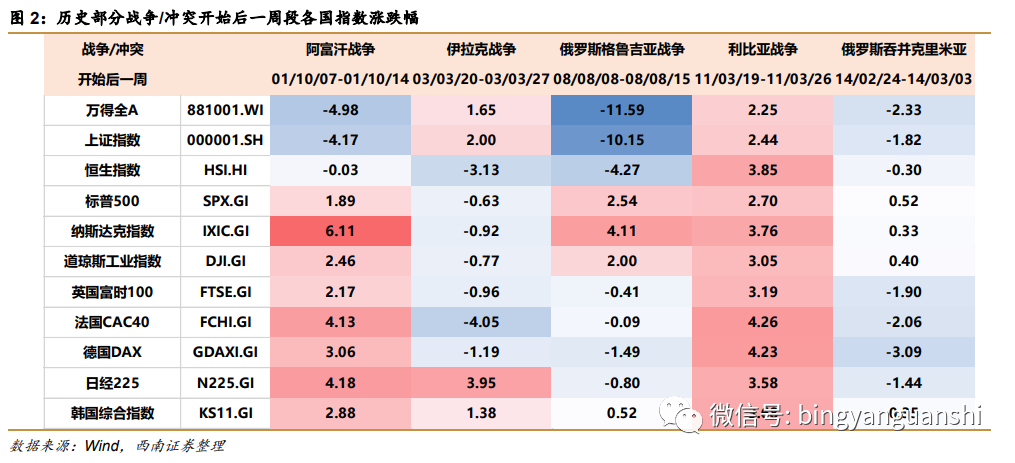

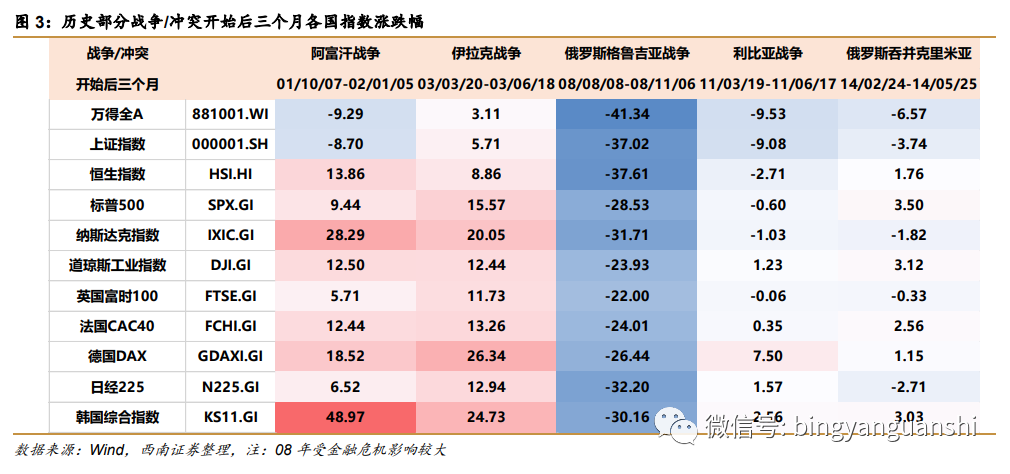

通过复盘历史部分战争/冲突(阿富汗战争、伊拉克战争、俄罗斯格鲁吉亚战争、利比亚战争、俄罗斯吞并克里米亚),并且分别统计在战争/冲突最激烈时间段、战争/冲突开始后一周、战争/冲突开始后三个月各国股指的涨跌幅,西南证券发现:各国股指的走势并没有的统一规律,战争只会在短期影响市场风险偏好,并不会改变市场中长期的趋势。

对于A股而言,当前位置投资者不应恐慌,回调都是布局良机。当前A股估值处于历史低位,指数调整幅度又充分反映了前期业绩不及预期的情况,新一年的增长正在开启,流动性又保持着宽松状况,本来处于底部夯实,逐渐上涨的格局。市场在当前位置出现波动,究其原因,主要是“俄乌战争”这一外部因素的冲击。

复盘历史上局部战争时期股市走势

2022年2月24日,俄罗斯正式对乌克兰发动了战争。终于“差点战争”也变成了一场真正的战争。而市场对此的反应,也是比较剧烈的:同日,上证综指下跌1.70%,深证成指下跌2.20%,沪深300下跌2.03%,创业板指下跌2.11%,科创50下跌1.31%,申万行业中,仅国防军工(+1.41%)、石油石化(+1.29%)上涨,其他行业都有不同程度的下跌。通过复盘历史部分战争/冲突(阿富汗战争、伊拉克战争、俄罗斯格鲁吉亚战争、利比亚战争、俄罗斯吞并克里米亚),并且分别统计在战争/冲突最激烈时间段、战争/冲突开始后一周、战争/冲突开始后三个月各国股指的涨跌幅,西南证券发现:各国股指的走势并没有的统一规律,战争只会在短期影响市场风险偏好,并不会改变市场中长期的趋势。

当然从投资策略来看,尽管“差点战争”变成了真正的战争,但A股在当前位置,依然是非常具有性价比的。西南证券认为投资者不应该过渡恐慌,而在低位将筹码抛售。而是应该在市场回调时,择机买入那些性价比高、业绩增速依然持续高增长的公司。

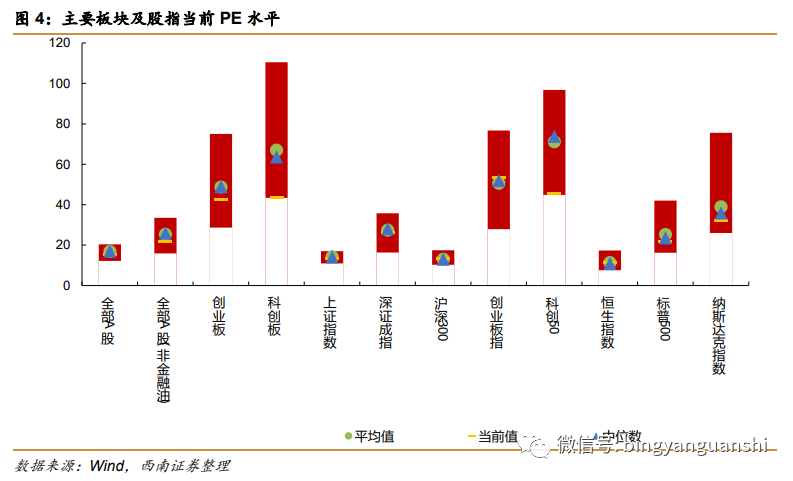

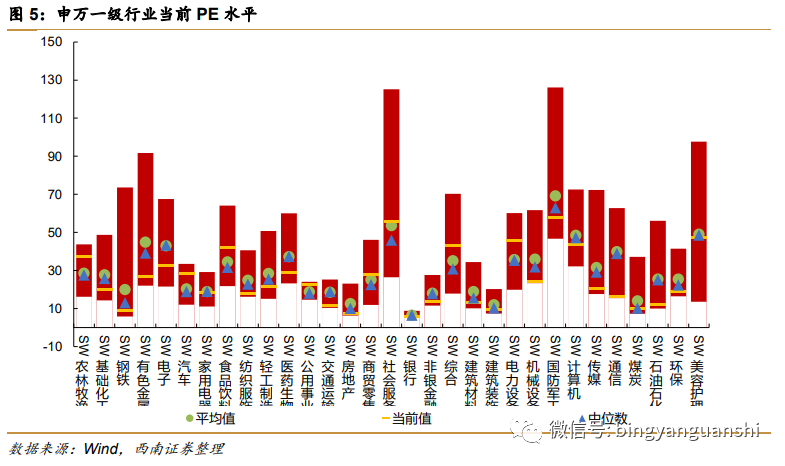

首先,从估值角度看,当前A股估值处于历史低位,部分行业估值处于历史极低位置。从指数上看,A股当前PE(TTM,整体法)为15.4,全部A股处于历史30%低位;全部A股(非金融)估值为22.2倍,处于历史35%低位;创业板指当前PE(TTM,整体法)为44倍,处于历史33%低位;科创板当前PE(TTM,整体法)为44.2倍,处于历史1%低位;沪深300处于历史40%低位。从行业上看,申万28个一级行业中,有25个行业估值位于50%历史低位,其中有环保、石油石化、机械设备、有色金属、基础化工等15个行业估值处于10%的历史低位。

其次,指数的回调已经充分包含了此前基本面不及预期的因素。西南证券多次强调,2021年底以来的市场大幅度回调,主要原因在于A股业绩不及预期。截至2022年1月底,A股共有近2600家公司公布了业绩预告。其中,有2540家公司有明确的业绩预告值,占全部A股的55%。这其中,又有1080家公司是具有wind一致预期的,这些公司在wind一致预期上的2021年净利润达到了1.7万亿,但实际上公司业绩预告给出的净利润仅有1.5万亿,仅有wind一致预期值的87%,也就是说A股主要上市公司2021年业绩不及预期的程度达到了13%。而从市场调整的幅度来看:上证综指从去年12月份的3700多点,回调到最低1月28日的3356点,回调幅度10%;沪深300指数从去年底的5143点,回调到最低2月8日的4522点,回调幅度12%;创业板指从去年底的3520点,回调到最低2710点,回调幅度23%;科创50指数从去年11月份的1489点,最低回调到2月14日的1148点,回调幅度也在23%。综合来看,各类指数的平均回调幅度达到了17%,基本与样本公司业绩不及预期的幅度13%接近。可以说从业绩层面来看,指数的回调已经基本到位了。

最后,市场流动性环境是较为宽松的。1月份四万亿信贷的投放,给市场注入了充足的流动性。当前信贷对于小微企业的支持力度非常大,有些地区银行给予小微企业的贷款利率已经下到了3%以下,快接近无风险利率,基本是以贴息的形式在支持小微企业了。无风险利率当前还在继续向下,而房地产的需求端政策也有所放开,不少城市已经在降低购房首付比例,这对经济和股市的房地产板块都有支撑。

在这种状况下,西南证券认为当前是布局A股的绝佳时期。继续关注三大方向:

其一,关注市场调整后估值回落的持续成长板块。包括新能源、半导体和军工板块。这些板块在未来几年时间里仍然能够保持两位数的行业增速,而相关标的的估值已经回落,投资价值凸显。随着新一年的开启,投资者对于这些板块新的增长预期正在形成,估值合理,业绩增长,至少能够从这些板块赚到业绩增长的钱。

其二,是“稳增长”相关板块的困境反转。这里主要是新基建、资源品和房地产等板块。这些板块胜在估值低,机构对此预期低,配置比重也较低。但随着稳增长的政策出台后,市场对其预期逐渐增加。

其三,是业绩预告当中业绩增长稳健,估值相对较低的板块。相比之下,这个方向比较分散,更加侧重于自下而上选股。从这些公司当中,西南证券筛选了一部分估值较低,业绩预告符合预期或者超预期的公司,同时公司业务进展良好,未来仍然具备较高成长空间,供投资者关注。西南证券认为“稳健增长、估值较低”也会是2022年的投资方向之一。

投资策略:总体而言,在当前流动性较为宽松、政策回暖的市场环境下,结构性行情仍将延续。成长赛道、“稳增长”、“增速稳健、估值较低”等三个方向,或许是值得投资者持续关注的方向。

风险提示:相关板块业绩不及预期。

本文选编自微信公众号“冰眼观市”,智通财经编辑:谢青海。