本文转自微信公众号“王雅媛港股圈”,作者黄志鸿,原标题:中国最“毒”的公司

投资界上有一句俗话叫做“投资不过山海关”,辉山乳业(6863.HK)的教训还历历在目。

而近几年,山东的化工企业也是市场关注的热点:东岳集团(189.HK)和中国宏桥(1378.HK)等企业,因为财务造假或企业治理问题而退市或停牌。

但是,投资不能打地图炮——基本面扎实、财务漂亮、估值低的好企业,不管地处何方,都是潜在的投资标的。

这次要介绍的天德化工 (609.HK) 也是山东的化工企业,但除了名字、因财务造假被证监会停牌和天合化工(1619.HK)相似之外,无论是企业治理、基本面,还是财务数据都有着天壤之别。

一、天德化工的基本面

作为全球仅有的两家氰基化合物生产商,天德化工核心业务稳定,利润率不断提升,财务扎实。

不仅如此,根据我们的研究和尽职调查,得益于两个新项目的产能扩张,天德化工2017年~2018年预计收入复合增长35%,净利润复合增长30%。相对目前7倍的市盈率,我们认为天德化工处于被严重低估状态。

如果估值上升到港股化工企业平均的12-14倍左右的水平,那么股价到2018年则有上升200%的空间。

(1)氰基化合物的龙头企业

天德化工成立于1993年,于2006年在香港主板上市。由于氰基化合物是高危化学品,环保监管要求较高,其它国家已经停止生产。目前仅有天德化工和河北诚信生产,各占约50%的市场份额。

氰基化合物是工业、化学、制药、食品等产业的重要原料,在整体经济中有十分广泛的应用,包括我们喝的饮料(氰乙酸制作的咖啡因)、方便面的添加剂(EDTA螯合剂)、药品(氰乙酸酯制作的药物中间体),和家具汽车的配方胶。

总而言之,天德化工所生产的化学制品涵盖了我们生活的方方面面。

从商业模式看,天德化工的氰基化合物业务最大的优势:客户稳定粘性高。

由于只有两家生产商,下游客户对天德化工具有高度的依赖性和较低的议价能力。直接证据就是,在2017年第二季度,公司提升了15%左右的单价来弥补原材料价格上升的问题,而客户只能被动接受提价。

主要客户:国内外化学医疗的巨头,包括全球最大的药品制造商辉瑞(PFE.US)公司(善存、钙尔奇为其旗下产品)。

当然,它也有劣势,那就是如果没有新增产能,那公司的收入将会变得比较平缓。

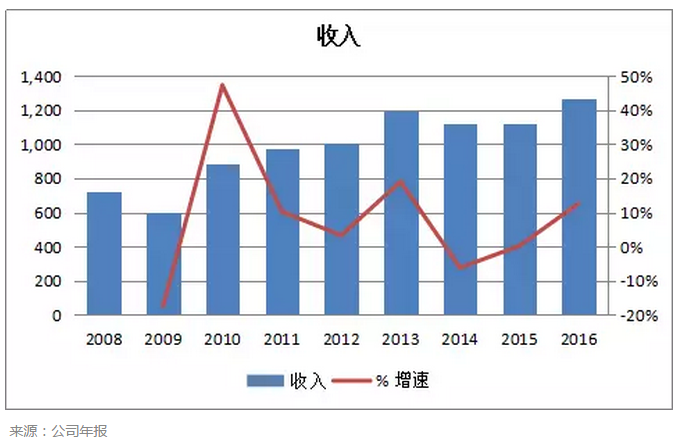

可以看到天德化工的收入增速自2008年后处于缓慢上升的状态,8年的复合增长率为7.2%,与我国GDP增速相近。

由于天德化工客户过于广泛,下游需求基本代表了GDP整体,这也是天德化工常年维持了7倍左右的市盈率的原因。如果没有大规模产能扩张,天德化工收入和股价很难有质的提升。

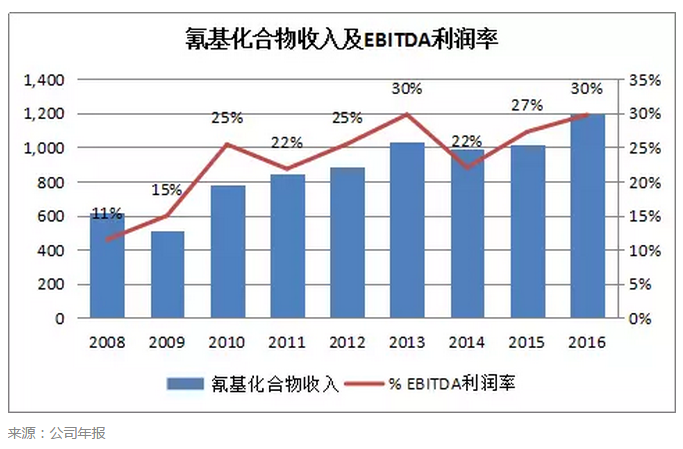

天德化工的主要产品是氰基化合物,占收入比例超过90%。而由于规模化生产和不断发展下游高利润产品,氰基化合物的EBITDA利润率从2008年的11%增长到了2016年的30%。公司预计2017年-2018年可以保持这个水平。

(2)投资者的担忧

投资者可能也会担心生产安全隐患问题,但其实这方面风险较小。原因如下:

(1)氰基化合物是剧毒化学品。因此,厂房的环保安全措施要求非常高,监管压力也很大,公司在这方面投入较高;

(2)氰基化合物并不是易燃易爆产品,事实上很难造成大规模经济损失。氰基化合物一旦产生化学反应转换为其他物质之后,就没有毒性了(想象一下感冒药中的咖啡因也是氰乙酸制作的),并且工厂所有物质都由管道运输,大大减少了安全隐患。

二、看起来是一个无聊的股票?精彩才刚刚开始

新产品的大规模产能扩张,推测收入复合增长35%。

看到这里你可能会纳闷了,这样一只小盘股,没有增长 ,7倍市盈率已经完全反映了其价值,为什么还要投资呢?

故事要从天德化工的竞争对手河北诚信说起。2014年开始,河北诚信就开始激进扩张和打价格战争,并开始研发其客户所生产的下游产品(终端产品,而非天德化工所生产的原料或化学中间体)。

客户们自然不希望看到河北诚信在产业链里有太大的议价能力,因此这些客户找到天德化工,希望天德化工可以加入竞争行列,生产新产品来与河北诚信竞争。

得道者多助,对手河北诚信的激进发展反而给天德化工带来了新的发展机遇。有了客户的技术支持和订单,天德化工在2016年开始进行新产品的大规模产能扩张,项目预计投资2亿人民币左右。

新产品 的收入总规模在2018年预计7亿-8亿人民币,占目前产能的60%左右,毛利率和目前产品相当。

不仅如此,所有的产品线都是新建的,并且是氰基化合物的下游产品,因此对目前的产品和收入没有丝毫影响。

(1)未来盈利值得期待

2017年预计收入和利润

公司方面预计两个新产品将在4Q17投产, 2017年预计贡献收入1亿-2亿。由于工厂需要时间提高效率,预计毛利比2016年的31%略低,维持接近30%的水平。

加上公司于2016年收购的春晓医疗,预计可以达到2亿左右的收入规模, 2017年预计总收入约为16亿,增长25%-30%;由于毛利下降,加上新工厂产生的费用,预计净利润增长20%-25%。

2018年预计收入和利润

到2018年,新工厂的使用率将提升到正常水平,预计贡献7亿-8亿的收入,毛利维持30%。总的来看,2018年预计收入为21亿-22亿,增长35-40%;同时新工厂运营效率提升,预计净利润增长40%-45%。

综上所述,考虑到集团目前生产线的自然增长、春晓医药的完全并表,以及两个新产品的投入生产, 2017-18年预计收入复合增长35%左右,净利润复合增长30%左右。

(2)主要风险是什么?

我们认为主要的风险是项目的延期。从我们手头的资料来看,两个工厂仍在审批阶段。预计2017年9月试运行,4季度开始贡献收入。

如果工厂延期2个月-3个月,那么其收入可能在2017年报表中无法反映。然而命中有时终须有,早3个月和晚3个月也只是会计上的差别罢了。

三、它不只是看上去很美

投资小盘股的核心就是避免踩雷。这样的股票看上去很美,但是否好得不真实?

根据我们长时间的研究和尽职调查,我们从多方渠道确认了以下信息:

(1) 目前工厂和收入的真实性;

(2)新并购的江苏春晓的真实性;

(3)两个新项目7亿-8亿人民币收入的真实性。

(1) 目前工厂和收入

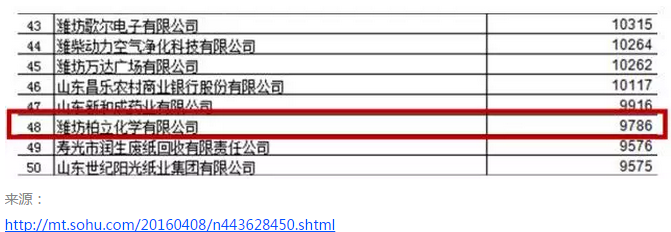

我们翻阅了纳税记录,发现2015年天德化工的子公司潍坊柏立化学在潍坊市纳税大户中排第48名,共计纳税9.8千万人民币。

而2015年,天德化工报表上企业所得税为7.5千万人民币,加上增值税,约等于1亿元人民币。因此,由缴税记录我们可以确认天德化工目前收入真实可靠。

(2) 新并购的江苏春晓的真实性

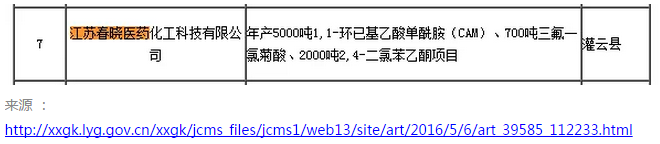

江苏春晓于2016年9月并表,2016年全年收入1.4亿人民币,但对天德化工仅并表了4.7千万人民币。由于2016年江苏春晓停工了较长时间,其工厂利用率很低。

2017年天德接手之后大大提升了利用率,管理层指引2017年预计收入约为2亿人民币。

同时我们也从政府文件确认了其产能:

(3)两个新项目7亿-8亿人民币收入的真实性

我们翻阅了地方政府公开信息,并多方渠道调查确认了这两个项目的真实性和收入:

项目1:年产3,000吨DHP (4,6-二羟基嘧啶)、12,000吨甲醇钠项目, 收入贡献2亿人民币

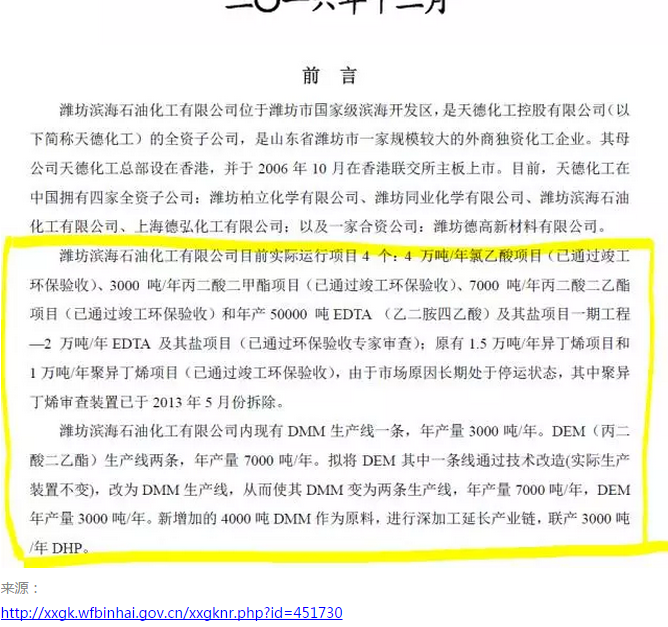

我们从潍坊滨海经济技术开发区的政府公开信息找到了这份年产3,000吨DHP、12,000吨甲醇钠项目的环境影响报告书。天德化工在子公司潍坊滨海石油化工中改造其目前的生产线,往下游发展生产DHP与甲醇钠。

我们根据阿里巴巴网站价格,发现DHP价格约为60,000人民币/吨,30%甲醇钠为4,000人民币/吨,再考虑到其消耗的上游产品DEM 4,000吨,以及假设最高90%的利用率,总收入增加约为1.8亿人民币。

来源(需要翻墙):

http://webcache.googleusercontent.com/search?q=cache:y41ui2fQ1x8J:bhxww.wfbinhai.gov.cn:8081/bhxww/binhfb/n117747.html+&cd=3&hl=en&ct=clnk&gl=hk

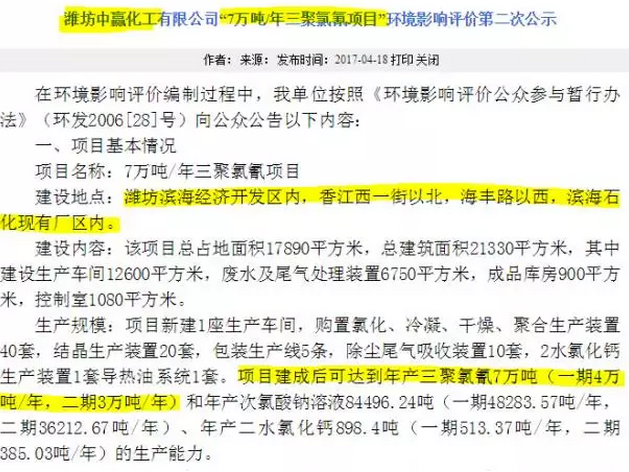

在另外一份环境影响评价公示中(由于公示仅1个月,目前公示已经删除,需由Google缓存网页进入),我们发现天德化工的新成立子公司潍坊中赢化工正在建设70,000吨产量的三聚氯氰项目。

同样的,根据阿里巴巴信息,三聚氯氰价格约为10,000人民币/吨,假设最高90%的利用率,该项目收入约为6.3亿人民币。

根据我们与管理层的交流以及实地调研,我们也确认了DHP与三聚氯氰项目处于良好状态,目前订单已经覆盖了绝大多数的产能,2018年预计可以到达90%的利用率,收入贡献7亿-8亿人民币。

四、结语

拿破仑曾经说过:中国是一头沉睡的雄狮,他一旦醒来,整个世界都会为之颤抖。天德化工的故事也和中国崛起的故事一样:多年的等待,细心耕耘,而后是一鸣惊人的发展。

综上所述,根据我们的研究,我们有信心天德化工在2017年-18年预计收入复合增长达到35%左右,净利润复合增长30%左右。相对目前7倍的估值,我们认为目前天德化工处于严重低估之中。

如天德化工估值上升到港股平均水平的12倍-14倍,那么按照2018年预计净利润水平,股价有接近200%的上升空间。

我们相信天德化工股价会逐渐反映出其优质的业绩和快速的增长。(编辑:刘瑞)

免责声明

作者持有本文提到的股票。本文仅供参考。本文并不构成对基金或任何证券购买或出售的要约或游说。在根据信息采取行动前,投资者应根据自身目标、财务状况和需求考虑是否合适。本文不应被解释为招揽或对投资者的建议。根据作者判断发出的所有观点,预测和估计,均截止到发布之日,如有更改恕不另行通知。