智通财经APP获悉,国盛宏观熊园团队发布研报称,近期各线城市有不同程度的地产调控放松,包括一线城市广州下调房贷利率20bp。基于政策力度、政策空间、实际需求三大维度,近期放松只是“开了个小头”,地产未见回暖;继续提示,各地有望进一步实质性松动,包括降房贷利率、降首付比、调整认房认贷标准、放松限购限售等需求端政策,也包括加快保障房建设、放松预售金管理、优化三条红线等供给端政策,还包括适度促进投资需求。中性情形下,地产景气有望Q1末或Q2初触底回升。

核心观点如下:

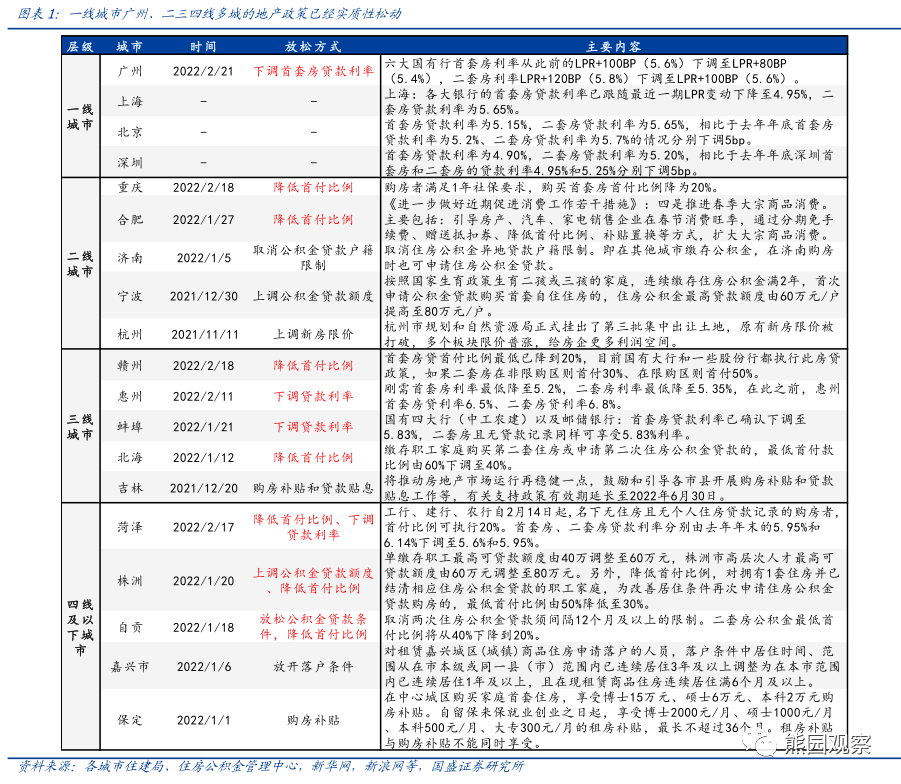

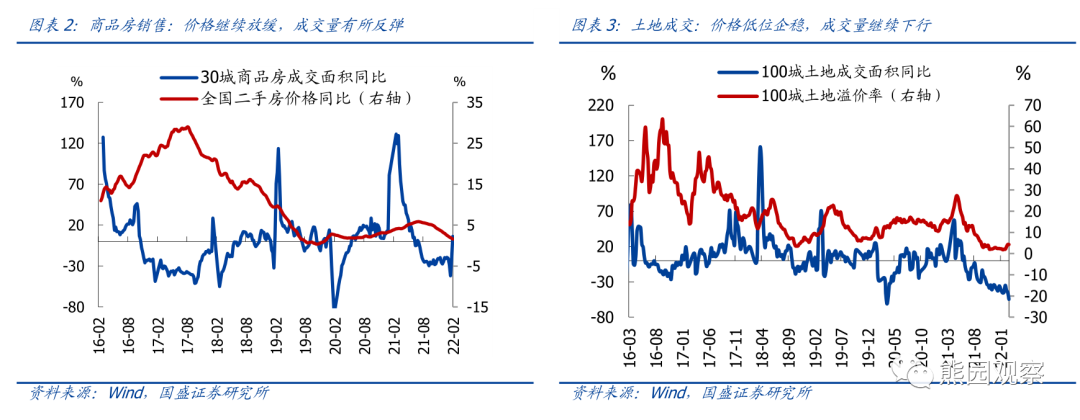

1、近期多地实质性放松地产调控,主要为二三四线城市,也有一线城市广州。如我们前期报告所预判:“房地产有望迎来实质性松动,尤其是限购限售限贷等需求端政策可能的放松”,近期各地已如期放松。从区域上来看:二三四线城市松动较为明显,主要措施包括下调贷款利率、下调首付比例、上调公积金贷款额度、放松公积金贷款条件、购房补贴和贷款贴息等等。此外,一线城市中,广州市六大国有大行已下调首套房利率20bp,北京上海深圳暂时只是跟随1月20日5年LPR下调了5BP。

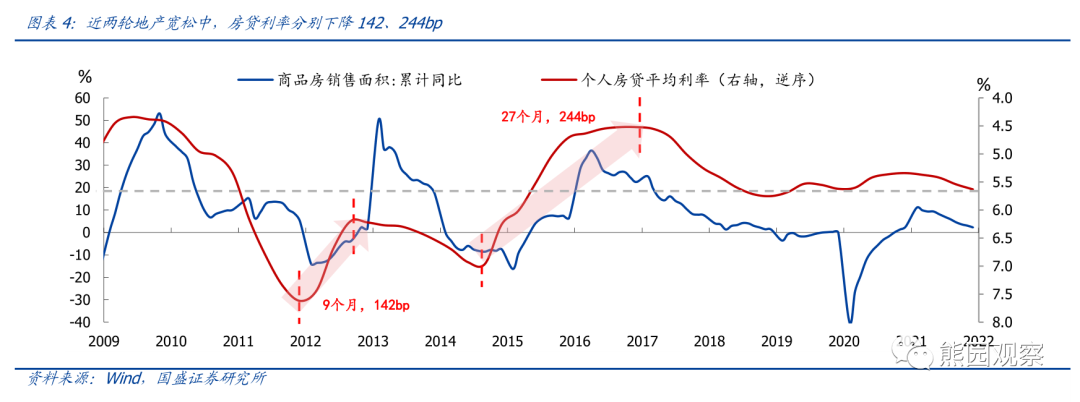

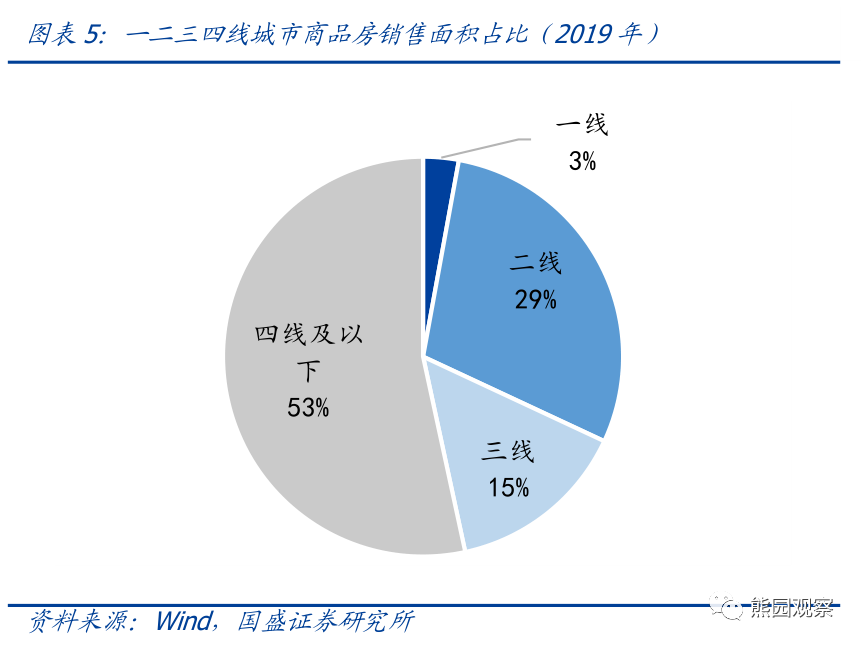

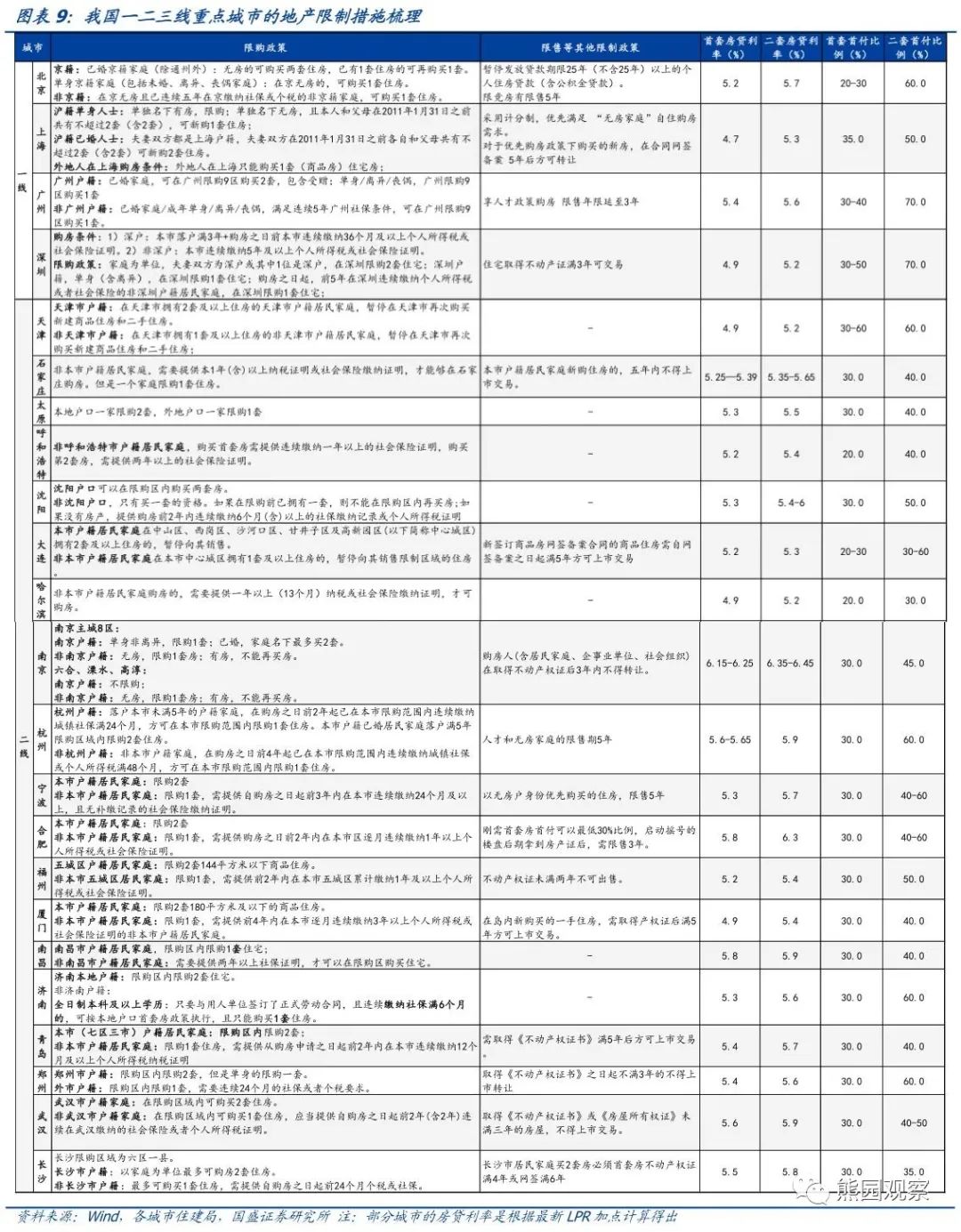

3、从政策空间看,一二线普遍限购限售、放松空间较大,三四线及以下多数不限购限售;全国房贷利率和首付比仍较高,各线城市下调空间均较大。再考虑到三四线及以下地产销售占比近7成,叠加从房贷利率下降到地产触底回升约需2-5个月,若后续“一二线限购限售放松+三四线及以下房贷利率、首付比下调”,地产景气有望在Q1末或Q2初触底,甚至全面回升。

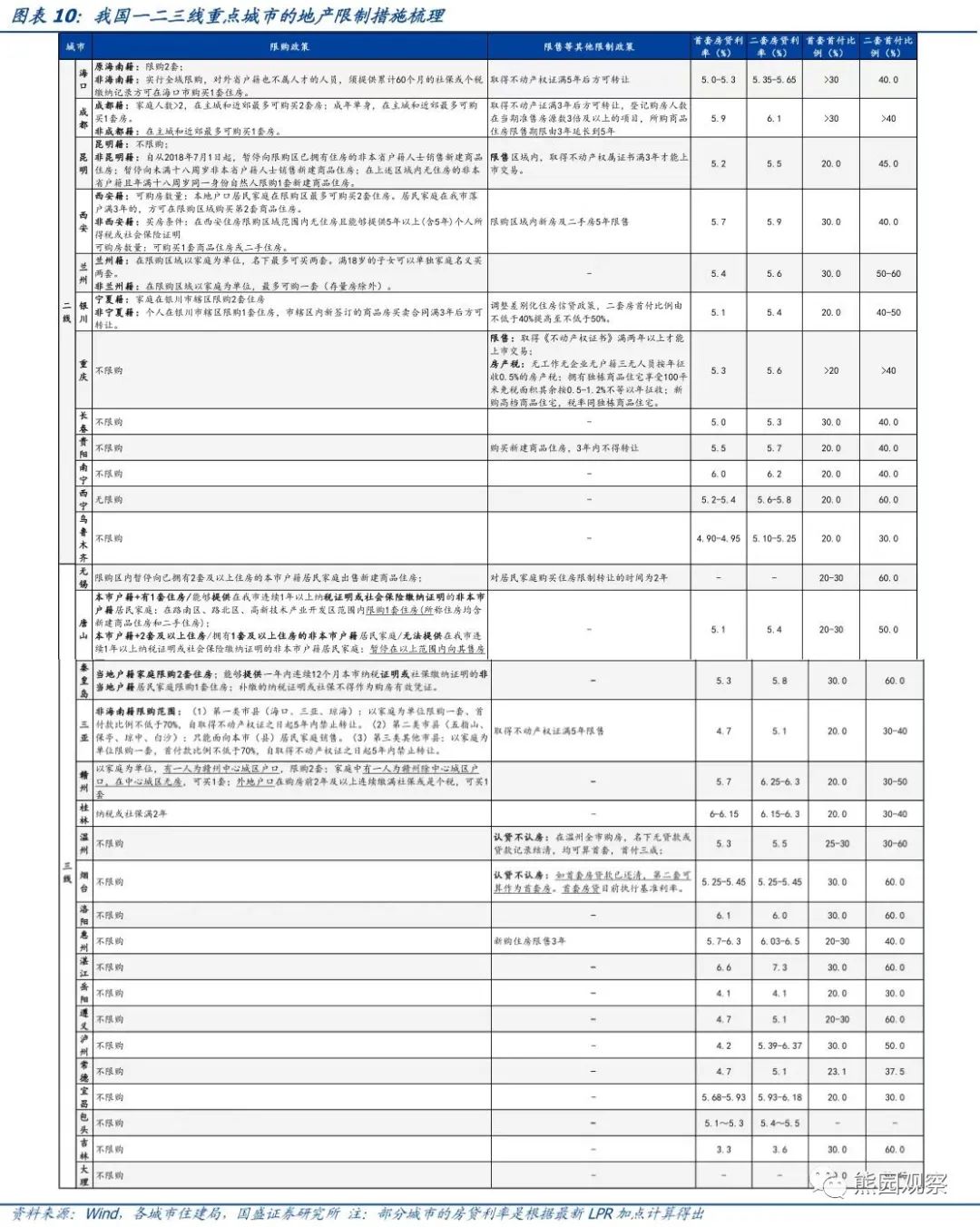

梳理目前我国一二三线重点城市的地产限制措施(详见文末附表),有两大特征:一是限购限售政策一二线放松空间大:当前一线城市普遍限购限售,31个二线城市中25个也限购限售,三线及以下城市多数不限购限售。二是全国房贷利率和首付比仍较高,房贷利率方面,首套房利率5.3%左右,二套房5.6%左右;首付比例方面,首套房20%-50%,二套房40%-70%。

若后续“一二线放松限购限售+三四线及以下的房贷利率、首付比下调”,地产景气有望在Q1末或Q2初触底。从商品房销售面积占比看,2019年一线、二线、三线、四线及以下城市分别为2.9%、29.1%、14.7%、53.4%,简单看,一二线占比30%左右;三线及以下占比70%左右、是地产销售的主体。此外,从此前两轮表现看,从房贷利率下降到地产触底回升,间隔为2-5个月。综合看,后续如果一二线明显放松限购限购、三四线及以下明显下调房贷利率和首付比,中性预期下,本轮地产景气有望Q1末或Q2初触底,乐观点看甚至可能明显回暖。

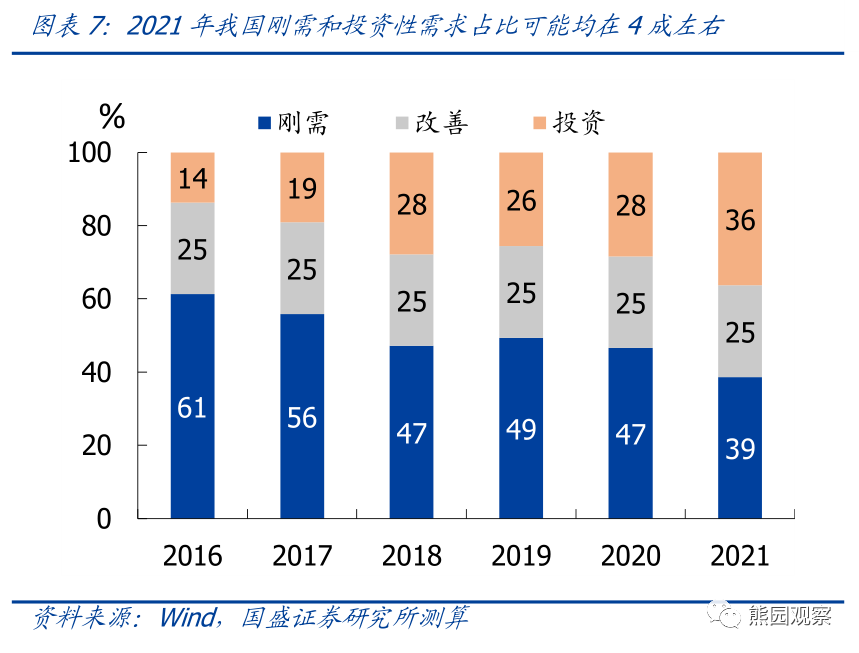

4、从实际需求看,我国居民的投资需求、刚性需求、改善需求占比可能接近4:4:2;鉴于“房住不炒”仍是主基调,当前应“充分释放居民住房需求”,尽可能满足刚需和改善需求(放松需求端政策,加大保障房建设等),投资性需求则稳是底线、适度促进恢复(稳房价、稳预期等)。

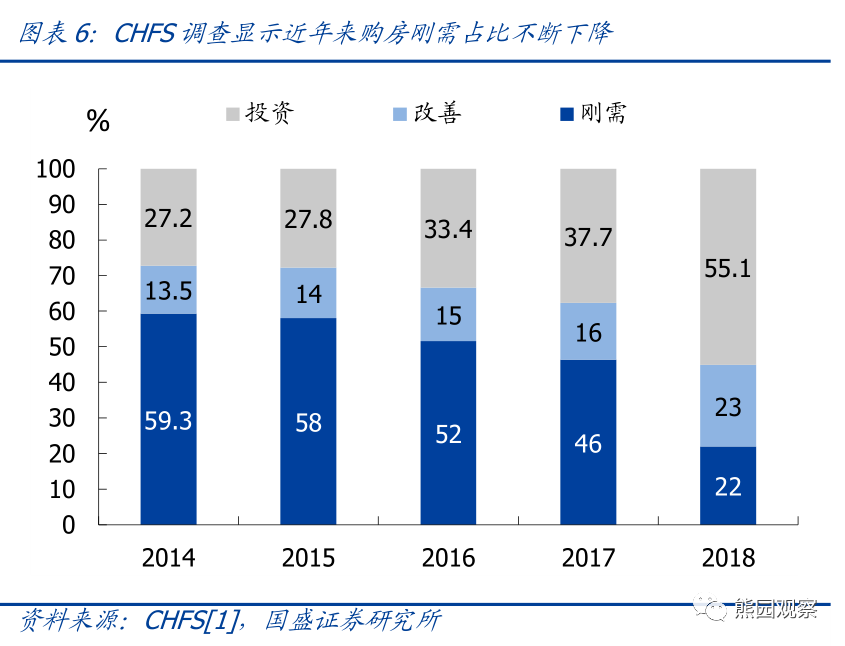

对于投资性需求、刚性需求、改善性需求的占比,不同调查的结果差异较大。理论上,地产需求可分为刚性需求、改善性需求、投资性需求,但实际上这些需求难以严格区分,如很多购房者可能改善性和投资性需求均有,目前市场对三大需求占比的计算也并无统一意见。比如,根据西南财经大学中国家庭金融调查与研究中心(CHFS)此前发布的报告[1],2015年以来投资性住房需求占比不断提升,2018年前三季度我国住房交易中的刚性需求只占22%,改善性需求占22.9%,而投资性需求占比约55.1%。而根据贝壳研究院此前公布的2018年全国购房者画像[2],首次置业(刚需)占比60%-70%,改善性需求占比20%-30%,投资性需求占比10%以下。

综合看,当前房价高企叠加严格调控抑制了刚需和改善需求,投资性需求不足则诱发了地产销售“断崖”。因此,后续大方向应是“充分释放居民住房需求”,尽可能满足刚需和改善需求(放松需求端政策,加大保障房建设等),投资性需求短期以稳为主、适度促进(稳房价、稳预期等)。

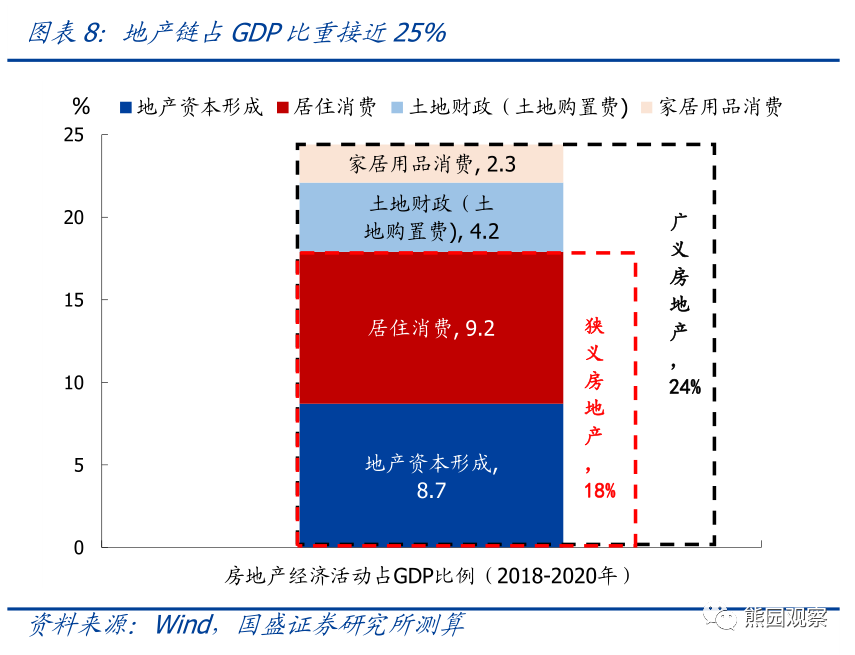

5、总体看,地产链占GDP比重接近25%,稳增长离不开房地产,后续各地大概率会进一步实质性放松。根据支出法,近3年(2018-2020年)数据显示:地产资本形成、居民居住消费分别占GDP的8.7%,9.2%左右,对应房地产占GDP比重为18%左右;若将土地财政、家居用品消费(占比分别约4.2%、2.3%)也计入,房地产链条占GDP比重将接近25%。我们继续提示:当前稳增长离不开房地产,地产全面回暖需要更大范围、更大力度的放松,后续各地大概率会陆续实质性放松调控,包括降房贷利率、降首付比、调整认房认贷标准、放开限购限售等需求端政策,也包括加快保障房建设、放松预售金管理、优化三条红线等供给端政策。

本文选编自微信公众号“熊园观察”,作者: 熊园、杨涛,智通财经编辑:张金亮。