智通财经APP获悉,中信建投发布研究报告称,天然钻石由于资源的稀缺性和产能释放的节奏,其价格会保持稳定上行的趋势,其天然属性是价值的基础,整个产业链都会倾向于维护现有的利益格局,在婚庆领域及非婚庆的奢侈品档次领域会长期占据主导。建议关注:周大福(01929)、迪阿股份(301177.SZ)、周大生(002867.SZ)。同时在终端构建悦己消费理念的培育钻石品牌也值得关注,建议关注:豫园股份(600655.SH)。

天然钻石储量及产量均存在限制,长期价格走势向上

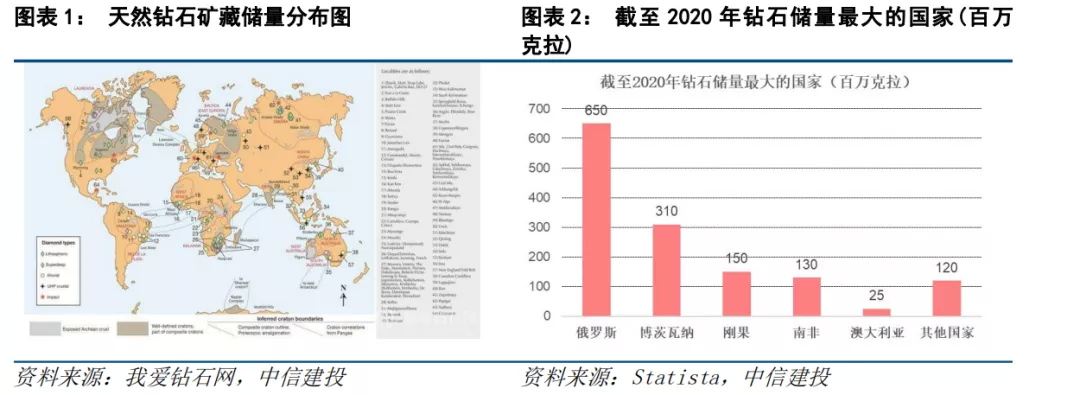

目前已探明并具有开采价值的钻石储备约25亿克拉,如果每年开采1亿克拉,可供开采25年,且主要集中在埃罗沙、戴比尔斯等企业手中,上游属于典型寡头垄断的博弈均衡、估计目前按照储量计算,埃罗沙与戴比尔斯可供变现的储备矿产价值分别在816亿美元和520亿美元。通过交易中心、看货会、鉴定机构等行业特有制度保障了上游端长期维持垄断,整个产业链内各方均倾向于维护现有利益格局。毛坯天然钻石的价格长期抗通胀,中短期价格受供给紧张,疫情后需求复苏而呈现上涨态势。

下游端立足品牌创造溢价,天然钻石是价值符号的优质载体。

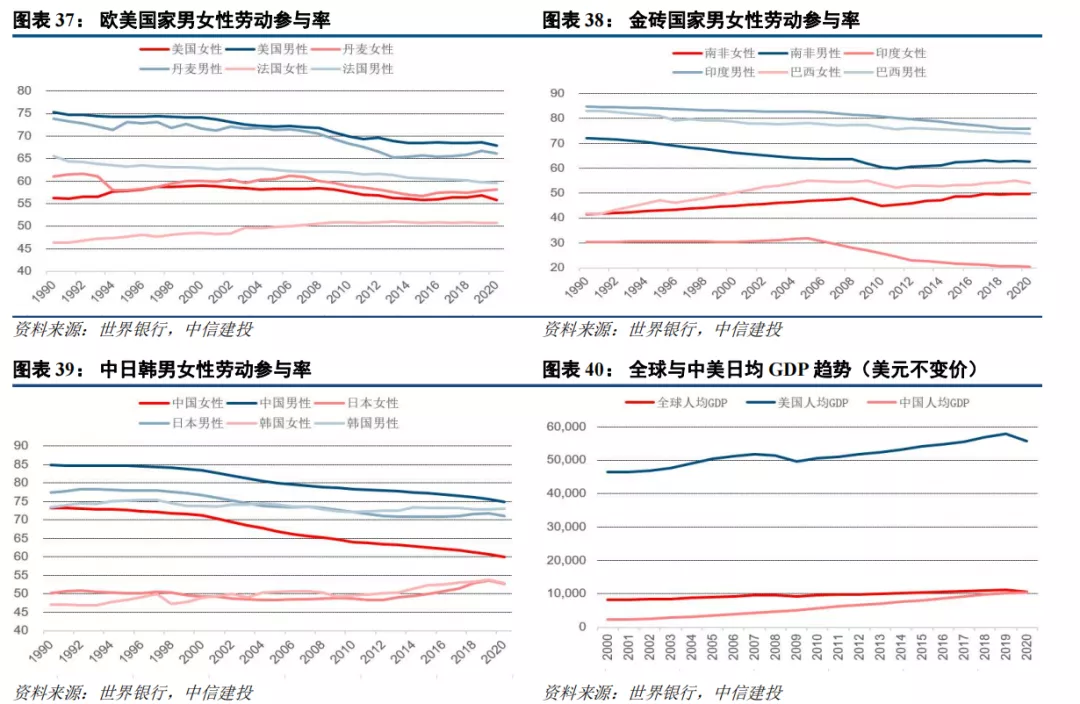

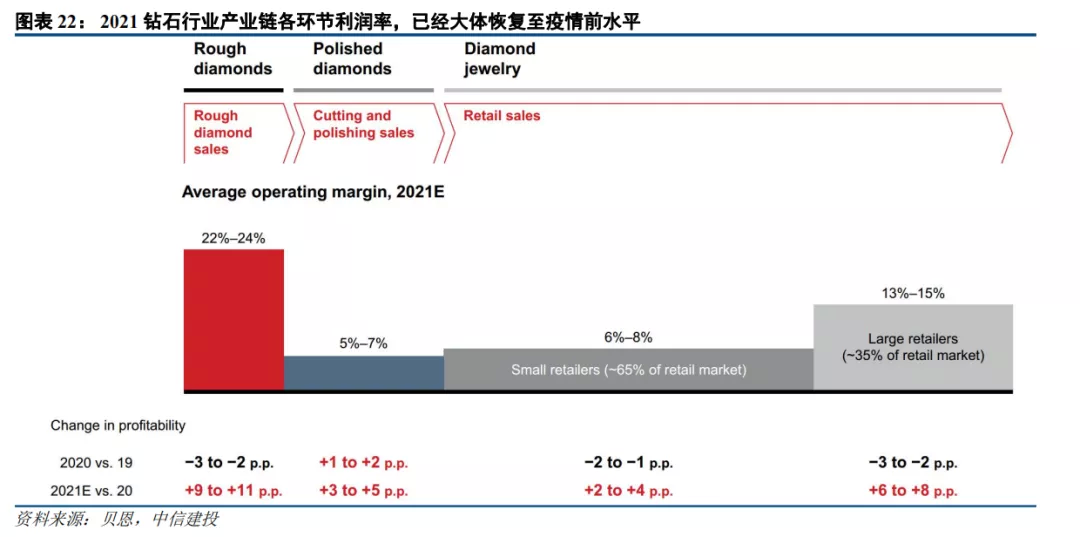

从目前产业链利润分配角度看,中游的打磨切割行业壁垒低,议价能力弱,可替代性强。但是下游品牌和零售商可以通过门店和营销的扩张逐渐梳理直面消费者的品牌,相对于消费者的信息优势明显,达到高端消费的利润水平。消费者角度,天然钻石由于本身不具备使用价值,而契合于婚庆本身的契约属性,具有奢侈品属性。在女性劳动参与率适中(55%-60%)的国家,只要经济保持增长,天然钻石消费会持续增长。

培育钻石上游不存在产能限制,更适合于细分功能赛道。

同样物理属性并不代表同样的商品属性,特别是在高端消费领域。培育钻石的工艺技术已经非常成熟,产品质量可以超过天然钻石,但由于上游还具有扩产的经济利益驱动,零售和批发价格相对于天然钻石会继续分化。培育钻石在彩色钻石、纪念钻石、高新技术材料等领域具有比较优势,产业链的定位应该清晰的与传统珠宝有所区分。在悦己消费属性下,与一部iPhone或者一次轻奢购物类似的消费类似,标准克拉钻的价格在5000-10000之间会比较合理。

风险提示:新发现天然钻石矿区对供给端影响;天然钻石资源枯竭后,对于产业链利益格局的重塑可能影响品牌溢价。

本文来源于中信建投证券研究微信公众号,作者:刘乐文,智通财经编辑:杨万林