投资要点

根据当前所披露的年报预告来看,我们从三个方面来看2021年的业绩预告情况:

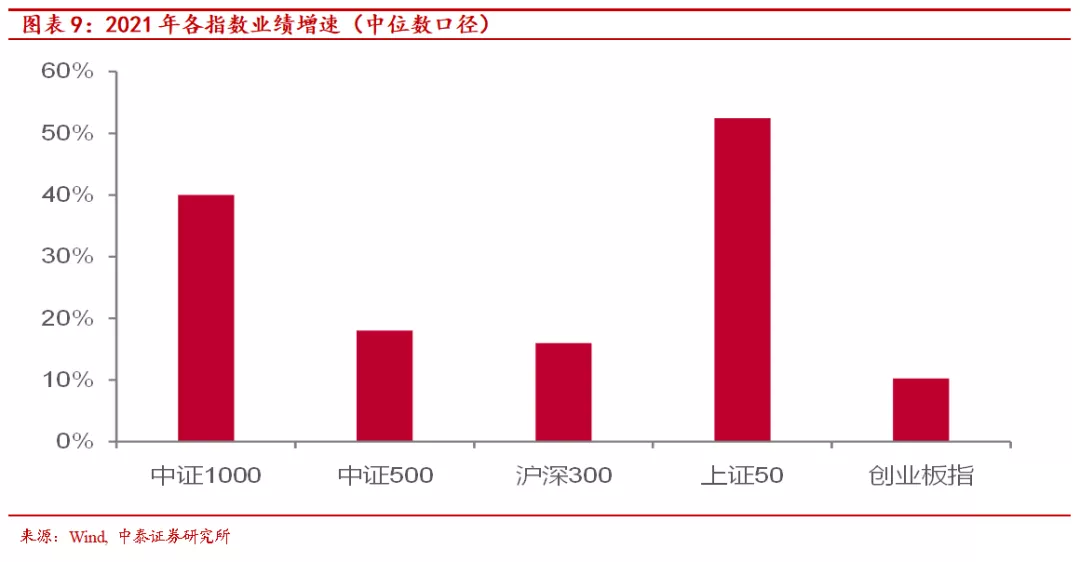

第一方面:主要宽基指数2021年业绩增速分布来看,中证1000>中证500>沪深300>创业板。中证1000指数成分股、业绩预告同比增速相对较高,达40%。中证500、沪深300指数预告同比增速分别为18%、16%,创业板指增速主要受到沃森生物、温氏股份,蓝思科技等权重股业绩预减的影响,预告同比增速为10%左右。同时,在各大股指的业绩对比中,以大市值、蓝筹股为代表上证50的业绩增速相对领先。

第二方面:从业绩超预期的板块分布角度来看。超预期个股(即业绩预告净利润大于一致预期的公司)主要分布在煤炭、银行、电子、化工、电力设备行业。

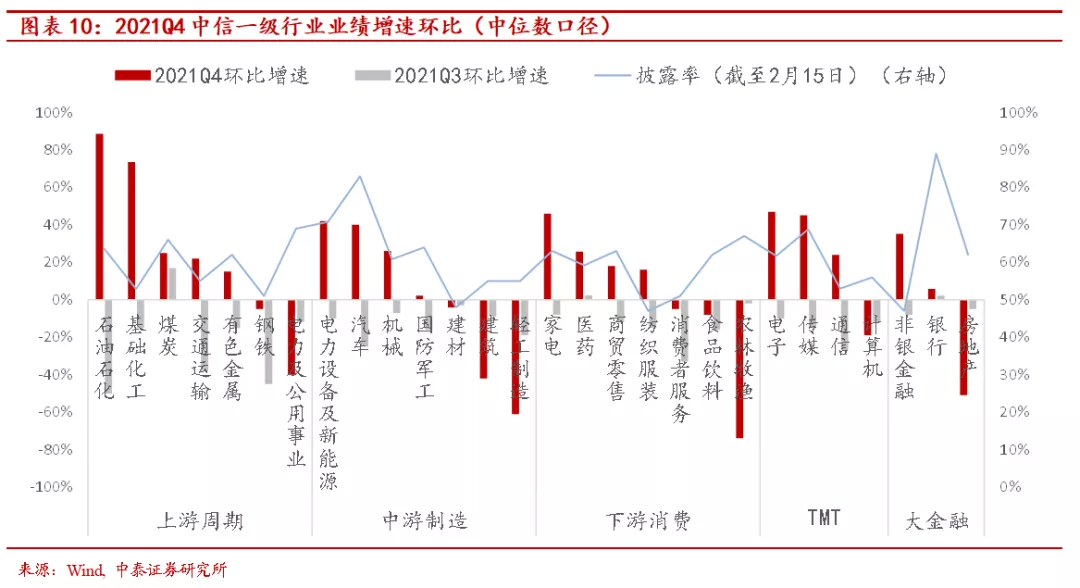

第三方面:大类风格层面来看,上游周期板块的业绩表现>中游制造>下游消费。21年四季度,上游周期、中游的高端制造业绩同比也持续高增,中下游行业盈利承压的趋势在放缓、但内部业绩的分化依然比较明显。

分板块看:

1) 上游周期:全年周期板块在经济复苏-需求回升,原材料价格上升的情况下,周期行业盈利普遍好转。但四季度业绩表现分化趋势加大,煤炭板块多数公司年报均符合或超预期,且业绩环比向上的动能有所延续,而钢铁板块过半数企业业绩预告不及预期。

2) 中游制造:2021Q4部分原材料价格的适当回落,一定程度上缓解了中游制造板块的成本压力。电力设备、机械设备等高端制造维持盈利增长,业绩预告超预期占比均在30%以上。其中,汽车板块受制于全球芯片紧张的Q3的低基数,业绩环比也有望修复。军工板块中军用电子、机电细分板块两年利润复合增速较高,景气度有望延续。

3)下游消费:受成本压力及疫情复发导致需求端受挫的双重影响,食品饮料行业增速放缓,消费板块内部业绩表现也出现明显的分化。疫情中,医药行业利润增速表现最佳,家电行业中新兴品类家电与传统家电均贡献出了业绩增量。

4)大金融:银行/非银表现稳健,房地产基本面进一步恶化。银行、非银金融有近一半的预告个股超预期,表现比较稳健。房地产伴随基本面持续恶化,虽然21Q4起地产融资端政策出现一定放松,但地产企业业绩不及预期的比例还是比较高。

业绩及景气度的情况来看:上游周期的石油石化、煤炭业绩环比动能向上;偏新能源领域的高端制造是业绩高增的主要领域,电力设备、机械设备等一级行业维持高景气,其中,电气设备,通用设备、新能源动力系统等二级行业业绩增速靠前。从二级行业细分领域来看,业绩正增长且连续两期环比改善的高景气细分行业聚集在:白色家电II、农用化工、多元金融。

投资要点:经过我们对年报业绩预告情况多维度的梳理,从基本面的选择上,我们持续推荐关注业绩持续高增速以及业绩超预期的板块:1)国改收官年之下,国企改革预期强烈且相关公司保持业绩持续高增长的动力较强的低估值蓝筹股,依然是我们持续看好的方向。2)中游制造板块,考虑到21年先进制造业投资端数据比较亮眼,结合年报预告情况来看,高端制造、智能制造以及技术壁垒较高的细分领域,也值得持续关注;3)下游消费板块中,推荐持续关注行业竞争格局较好,提价预期之下能快速提升利润率的必选消费相关品种。

风险提示:业绩预告披露为非完整口径,上市公司业绩修正,国内Omicron疫情超预期爆发,研究报告使用的公开资料可能存在信息滞后或更新不及时的情况。

正文

一 年报业绩预告进展如何?

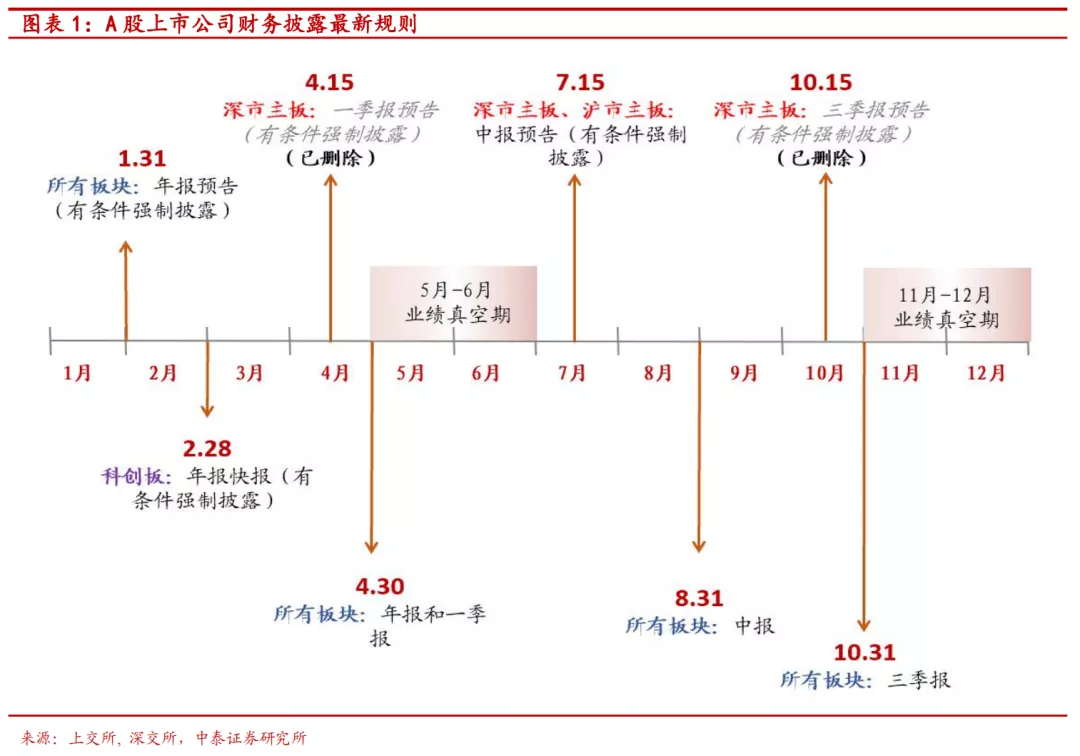

1.1 A股上市公司财务披露最新规则

就财务披露层面而言,A股在制度上逐步靠近成熟市场。自2022年1月以来,沪深交易所相继就上市公司财务披露多项规则进行修订,对主板上市公司业绩预告、业绩快报的相关披露要求进行调整,变化包括:沪市主板上市公司增加中报披露要求;深市主板上市公司删去一季报、三季报业绩预告披露要求;新增一条有条件年报预告强行披露情形:扣非净利润为负或主营业务收入小于1亿。此番修订后,目前A股所有板块正式财报披露时间一致且均有有条件的年报预告披露要求。

1.2 年报业绩预告进展如何

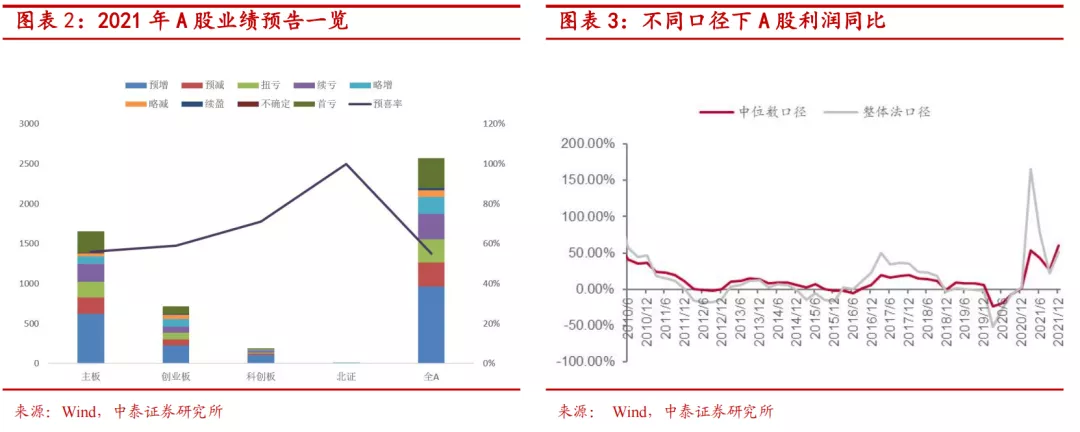

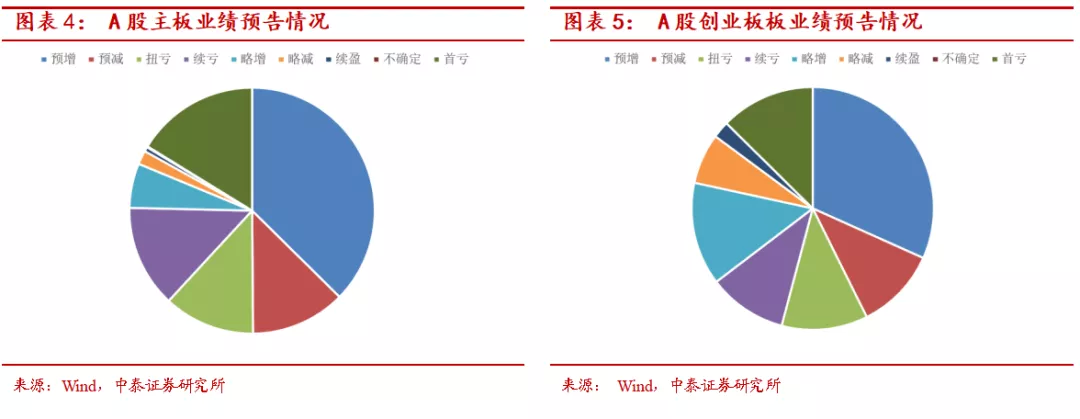

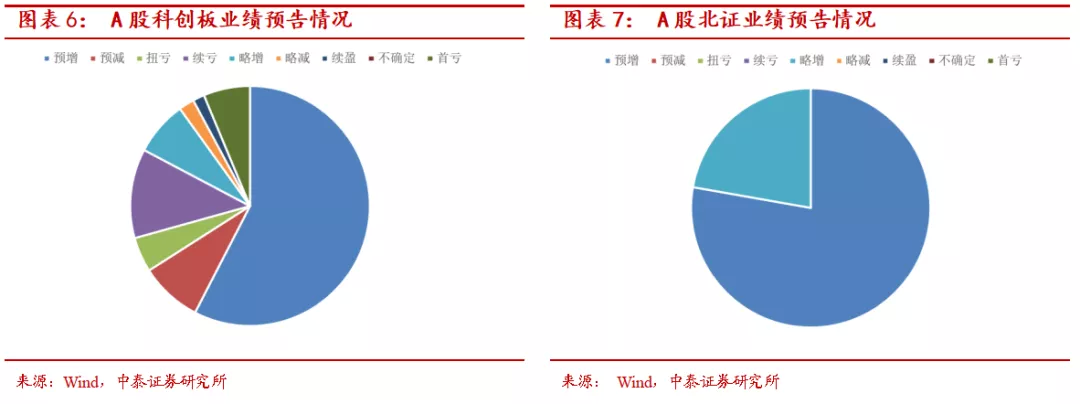

但由于年报业绩预告并不存在硬性披露要求,因此当前年报预告的披露率并不高。截止2022年2月15日,A股市场整体披露比例超六成,过半数企业业绩预喜。具体数据来看,目前共有2726家A股上市公司披露了2021年业绩预告/快报,披露率达到66%(剔除上市一年内新股)。其中,主板、创业板、科创板、北交所的披露率分别是59%、81%、97%和29%。从业绩预告的类型看,共有1492家公司业绩预喜(预增、略增、扭亏、续盈),预喜率达到55%,低于三季度的69%,高于去年同期的54%。

预计2021年年报A股盈利有望持续回升。由于目前上市公司整体披露率降低,为了更好的理解企业盈利的变化情况,我们采用不同方法和口径对潜在的调整进行判断。参考工业企业盈利指标,10月、11月工业企业利润当月依旧保持双位数增长。进一步我们用不同计算方式,估算可比口径下A股2021年年报业绩的情况,数据显示,整体法下A股利润增速从三季报的25.8%上升至59.9%;中位数口径下年报利润增速从三季报的21.4%上升至50.7%。考虑到去年的低基数影响,我们同时测算了以2019年为基期下的利润增速,调整后,整体法下A股利润增速依然上升至33.4%。

二 从2021年报业绩预告中,多视角“透视”A股业绩表现

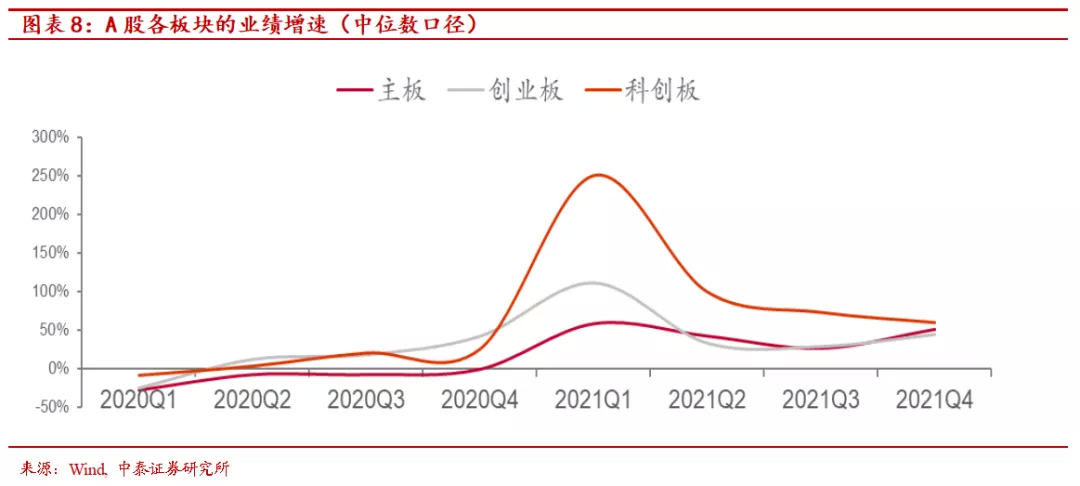

盈利增速的改善幅度来看,目前呈现出科创板>主板>创业板的迹象。目前披露的数据显示主板、创业板、科创板、北证的预喜率分别为:56%、59%、71%及100%。较去年同期普遍小幅回落,但是依旧普遍高于历史同期水平。与此同时,从盈利增速来看,我们分别采用不同的方法,发现整体法口径还是中位数口径下,目前不同板块的利润同比均呈现持续回暖的迹象。

绝对增速来看,科创板业绩增速持续领先。从上市板块来看,主板、创业和科创板的增速分别为50.7%、44.3%和59.4%(中位数口径下)。从目前已经披露的业绩预告/快报来看,科创板业绩增速领跑全A,其次是主板,最后是创业板。

相对增速来看,主板业绩韧性突显,科创板增速有所回落。从上市板块来看,主板增速较三季度的26.1%提升24.6个百分点,创业板较三季度的28.7%提升15.6个百分点,科创板较三季度的72.6%回落13.2个百分点(均为中位数口径下)。

从主流宽基指数2021年业绩增速分布来看:中证1000>中证500>沪深300>创业板。中证1000指数成分股、业绩预告同比增速相对较高,达40%。中证500、沪深300指数预告同比增速分别为18%、16%,创业板指增速主要受到沃森生物、温氏股份,蓝思科技等权重股业绩预减的影响,预告同比增速为10%左右。

同时,在各大股指的业绩对比中,以大市值、蓝筹股为代表上证50的业绩增速相对领先。

三 行业配置:业绩绝对高增与“困境反转”下带来的超预期景气机会

截至2022年2月15日,共有2726家上市公司进行了2021年业绩预告/业绩快报,我们以此为样本进行各行业的业绩分析。

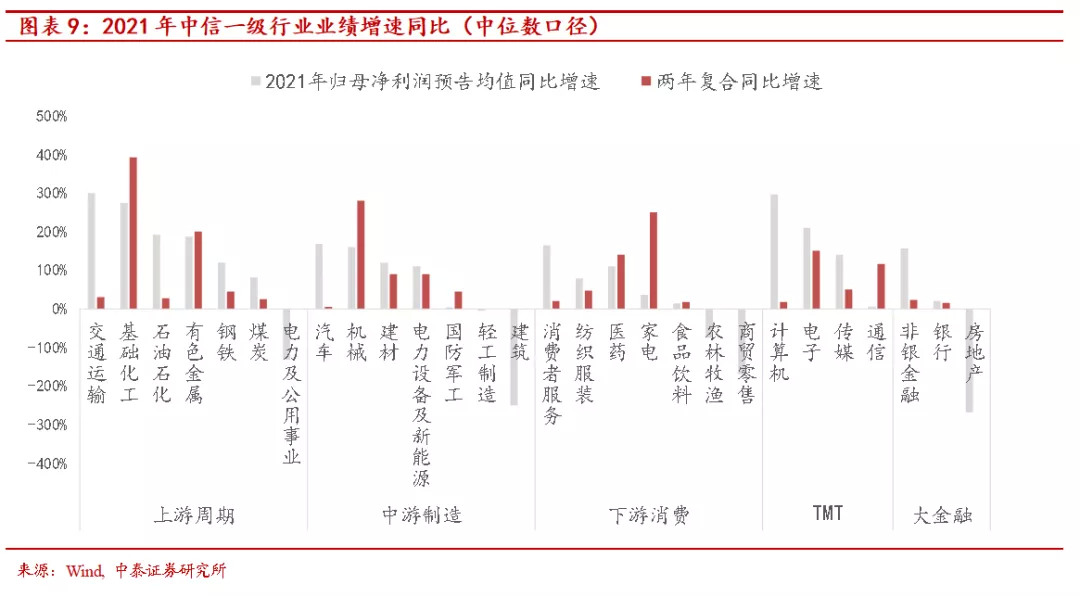

大类风格层面来看:上游周期板块的业绩表现>中游制造>下游消费。21年四季度,上游周期、中游的高端制造业绩同比也持续高增,中下游行业盈利承压的趋势在放缓、但内部业绩的分化依然比较明显。分板块看:

上游周期:全年周期板块在经济复苏-需求回升,原材料价格上升的情况下,周期行业盈利普遍好转。全球经济复苏加快叠加国内调控的稳步推进,顺周期的上游行业优先反应。在需求回升,周期品价格上升的情况下,上游周期行业盈利普遍好转。2021年交通运输、基础化工、石油石化等领域盈利增速居前且环比动能有所恢复,而电力及公用事业板块则由于燃煤成本上涨出现持续亏损。新冠疫情以来,全球放水带动大宗商品价格上行,原油、煤炭、钢铁、有色价格节节攀升。在海外需求旺盛、有效运力不足、疫情反复等众多因素叠加影响下,集运价格再创新高。国内的“限电限产”和“能耗双控”再度助力周期品涨价进入高潮,虽在2021Q4相关政策放松叠加需求向下,使得上游部分原材料价格(如钢铁等)进行不同程度下调,但从整体来看,周期品价格水平仍保持在高位。煤炭价格高企致使电力企业利润大幅亏损,销售电价上调在一定程度上起到了减亏作用,但其涨幅远低于原材料煤炭价格涨幅,难以完全弥补度电亏损。

中游制造:高端制造行业在下游需求端支撑下,整体盈利维持较高增长,汽车、机械、电新呈现高景气度且业绩相较于2021Q3环比向上。这也意味着随着2021Q4上游部分原材料价格的适当回落,一定程度上缓解了中游制造板块的成本压力,但业绩回暖主要来源于景气度的显著提升。受部分车企巨额亏损拖累以及上游缺芯减产影响,汽车板块业绩有下滑,但随着2021Q4“芯片荒”边际改善,汽车销量重回正增长轨道,行业景气度持续好转,盈利面大幅提升。且政策鼓励下,新能源汽车销量的爆发式增长,汽车及新能源需求回暖的新周期也加速开启了。但是,受地产景气度持续低迷影响,在估值和业绩双杀下,建筑和轻工制造行业利润增速维持弱势。

下游消费:整体来看,四季度上游成本价格回落使消费行业盈利承压放缓,消费板块内部表现分化明显。在必选消费板块,医药行业利润增速表现最佳,食品饮料、农林牧渔表现疲软。2021年,新冠疫情反复拉动疫苗、治疗药物研发需求稳步上升促使医药行业业绩持续向好。同时,受成本压力及疫情复发导致需求端受挫双重影响,食品饮料行业增长放缓。虽在PPI与CPI剪刀差不断扩大的背景下,上游原材料成本压力逐渐向下游传导可能导致食品饮料行业迎来涨价潮,但目前食品饮料提价尚未传导至业绩端。受猪价下探及饲料全面涨价拖累,农林牧渔业绩再度下滑。在可选消费板块,家电行业表现亮眼。科技创新赋能家电产业发展,2021年新兴品类家电销量快速增长,后疫情时代线上电商渠道的崛起,也为传统家电提供渠道支持,带动整个家电行业业绩扩张。

TMT:TMT板块增速整体大幅反弹。电子方面,新能源汽车渗透率不断提高,传统车企OTA升级持续为汽车电子贡献增量。此外,21Q4在传统智能手机景气上调及叠加元宇宙推动AR/VR等产品的硬件系统升级,也使得消费电子板块景气度上行。计算机、通信方面,部分企业数字化转型的布局及网络基础设施演进升级持续带来新的业务机会,提振行业业绩。传媒方面,疫情推动了短视频和直播带货等"宅"经济的蓬勃发展,带动行业业绩明显回暖。

大金融:银行/非银表现稳健,房地产基本面进一步恶化。得益于稳增长政策发力下实体经济向好,银行/非银在2021年盈利实现稳健增长。而在“房住不炒”预期持续加力,房地产市场供需双弱的背景下,2021年地产基本面持续恶化,虽21Q4起地产融资端政策出现一定放松,但随着央行明确表态不以房地产刺激经济,地产回升承压,房地产业绩难有明显改善。

绝对增速来看,中信一级行业分类中2021年业绩增速靠前的行业分别是交通运输(301.2%)、计算机(296.2%)、基础化工(274.6%)、电子(212.4%)和石油石化(192.8%)。考虑到2020年的低基数效应,我们同时也测算了以2019年为基期的两年复合同比增速,靠前的行业分别为基础化工、机械、家电。

环比增速来看,2021Q4增速环比改善较多的行业聚焦在上游原材料领域。但伴随四季度国内能耗双控及国际形势变化,国内定价的资源品与国际定价原材料价格趋势开始出现分化,石油、有色、钢铁业绩环比增速动能比Q3则已出现回落。同时,仅有煤炭、医药和银行连续业绩增速环比呈改善的趋势。

我们以各中信一级行业已披露业绩预告的个股为对象,对比其2021年业绩增速的Wind一致预期值,业绩超预期的板块分布角度来看。超预期个股(即业绩预告净利润大于一致预期的公司)主要分布在煤炭、银行、电子、化工、电力设备行业。

四 深挖2021年业绩预告:有哪些业绩增速持续改善的细分行业

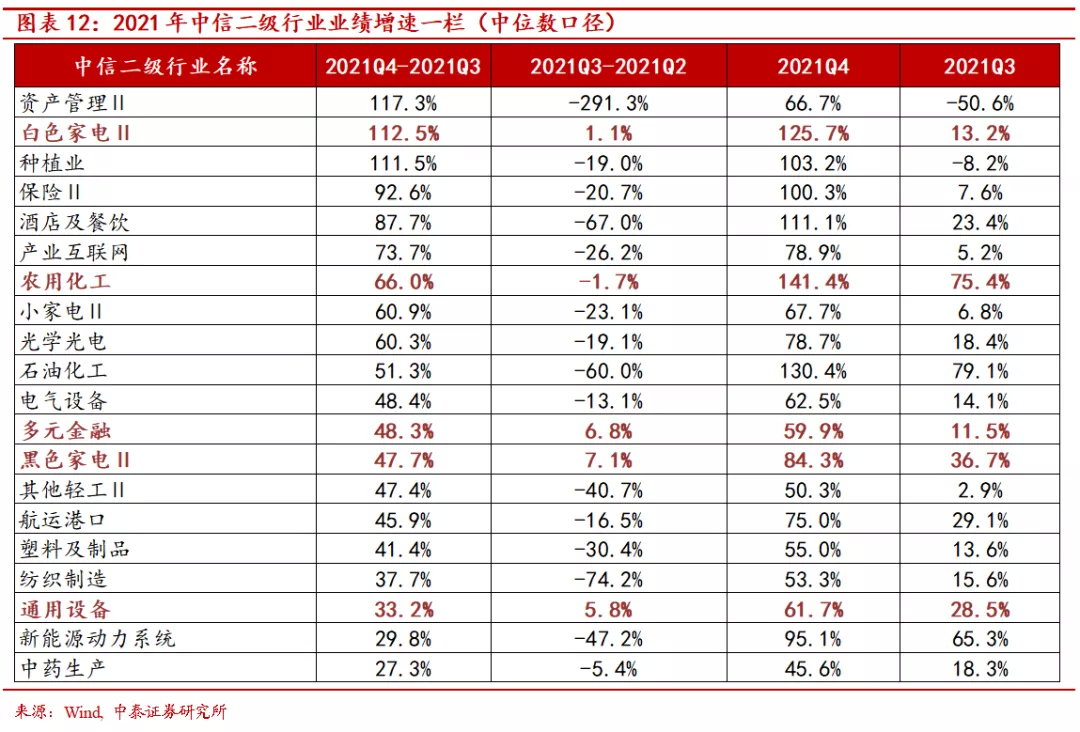

根据中信二级行业分类,我们筛选了2021Q4业绩增速为正且环比改善行业共47个,其中环比增幅前十的行业分别是:资产管理Ⅱ(117.3%)、白色家电Ⅱ(112.5%)、种植业(111.5%)、保险Ⅱ(92.6%)、酒店及餐饮(87.7%)、产业互联网(73.7%)、农用化工(66.0%)、小家电Ⅱ(60.9%)、光学光电(60.3%)、石油化工(51.3%)和电气设备(48.4%)。经过更深入的分析,我们发现2021Q3、Q4业绩增速均为正且连续两期业绩环比改善的二级行业分别是白色家电II、农用化工、多元金融、黑色家电II和通用设备。

五 投资要点

经过我们对年报业绩预告情况多维度的梳理,从基本面的选择上,我们持续推荐关注业绩持续高增速以及业绩超预期的板块。两者叠加下,我们认为:1)国改收官年之下,国企改革预期推动的且相关公司保持业绩持续高增长的低估值蓝筹股,依然是我们持续看好的方向。2)中游制造板块,考虑到21年先进制造业投资端数据比较亮眼,结合年报预告情况来看,高端制造、智能制造以及技术壁垒较高的细分领域,也值得持续关注;3)下游消费板块中,推荐持续关注行业竞争格局较好,提价预期之下能快速提升利润率的必选消费相关品种。

风险提示:业绩预告披露为非完整口径,上市公司业绩修正,国内Omicron疫情超预期爆发,研究报告使用的公开资料可能存在信息滞后或更新不及时的情况。

本文转自微信公号“修炼投资的水晶球”,作者:徐驰、张文宇;智通财经编辑:李程