“风起于青萍之末,浪成于微澜之间”,在商业世界里,一个细小的变化或许便预示着一个的大拐点临近。

自2021年6月赴美上市以来,关于叮咚买菜(DDL.US)何时盈利的讨论便从未停止过。2月15日晚间,叮咚买菜发布了2021年四季度财报,尽管仍在亏损,但智通财经APP注意到公司的这份最新“成绩单”释放了一连串的积极信号:叮咚买菜上海地区于12月份实现盈利、整个长三角地区于该季度实现UE翻正、公司整体亏损率大幅优化。

作为叮咚买菜的“起家地”和大本营,公司在上海的盈利或许可以看作是一个重要的拐点,其象征意义和实际意义均不可小觑。一方面,上海是叮咚买菜服务的第一个城市,公司在上海率先盈利意味着叮咚买菜在既有规模下模式跑通的概率大幅增加;另一方面,上海作为华东乃至全国经济的领头羊,天然具备极高的示范效应,随着公司在上海地区盈利,长三角其余城市有望快速跟上,随之而来全国范围内的盈利亦可期待。

盈利拐点的密码

回顾叮咚买菜的成长史,公司起步于社区服务,如今已成长为生鲜电商的龙头。以行业视角来看,生鲜电商依然属于本地生活服务的范畴,而本地生活服务生意的核心便在于将区域做深做透后再谋求渗透全国。更进一步而言,生鲜电商行业内部的竞争,主要便是围绕两大要素展开:一是足够集中的规模;二是能够灵活提速的效率。

从叮咚买菜交出的Q4“成绩单”看,正是因为公司在一定规模优势的基础上,转向“效率优先”,所以有了区域整体盈利、亏损大幅收窄的结果。

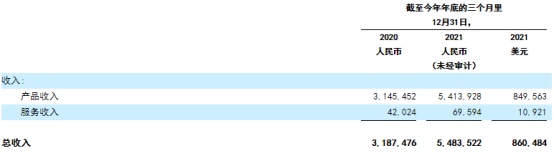

细看数据,收入端,2021年Q4叮咚买菜实现营收54.8亿元,同比增长72%;2021年全年公司营收达到201.2亿元,同比增加77.5%。

盈利端,Q4叮咚买菜的毛利率为27.7%,环比提升了9.5%;Non-GAAP口径下,叮咚买菜的亏损率优化了13%,更是远超外界预期。

智通财经APP认为,叮咚买菜盈利能力大幅提升,主要得益于公司效率的提升。展开而言,公司提效的成果可归纳为两个维度:第一个维度,叮咚买菜的规模优势和自有生产加工能力打开了生产端的利润空间,公司在产地的长期、持续投入使得价值加速释放,同时减少C端的补贴取而代之将商品力作为第一推动力的举措亦刺激了毛利率的走强;此外,伴随公司主动优化商品品类结构,高品质商品的GMV占比逐步提高,客单价走高的背景下公司毛利空间有所放大。

第二个维度,得益于叮咚买菜在生鲜电商赛道的先发优势和规模优势,公司早期的基础设施投入被摊薄,同时随着管理能力的成熟,各城市前置仓内人员、配送人员效率大幅度提升,使得履单费用率得到进一步优化。以Q4数据为例,Non-GAAP口径下该季度的履单费用率环比优化了4.6%。

尤为需要重视的是,相比于已经取得的成绩,更足以令投资者振奋的价值点或许在于Q4财报透露出叮咚买菜的盈利能力仍具备进一步抬升的基础。

进一步而言,公司Q4盈利能力强化的核心在于效率的提升,而效率提升的主要驱动力在于叮咚买菜商品力的提升。考虑到公司将商品力作为自己的核心竞争力与第一推动力,在持续的高投入背景下用户消费习惯有望长期由“上叮咚买菜”向“买叮咚的菜”转变,而这一方面会刺激公司规模的进一步增长,进而提升公司的履单效率;另一方面商品力的提升也有利于公司建立良好的口碑,进而享受更高的产品溢价。

除此以外,如前所述上海地区的盈利亦释放了重磅信号,尤其是考虑到上海在中国经济版图上的重要地位,公司在该城市的整体盈利极具标杆和示范效应。以上海地区的盈利为起点,新的一年里叮咚买菜在其他区域的盈利表现值得继续关注。

为什么要做“重”

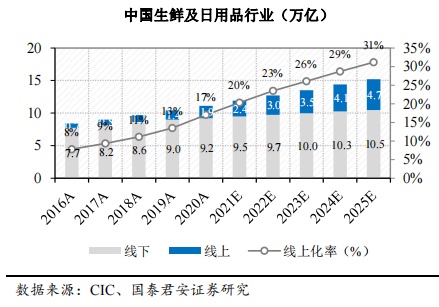

回到行业视角,身处五万亿大市场的生鲜零售赛道,对于场内玩家而言,最为重要的事莫过于确保自己始终留在场上。回顾近年来生鲜零售的发展历程,可以说生鲜零售是一个令投资者又爱又恨的行业。

一方面,商业模式来看,生鲜零售具有高频、刚需、大规模的特点,因深具想象力而令人垂涎;但与此同时,复杂的产业链结构、极度市场化的激烈竞争,亦使得参与者缺乏超额利润、回报周期长。

因此,从上述角度而言,生鲜零售或许天然不适合“短跑型选手”,只有长期主义者才能在这一赛道上胜出。

叮咚买菜作为生鲜零售赛道上的“老兵”,对于行业及自身的未来又有一番怎样的考量呢?结合此次披露的财报,以及公司高层此前一系列的表态来看,已可以窥斑知豹:做重模式、“效率优先,兼顾规模”将是叮咚买菜未来的核心策略。

叮咚买菜做重模式与其选择的打法密切相关:公司的服务模式是产地直采、前置仓配货最后配送到家,通过技术驱动产业链升级,为用户提供品质确定、时间确定、品类确定的生鲜消费体验。

归纳而言,前置仓生鲜电商模式具备快速的市场响应能力、灵活的站点选择、清晰的任务导向等优势,可以有效满足注重品质与服务的城市中高收入群体的即时性零售需求。

不过,由于前置仓作为基础设施的一环需要企业持续高投入,这也决定了前置仓生鲜电商模式天然属于重资产模式;同时,如前所述由于叮咚买菜将提高商品力作为核心竞争力,这亦意味着前期公司需要不断投入资源以保证能为消费者提供差异化、高品质的商品。

根据财报披露,未来叮咚买菜将继续加大供应链和基础设施投入。拆分来看,叮咚买菜将从三个方面着手以求实现提升公司的商品力:其一,继续调整商品结构,将商品分为普通、更好、出色三个等级,满足消费者多层次的需求;其二,创造不同的消费场景,针对不同年龄阶段的人群的需求开发出更多更具特色的商品;其三,大力发展自有品牌商品,提升叮咚买菜自有工厂的研发加工能力,并尝试推出差异化、高品质的商品。

基础设施方面,前文提到叮咚买菜已拥有10个食品加工工厂,约60个城市分选中心和约1400个前置仓。除此以外,2022年公司还将开工建设3个生鲜综合体,以实现更高效地开发、生产与运输商品。

从某种意义上看,叮咚买菜做重模式的发展路径颇有“结硬寨,打呆仗”的神韵。诚然,做重模式也许会在企业发展的早期在一定程度上对盈利造成扰动,但这种扰动常常是阶段性、暂时的。正所谓“盈亏同源”,前期公司在供应链和基础设施层面的耕耘与投入,或许将会在未来成为公司于长跑中制胜的关键。以叮咚买菜为例,2021年Q4公司履单成本的下降,正是得益于此。

对于二级市场的投资者而言,守得住现时的寂寞才能享受到未来公司价值充分释放的荣光。审视叮咚买菜的Q4财报,不论是上海地区率先盈利,还是公司整体亏损率大幅收窄,均已预示着公司的盈利拐点临近。当前时点对于叮咚买菜而言,或许正无限接近价值发现的临界点。