智通提示:

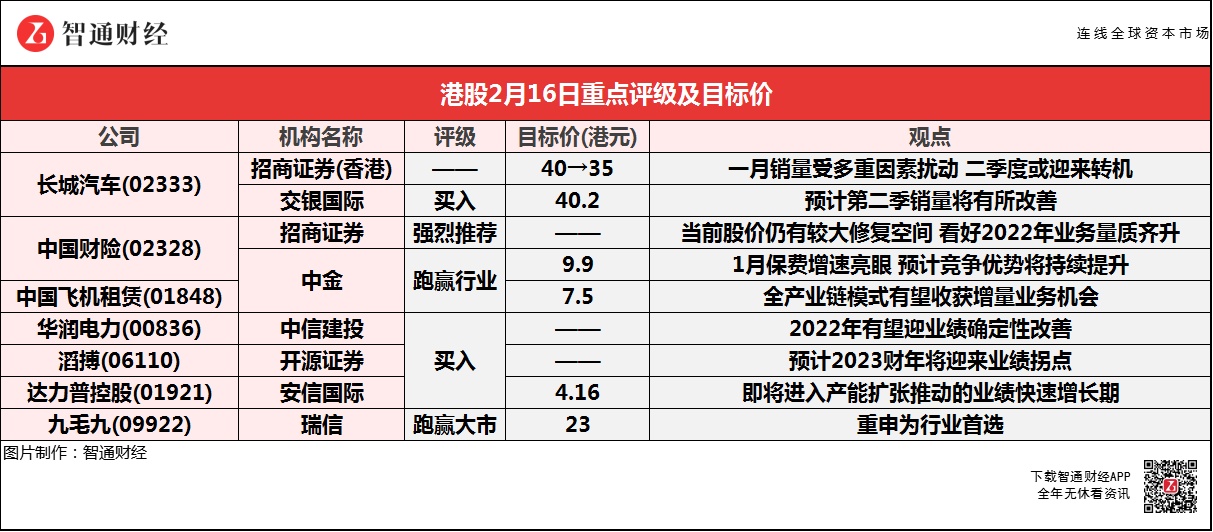

招商证券(香港)指,长城汽车(02333)一月销量受多重因素扰动,二季度或迎来转机。

招商证券予中国财险(02328)“强烈推荐”评级,看好其2022年业务量质齐升,后续公司股价具备明显的修复动力。

中信建投判断,华润电力(00836)2022年有望迎来业绩确定性改善,火电有望扭亏为盈,叠加新能源装机不断投产推动新能源业务盈利提升。

中金称,内地自主品牌新能源汽车渗透率保持领先优势,3月的新增订单和销量较为关键,建议关注车企如小鹏汽车-W(09868)、理想汽车-W(02015)、吉利汽车(00175)等。

长城汽车(02333)1月销售疲弱 招商证券(香港)指二季度销量有望重新走强

招商证券(香港):长城汽车(02333)二季度销量有望重新走强 目标价降至35港元

招商证券(香港)将长城汽车(02333)目标价下调13%至35港元(前次40港元),相当于24.8x2022EP/E(前次28.2x),并下调2021-23E净利润预测6.2%/0%/0%。近期股价走弱受市场风格切换触发获利回吐风险和一季度疫情扰动月销量数据风险影响。预计二季度新车上市及芯片供应缓解后,公司销量有望重新走强。

根据业绩快报,公司2021年净利润为68亿元人民币(下同),同比增长26.5%,比该行预测低6.2%;收入1363亿元,同比增长32%,基本符合预期。四季度收入455亿元,同比+10.6%,环比+57.7%,净利润18亿元,同比-33.8%,环比+29.7%,剔除补偿欧拉用户充电权益4.5亿元及股权激励费用5亿元影响后同比持平。该行认为:1)1月销量受多重因素扰动,新品及国际化战略亮眼;2)业绩快报弱于预期,受一次性因素扰动。

交银国际:重申长城汽车(02333)“买入”评级 目标价40.2港元

交银国际称,长城汽车(02333)未来丰富的车型储备及平均售价持续提升,将有助盈利增长。报告中称,长城汽车1月销量同比跌19.6%,环比跌31.1%,月度销售较预期疲弱,相信是由于半导体供应紧张及农历新年假期。1月及2月的销售疲弱为短期阵痛,预计第二季销量在主要零部件供应复苏下将有所改善。此外,新车型推出预计也刺激今年的销量增长。

中国财险(02328)1月保费同比增长13.8% 获招商证券予“强烈推荐”评级

招商证券:维持中国财险(02328)“强烈推荐”评级 看好2022年业务量质齐升

招商证券称,中国财险(02328)当前股价仍有较大的修复空间。公司当前满足保费增速趋势性改善、市占率稳步抬升、业务盈利能力同比改善、ROE稳定保持在12%+、股息率高达8%以上、估值对应22年底净资产仅0.66倍的低估值,公司是当前板块内从基本面角度看改善幅度最大且最明确的公司,后续公司股价具备明显的修复动力。

公司今日披露2022年1月份的保费收入数据,1月份公司实现保费收入604.32亿元,同比增长13.8%,其中车险业务实现保费275.84亿元,同比增长14.5%,非车险业务合计实现保费328.48亿元,同比增长13.2%,实现“开门红”。从结构来看,车险占比45.6%,非车业务占比54.4%,一般来看年初政策性业务占比会更高,预计后续非车业务占比会有所回落,车险/非车险占比会保持在55%/45%左右,业务结构保持相对均衡。该行认为:1)公司车险业务保费连续4个月实现稳健增长,业务恢复增长的趋势明确。2)非车业务持续保持稳定增长,22年综合成本率有望得到优化。

中金:维持中国财险(02328)“跑赢行业”评级 目标价升至9.9港元

中金维持中国财险(02328)“跑赢行业”评级,目标估值倍数0.9倍PB,将估值基础滚动至2022年,对应目标价提升6.5%至9.9港元。公司当前交易在0.68倍2022eP/B,目标价较当前股价有24.7%的上涨空间。由于2021年4季度部分非车业务市场竞争加剧为非车业务综合成本率带来压力,上调其2021年COR预测0.6个百分点至99.4%,下调2021年每股盈利2.7%至1.05元每股,维持公司2022年盈利预测基本不变。

中国财险披露保费收入公告,2022年1月份公司保费同比增长13.5%至604.3亿元人民币,超过该行此前预期。该行认为:1)车险保费同比增长14.5%至275.8亿元,该行预计将跑赢行业。2)企财险保费同比下降1.8%至28.4亿元,或由于公司主动调整以及月度波动。3)信用保证险保费同比增长219.1%至8.4亿元,预计主要来自非贷款类业务贡献。4)预计公司竞争优势将持续提升。车险综改以来大型公司的竞争优势进一步提升,该行认为市场对于车险综改负面影响的预期导致中国财险估值超调,预计公司综改后的长期ROE水平约为12%,对应合理估值水平约为0.8倍-1.1倍P/B,该行认为当前公司凭借高股息率、低估值以及较为稳健的基本面将获得资金青睐,推荐关注公司的投资机会。

中金:维持中国飞机租赁(01848)“跑赢行业”评级 目标价7.5港元

中金维持中国飞机租赁(01848)“跑赢行业”评级,因全球疫情反复下,飞机交易价格及数量下跌拖累飞机交易收入,下调2021/22年盈利31%/27%至5.2亿港元/6.7亿港元,引入23年盈利8.6亿港元,公司交易于22年0.9xP/B,考虑后疫情时代行业性修复机遇,目标价7.5港元(2022年1.2xP/B和34%上行空间)。

中国飞机租赁发布2021年盈利预喜:预计2021年净利润同比增长约55%至约5.2亿港元,该行预计非经营性浮亏缓解或为业绩增长主因;2H21净利润环比下滑29%至约2.2亿港元,该行预计或主因飞机交易收入减少拖累。该行认为:1)机队规模稳步扩张、机型结构有效抵御疫情冲击。2)非经营性浮亏同比大幅减少、带动业绩修复明显。3)重申看好飞机租赁行业后疫情时代的修复机遇,公司全产业链模式有望收获增量业务机会。

中信建投:维持华润电力(00836)“买入”评级 2022年有望迎业绩确定性改善

中信建投预计华润电力(00836)2021-23年实现归母净利润为15.19/119.79/131.39亿港元。公司火电机组发电效率高且主要位于我国经济发达区域,市场化电价向上浮动的空间相对更为确定。该行判断2022年其火电有望扭亏为盈,叠加新能源装机不断投产推动新能源业务盈利提升,2022年有望迎来业绩确定性改善。

华润电力发布2021年盈利预警:华润电力发布2021年盈利预警,公司2021年归母净利润或较2020年同期减少70%~80%,预期将于2020年3月中旬公布经会计师审核的全年业绩。该行认为:1)煤价高涨拖累公司业绩,新能源发电量快速增长;2)长协电价陆续落地,叠加煤炭保供推进,看好火电触底回升。

开源证券:维持滔搏(06110)“买入”评级 预计2023财年将迎来业绩拐点

开源证券维持滔搏(06110)“买入”评级,下调盈利预测FY2022-FY24净利润为26.1/31.3/36.4亿元(此前28.9/32.5/36.4亿元),EPS为0.4/0.5/0.6元,当前股价对应FY2022-FY24PE为15.5/12.9/11.1倍,目前估值调整到位,提供布局机会。该行认为:1)低估值零售商龙头新财年有望迎来业绩拐点;2)外延:门店面积持续扩增,FY2023将拓展新客户、新市场;3)内生:大店策略略有成效,离店经营模式增厚单店产出;4)自由现金流稳健,未来有望提高股息分红率,低估值下资产性价比凸显。预计滔搏在自由现金流稳健的情况下,加大股息分红率的可能性较大。目前对应TTM股息率4.03%。综合历史分红比例,FY2021分红比例为137.94%,FY2022H1分红比例为56.35%,公司低估值高分红,具有较高性价比。

安信国际:首予达力普控股(01921)“买入”评级 目标价4.16港元

安信国际首予达力普控股(01921)“买入”评级,预计2021-23年收入为30.4/32.2/36.7亿元,2020-23E收入CAGR为17.5%,净利润为1/1.8/2.1亿元,2021-23E净利润CAGR为45%,DCF测算合理市值为62.8亿港元,目标价4.16港元,对应2023年23.8倍预测市盈率。

该行认为:1)“专精特新”的专业石油专用管企业。2)全产业链模式,良好客户合作关系。3)公司产能扩张即将启动,进入业绩快速增长期。达力普控股河北省沧州市生产基地目前管坯、特殊无缝钢管及套管的年产能分别为60万吨、55万吨及30万吨。二期及三期产能扩张即将展开,分别将于今年年中、明年除开工,并将于明年中、明年底完工。达产后,管坯、特殊无缝钢管及套管的年产能分别达到140万吨、125万吨及60万吨,并在2024年首次实现全年产能贡献。根据规划,2021-24年公司套管、特殊无缝钢管、管坯的产能CAGR将分别达到26%、31%及33%。该行预期产能快速扩张将推动公司业绩进入快速增长期。

瑞信:重申九毛九(09922)为行业首选 目标价23港元

瑞信重申行业首选为九毛九(09922),评级“跑赢大市”,目标价23港元。受疫情影响,1月复苏水平与上两个月相似。九毛九太二酸菜鱼品牌取得复苏至疫前95%稳健水平。报告中称,中国内地餐饮板块仍受疫情影响,但2022年初至今复苏趋势,相对2021年第4季稳定,相信行业最坏情况已过。由于第4季及首季数字触底,预期内地餐饮板块会于今年余下时间取得显著复苏,由旅游放宽、用餐流量正常化、长期需求增长推动。此外,于2022年1月,据该行覆盖的公司数据显示,同店销售复苏至2021年同期88%-106%水平,或2019年同期62%-89%。

小摩:汇丰控股(00005)目标价升至68港元 渣打集团(02888)评级“增持”

小摩称,维持汇丰控股(00005)预期2021年每股派息为24美仙,并于2022-24年增至25/30/31美仙。予渣打集团(02888)“增持”评级,目标价由57港元升至68港元。两股年初至今股价累升约25%,跑赢香港银行股表现约5个百分点,并较同期恒指表现高21个百分点。

报告中称,汇控及渣打跑赢主要是由于利率前景改善,现时预计至2022年底美国将加息5次,英国息率将达到1.25%,预期利好因素尚未完全反映股价上。汇控及渣打现价水平为2022年账面价值约0.8倍及0.5倍,低于上一个利率周期水平,但估计市场对增长风险及资产质量的担忧,可能会阻碍汇丰控股及渣打的股价表现。短期内渣打可能在提高资本回报率及估值方面有更多增长空间,中期而言看好该两家银行。小摩预测,渣打去年第四季至2024年累计回购额将达到26亿美元,汇丰控股预计每年回购20亿美元的股票。在成本方面,由于通胀水平更高,该行预期渣打的成本每年增长4%,汇丰控股2022财年成本指引未见风险,但中期成本有上升空间。

高盛:更新香港银行股评级及目标价 将中银香港(02388)列入“确信买入”名单

高盛对中银香港(02388)及恒生银行(00011)2022-24年每股盈测大致不变,偏好中银多于恒生。予中银香港目标价38.5港元,评级“买入”,列“确信买入”名单;予恒生银行“中性”评级,目标价178港元。另外,由于大新银行集团(02356)在过去两轮加息周期中融资表现相对逊色,降2022-24年每股盈测最多19%,目标价由9.5港元下调8%至8.7港元,评级“中性”。

中金:自主品牌新能源车渗透率保持领先优势 关注3月新增订单及销量

中金称,内地自主品牌新能源汽车渗透率保持领先优势,1月新能源乘用车批发41.2万辆,同比增长141.4%、环比则跌18.5%,环比降幅较大,主因传统购车淡季、补贴退坡透支等因素。

该行认为,从销量结构来看,1月B级纯电车型批发量占比提升3个百分点至30%;分车企看,11家厂商批发销量破万,比亚迪股份(01211)、特斯拉(TSLA.US)继续领跑;受益于奇瑞QQ冰淇淋及小蚂蚁放量,奇瑞1月新能源销量21179万辆,创历史新高;新势力车企同比及环比的表现整体较优,小鹏汽车-W(09868)、理想汽车-W(02015)、哪叱突破万辆,零跑月销突破8000辆。1月自主品牌新能源渗透率达32%,主流合资品牌仅为2.7%,其中59%份额由南北大众贡献,其他合资品牌尚待发力。

此外,中金指在电池涨价、补贴退坡背景下,目前看品牌提价向消费者传导成本压力是趋势,新势力及自主强势品牌在手订单较为充裕,但市场对需求高增开始有所担忧,3月的新增订单和销量较为关键。中金建议关注车企如小鹏、理想、蔚来(NIO.US)、长城汽车(02333)、长安汽车(000625.SZ)、吉利汽车(00175)。