“碳中和”是长期最为确定性的投资板块,而“减少碳排放”和“提高碳吸收”是实现碳中和的两种手段,其中减少碳排放是当前主流且最有效的方式,相关产业链及行业龙头已迎来布局良机。

减少碳排放主要从供给侧和需求侧着手。在供给侧,一方面构建清洁能源结构,另一方面实施重点行业领域减污减碳行动;而在需求侧,则是要推广绿色交通及绿色出行,并推行绿色金融等。供给侧是产生“碳”的根源,2021年以来,在“双碳”目标下,重点产业如煤炭-焦炭-钢铁产业链供给不断收缩,但也助推了原材料价格不断上涨。

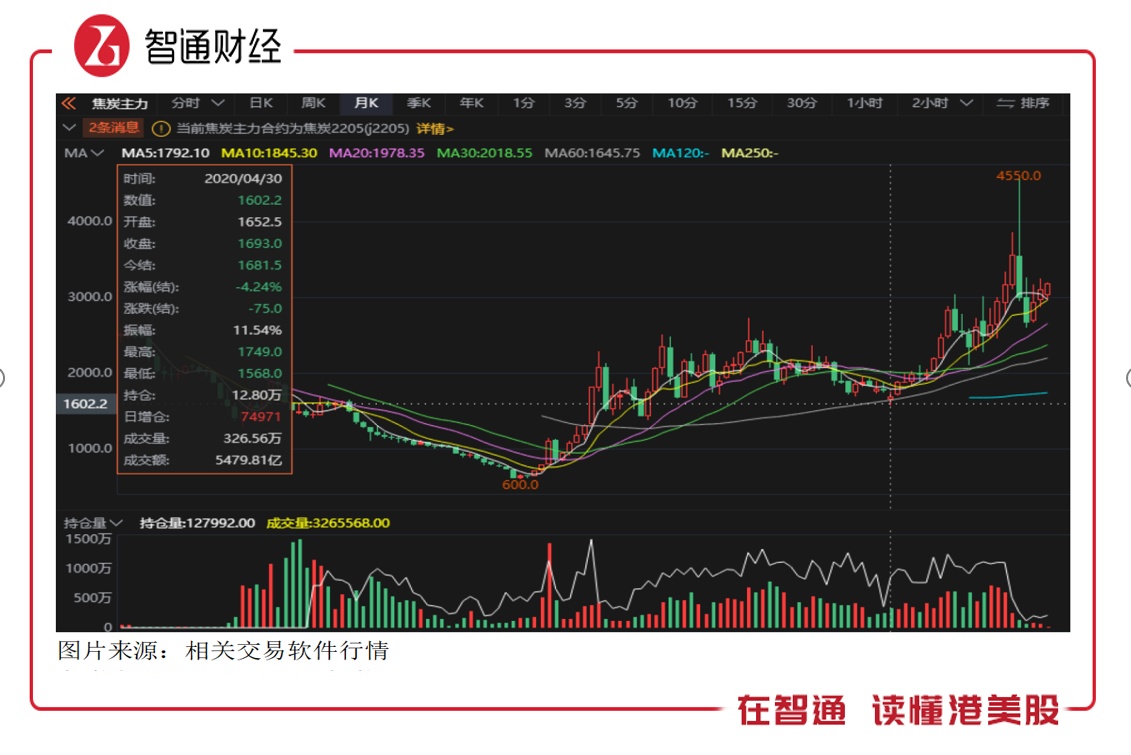

去年10月份,由于煤炭及焦炭价格持续大涨,又恰逢用电高峰,国家出手干预价格,引发了3个月回调,但近两个月反弹幅度超过了20%,近日国家发改委、国家能源局召开会议部署煤炭保供稳价工作,对价格有一定抑制。不过在供给紧张和政策调控下,焦炭及煤炭价格预计仍高位运行。

“供给侧减碳”淘汰落后产能,加剧行业洗牌,利好行业龙头,强者恒强,中国旭阳(01907)作为中国最大的独立焦化企业,同时也是全球焦炭龙头,将持续受益于减碳政策下的市场集中效应,在2021年该公司逆势扩张,价值被市场发现,年涨幅近一倍。2022年,在长期趋势下该公司或进入重估周期。

供给侧减碳,焦炭产品价格有支撑

焦炭产业链包括焦煤-焦炭-钢铁,焦炭行业位于中游,上游和下游集中度较高,而焦炭行业非常分散。中国旭阳是焦炭龙头,通过收购兼并、合资合作及运营管理服务模式扩张,目前焦炭業務量达到了1200万吨,受益于产能扩张及价格上涨,2021年起焦炭收入实现超九成增长。

焦炭贡献该公司核心收入和利润,2021年上半年分别超过40%和60%,期间焦炭产品量价齐升,价格上涨47.3%,销量增长22.3%,下半年价格整体仍在持续上涨,预计将有不错的业绩表现。但该公司焦炭产品未来是否能持续增长,主要取决于减碳政策力度及目前的供需环境。

从减碳政策看,对高耗能行业产能进行严格限制,如2021年10月份的《关于严格能效约束推动重点领域节能降碳的若干意见》,11月份的《高耗能行业重点领域能效标杆水平和基准水平(2021年版)》,主要通过实施节能降碳行动,钢铁、电解铝及电石等重点行业淘汰落后产能,达到标杆水平的产能比例超过30%。

而从供需环境看,自2020年12月起,国内4.3米及以下焦化厂已停止运行,2021年上半年,包括河北、山东、江苏、山西、河南这几个主要焦化生产省份共压减关停产能2259万吨,内蒙古从2021年起,不再审批焦炭(兰炭)项目。这些地方性产能淘汰及限制使得焦炭供应紧张,而下游钢铁由于集中度高,寡头市场下对供应影响相对较小。

去年10月国家干预煤炭价格,使得焦炭价格也随着煤炭下跌,但回撤幅度明显小得多,连续三个月反弹后,目前价格同比去年同期涨幅仍超20%,反映了焦炭产品供应短缺及需求市场的韧性。在碳中和指引下,焦炭行业供给将持续紧张,价格仍存上升空间,而市场也有望集中于行业龙头。

此外,中国旭阳精细化工产品主要包括甲醇、焦油加工、纯苯及己内酰胺等,其中己内酰胺产能从2020年的30多万吨提升至75万吨,规模位居行业第二。原油价格对化工产品影响较大,而原油由于供给短缺,价格持续飙升,布伦特原油已突破近8年新高。基于化工产品价格上涨,2021年上半年,该公司精细化工产品收入增长达到88%,收入贡献30.6%。

量价齐升,驱动业务加速成长

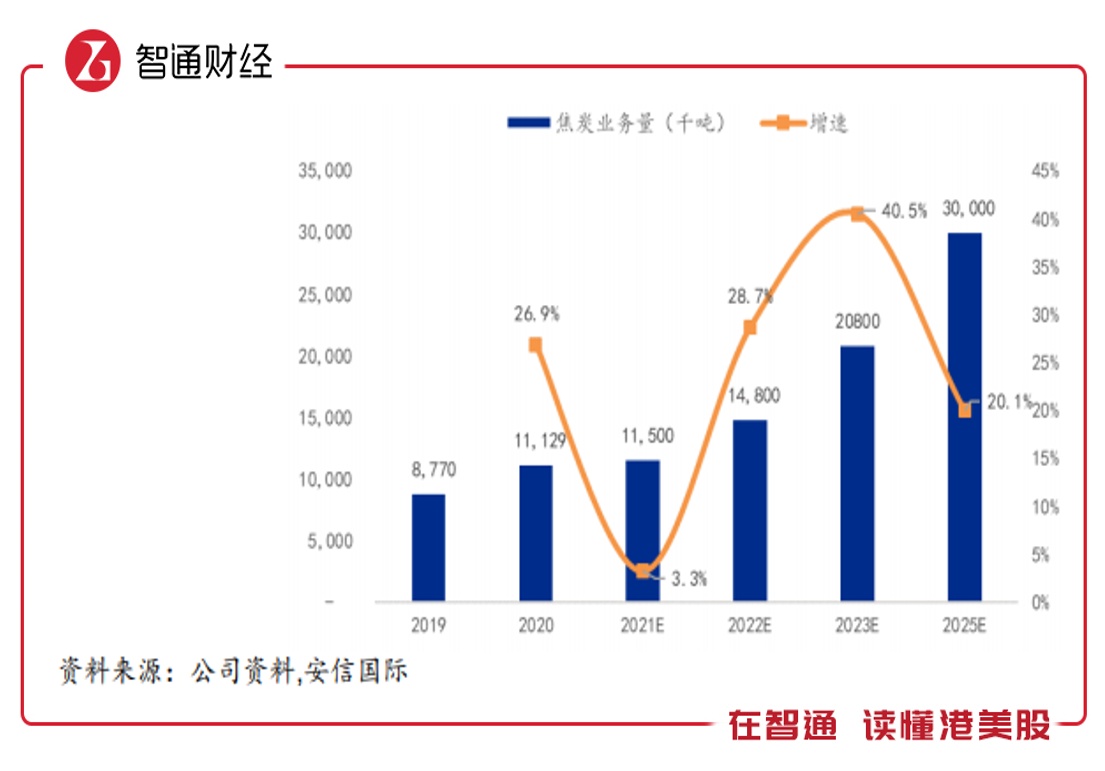

行业供给持续收紧,对焦炭价格上涨具有一定支撑,而在行业治理淘汰落后产能时,中国旭阳迅速抢占被洗出的市场,并积极海外扩张,在印尼签约多个合资焦化项目。2021上半年,中国旭阳焦炭业务量为583万吨,全年超过1100万吨,预计到2023年焦炭业务量将达到2080万吨,规划到2025 年焦炭总加工量将提升至3000万吨。

该公司步入量价齐升周期,以2021年下半年焦炭价格看,上下波动幅度较大,平均价近3000元,同比上涨幅度达75%,若下半年收入同步上半年增长,焦炭全年收入将达到165.6亿元,而2022年预计焦炭价格维持高位。由于价格坚挺,焦炭产品毛利率预计保持在30%的高位,贡献超过60%的毛利润,90%的税前利润。

在精细化工产品板块,2020年该公司化工品业务量为368万吨,2021年上半年达到188 万吨,同比稳步增长,核心产品甲醇及己内酰胺全年均价涨幅均超过20%,其中甲醇受焦煤影响较大,价格走势趋同,己内酰胺今年有所回调,但同比仍处于高位。2022年,原油价格高位上行带来价格支撑,量价齐升也是大概率事件。

中国旭阳的贸易业务主要为焦炭产品及化工产品的贸易,和上述两项主业关联度较大,2021年表现也非常出色,上半年收入大幅增长,三项业务贡献了超过99%收入份额,而运营管理板块作为管理输出业务,将主要为收并购进行前期考量,该业务贡献不大。在产品价格坚挺,供需紧平衡下,核心三大业务将构成公司成长的三驾马车。

值得注意的是,该公司近几年大力发展的氢能源业务也逐步出现成果。定州园区一期氢能项目已于2020年7月投产,二期项目预计将于2022年5月投产;邢台园区一期制氢及加氢撬装站示范项目也于近期实现投产;另外,还有多个地区的加氢站项目正在建设。氢能源属于清洁能源,也是减碳供给侧措施的一环,随着产能释放,将成为该公司新的业绩增长极。

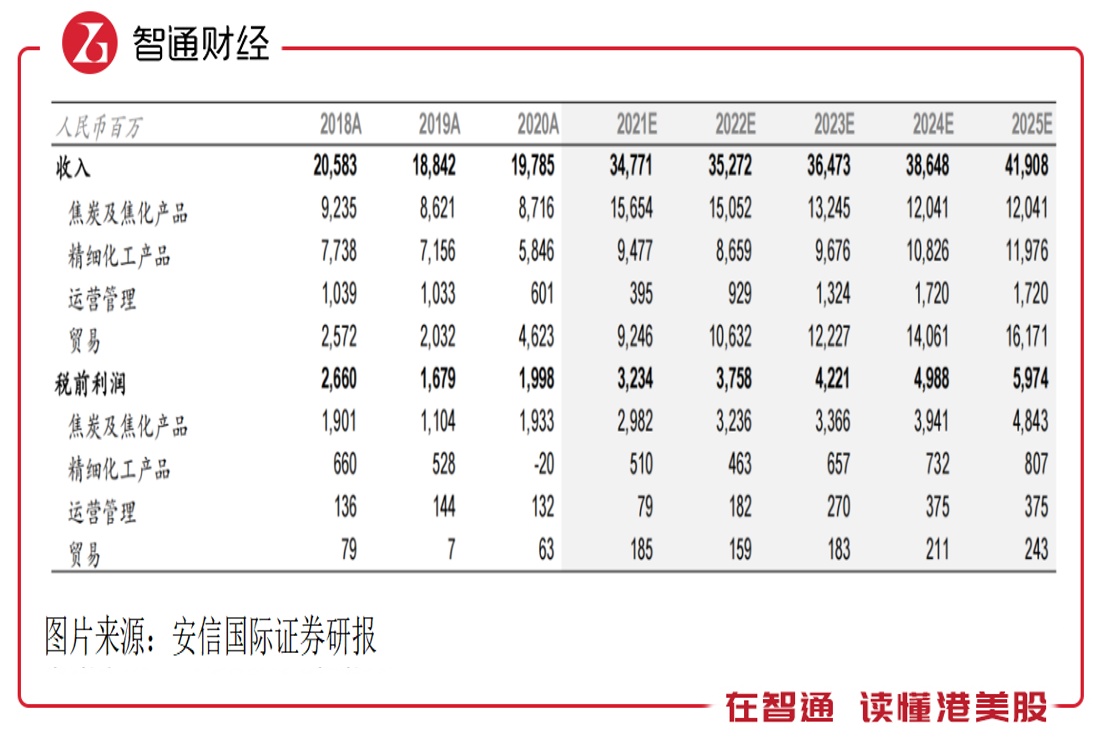

确定性的机会,中国旭阳将迎来重估

从目前来看,焦炭业务、精细化工业务及贸易业务未来增长确定性较高,焦炭业务仍将是公司的主要增长引擎。以安信国际证券对中国旭阳业务收入测算看,不考虑氢能源业务贡献,该公司2023年总收入将为364.73亿元,税前利润42.21亿元,2020-2023年复合增长率将分别为22.6%和28.3%。

由于产品价格坚挺,毛利率的提升推动EBITDA利润率提升,2021年上半年,EBITDA利润率17.7%,同比提升4.6个百分点,预计全年在18%左右。以目前的市值算,P/EBITDA倍数对应2021年仅为3.14倍,相当于目前以市值投入,3.14年就可以收回投资成本,估值具有非常大的诱惑力。

实际上,干扰估值有多种因素,包括业绩、政策、信息以及市场资金关注度等,中国旭阳未来业绩成长可期,而减碳政策持续利好行业龙头,公司氢能源新业务已投产具想象空间,根据中国氢能联盟的预计,到2050年氢能产业链年产值约12万亿元。此外,公司管理层看好公司持续增持,各大投行纷纷给出了买入评级,市场关注度较高。

综合看来,在减碳政策下,焦炭及化工产品价格预计将保持强势,而中国旭阳各项产品产能加速扩张,业绩增长确定性高,而氢能源业务将受益于政策驱动,进入快速扩张时期,目前该公司估值低,未来有望迎来重估。