近年来,中国电网建设带动了输配电及控制设备行业的持续增长,据前瞻产业研究院数据,2018年我国输配电设备行业销售收入约为40,880亿元(人民币,下同),同比2017年的35,809.68亿元增长约14.16%,2011年至2018年销售收入年均复合增长率约9.53%。

输配电设备行业万亿级市场中,也诞生出多个千亿以上级别的细分市场。例如,随着城乡配电网的智能化建设全面拉开,对输配电及控制设备的节能性、可靠性和智能化的要求越来越高,以及新能源电站的配套建设和变压器能效提升等进一步催生了对变压器的需求。前瞻产业研究院数据显示,变压器行业销售收入在2019年达到4784亿元,预计到2023年增长至5335亿元。

输配电设备产业链上的企业受益行业成长而壮大,并纷纷向资本市场进发。2月10日,重庆望变电气(集团)股份有限公司(下称“望变电气”)首次公开发行股份并上市获得中国证监会发审委通过。

智通财经APP注意到,望变电气深耕重庆、四川、贵州及云南等西南区域市场多年,在输配电及控制设备领域已初步形成“立足西南,辐射全国,走向海外”的业务布局。不过近年来,公司也正在经历原材料价格上涨限制盈利能力提升,以及应收账款高企等诸多问题。因此,望变电气虽然身处千亿级市场中,但上市后资本市场是否会对公司估值给予高溢价尚且为未知数。

中国第四大取向硅钢生产企业

具体来看,望变电气的主要产品分为输配电及控制设备和取向硅钢两大类。公司输配电及控制设备主要包括电力变压器、箱式变电站、成套电气设备,广泛用于农、工、商业及居民用电;公司取向硅钢主要包含一般取向硅钢(CGO)和高磁感取向硅钢(HiB),是生产变压器及各类电机所需的主要原材料之一。

2021年上半年,望变电气输配电及控制设备占公司营收比重约46%,取向硅钢占营收比重约为54%。

公司作为中国取向硅钢行业的重要参与者,于2020年建成了年产10万吨的取向硅钢生产线。2019和2020年,根据中国金属学会电工钢分会《2019年中国电工钢产业报告》和《2020年度电工钢产业报告》,公司取向硅钢产量连续两年排名全国第四,民营企业中连续两年排名全国第二。

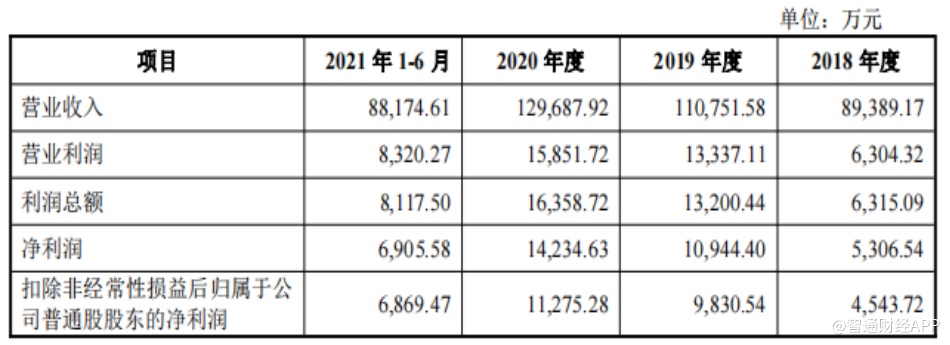

受益于输配电设备行业规模稳定成长,望变电气的业绩处于上升趋势。公司营收由于2018年的8.94亿元增长至2020年的12.97亿元,同期净利润由0.53亿元增长至1.42亿元。2021年,公司营收和净利润分别为8.82亿元和0.69亿元。

智通财经APP注意到,由于原材料采购成本上涨,望变电气2020年以来盈利能力表现有所下滑。公司2018年和2019年主营业务毛利率分别为21.9%和25.79%;2020年及2021年上半年的主营业务毛利率分别为21.79%和19.07%。

招股书显示,望变电气生产经营所需要的主要原材料包括取向硅钢原料卷、取向硅钢成品卷及铁心、铜材、钢材和元器件等。上述原材料的价格变化将直接造成公司采购成本的波动。

在智通财经APP看来,除了关注原材料价格整体波动情况,望变电气对部分原材料供应商的议价能力和原材料供应的稳定性,也是值得重点考察的内容。以取向硅钢产品为例,该产品的主要原材料为取向硅钢原料卷,国内取向硅钢原料卷生产企业主要有太钢不锈、马钢股份、华菱涟源、包钢股份等一些国有钢铁企业和大型钢铁公司。根据《2020年度电工钢产业报告》,2020年全国为民营企业提供取向硅钢热轧原料卷的生产企业仅有7家。其中太钢不锈、马钢股份、华菱涟源三家企业提供的取向硅钢原料卷占全部供应量的72.66%。

望变电气在招股书中表示,为合理降低采购成本,确保原材料的及时、稳定供应,公司已与华菱涟源等供应厂商建立了长期稳定的合作关系。同时,公司也提示风险,如果公司与上述供应商的合作关系发生变化,或供应商的产品出售有所调整,可能出现供货不足,进而对公司取向硅钢业务的发展产生负面影响。

应收账款占流动资产比重较高

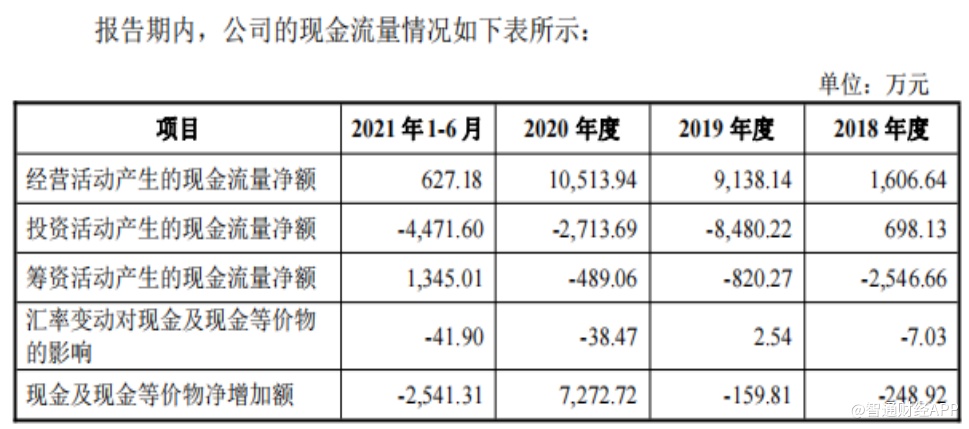

智通财经APP注意到,原材料采购成本上升,对望变电气产生的负面影响,还在经营现金流中体现。2021年上半年,公司经营活动产生的现金流量净额仅为627.18万元,远低于2020年度的1.05亿元。

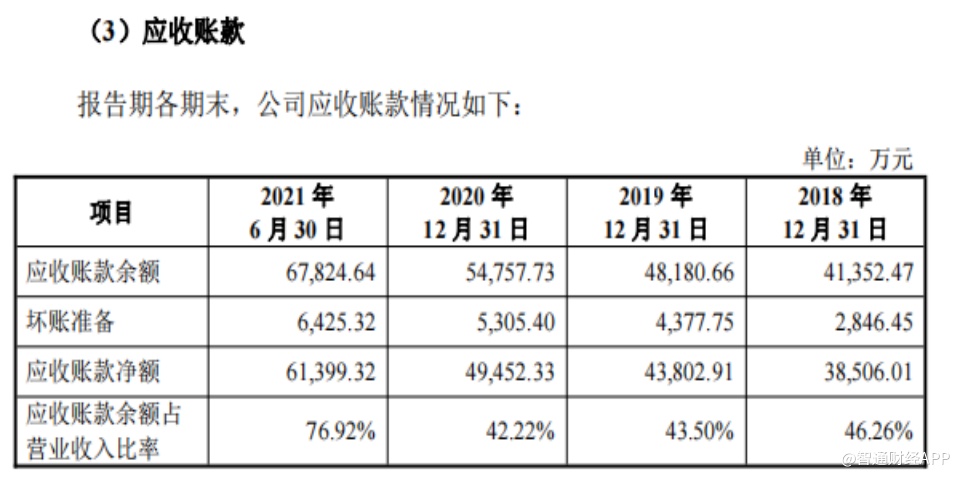

不过,原材料价格上涨还不是影响望变电气经营现金流下滑的唯一因素。2018-2020年度各期末,望变电气应收账款净额分别为3.85亿元、4.38亿元和4.95亿元,2021年上半年期末应收账款净额为6.14亿元,占同期末流动资产的比例分别49.93%、52.93%、43.20%和51.03%。公司应收账款减值准备由2018年的2846.45万元增长至2021年上半年的6425.32万元

公司称,报告期内应收账款较大且呈上升趋势,来自公司业务规模及营业收入持续增长。若未来受经济环境及产业政策的影响,部分客户经营情况发生重大不利变化,则公司将面临不能按期收回或无法收回其应收账款的风险,从而对公司经营活动净现金流量产生不利影响。

欲加码产能拓展全球市场

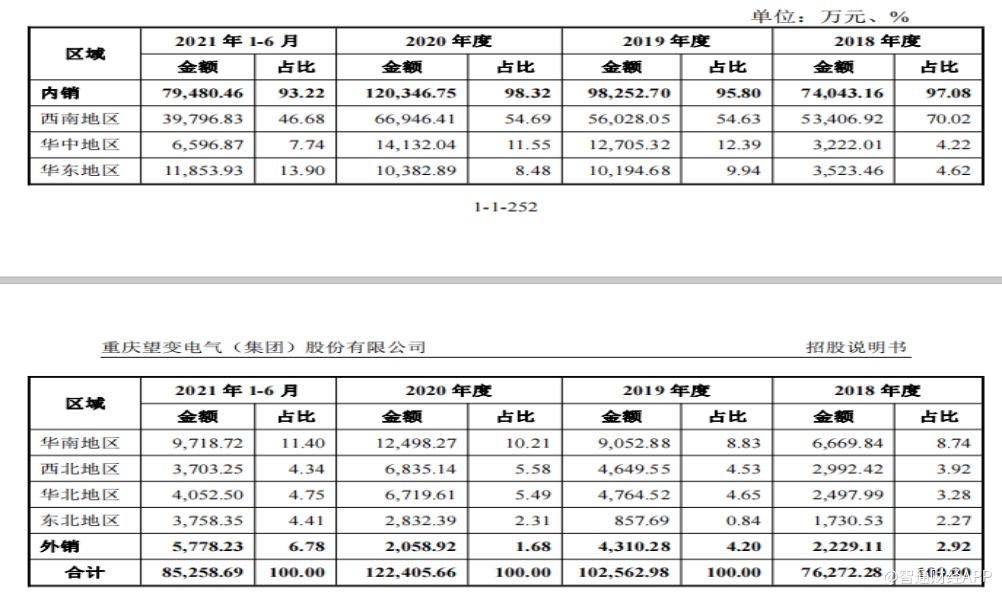

在智通财经APP看来,行业需求景气的前提下,扩大业务规模取得规模效益,往往是企业提升议价能力或降低对少数客户依赖的可行做法。从望变电气过往营收地域分布来看,公司在输配电及控制设备领域已初步形成“立足西南,辐射全国,走向海外”的业务布局。

取向硅钢作为公司的重点业务,在满足自用基础上,主要销往四川、湖南、湖北、安徽、江苏、上海、山东、广东、广西、海南等境内省市,并积极开拓新加坡、印度、马来西亚、土耳其等境外市场。截至2021年上半年,望变电气在西南地区的销售占比为46.69%,较2018年的70.02%降幅超过23个百分点。同时,公司在海外市场销售占比提升至6.78%。

据望变电气在招股书中披露的信息,目前制约公司拓展业务空间的因素是产能。2021年上半年公司电力变压器、箱式变电站、成套电气设备和取向硅钢的产能利用率分别为105.02%、92.74%、88.5%和106.98%,各项业务产能均维持高负荷运转。

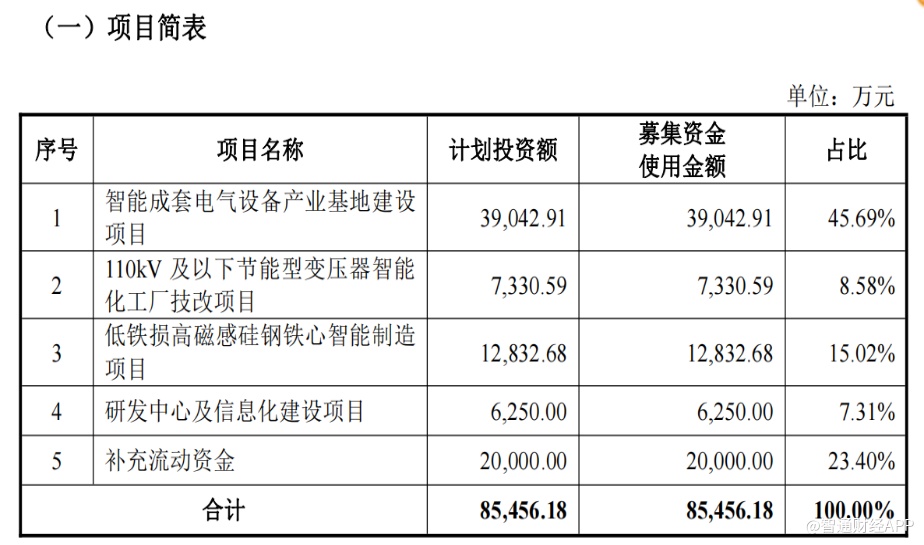

为克服产能瓶颈,望变电气在招股书中表示,公司拟使用上市募集资金8.55亿元,按轻重缓急投资于智能成套电气设备产业基地建设项目、110kV 及以下节能型变压器智能化工厂技改项目、低铁损高磁感硅钢铁心智能制造项目、研发中心建设项目和补充流动资金项目。

在智通财经APP看来,望变电气投入的新项目,将助力“西电东送”工程、农网改造工程、智能电网建设改造工程及新能源发电行业的快速发展,从而反哺自身为输配电设备业务及取向硅钢业务的良性成长。