摘要

上周海外中资股市场延续上行趋势并再度跑赢海外及A股市场,再次印证了我们此前多次提示的港股存在比较优势的看法,这一跑赢表现实属不易,要知道同期A股市场尤其是成长板块大幅下跌而海外市场波动性上升。我们认为背后的逻辑也并不难理解,即较低的估值比较优势不仅在外部波动性环境下为市场提供了缓冲,也使得海外中资股对国内积极政策信号响应具有更大弹性。去年12月以来南向资金的持续流入正是验证了这一判断。

往前看,我们依然维持这一看法,并认为H股将继续受益于国内稳增长政策发力,尤其是在1月金融数据超预期进一步打消了市场对政府稳增长决心方面的疑虑。不过,美联储收紧的预期和地缘政治局势仍然是潜在的风险因素。

往前看,我们认为国内政策放松仍将给市场提供支撑;海外货币政策紧缩预期上升难免带来压力,但国内政策仍将是主导变量。我们重申在2022年的港股将是均值回归的一年。我们建议短期关注“稳增长”受益板块,如部分金融、地产板块与相关产业链以及受益于上游价格回落和政策支持力度加大的中下游消费板块。优质成长标的在中期也值得投资者关注。另外,受益于中国债券收益率下行的高股息标的以及因美国即将加息而受益的香港本地银行也值得关注。

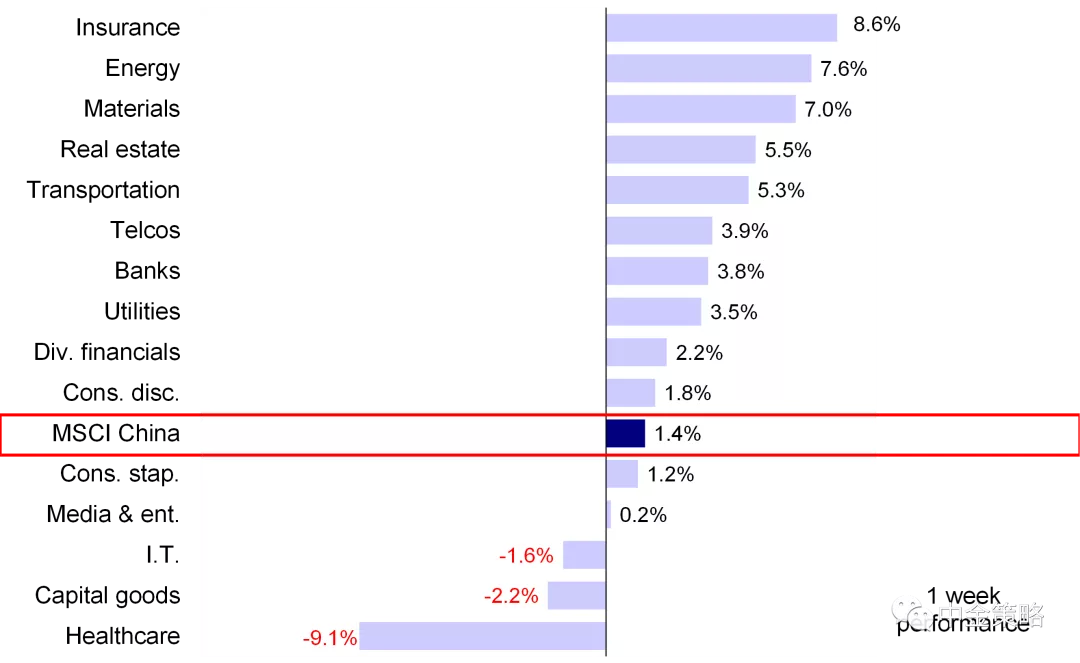

市场回顾:尽管上周海外市场出现波动且A股连续下跌,但上周海外中资股市场依然逆势上涨。整体来看,恒生国企指数涨幅领先,上涨2.33%,MSCI中国指数、恒生指数和恒生科技指数分别上涨1.4%、1.4%和0.3%。板块方面,保险、能源、材料和地产板块领涨,分别上涨8.6%、7.6%、7.0%和5.5%;医疗保健、资本品和信息技术板块表现落后,分别下跌9.1%、2.2%和1.6%。

图表:MSCI中国指数上周上涨1.4%,其中保险和能源板块领涨

资料来源:FactSet,中金公司研究部

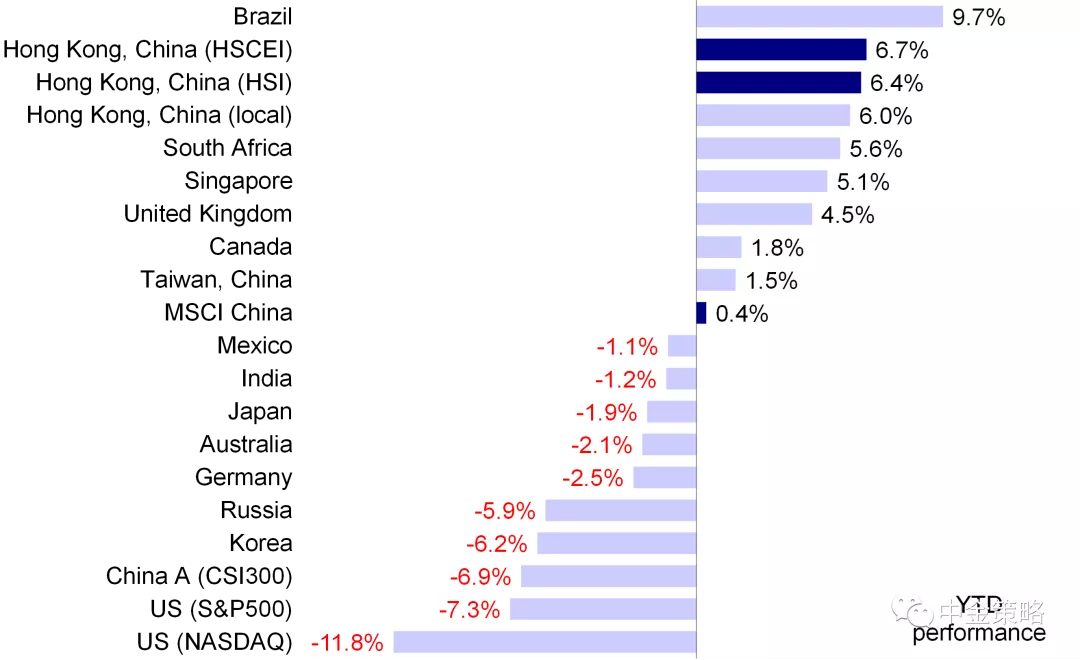

图表:年初以来港股市场表现全球领先

资料来源:FactSet,中金公司研究部

市场展望:上周海外中资股市场延续上行趋势,并且再度跑赢海外及A股市场,再次印证了我们此前多次提示的港股存在比较优势的看法。这一跑赢表现实属不易,要知道同期A股市场尤其是成长板块大幅下跌而海外市场波动性上升,因为根据一般常识,无论A股下跌和海外市场波动性上升其中的任何一个因素都会导致海外中资股市场受到更大扰动。但到目前为止H股表现出相当韧性,我们认为背后的逻辑也并不难理解,即较低的估值比较优势不仅在外部波动性环境下为市场提供了缓冲,也使得海外中资股对国内积极政策信号响应具有更大弹性。去年12月以来南向资金的持续流入正是验证了这一判断。往前看,我们依然维持这一看法,并认为H股将继续受益于国内稳增长政策发力,尤其是在1月金融数据超预期进一步打消了市场对政府稳增长决心方面的疑虑。不过,美联储收紧的预期和地缘政治局势仍然是潜在的风险因素。

国内方面,稳增长政策逐步发力有助于打消市场对中国政策决心方面的部分疑虑。上周四公布的新增社融数据明显高于市场预期。从去年年底以来,在地产行业疲弱以及消费需求低迷的背景下,国内稳增长决心逐步增强。最新公布的信贷数据表明部分稳增长政策正在见效。具体来看,政府债券发行规模大幅上升,企业新增中长期贷款在连续6个月下降后同比恢复增长。往前看,我们预计更多政策利好可能逐步兑现,尤其是财政层面,并有望提升市场风险偏好和推动南向资金持续流入港股市场。

海外方面,货币政策紧缩预期上升难免带来压力,但国内政策仍是主导变量。1月美国CPI同比上涨7.5%,大超预期。投资者担心美联储可能以更大力度收紧货币政策,上周五海外市场大幅走低。当前联邦基金期货市场已经基本计入了美联储3月份加息50个基点的可能,甚至部分投资者担心美联储可能临时召开会议以加快政策收紧的步伐。即便如此,而且在A股成长板块和美股大幅走低的背景下,海外中资股市场上周五仅出现小幅回调。此外,中美关系方面最新动向仍然值得关注。上周美国商务部将包括药明生物和上海微电子装备有限公司在内的33家中国企业列入“未经核实”实体名单(Unverified List)。被列入这一名单中的企业将无法在许可证豁免的情况下获得部分美国产品。另外,美国众议院在2月4日通过了《美国竞争法案》。《美国竞争法案》除了提出拨款近千亿美元方案提升美国半导体制造业和供应链韧性以外,还加快了《外国公司问责法》提出的在美国上市中概股退市的时间表。不过,《美竞争法案》在提交总统签署前仍需要与2021年参议院通过的一项类似法案(即《美国创新与竞争法案》)整合。

往前看,我们认为国内政策放松仍然是市场面临的主要利好因素。1月强劲的信贷数据表明国内稳增长政策正在逐步见效。我们预计经济增长预期有望在年中前后逐步触底回升。3月份即将召开的两会有望为中国短期增长目标和政策执行方案提供更多信息。另外,国家药监局附条件批准了辉瑞公司用于治疗中轻度新冠的口服药物,我们认为这将提升国内针对新冠病毒的治疗能力。海外政策紧缩仍然是市场面临的一大挑战,但其影响取决于海外政策收紧的路径。整体来看,虽然存在潜在扰动,但我们仍然看好H股市场的表现。我们认为更多稳增长政策的出台,不仅将有助于吸引更多南向资金流入,而且也会提升市场整体风险偏好,尤其对港股和估值折价较多板块而言,如金融、股息收益率较高的个股以及优质成长股。因此,我们重申在2022年展望报告《均值回归》中所提出的观点:有利的政策环境和较低的估值水平或将使得2022年的港股成为均值回归的一年。

具体来看,支撑我们观点的主要逻辑和上周需要关注的因素主要包括:

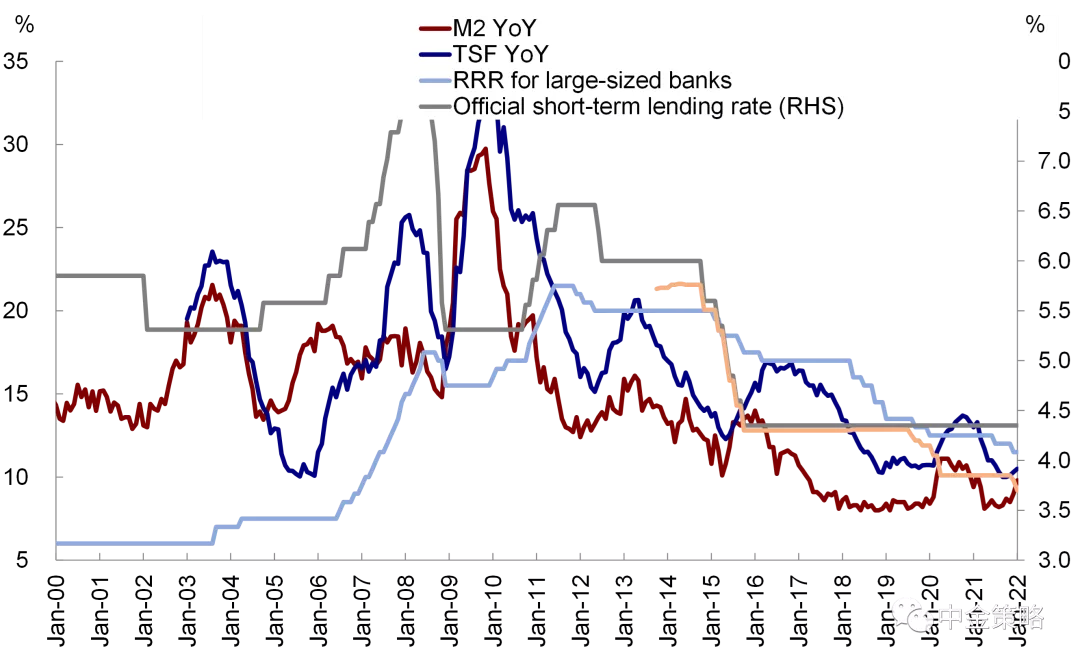

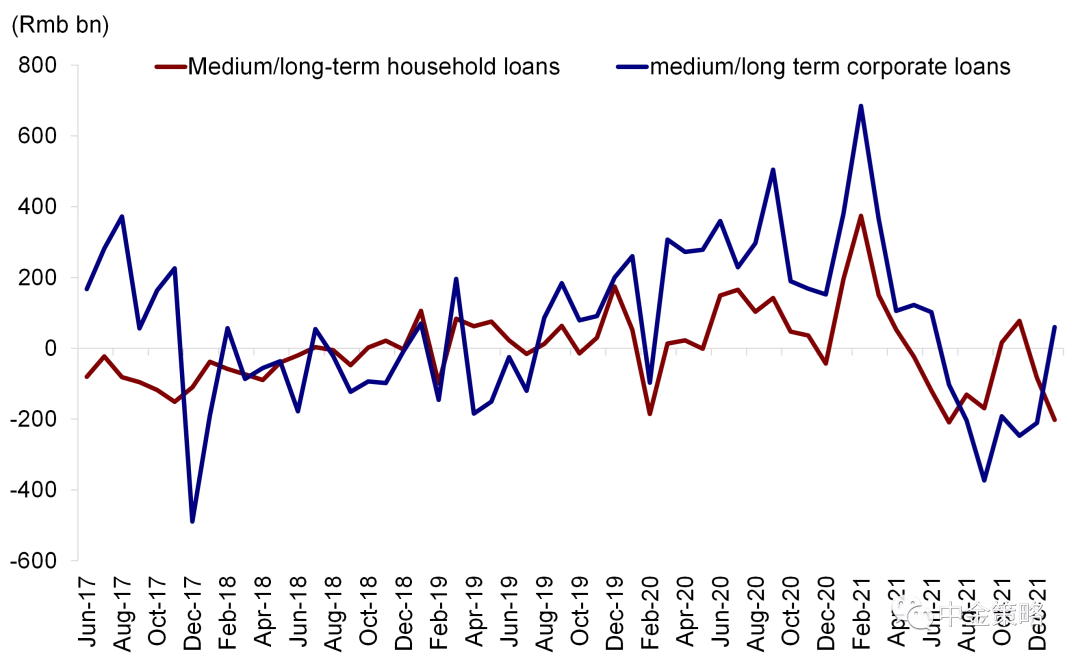

1) 宏观:1月中国信贷增速加快。上周四中国公布1月份信贷与社融数据。具体来看,1月份新增社融6.17万亿元,明显高于市场一致预期5.4万亿元,同比多增9817亿元。国内信贷发力与财政刺激政策是社融数据出现改善的主要推动因素。1月新增信贷3.98万亿元,同比多增4000 亿元。1 月政府债净融资6026亿元,同比多增3589 亿元。从新增信贷结构方面来看,新增企业中长期贷款结束了此前连续六个月的下降趋势,同比多增600亿元;不过新增居民中长期贷款同比少增2270亿元,表明按揭信贷疲弱。票据贴现与短期信贷仍然是推动信贷增长的主要驱动力。1月份信贷强劲增长表明国内政策放松举措正在逐步生效。我们预计经济增长预期有望逐步回升,进而对股市带来明显利好。

图表:1月份社融数据高于市场预期

资料来源:万得资讯,中金公司研究部

图表:企业新增中长期贷款同比回升图片

资料来源:万得资讯,中金公司研究部

2) 中国批准辉瑞新冠口服药Paxlovid进口注册。国家药监局2月12日公告,按照药品特别审批程序,进行应急审评审批,附条件批准辉瑞公司新冠病毒治疗药物奈玛特韦片/利托那韦片组合包装(即Paxlovid)进口注册。Paxlovid成为在中国获批使用的首款新冠口服药物。虽然目前有关Paxlovid的采购和使用方面的信息较少,但我们认为该款口服药将提升国内针对新冠病毒的治疗能力,减少住院人数和降低医疗系统压力。

3) 小鹏汽车被纳入港股通标的池。电动汽车制造商小鹏汽车(09868)上周三公告公司发行的普通股将被纳入深港通下的港股通股票名单。已经在纳斯达克上市的小鹏汽车于去年7月份在香港市场完成了双重主要上市。不同于二次上市,双重主要上市企业有资格被纳入港股通。小鹏汽车在被纳入港股通的当天就吸引到了7.65亿港元资金的净流入。上周三其股价大幅上涨10%。监管压力下,许多美国上市中概股选择赴港上市规避风险,不过我们认为由于双重上市企业可以直接纳入港股通,未来双重上市有望成为符合条件的中概股所普遍青睐的一个上市选择。

4) 中美关系:美国众议院通过了《美国竞争法案》。2月4日美国众议院通过了《美国竞争法案》(America COMPETES Act,下称《法案》),该法案旨在提升美国的竞争实力同时降低美国对中国依赖。近3,000页的《法案》提出拨款520亿美元成立一只半导体投资基金,并提供450亿美元投资于提升美国供应链安全。另外,《法案》将《外国公司问责法》为美国上市中概股企业制定的三年缓冲期缩短为两年,加快了中国企业潜在退市的时间表。去年6月份美国参议院通过了一项类似的法案,即《美国创新与竞争法案》。往前看,《美国竞争法案》在提交至美国总统办公室前需要与《美国创新与竞争法案》进行整合。

上周美国商务部将33家中国企业列入“未经核实”实体名单(Unverified List)。具体来看,列入这一出口观察名单的中国企业包括医疗行业巨头药明生物和总部位于上海的半导体光刻企业上海微电子装备有限公司。被列入“未经核实”实体名单中的企业将无法在许可证豁免的情况下获得来自美国的部分进口产品。

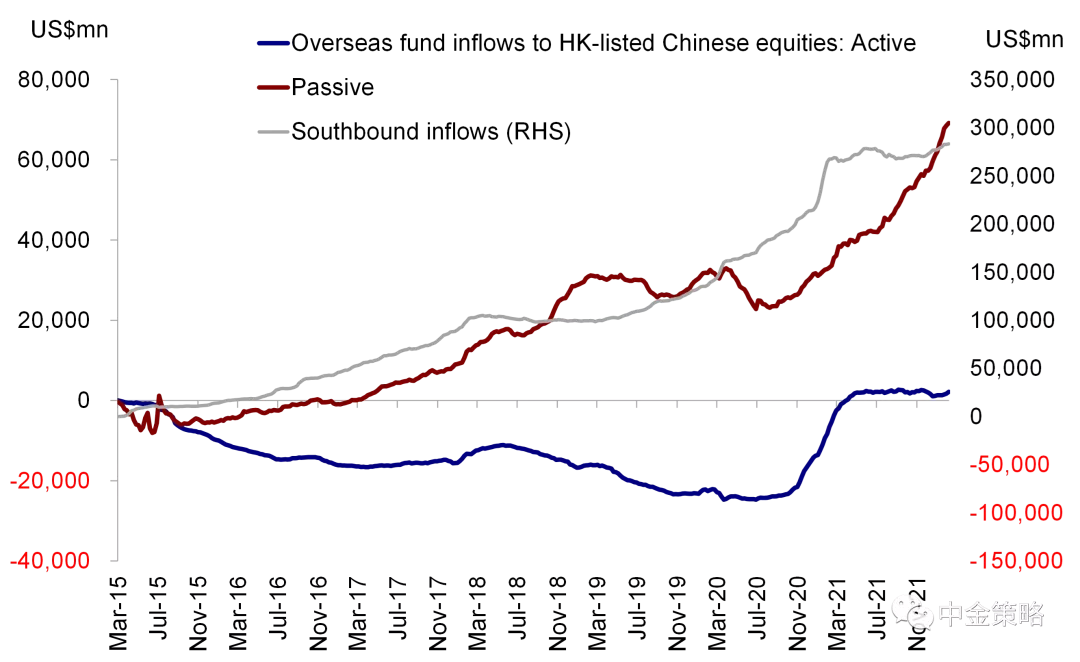

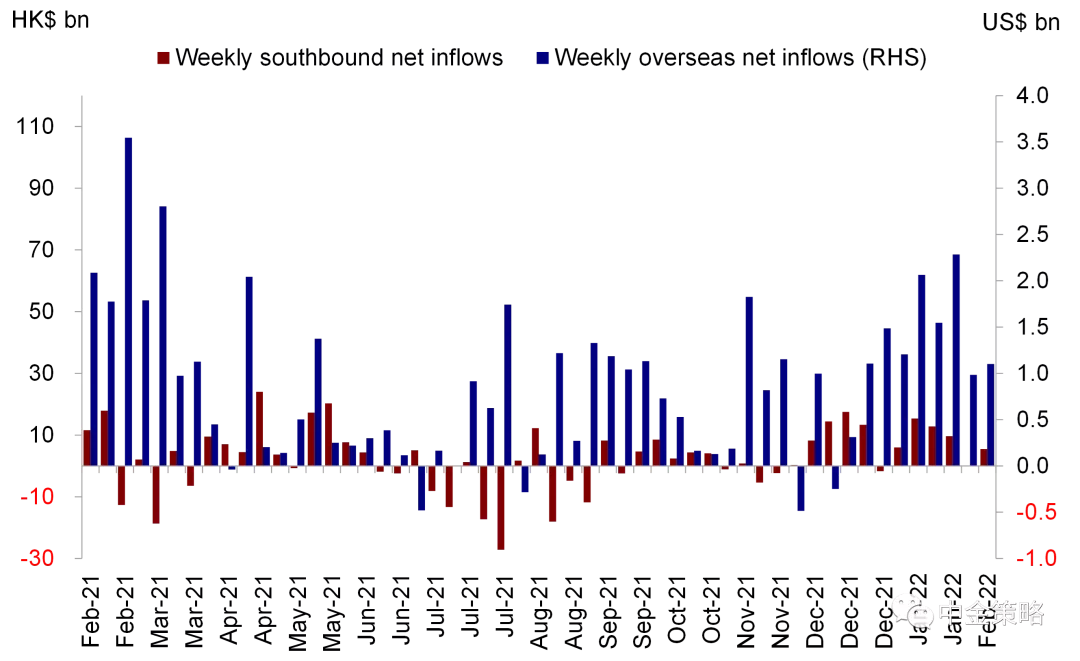

5) 流动性:海外资金和南向资金流入势头持续强劲。上周五个交易日中南向资金均持续流入港股市场,在开年后的第二周共计153亿港元的南向资金流入港股市场,与此前一周的60亿港元相比流入步伐有所加快。与此同时,上周海外中资股市场资金也同样加速流入,流入规模21亿美元(此前一周流入12亿美元)。其中,海外被动型和主动型基金上周双双流入海外中资股市场。

图表:上周南向资金和海外资金流入步伐加快

资料来源:万得资讯,EPFR, 中金公司研究部

图表:进入2022年海外中资股市场资金流入势头依然强劲

资料来源:万得资讯,EPFR, 中金公司研究部

投资建议:如此前所述,我们认为有利的政策环境和较低的估值水平将为港股市场带来更多机会。板块方面,我们建议短期关注“稳增长”受益板块,如部分金融、地产板块与相关产业链以及受益于上游价格回落和政策支持力度加大的中下游消费板块。优质成长标的在中期也值得投资者关注。另外,受益于中国债券收益率下行的高股息标的以及因美国即将加息而受益的香港本地银行板块也值得关注。综合来看,我们建议超配传媒与互联网、汽车、部分电商、消费者服务、食品饮料与餐饮、生物科技和中资银行;低配上游煤炭、原材料和部分交通运输等。长期而言,我们仍然建议关注产业升级、消费升级以及国货消费品牌崛起等主题性机会。

重点关注事件:1)中国经济增长与政策变化;2)美国上市中概股方面监管政策变化;3)疫情变化;4)中美关系。

本文选编自“中金策略”微信公众号;作者:王汉锋、刘刚;智通财经编辑:刘岩。